余额宝的现状与未来

王赟玥

[摘要]互联网的发展使人们由传统投资模式向互联网金融转移,而余额宝曾是最热的互联网基金产品之一。文章旨在探究余额宝与传统基金(货币基金、股票基金、债券基金)及银行存款在收益率和规模方面的相互影响,进而发掘余额宝对商业银行及传统资金供给市场定价的影响。

[关键词]互联网金融;余额宝;商业银行;货币基金

[DOI]1013939/jcnkizgsc201536069

1前言

随着余额宝、P2P 等名词的出现,互联网金融一度成为人们热议的话题,相关研究层出不穷。与以往文献中笼统的描述性分析相区别,本文将重心仅仅聚焦于互联网基金产品。以余额宝为代表的互联网基金,既继承了基金产品的优势,可以自主选择更有竞争力的收益率;又继承了互联网产品低边际成本的优势,其增加一个新投资者的成本低于多数传统基金。本文收集了大量第一手数据,旨在探究余额宝与传统基金及银行存款在收益率和规模方面的相互影响,进而发掘余额宝对传统资金供给市场定价的影响。此外,通过分析余额宝收益率和规模的相关关系,我们还可以对其资金定价加以客观评价,并为余额宝未来的定价调整提出建议。

2正文

21余额宝与银行存款的相互影响

211余额宝利率与银行存款利率的相互影响

余额宝的性质是货币市场基金,受制于银行间资金市场利率的影响,因此其利率的下跌是必然的。通过2004—2013年货币基金规模与收益的对比发现近年来的货币基金收益利率整体偏高,近达到峰值。除此之外,余额宝推出时接近年底,各大银行为了在年底的时间点满足存贷比的监管指标考核,压缩贷款规模,增加储蓄存款,造成市场资金面紧张从而抬高了银行间市场利率,为余额宝的收益率高企提供了条件。就余额宝目前的利率来说,收益即使回落,也比往年的平均收益高。而最终披着余额宝外衣的货币市场基金必然回归正常的4%左右收益率。

212余额宝与银行存款收益的比较

假设我们有 10 万元,分别计算银行活期、定期、余额宝的收益。

银行活期:

年利率收益 100000×035%=350 元

银行定期:

一年利率收益100000×3%=3000 元

两年利率收益100000×375%=3750 元

三年利率收益100000×425%=4250 元

五年利率收益100000×475%=4750 元

余额宝收益=(余额宝资金/10000)×基金公司当天公布的每万份收益。

投资10 万元,每天大约收益:10×13920=1392 元。

365 天收益:1392×365=50808 元。

由此可分析,余额宝的收益远远大于银行活期的收益,至少是10倍以上。保守估计,得出结论:余额宝一年的收益大概介于银行三年定期与五年定期之间。

213余额宝规模与银行存款规模的相互影响

本文的前述分析发现,余额宝的收益很大,至少是银行活期存款收益的 10倍以上。那么余额宝的发展对银行存款规模是否有影响呢?从直观上而言,确实如此。但是通过数据的调查分析,我们发现事实并不是这样。

由下表发现,余额宝的规模变化率呈递增趋势,然而,银行存款规模率几乎不变,这说明余额宝的快速发展对银行存款规模几乎无影响。原因如下,首先,单纯从余额宝目前备付金规模来看,即使备付金全部转入到余额宝,对商业银行的活期存款影响微乎其微。

22余额宝与其他货币基金的相互影响

221余额宝与其他货币基金利率的相互影响

网上一直有传言说,互联网金融的发展,尤其是余额宝的快速增长,会干扰市场利率,冲击中国的金融市场。直观上说,余额宝作为货币基金的一个重要组成部分,整体货币基金利率水平的变化会影响余额宝的利率变化。余额宝应当是货币基金市场的跟随者,而不是领导者。为了验证这一因果关系,下面用格兰杰因果关系检验方法进行求证。

建立余额宝与货币基金的格兰杰因果关系检验模型:

YEBt=α0+ni=0α1×HBt-1+nk=1βk×YEBt-k+μt-kHBt=β0+ni=0λ1×HBt-1+nk=0ξk×YEBt-k+μ2t

通过格兰杰因果检验的结果分析得出货币基金是余额宝的格兰杰原因,因为余额宝是整个货币基金市场的一部分,余额宝是市场利率的跟随者,而不是决定者。说余额宝会干扰市场利率、冲击中国的金融市场是没有调查的空穴来风。

222余额宝对其他货币基金的规模上的影响

我们初始假设是余额宝的“吸金论”。随着余额宝的出现以及不断蓬勃壮大,其他货币基金的规模将会出现下滑趋势,即余额宝和其他货币基金是相互挤对的关系。然而我们根据数据两者的规模走势可以清晰地看到,余额宝自身的规模增长十分迅猛,但其他货币基金也呈现出上升的趋势。

余额宝的出现激发了大众的理财意识的大爆炸。我们最初的余额宝“吸金论”已经暗自假设了货币基金的零和游戏大前提。而实际上余额宝带来的影响远远不只是一只货币基金,可以说是改变了行业的生态,让互联网金融进入普通人们的生活中。

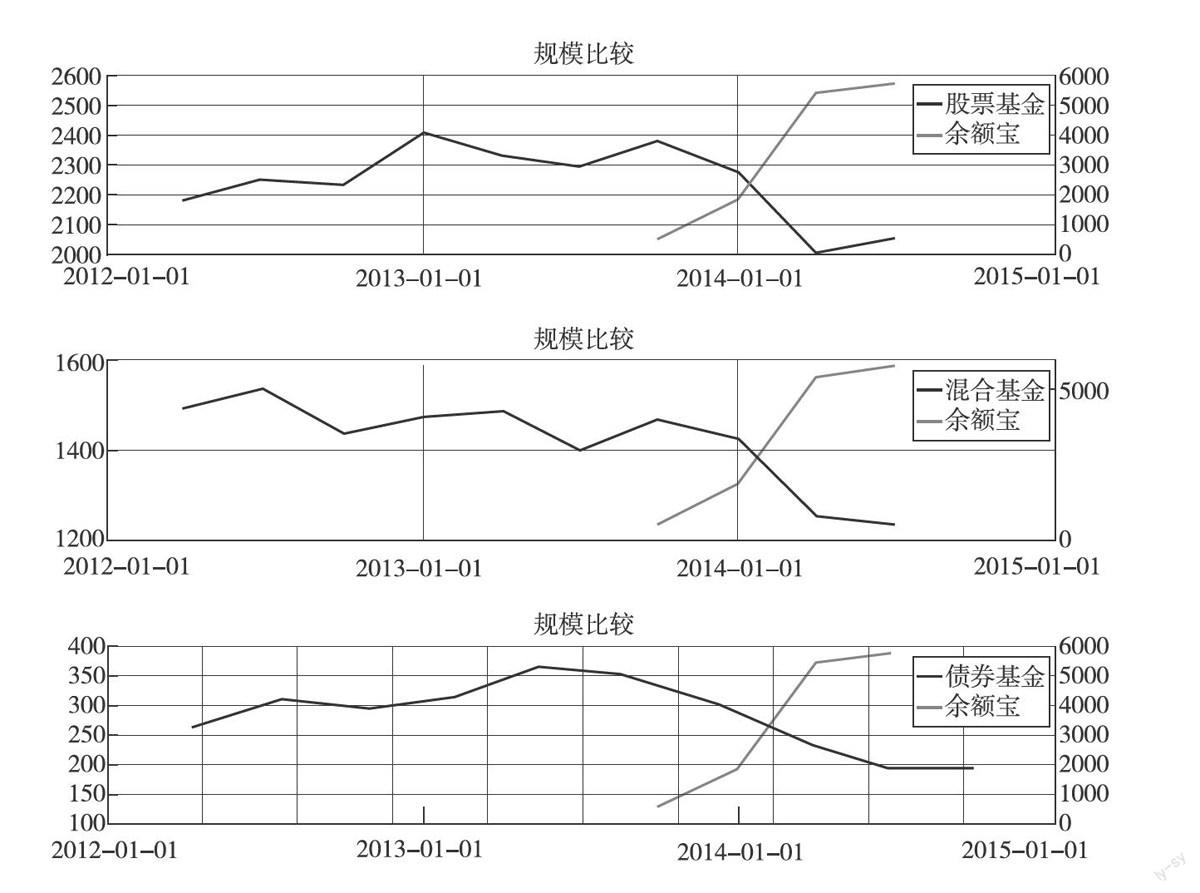

23余额宝对其他传统基金的影响

货币基金与股票基金、债券基金等在收益和风险上都有着较大差异。虽然它们都属于基金类投资产品,但针对的是不同类型的投资者。从理论层面讲,这类传统基金对于投资者而言风险更大,由技术壁垒造成的信息不对称更明显,因此这类基金产品新增一个投资者所需边际成本相对较高,相应的他们的客户群也锁定为单笔投资额较高的资金供给者。传统基金普遍采取价格歧视,设置了较高的起购门槛。而与余额宝类似的工银货币只有 001 元的起购额,也就是没有任何门槛的。基于上述理由,我们推测余额宝与非货币基金之间的替代性较弱,竞争关系不强,余额宝的出现对其定价和规模不会有太大影响。

从上图可以看出,余额宝万份收益的变动与其他基金的变动几乎没有任何相关性,从2013年5月30日余额宝推出以来二者走势时而同升同跌,时而相互背离。这三种基金的万份收益基本上都围着零轴上下波动,在余额宝推出前后无论是收益的平均值还是波动率均没有显著差异,这说明余额宝的推出并没有影响非货币基金的定价,二者的相关性并不强。

但从规模的角度出发二者却有明显的相关性,股票、债券、混合基金在余额宝推出后规模都出现了急剧的下滑,期末明显低于期初,与此同时,余额宝的规模却持续增长。最能体现二者相关性的是涨跌的幅度,余额宝成立初期,尚处于推广阶段,知名度不高,规模增速较缓,同期的非货币基金规模下降幅度也较小;到了2014年一季度,余额宝已经为大众所熟知,收益率也维持在较高水平,吸引了大笔资金,规模迅速膨胀,非货币基金则相应的经历了大幅缩水;最后,2015年二季度由于余额宝收益率节节败退,其规模增速也明显下降,基本与2015年3月末持平,此时非货币基金行情开始复苏,股票基金和混合基金的规模均有所回升。上述规模变动说明其他货币基金与余额宝具有一定的替代性,这与之前收益率数据所得的结论相左。其可能原因是,在投资渠道相对缺乏的中国,不同种类的基金具有相当的替代性,这种相关关系之所以无法在收益率层面有所体现,可能是因为不同基金的资产配置和投资标的区别较大,定价在很大程度上取决于资金需求市场价格变动。

3展望

从推出至今余额宝的收益率波动较为频繁,规模则始终处于上升趋势。尤其是2014年年初至今,余额宝收益率始终处于下降阶段,其规模却仍旧有增无减。这说明即使余额宝的收益已然不尽如人意,人们也并没有更多可替代的投资渠道。银行存款利率较低,而股票、债券市场又不尽完善。以余额宝为代表的货币基金在中国的兴起并非偶然。但这并不意味着余额宝可以就此高枕无忧,虽然2014年第二季度的规模绝对量在增加,但增速随着收益率的下降而放缓,呈现出逐渐饱和的态势。收益率的下降在很大程度上是受到货币市场(资金需求方)的影响,这一点可能超出了基金产品本身的控制范围,但余额宝要实现长期稳定的规模或利润增长,还需要更具优势的定价。以上分析表明其竞争对手不仅来自同类的货币基金,还来自股票基金、债券基金。只有让投资者享受到更高的收益率,才能在同类产品中独占鳌头,与其他类型产品相抗衡。提高收益率的一条可行方法是发挥其互联网方面的优势,降低运营管理成本。

4结论

互联网金融的兴起不仅仅颠覆了原先的传统方式,更是督促了金融机构的一次自我革新。其中,余额宝以它的简单方便、低门槛高收益率等特点,更是激发了国内民众的“理财”意识,散户们纷纷加入其中,分得一瓢羮。星星之火,可以燎原。

这种新型的商业模式大大降低了交易成本,让传统模式感受到了巨大的压力。至于这份压力能否变为推动社会进步的动力,最重要的是要在规范市场行为的基础上充分发挥互联网公司的创造力,以倒逼传统金融机构通过改革来重塑竞争力。要是监管机构一味地保护银行利益,只会浪费这次难得的发展机遇。至于余额宝的前途发展到底如何,谁也说不好。如果它的存在能帮助我国加快推进利率市场化,激发金融机构的创新活力,那正如马云所说:“能推动历史,余额宝死了也光荣。”

参考文献:

[1]赵伟,梁循互联网金融信息量与收益率波动关联研究[J].计算机技术与发展,2009(12).

[2]王瑾美国互联网支付业务的特点及启示——以PayPal为例[J].浙江金融,2012(10).

[3]郑敏互联网金融模式下的风险及其防范——以余额宝为例[D].桂林:广西师范大学,2014.

[4]王莹余额宝的流动性、收益性及风险分析[J].中国商贸,2013(35).