生态银行

廖显

如今,在这个趋势化的世界中,重要的不在于你是否是大公司,而在于你是否在变化的趋势里。凯文·凯利在他的《必然》一书里陈述了一个重要的趋势:实体行业已经开始网络化,这里的网络,并不是指互联网,而是从以前层级化的结构逐步变成网络化的机构。

银行的形态并不是一成不变的,银行业的原型始于一类特殊的“商人”,他们向在城市之间运送货物的农民和商人提供谷物贷款。这是在公元前2000年左右的亚述(Assyria)、印度和美索不达米亚就存在的。可以说那个时候,商人即银行(Business Man as a Bank)。后来,在古希腊和罗马帝国时期,以寺庙为基础的贷方提供贷款,同时接受存款并进行货币兑换。对中国古代和印度时期的考古发现也提供了放贷的证据。这个时候,银行的属性从人转移到了建筑实体,庙宇就是银行(Temple as a Bank)。后来,银行从庙宇建筑实体逐步搬离,开始普世化,许多历史学家将银行体系的关键历史发展定位于中世纪和意大利文艺复兴时期,尤其是富裕的佛罗伦萨、威尼斯和热那亚等城市。

在14世纪的佛罗伦萨,巴迪(Bardi)和佩鲁兹(Peruzzi)家族主导着银行业,在欧洲其他地区建立了大量分支机构。意大利最著名的银行是美第奇银行,由乔瓦尼·美第奇(Giovanni Medici)于1397年设立。现在最古老的银行是总部位于意大利锡耶纳的锡耶纳银行(Banca Monte dei Paschi di Siena),该银行自1472年以来一直在营业。后来新经济形态的银行逐步从意大利转移到荷兰阿姆斯特丹,再转移到英国伦敦,最后世界金融中心落脚在美国的华尔街。其实这跟美国强大的金融创新能力是分不开的,包括后来由花旗银行引领的零售银行改造,像开麦当劳零售店一样开支行,再赋予银行零售行业的属性,加上ATM机及大型计算机的科技辅助,零售银行模式得以蓬勃发展。

而今天,银行客户已经发生了巨大的变化,数字化浪潮改变了我们的生活以及工作方式,人们现在已经很少再去银行办理个人业务,银行也已经很难再以传统方式完成基本的金融活动,传统零售银行的支行模式,也逐步成为了行业的禁锢。未来最大的银行将不设支行,随着虚拟银行模式的出现,这样的预言正在逐步变成现实。

构建生态系统

变革源于现实生活,当Airbnb超越美国万豪一举成为全球最大的酒店时,却不需要拥有一间房屋资产;当淘宝成为中国最大零售店时,却不需要拥有零售库存;当微信朋友圈超越新浪新闻成为中国最大新闻高频媒体时,却不需要制作任何内容。这个时候,我们发现,银行的这次演进需要建立新型的经济组织? 生态系统。生态系统是一种创新经济网络,其目标是:可以让企业具备控制那些不属于它的资源的能力,即生态能力。

生态系统(Eco-system,简称ECO)是一个复杂的互相依赖的企业和关系网络,旨在创造和分配商业价值,生态系统是广泛的,可能跨越多个地域和行业,包括公共机构、私人机构和消费者。生态系统的构建,有三个特点:以相互关系和协调为特征;整体大于各个部分的总和;价值會被直接或间接创造。

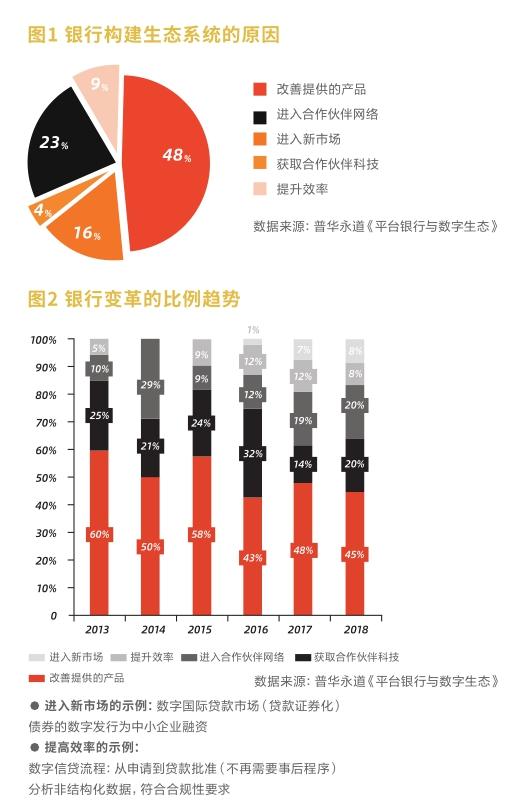

而银行构建生态的原因有很多,根据普华永道《平台银行与数字生态》(Platform Banking & Digital Ecosystems,2019)的报告显示,通过为机构提供金融科技服务可以提高其产品的数量和质量,从而有助于保留银行的客户群。我们可以看到,改善自身提供的产品是银行进行生态化变革的主要动因,而能快速进入合作伙伴的网络以及新的市场是次要原因(如图1)。

另外,从图2显示的这些比例变化的趋势也可以看出,需要改善产品、进入合作伙伴网络以及获取合作伙伴科技的动因都在下降。而进入新市场,以及提高运营效率这些比较务实的短期动力正在增强。

生态银行的范例

在生态银行的建设上,花旗银行可以作为一个蓬勃发展的代表,其区域销售总裁 Steve Elms总结到,这一切都可以追溯到利益相关者的生态系统,而银行是该生态系统内资金流动的关键。为了确保所有人都能轻松地转移资金,像花旗这样的银行正在开放其平台,与其他银行以及金融科技等新进入者一起工作。伙伴关系是确保生态系统进行价值创造与发展的一种好方法。银行的财务主管有望从真正可互操作的解决方案中受益,同时他们也必须学习如何兼顾传统的职责,以及适应颠覆性的商业模式和改变游戏规则的技术频繁出现的新现实。

技术发展的速度是空前的,银行的财务主管肯定会看到潜在的收益,这也是如此众多的资金管理团队进行技术改造的根本原因。我们可以看到机器人流程自动化(RPA)的兴起以及向云技术的转变,特别是在TMS领域。但是,技术的真正力量不在于单个解决方案,而在于嵌入了可互操作技术的网络。因此,对技术基础设施的投资在2020年将至关重要,银行会更多地与内部技术团队和外部供应商合作,以寻求稳健有力的技术支持。花旗集团成立了花旗创投,其致力于在一个前所未有的变化着、并可能具有颠覆性的世界中绘制未知的事物。花旗创投投资于创新型初创公司,并与同事、客户和创新生态系统合作,以开发下一代技术。

花旗集团通过花旗创投覆盖了六个关联领域,包括金融服务与科技、数据分析与机器学习、商业与支付、安全与企业级IT、客户体验与市场、资产科技。值得注意的是,花旗所投资的公司中甚至包含了纯粹的技术公司,比如Kenna Security,Kenna Security在基于风险的漏洞管理领域处于领先地位,使其服务的客户能够测量、确定优先级并预测网络风险。Kenna应用程序风险模块是一个连续的、与供应商无关的风险管理平台,可从扫描仪、DAST、开放源代码、渗透测试和漏洞赏金计划等各种来源收集应用程序安全数据,使客户可以利用安全扫描的方式来创造更多外部生态的价值机会。这样的纯技术创新公司,未来也会用到花旗的公有云的安全策略上。

类似这样的创新方式,ING(荷兰国际集团)也在不断地尝试,ING意识到,银行必须与他人建立联系,一种方法是汇总广泛的产品和服务,以便客户做出明智的决策。通过聚合,ING与客户的互动变得越来越广泛,并扩展到银行业务以外,ING也希望更多的交互、洞察发生在客户的整个旅程中,从而更好地帮助客户。

银行应该如何驱动那些不属于它的力量?生态思维或许值得参考。