年终奖发放筹划

曾瑾

摘 要:“打工人”能拿到年终奖确实不易,根据报道2019年仅有三成的白领拿到了年终奖,均值为9547元。2020年更是不平凡的一年,拿到年终奖的“打工人”和均值应该会大打折扣。年终奖作为企业的一种激励方式,企业不仅要为留住人才而发放年终奖,又要想办法让员工少交个税。本文将从年终奖的发放方式、发放金额及个税交纳、企业所得税前扣除等方面来筹划如何发放才能达到两全其美的效果。

关键词:打工人;年终奖;企业所得税;个税;筹划

一、年终奖解释

年终奖是指企业每年末给员工不同程度地奖励,是对员工一年来工作业绩的肯定。年终奖的发放并不是《劳动法》强制规定的,一般由企业和劳动者双方协商。执行得好的年终奖制度不仅可以激励员工,又增加企业凝聚力。根据《劳动法》的规定,年终奖是工资总额的一部分,计入社保缴费基数。

税法上年终奖正式叫法是“全年一次性奖金”。根据国税发〔2005〕9号文规定,“全年一次性奖金”是指行政机关、企事业单位等扣缴义务人根据单位全年效益和各种考核制度,向雇员发放的一次性奖金。

二、年终奖计税和企业所得税前扣除

(一)年终奖计税

根据财税[2018]164号文规定,居民个人取得全年一次性奖金,符合国税发〔2005〕9号文规定的,在2021年12月31日前,可以有两种选择:

不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照月度税率表确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数

并入当年综合所得,按居民个人工资、薪金所得计算出累计预扣预缴应纳税所得额,再按适用税率计算纳税。

计算公式为:年度综合应纳税所得额=(全年工资所得+全年一次性奖金收入)-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

年度个人应纳税额=年度综合应纳税所得额×适用税率-速算扣除数

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算纳税。

根据国税发〔2005〕9號文规定,在一个纳税年度内,对每一个纳税人,全年一次性奖金个人所得税计税办法只允许采用一次。意思是居民个人一个纳税年度内从多处或是多次取得的奖金只允许采用月度税率表计算奖金一次,其余的全勤奖、季度奖等一律并入当月工资、薪金按综合所得预扣预缴税款。

(二)年终奖企业所得税前扣除

根据《国家税务总局关于企业工资薪金及职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年34号)规定,企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度工资薪金,准予在汇缴年度按规定扣除。企业应在每年12月31日前根据当年企业效益预提当年年终奖,并在次年5月31日前支付,没有预提或是少预提多发放部分都不得在汇缴年度企业所得税前扣除。

三、年终奖如何发放才能省税

(一)年终奖发放举例

前面已经介绍了2021年12月31日前居民个人发放年终奖可以选择单独计税也可以选择并入综合所得计算纳税,那么哪种发放方式最省税,下面通过举例来说明。

假设2020年小明每月工资为7000元或是9000元,每月专项扣除为500元,允许扣除的专项附加为2500元,无其他综合所得扣除项目,年终奖发放数额和对比如下表:

情形1:小明各月综合所得小于零,年终奖42000元单独计算时适用税率10%减去速算扣除数210元,计算结果全年需要交税3990元。

情形2:小明各月综合所得小于零,年终奖并入综合所得后年度综合应纳税所得额为30000元,适用税率3%,计算结果全年需要交税900元。

情形1和情形2总结为员工当年年度综合应纳税所得额为负数,且与年终奖之和不超过6万元时,全年一次性奖金与综合所得合并计算最省税。

情形3:小明各月综合所得大于零,年终奖20000元单独计算时适用税率3%,应交税600元,小明综合所得部分应纳税所得额是12000元,适用税率是3%,计算结果全年需要交税960元。

情形4:小明各月综合所得大于零,年终奖并入综合所得后年度综合应纳税所得额为32000元,适用税率3%,计算结果全年需要交税960元。

情形3和情形4总结为员工当年年度综合应纳税所得额大于等于零,且与全年一次性奖金之和小于等于36000元时,无论是选择单独计算还是并入综合所得计算都没有区别,二者全年应交税额都是一样的。

情形5:小明各月综合所得大于零,年终奖120000元单独计算时适用税率10%,应交税11790元。小明综合所得部分应纳税所得额是12000元,适用税率是3%,计算结果全年需要交税12150元。

情形6:小明各月综合所得大于零,年终奖并入综合所得后年度综合应纳税所得额为132000元,适用税率10%,计算结果全年需要交税10680元。

情形7:小明各月综合所得大于零,年终奖120000元分拆为84000元单独计算应交税8190元,36000元并入综合所得计算应交税2280元,计算结果全年需要交税10470元。

情形8:小明各月综合所得大于零,年终奖120000元分拆为36000元单独计算应交税1080元,84000元并入综合所得计算应交税7080元,计算结果全年需要交税8160元。

情形5-8总结为员工当年年度综合应纳税所得额大于等于零,且与全年一次性奖金之和大于36000元时,按36000元、144000元等这样的临界点把年终奖分拆,把超过临界点部分的年终奖放到综合所得里可以适用更高的速算扣除数,这样员工就可以降低税负。

(二)年终奖发放“雷区”

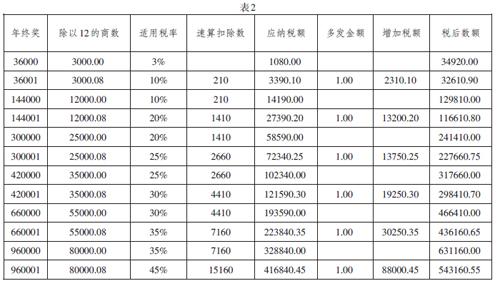

年终奖发放时应注意临界点,不然就出现明明比别人多发1元钱反而到手的工资比别人还低的“冤枉”状况。表2给出各临界点多发1元钱的对比:

(三)年终奖发放的“盲区”

上面第2点提到了临界点多发1元导致多交税,出现“多发少得”的现象,那么究竟要多发多少才能达到多得的界限,那就要找到这个平衡点,这个平衡点后增加的年终奖幅度就会超过纳税额提高的幅度。临界点和平衡点之间就是年终奖“多发少得”的盲区。这个盲区是因为税率和速度扣除数导致的,计算原理为:设年终奖纳税盲区的上限是X,则公式:X-(X*10%-210)=36000-36000*3%,经过计算,X=38566.67元,即第一档税率的盲区为(36001元-38566.67元)。同样的原理,设年终奖纳税盲区的上限是Y,则公式:Y-(Y*20%-1410)=144000-(144000*10%-210),经过计算,Y=160500,即第二档税率的盲区为(144001元-160500元)。以此类推,后面四档税率的盲区分别为(300001元-318333.33元)、(420001元-447500元)、(660001元-706538.46元)、(960001元-1120000元)。

从前面3点可以看出,年终奖发放时要进行筹划,找出“雷区”和“盲区”,是选择单独计算还是并入综合所得计算是考验企业财务人员对税法理解的一面镜子,懂得提前筹划就会减少“企业多发,员工少得”的尴尬现象。

四、年终奖个人所得税的减免政策

年终奖是按工资薪金7级超额累进税率进行计算的,最高的税率达到了45%,对于低收入者来说区别不大,但是对于公司高管年终奖高于20%部分,实行股权激励方案的公司采用“利息、股息、红利所得”按20%计算个人所得税比按工资薪金计算更省税。现在各省份都在实行“抢人才”政策,个人所得税方面可以适用较低税率。例如海南省,对在海南自由贸易港工作的高端人才和紧缺人才,其个人所得税负超过15%的部分予以免征。

个人所得税法第五条也规定,残疾、孤老人员和烈属的所得或是因严重自然灾害造成重大损失的可以减征个人所得税。

企业给员工发放的福利是否都要纳入当月工资薪金计算个人所得税呢。所得税司巡视员卢云曾说过,对于给个人发放的福利,不论是现金还是实物,均应缴纳个人所得税,但目前我们对于集体享受、不可分割、非现金方式的福利,原则上不征收个人所得税。

五、结语

本文只是从一般企业发放年终奖方面浅谈筹划,不涉及其他上市企业股权奖励等节税方面。总之,企业确定好年终奖的发放方式和发放金额,使每个“打工人”拿到理想的年终奖就是年终奖筹划的好结果。

參考文献:

[1]《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号).

[2]《关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税[2018]164号).

[3]《国家税务总局关于企业工资薪金及职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年34号)

[4]海南省会计人员继续教育网络培训平台,简溪《个人所得税实务解析与税务筹划》.

[5]公众号 财税成长学苑.