国际船舶市场行情每周评述

挪威Fearnleys 公司2024 年1 月3 日发布

油品运输市场

超大型油船超大型油船(VLCC)市场,新年的到来使得本周市场交易时间较短,运价继续下行。东半球,中东湾/中国航线运价指数仍稳定在WS50 水平(以2023 年为基准计算),但恐将受到新年假期的负面影响。由于可用运力充裕,运价或将承压。1月下旬的交易尚未开启,但目前1 月的成交量已超过100 笔。

西半球仍有大量可用运力。在美湾阿芙拉型油船运价坚挺、苏伊士型油船运价开始上涨的背景下,市场或将更加活跃。美西至东半球航线,运价指数为WS55.25;至英国航线,运价指数为WS64。

苏伊士型油船苏伊士型油船市场似乎将走出假期的影响,目前运价正在恢复。东半球,市场开局不佳,仅有少量来自印度的短途交易。TD23 航线本应成为新年的市场亮点,但红海事件更为抢眼。不过,后者并未对市场走势产生较大作用,运价受其影响上涨的空间很小。以上年为基准计算,该航线运价指数约为WS80。大西洋地区,尽管运力充裕,但市场走势良好,目前TD20 航线运价指数处于较好水平,以上年为基准计算目前为WS107.5。美湾地区交易也较为活跃,对跨大西洋航线运价形成支撑。

阿芙拉型油船阿芙拉型油船市场,圣诞节和新年假期期间,北海的暴风雨天气导致出现班轮延误情况。加之美湾地区运价坚挺,将吸引部分运力前往,因此至少到1 月中旬该地区运价都有望维持在当前水平。相比之下,地中海地区新年开局不佳,货运活动不够活跃且运力过剩情况较为严重。本周该地区市场难言改善,运价或将企稳,但依然承压。对于船东而言,美湾地区将更有吸引力。

干散货运输市场

好望角型散货船好望角型散货船市场,C5 航线铁矿石矿商和运营商对1 月中下旬的交易询盘有所增加。东澳及太平洋地区,交易量有所减少。南非和印度,询价集中在1 月下旬交易。巴西至中国C3 航线及出西非航线,1 月下旬至2 月交易较为活跃。远东地区,可用运力数量仍在不断增加。C5 航线,运价处于10.5美元/吨水平。C3 航线,1 月下半月交易的成交价为29 美元/吨。由于博弈双方对运价的预期有较大差异,目前市场观望情绪浓厚。

巴拿马型散货船巴拿马型散货船市场今年开局不佳,运价一直呈下跌趋势。尤其是在大西洋地区,运力供过于求导致运价下行。不仅如此,苏伊士以西运价已达历史最低点。展望未来,随着南美谷物出口开启,预计2 月运价有望出现反弹。整体而言,当前全球市场均走势疲软。

灵便型散货船灵便型散货船市场,新年假期结束后的首个交易周交易仍不活跃,美湾地区尤为如此。大西洋地区运力供过于求、太平洋地区货盘不足等因素共同拉低运价。红海和黑海地区局势导致市场的不确定性增加。美湾和南大西洋对运力的需求减少,导致运价承压。波罗的海S1 和S4 航线日租金下跌2000美元。太平洋地区市场走势类似,市场交易疲软、假期因素叠加,迫使船东接受更低的运价。太平洋航线,日租金目前处于10000 美元水平。

液化气运输市场

东半球,目前运力较为充裕,但在东半球运价低于西半球的背景下,预计将有部分运力被船东调往西半球。2 月份的交易开启之前,1 月底应该会出现更多交易。

西半球,截至目前,2 月份出美湾航线共成交6 笔。最新一笔交易为:美国休斯敦/日本千叶航线,运价处于265 美元/吨水平。与东半球相比,西半球运价目前约高出5 美元/吨。

挪威Fearnleys 公司2023 年1 月10 日发布

油品运输市场

超大型油船超大型油船(VLCC)市场经历了忙碌的一周。东半球,自年初以来,大量的成交拉动运价指数增长。目前,TD3C 航线运价指数接近WS70。1 月份的交易已近尾声,成交量接近140 笔,预计还将成交10 笔左右。

西半球,市场交易活跃,美湾至宁波TD22 航线运价为970 万美元,且有望达到1000 万美元水平;美湾至英国航线,运价为500 万美元。有消息称西非地区运价指数已达WS75,而TD15 航线运价指数仍处于WS72.5 水平。预计短期内运价将企稳,至少不存在太大的下行空间。

苏伊士型油船苏伊士型油船市场,尽管红海事件有一定影响,但东半球成交难言活跃,无法对运价真正形成支撑,导致TD23 航线运价继续走软。最新一笔交易的运价指数为WS80。中东湾/东半球航线,市场活力不足,中东湾/中国航线运价指数处于WS130—WS135 区间。西半球,美湾地区市场出现大量询盘,运价得以企稳,目前没有明显的下行趋势。

阿芙拉型油船阿芙拉型油船市场近期的焦点为美湾地区,因为当地可用运力异常紧缺,船东继续推高运价。未来市场能否维持这一走势还有待观察。地中海地区,市场交易活跃,且受恶劣天气影响导致运力供应紧张,运价受到支撑。若市场对运力的需求增加,运价有望继续上行。黑海地区,天气因素导致土耳其海峡延误/关闭。

干散货运输市场

好望角型散货船好望角型散货船市场,C5 航线本周询盘有所减少,且大多为1 月下旬交易的询盘。东澳和太平洋地区,市场成交量与上周基本持平。南非及印度,1 月下旬交易的询盘有限。巴西至中国C3 航线,货盘数量有所减少,且大部分询盘为2 月上半月交易。远东地区,货盘数量正在增加。C5 航线,周中运价接近8.5 美元/吨水平。C3 航线,2 月上旬至中旬有少量交易的运价超过23.5/吨水平。期租市场,建于2010 年、未安装硫化物洗涤器的17.9 万载重吨该型船,租期9—11 个月,日租金为23800 美元。

巴拿马型散货船巴拿马型散货船市场,目前亚洲对煤炭的需求依然低迷。不仅如此,南美谷物出口的季节尚未到来。上述因素综合作为,导致市场一如预期表现不佳。

灵便型散货船本周,灵便型散货船运价继续下行。尽管美湾和南美货盘持续出现,但上述地区有大量可用运力,承租商抓住机会不断压低运价。南美东岸到远东航线,日租金为16000 美元+60 万美元空航补贴。出美湾跨大西洋航线,极限灵便型船的日租金处于27000 美元水平。欧陆和黑海地区,运力供过于求,导致运价大幅下跌。整体而言,现货货盘数量不足,以及假期导致市场疲软,均对运价产生了影响。地中海到南美东岸航线,日租金略高于10000 美元;至中国航线,55000 吨极限灵便型船日租金处于22000 美元水平。

液化气运输市场

东半球,昨日运价跟随西半球市场走势大幅下挫,且存在继续下行的风险。2 月份的交易有望于下周开启。尽管东半球运力被调往西半球的现状仍未改变,但市场走势不佳加之可用运力供过于求,运价仍将处于下行通道。

西半球,近期运价大幅下跌,本周二BLPG3航线运价跳水33 美元,为2023 年8 月以来的最低点。市场交易也表现不佳,出美湾/美东航线2 月份共成交8 笔,而去年同期的交易量是这一数字的两倍以上。

挪威Fearnleys 公司2024 年1 月17 日发布

油品运输市场

超大型油船超大型油船(VLCC)市场,1 月的交易几近结束,而2 月的交易尚未真正开启。东半球,中东湾地区运价仍处于波动状态。当前,TD3 航线运价指数接近WS70,约为WS69。在缺乏2 月交易、运力供需均衡的背景下,运价未来或将承压。

西半球,2 月美湾/加勒比海/委内瑞拉的成交量一直处于低位,约为30 笔,而去年12 月和今年1月都超过了50 笔。因此,如果市场行情无法改善,运价或将进一步下行。不过,红海事件因素或将导致市场很快出现变化。

苏伊士型油船苏伊士型油船市场,胡塞武装袭击事件开始对市场产生影响。据报道,中东湾/西半球航线运价走势坚挺,且这一行情有望维持一段时间。大西洋地区,运价正在目前基础上继续上行。TD20 航线,最新一笔交易的运价指数为WS144。展望未来,考虑到美国市场走势强劲,加之红海事件的影响,运价没有下行空间。

阿芙拉型油船阿芙拉型油船市场,北海地区活力不足,几乎没有成交。相比之下,美湾及地中海地区交易活跃且运价异常坚挺。随着运力被不断消化,市场情绪看涨运价,但这一预期未能实现。地中海地区,交易活跃,运力收紧及天气原因导致的班轮延误等因素叠加,确保运价企稳。黑海地区,苏伊士型船运价上涨了两倍,从而对阿芙拉型船运价形成了支撑。

干散货运输市场

好望角型散货船好望角型散货船市场,本周C5航线的询盘数量有所减少。矿商和部分运营商更青睐1 月底至 2 月初的可用运力。东澳及太平洋地区,成交量与上周持平。南非和印度,有少量对2 月初交易的询盘。巴西至中国C3 航线及出西非航线,对2 月初至中旬的交易询价增加。远东地区,当前可用运力数量正在增加。C5 航线,目前运价高于7.5 美元/吨。C3 航线,船东对2 月上旬交易的报价为21 美元/吨,中旬交易的报价接近20 美元/吨,相比之下出价仅高于18.5 美元/吨。

巴拿马型散货船巴拿马型散货船市场前景令人喜忧参半。太平洋地区,煤炭交易活跃,有助于运价企稳。相比之下,大西洋地区尽管对运力的需求略有增加,但运力仍供大于求。当前,北大西洋市场疲软,交易情况不佳;相比之下南大西洋地区市场走势较为坚挺,且有运价企稳的迹象。预计未来几周市场总体将保持稳定。

灵便型散货船灵便型散货船市场,货运活动增加,运营商正急于租用大灵便型和超灵便型船。期租市场,租期1 年的60000/61000 载重吨超灵便型船日租金处于14000—15000 美元区间,同样租期1 年的大灵便型船日租金约为11000/12000 美元。与此同时,印尼—印度航线超灵便型船日租金处于8000 美元水平,印尼—中国航线该型船日租金稳定在12000 美元左右。太平洋往返航线,超灵便型船日租金略高于10000 美元,大灵便型船日租金则超过8500 美元。此外,远东至印度洋/中东湾航线,极限灵便型船日租金处于7000—8000 美元区间,返程航线超灵便型船日租金处于7000 美元水平。总体而言,市场情绪依然乐观。

液化气运输市场

东半球,运价在上周基础上继续下行,自本周一以来已下跌25 美元,目前与西半球运价水平相当。考虑到当前的市场表现,承租商多数持观望态度,交易的动力不足。

西半球,美国休斯敦/日本千叶航线最新几笔交易的运价处于100—105 美元/吨区间,表明市场行情或将有所改善,但目前来看2 月的可用运力仍然较为过剩。目前市场上还有少量货盘,其中部分已经开始寻找3 月上旬的运力。

挪威Fearnleys 公司2024 年1 月24 日发布

油品运输市场

超大型油船超大型油船(VLCC)市场,中东湾地区,至中国航线的运价指数目前为WS59.5。尽管市场观察人士大多认为船东会将运价指数维持在WS60 以上,然而大量的可用运力导致运价承压。据了解,承租商希望将运价指数进一步压低至WS50 水平。不过,整体而言2 月的成交量处于较好水平,目前已达50 余笔。

西半球,市场相对更加活跃,出现大量询盘。不过,运价仍不尽如人意,西非地区苏伊士型油船运价指数下跌了10 点左右,导致西非至东半球航线VLCC 运价指数在WS60 附近徘徊,而美湾/中国航线运价处于900万美元水平。

苏伊士型油船苏伊士型油船市场,红海危机导致东半球市场走势坚挺。中东湾/马六甲航线,13 万吨该型船的运价指数为WS140;中东湾/地中海航线,14万吨该型船的运价指数为WS105。相比之下,大西洋地区运价急跌,但目前尚未触底。如果出美湾航线运价无法形成支撑,预计本周内市场无法改善。

阿芙拉型油船阿芙拉型油船市场,西半球各地区普遍表现不佳,北海地区也不例外。不过,上周有部分至地中海及跨大西洋航线燃油货盘,得以消化部分运力。地中海地区,可用运力数量继续增长,足以满足市场需求。整体而言,市场继续承压,只有货运量增加,才能扭转运价下行的趋势。

干散货运输市场

好望角型散货船好望角型散货船市场,C5 航线矿商及运营商对运力的需求及对2 月前半月交易的询盘都在增加,此外也有少量2 月下旬和3 月交易的询价。东澳煤炭货盘对运力的需求有所减少;南非和印度的询盘有所增加,但数量有限。巴西至中国的C3 航线及出西非航线,2 月中旬至3 月的询盘有所增加。C3 航线,2月上旬的运价处于23 美元/吨水平,下旬则为21 美元/吨左右。C5 航线,运价由本周初的7.5 美元/吨上涨至8 美元/吨。期租市场,建于2011 年、未安装硫化物洗涤器的18.1 万吨船,租期1 年,日租金为23000 美元。

巴拿马型散货船巴拿马型散货船市场走势良好,过去一周运价大幅上扬,大西洋和南美东岸均运价看涨。北大西洋地区对运力的需求激增,对市场形成支撑的主要是美国的煤炭及谷物货盘。太平洋地区尤其是北太平洋的运力需求也显著增加,形成了推涨运价的良好趋势。

灵便型散货船灵便型散货船市场,本周各地区表现分化,市场走势令人喜忧参半。大西洋尤其是南大西洋地区,市场交易活跃,推动跨大西洋航线及大西洋至太平洋航线货运活动增加。目前,极限灵便型船的日租金趋稳,为17000 美元+75 万美元空航补贴。整体而言,本周市场情绪乐观,而运营商和船东仍然更青睐大灵便型及超灵便型船。

液化气运输市场

东半球,目前来看2 月前半月的可用运力依然过剩,市场走势难言乐观。截至目前,2 月份共成交2 笔,此外还有1 笔交易正在谈判中。

西半球,运价已跌至2022 年3 月以来的最低点。尽管2 月出美湾航线仍有大量可用运力,但也出现了少量3 月上旬交易的询价。

新造船市场

新船价格表(单位:万美元)

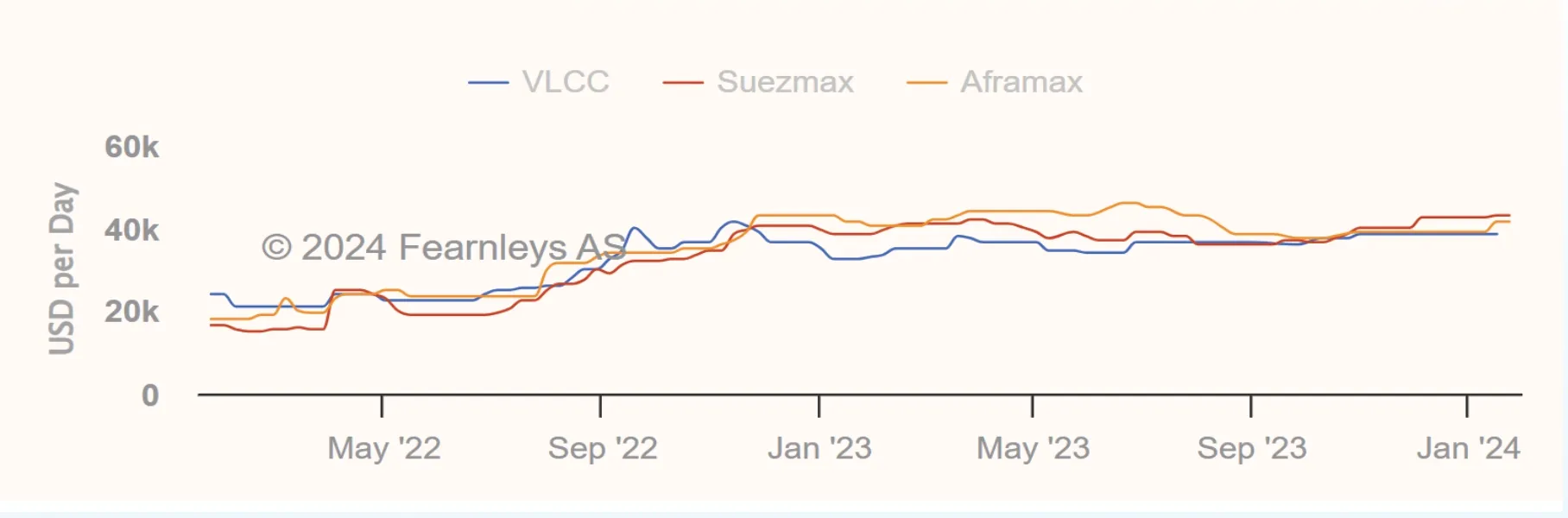

油品运输市场一年走势图

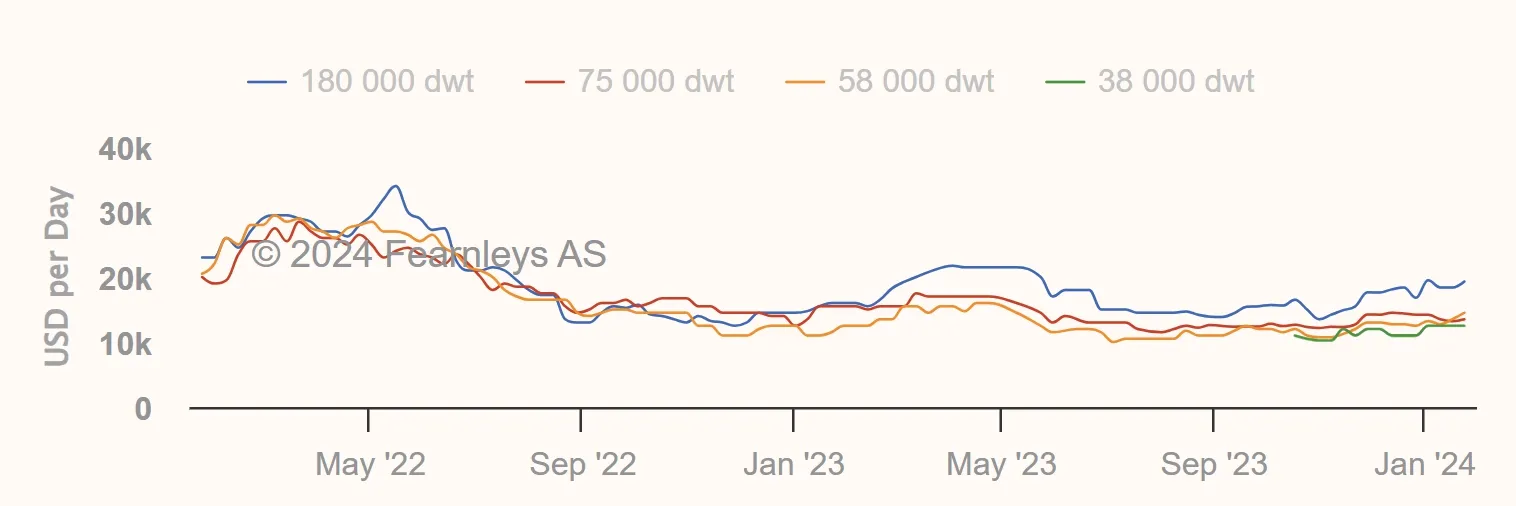

干散货运输市场一年走势图

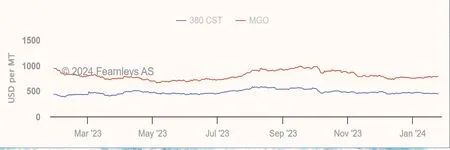

燃油价格一年走势图

——2023年1月世界油货运输市场分析