国内外铜期货市场对比及铜价合理区间研究

于汶加, 王高尚, 王安建

中国地质科学院全球矿产资源战略研究中心, 北京 100037

国内外铜期货市场对比及铜价合理区间研究

于汶加, 王高尚, 王安建

中国地质科学院全球矿产资源战略研究中心, 北京 100037

通过对比分析国内外铜期货市场的机制、规模以及价格变化, 指出尽管国内市场在铜国际定价中已占据一定的主动权, 但与国际成熟市场相比国内市场在市场机制、市场规模等方面亟待进一步完善和提高;系统分析了2003-2008年7月和2009年至今两个阶段国际铜价上涨的原因, 指出2008年金融危机前铜价上涨主要源于市场供需基本面的拉动, 炒作仅起到推波助澜的作用; 而 2009年至今以中国市场为主导的价格上涨则主要由市场炒作所推动, 应引起政府部门和业内人士的充分注意和警醒; 研究确定了国际铜价的合理区间应在3900~4200美元/吨之间; 有针对性地提出了完善国内期货市场、控制期货价格的具体对策和措施。

铜期货市场; 铜价格; 定价权; 合理价格区间

随着中国工业化城镇化加速发展, 铜消费量迅猛增加, 统计表明 2000年至 2009年中国累计消费铜35亿吨, 是1950年至2000年50年消费总和的2倍(王安建等, 2010; 王高尚等, 2002)。2000年以来全球铜消费增量的2/3以上来自于中国。2003年至今, 国际铜价经历了有史以来最大波动: 从1560美元/吨冲高至2008年7月的8894美元/吨, 涨幅超过4.6倍; 其后在金融危机的冲击下, 价格急速回落,最低至2008年12月的2820美元/吨。随着全球经济的复苏, 近两年铜价再次走高, 2010年上半年均价已高达7130美元/吨, 与金融危机前基本相当。巨大的需求和反复波动的价格给中国铜供应安全乃至经济安全造成了很大的影响。期货市场是国际铜价的定价主体, 也是保障资源安全和规避风险的重要途径和手段。近年来随着铜金融属性的不断加强,期货市场对铜价和铜供应安全的影响愈发显著。中国铜期货市场的国际地位如何?与国外期货市场相比有那些优势和不足?铜期货市场对近年来国际铜价的巨幅波动起到怎样的作用?后金融危机时代,面对再次走高的铜价, 在供需基本面和市场炒作等因素的共同影响下, 国际铜价的合理区间究竟应该是多少呢?

近年来, 国内很多学者对国内外铜期货市场在铜定价中所起的作用进行了分阶段对比研究。结果表明, 随着中国铜期货市场的不断完善发展、国际化程度的日益提高, 其对铜价发现的贡献度不断增加(肖辉等, 2004; 华仁海等, 2004; 徐信忠等, 2005);吴晓霖等(2009)研究认为2003年8月前伦敦期铜市场对中国期货市场的铜价起引导作用; 其后两个市场引导作用交替出现, 表明中国期货市场在国际铜定价体系中的地位不断提高; 但是,李鹏等(2008)也指出, 与伦敦国际期货市场(简称 LME)相比, 上海期货市场在国内受到的重视程度和国内投资者对其信心并没有显著的提高。

综上所述, 尽管众多学者对国内外铜期货市场的定价功能进行了大量研究, 但是缺乏对国内外市场总体规模、体制机制等基本面的对比分析, 对中国铜期货市场在国际市场中的地位和作用的历史变化及未来趋势缺乏综合的评判。另外, 价值发现是期货市场的基本功能之一, 科学准确地判断国际铜价合理区间和中长期走势是研判国际期货市场运行情况的基础, 但是目前相关研究仅限于对铜开发和生产成本的研究(徐长宁, 2009), 或对于长期价格预测方法的探讨(马冰, 2001)。

本文将从市场机制、规模和价格变化等方面对国内外铜期货市场进行对比研究, 全面评价国内外市场在国际定价中的地位和作用; 通过对2003年以来国际铜价和期货市场变化的深入分析, 指出铜价巨幅波动的原因; 综合分析成本、供需关系、炒作等因素, 确定国际铜价的合理区间, 提出进一步完善我国铜期货市场、合理控制铜价的具体建议和措施。

1 国内外期货市场对比分析

目前全球主要的铜期货市场有英国伦敦金属交易所(LME), 纽约商品交易所(COMEX)和上海期货交易所(SHEP)。2003年上海交易所铜成交量已超过纽约交易所, 成为全球第二大铜期货交易场所。下面将就伦敦交易所与上海交易所的期铜交易作以全面的对比研究。

1.1 国内外铜期货市场机制对比

伦敦金属交易所(London Metal Exchange, 简称LME)成立于1877年, 目前已有超过130年的悠久历史。铜是其最早交易的期货品种, 1977年以前期铜成交量一直稳居LME的第一位, 尽管其后被铝赶超,但目前铜仍旧占LME成交总量的30%以上。

上海期货交易所(SHFE), 成立于 1992年 5月,铜是其成立以来最主要的交易品种。上海交易所的发展经历了初创期(1992-1994 年)、调整期(1995-1999年)和成熟期(2000年以后)三个阶段。成立之初 SHFE处于盲目扩张时期, 市场操控现象时有发生, 市场很快陷入低迷; 1994-1995年和1998-1999年国家分两个阶段对其进行清理整顿,相继出台大量政策和措施以规范期货市场; 经过几年的调整, 2000年后中国期货市场开始走上平稳健康发展之路。从目前两个市场的运行机制上看, 存在以下几方面特点:

(1) 基本业务设置

目前期货市场的主营业务有基本的期货业务和期权交易两种。期货业务具有价格发现和规避风险的功能; 而期权作为国际衍生品市场的主要品种,被称为期货的保险, 具有固定亏损, 盈利无限的特点。作为发展最早最成熟的国际期货市场, LME日常业务涵盖了基本期货业务和期权交易; 而 SHFE目前尚未开展期权交易。

(2) 交易品种及合约设置

LME交易的铜期货品种是A级电解铜, 其合约可分为3个月、15个月、27个月和63个月几种, 合约按天连续滚动设置, 相应的每个工作日都是交割日。SHFE交易的期铜是阴极电解铜, 品质略低于A级电解铜, SHFEA级电解铜按每吨升水110元交易,交易按照1-12月设置, 每月15日为最后一个交易日,其后的五个工作日为交割日。

LME期铜合约交易单位和交割单位均为25吨,而SHFE为5吨。LME市场的投资主体是大企业、银行和基金公司, 因此25吨的交易单位与交割单位相一致; 上海市场成立之初的投资主体以中小投资者居多, 个人投资者占比例大, 为提高市场的流动性而缩小了交易单位, 以达到吸引中小投资者的目的, 但为保持与国际市场的连通, 上海市场的交割单位仍为25吨。

(3) 交易机制

LME实行的是场外办公室交易与场内公开喊价交易相结合的24小时连续交易方式, 以场外交易为主, 场内交易主要用于形成官方权威报价。

LME实行做市商制度, 经济公司由会员自行管理, 其一、二级会员是做市者, 即俗称的庄家。经纪公司可以代理客户进行交易, 同时也进行自营, 即作为期货市场的庄家, 直接参与买卖。通过做市商制度能够规避和转嫁交易所的风险, 同时也为LME进行24小时连续交易提供了保证。

国内期货交易通过电子系统撮合成交, 只在工作日指定时间段进行交易。我国法律明文规定, 交易所只能从事代理业务, 不允许期货经纪公司成为客户的庄家, 所以尽管上海期货交易所也实行会员制, 但交易所本身有自己独立的管理层, 会员不参与管理。

另外, LME实行授信交易和保证金交易。目前LME的经纪公司对大客户和常客户一般都采取授信交易, 即客户与经纪公司开立交易账户后, 客户不需要向经纪公司缴纳保证金和维持保证金, 即可交易。经纪公司根据客户的信用等级给予客户一定额度。LME和英国的监管机构一般不予干涉, 风险自担。但对中小客户, LME经纪公司一般也要求缴纳足额保证金。

国内监管机构不允许经纪公司进行授信交易,只能进行保证金交易, 即客户开立交易账户后, 必须缴纳一定比例的保证金并维持保证金足额。但目前也有少部分国内经纪公司给客户提供额度进行授信交易, 他们之间的风险自担。

(4) 市场交易主体

自LME成立到20世纪90年代前的100多年间,其市场交易主体一直是大型生产商、消费企业和贸易商; 20世纪90年代后, 基金和银行开始大举介入期货市场, 并成为期货市场的主导力量之一。

国内投资者分为个人和单位两种, SHFE成立之初, 投资者主要集中在中小企业和个人, 但随着市场的不断完善和发展, 企业投资者在交易者结构中所占的比例明显增加。另外, 近年来国内外一些投资机构也开始大举进入上海期货交易。

1.2 国内外铜期货市场规模对比

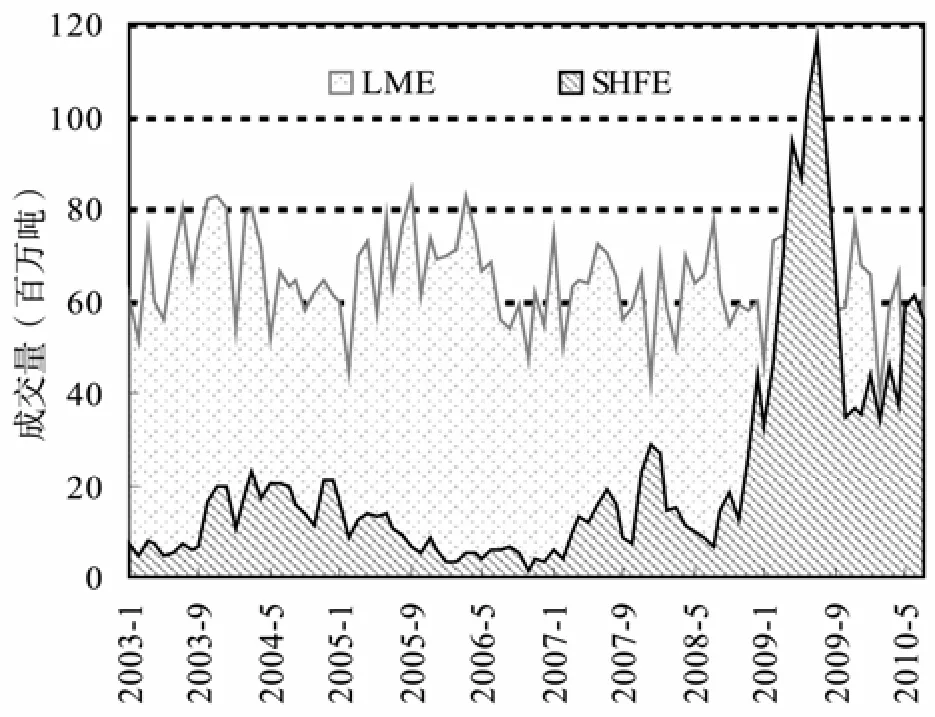

成交量是衡量市场容量和活跃程度的重要指标。1993年, SHFE期铜成交量仅为0.18亿吨(双向计算),而同期LME和COMEX的成交量则分别达到7.4亿吨和0.47亿吨。在其后近10年的发展中, SHFE依托中国铜需求的迅猛增长,成交量持续快速增加。2003年, SHFE期铜成交量首次超过COMEX。10年间成交量增加了2.26倍, 而同期LME仅增加12%。2003-2009年, 上海市场期铜成交量以前所未有的速度迅猛增长, 并在2009年以全年8.1亿吨的成交量一举超过LME。6年间SHFE成交量放大了近7倍, 而LME则略有下降。尽管2010年1-6月SHFE期铜成交量有所回落并略低于LME, 但是总体上看其市场成交规模已与LME基本持平(图1)。

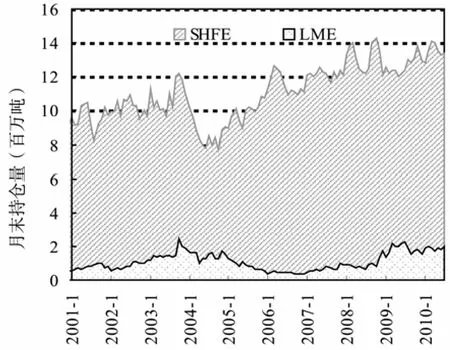

鉴于期货市场采用 T+0交易, 成交量并不能完全反映市场规模, 而净持仓量则能从另一个角度反映市场容量的变化。2000年12月末, SHFE期铜净持仓量仅为55万吨, 而LME高达922万吨, 是上海市场的16.6倍, 随着上海市场的不断发展, 近10年来持仓量水平有所增加, 2009年12月末, SHFE净持仓量151万吨, 持仓量增加了173%; LME净持仓量为1292亿吨, 增加了40%(图2), LME持仓量是上海市场的8.5倍。尽管SHFE持仓量增速远快于LME,但总量仍远落后于LME。虽然LME期权业务是导致其持仓量远大于上海市场的原因之一, 但其持仓和融资规模远大于上海市场也是不争的事实。

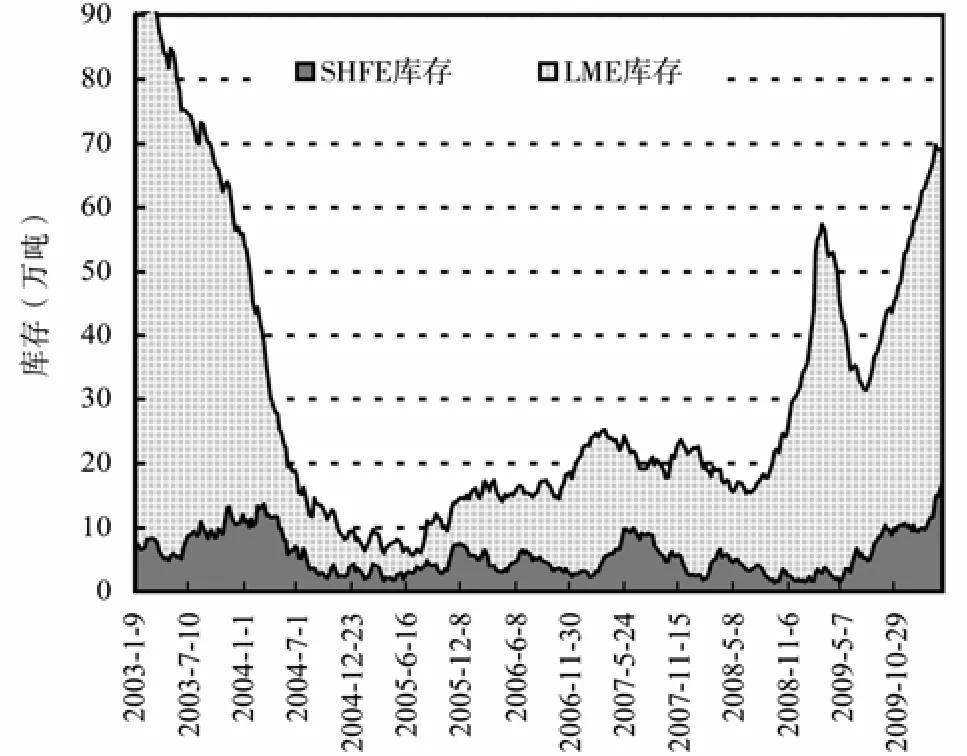

2009年12月, SHFE铜库存总量为9.3万吨, 约为LME库存的五分之一。过去10年SHFE铜最大库存规模为13.7亿吨, 而LME最大库存量为98万吨(图 3), 其库存总量总体大于 SHFE。作为一个有着 130多年发展历史、在全球具有广泛影响的商品交易所, LME铜交割仓库遍布全球, 而成立不到20年的上海市场其仓库还仅限于区域库。

图1 LME与SHFE成交量对比(数据来源: 上海期货交易所, 2010)Fig. 1 Volume comparison of LME and SHFE (Source: Shanghai Futures Exchange (SHFE), 2010)

图2 LME与SHFE持仓量对比(数据来源: 上海期货交易所, 2010)Fig. 2 Position comparison of LME and SHFE (Source: SHFE, 2010)

图3 LME与SHFE库存量对比(数据来源: 上海期货交易所, 2010)Fig. 3 Stock comparison of LME and SHFE (Source: SHFE, 2010)

综合比较SHFE和LME期铜市场规模, 上海交易所的成交量已经与LME基本持平甚至超过LME,表明作为一个新兴市场 SHFE具有较高的市场活跃度, 投资者有着较高的参与热情。但其持仓量和库存规模尚有待进一步提高。

1.3 国内外期货市场价格相关关系

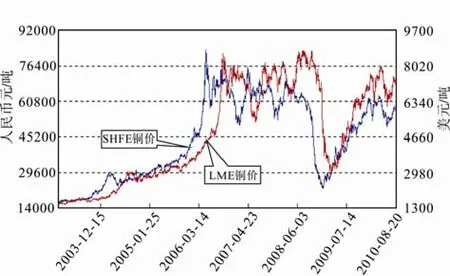

2003年以来, SHFE和LME的期铜价格走势非常相近, 均经历了四个阶段的变化, 即2003-2006年的快速增长、2006-2008年 7月的窄幅波动、2008年至2009年的快速下降以及2009年至今稳步拉升阶段。

值得注意的是,2003年至今,随着上海期铜市场规模的不断扩大和中国铜需求的持续增长,SHFE铜价变化在绝大多数时间里领先于 LME(图 4), 即SHFE期铜市场价格具有一定的先导性,说明上海市场已经基本取得了国际铜价的定价权。

图4 LME与SHFE价格变化趋势(来源: 上海期货交易所, 2010)Fig. 4 Price comparison of LME and SHFE (Source: SHFE, 2010)

2 铜价波动原因分析及未来合理价格区间的判断

作为全球铜需求量最大的国家, 国内市场在铜国际定价中占据主导地位仅仅是取得市场主动权的开始, 运用国内市场将铜价控制在合理范围内才能达到保障中国铜供应安全和经济安全的目标。值得关注的是, 在经历2008年金融危机后, 随着全球经济的复苏, 国际铜价持续上扬, 2010年上半年再次接近金融危机前的历史高价平台(图4)。是什么原因导致铜价的巨幅波动?市场在铜价上涨过程中起到怎样的作用?目前的铜价是供需决定的合理价格吗?如果不是合理价格究竟应该是多少呢?

2.1 不同阶段铜价上涨动因分析

2003年国际铜价结束了近5年不足2000美元的低位徘徊, 进入快速上行通道, 一路飙升至 2008年7月最高8894美元/吨; 其后受金融危机的影响,价格快速下降, 最低至2008年底的2820美元/吨。2009年至今, 铜价再次升高; 并已接近金融危机前的历史高位。

影响铜价的因素很多, 供需关系、成本、市场炒作和美元走势等在不同阶段均对铜价有着或多或少的影响。

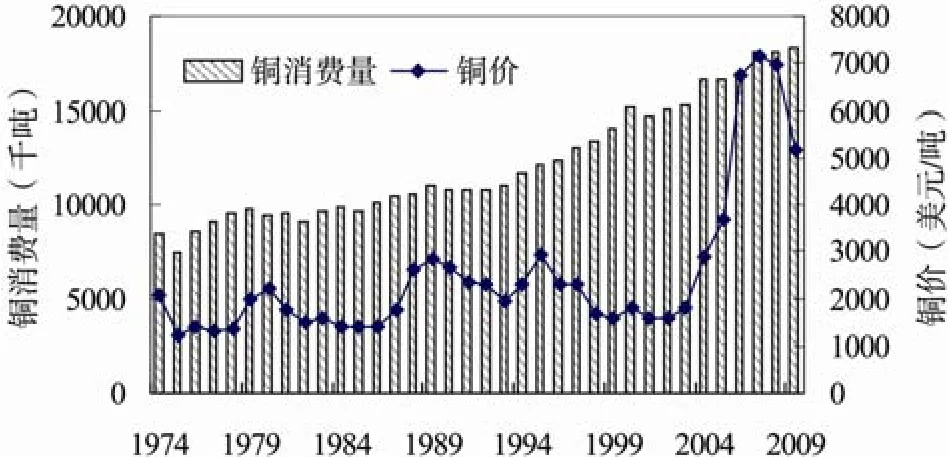

从全球铜需求变化看, 20世纪90年代起, 全球铜消费持续增长, 1992-2002年期间, 全球铜消费量增长了40%, 而同期国际铜价却下跌了31.6%, 这一时期国际铜价基本维持在 3000美元以下的低位。2003-2008年, 全球铜消费量增长了 17.9%, 但价格却增加了 290%(图 5)。近两年, 全球铜需求量受金融危机影响增长缓慢, 但2009年至今铜价却持续上涨。

图5 铜价与全球铜消费量变化(数据来源: 上海期货交易所, 2010; 世界金属统计局, 2009)Fig. 5 Copper Price and consumption changes of global copper (Source: SHFE, 2010; World Bureau of Metal Statistics, 2009)

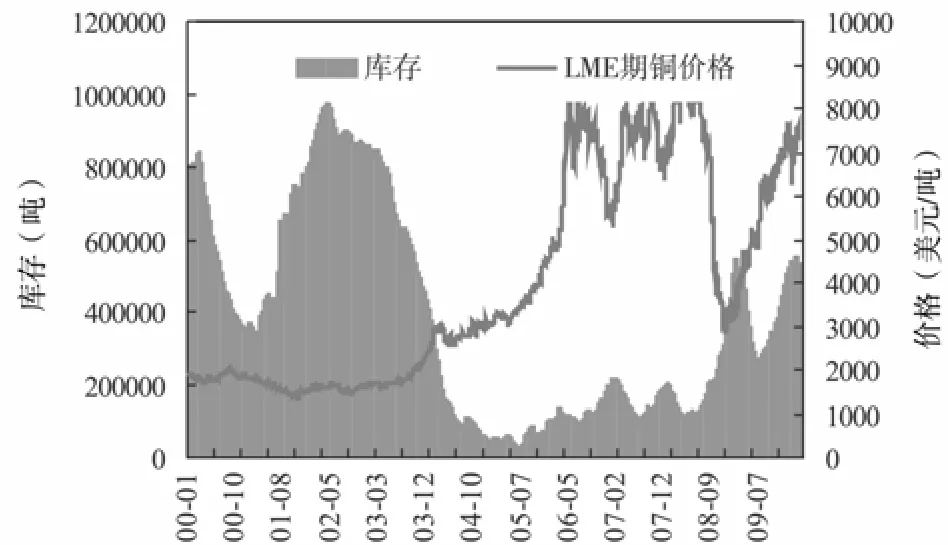

从库存变化与价格走势之间的关系看, 2003年前国际期铜库存充足, 铜价基本维持在较低水平; 2003年后期铜库存快速下降, 价格一路攀升至历史高位。2008年金融危机后至2009年, 国际铜价与库存间一直保持反向相关关系, 即库存减少价格上升,库存增加价格下降。但2009年至今, 国际库存与价格间出现同向增长(图 6), 即库存持续增加, 但价格不降反升。

综合全球铜供需基本面变化可以看到, 2003年前尽管全球铜需求持续增加, 但是库存量大供应充足, 供求基本平衡, 铜价始终维持在较低的水平; 2003-2008年, 需求增速没有显著变化, 但库存大幅减少, 市场处于供不应求的状态,从而直接导致2003年起铜价持续走高。

值得特别关注的是, 2009年份后, 在国际铜需求增长停滞、库存不断增加, 供需基本平衡的情况下, 国际铜价再次飙升, 价格的变化完全与供需基本面背离。

图6 铜价与库存变化(数据来源: 上海期货交易所, 2010)Fig. 6 change of copper price and Stocks (Source: SHFE, 2010)

从期铜市场交易情况看, 2003-2008年, LME市场持仓量增加了 35%, 但是成交金额巨幅放大了近300%, 特别是在2006-2008年,LME持仓量出现快速增长,可见市场炒作对金融危机前的铜价非理性上涨起到了推波助澜的作用。

特别值得关注的是, 2009年初至今的铜价新一轮上涨过程中, LME的成交量和持仓量变化不大,但上海期货市场铜交易量却巨幅放大, 从2008年10月到2009年6月短短8个月时间, 上海期铜成交量增加了8.15倍, 成交金额增加了9.3倍, 足见其市场炒作力度之大。鉴于同期全球铜供需基本平衡, 这一轮铜价上涨主要源于市场炒作的推动。

从成本变化看, 目前国际上火法炼铜的平均全成本为 2000~2200美元/吨, 湿法炼铜的全成本为1100~1300美元/吨。随着科技的不断进步, 湿法炼铜技术得到广泛的应用, 国际铜的平均生产全成本基本稳定在 1700~1800美元/吨, 其占铜价的份额不足三分之一, 且近年来并未发展显著的变化。因此2003年以来的铜价巨幅波动与成本无关。

综上所述, 2003年以来国际铜价经历了2003年至2008年金融危机前和2009年至今两轮上涨。相比之下, 第一轮铜价上涨的原动力是基于供需基本面的变化, 即供不应求是导致价格上涨的根本原因,而 2007-2008年市场炒作对价格上涨起到推波助澜的作用, 使价格出现非理性飙升; 2009年至今的第二轮价格上涨, 与供需基本面变化无关, 市场炒作是导致这一轮价格上涨的主要原因。因此目前的国际铜价并非市场合理价格。

2.2 国际铜价合理价格区间

未来20年, 以中国为主的发展中国家铜需求仍将持续增长, 但全球铜资源量和生产能力完全能够满足市场需求, 因此供需基本面将不会导致价格的大幅上扬。

金融危机后国际铜价下跌至 3000美元左右已接近目前供应商所能提供的市场底价, 即包含生产成本、市场中间环节成本和供应商合理利润后的价格。综合考虑市场投资商的资金成本和期货市场合理溢价水平在 30%~40%之间, 铜期货市场长期平均合理价格区间应在3900~4200美元/吨之间。

3 结论和建议

3.1 通过对国内外铜期货市场的机制、规模和价格的系统对比研究, 指出上海期铜市场是目前全球三大铜交易市场中最活跃的市场, 其在铜国际定价中已经占有一定的主导地位, 尽管如此国内市场在持仓规模、资金容量、库存等方面与LME尚有差距。与发展超过百年的国际成熟市场相比, 市场机制亟待进一步完善。

3.2 系统分析了2003-2008年7月和2009年至今两个阶段国际铜价上涨的主要原因, 指出第一阶段铜价上涨的根本动因是供需矛盾, 市场炒作仅起到推波助澜的作用。第二阶段价格上涨始则与供需基本面完全背离, 价格非理性上涨的主要原因是市场炒作。

相比而言, 2009年以来的价格再次攀升更应该引起国内相关部门和业内人士的警醒和反思。作为全球最大的铜消费国, 培育和发展国内期货市场的根本目的在于取得国家铜价话语权并将铜价维持在合理价格区间, 从而最大限度保障我国的铜供应安全,维护经济安全。而2009年以来的国际铜价走势显然已经背离了我们的初衷。

3.3 初步判断未来国际铜价合理价格区间应在3900~4200美元/吨。指出市场炒作仍旧是导致短期价格波动的最主要原因。

3.4 建议

(1)尽快完善和加强中国期货市场软实力建设。

在国内资金充足, 硬实力已基本具备的情况下,应尽快建立能够与国际大型投资机构相博弈的国内投资企业。积极吸纳和培养国际金融领域高端人才,打造国内期货和投融资市场的一代精英,为实现我国铜市场安全提供保障。

(2)完善期货市场机制。

通过开展期权业务, 完善国内期货市场交易结构, 实现“一举三得”, 即从交易业务上与国际接轨、增加国内交易规模和降低国内市场交易风险。探讨开展做市商制度, 充分调动市场参与者的积极性,最大限度规避市场风险。

华仁海, 陈百助. 2004. 国内、国际期货市场期货价格之间的关联研究[J]. 经济学季刊, 3(3): 727-742.

李鹏, 宋军. 2008. 国内国际期铜价格动态关系研究[J]. 决策与统计, (12): 132-134.

马冰. 2001. 国际市场铜价格长期预测[J]. 国土资源情报, (1): 33-35.

上海期货交易所. 2010. 期货月刊[EB/OL]. [2010-02-25] http:// www.futuresmonthly.com.

王安建, 王高尚, 陈其慎, 于汶加. 2010. 矿产资源需求理论与模型预测[J]. 地球学报, 31(2): 137-147.

王高尚, 韩梅. 2002. 中国重要矿产需求预测[J]. 地球学报, 23(6): 483-490.

吴晓霖, 蒋祥林, 阳桦. 2009. 上海、伦敦铜期货市场价格互动关系演变研究[J]. 统计与决策, (21): 125-128.

肖辉, 吴冲锋, 鲍建平, 朱战宇. 2004. 伦敦金属交易所与上海期货交易所铜价格发现过程[J]. 系统工程理论方法与应用, 13(6): 481-484.

徐长宁. 2009. 浅议铜价格的形成机制[J]. 世界有色金属, (7): 57.

徐信忠, 杨云红, 朱彤. 2005. 上海期货交易所铜期货价格发现功能研究[J]. 财经问题研究, (10): 23-31.

References:

HUA Ren-hai, CHEN Bai-zhu. 2004. International Linkages of the Chinese Futures Markets[J]. China economic quarterly, 3(3): 727-742(in Chinese with English abstract).

LI Peng, SONG Jun. 2008. The Study of the Dynamic Relationship of Domestic and International Copper Price[J]. Statistics and Decision, (12): 132-134(in Chinese with English abstract).

MA Bing. 2001. Long-term Copper Price Prediction in World Market[J]. Land and Resources Information, (1): 33-35(in Chinese with English abstract).

WANG An-jian, WANG Gao-shang, CHEN Qi-shen, YU Wen-jia. 2010. The Mineral Resources Demand Theory and the Prediction Model. Acta Geoscientica Sinica, 31(2): 137-147(in Chinese with English abstract).

WANG Gao-shang, HAN Mei. 2002. The Prediction of the Demand on Important Mineral Resources in China[J]. Acta Geoscientica Sinica, 23(6): 483-490(in Chinese with English abstract).

World Bureau of Metal Statistics. 2009. World Metal Statistics Year Book 2009[EB/OL]. [2010-02-25] http://www.ebookee.net/WORLD-METAL-STATISTICS-Yearbook-2009-dl/.

WU Xiao-lin, JIANG Xiang-lin, YANG hua. 2009. Interaction Relationship Research of copper futures market price between Shanghai and London[J]. Statistics and Decision, (21): 125-128(in Chinese with English abstract).

XIAO Hui, WU Chong-feng, BAO Jian-ping, ZHU Zhan-yu. 2004. The Study on the Price Discovery Process of Copper between the London Mental Exchange and the Shanghai Futures Exchanges[J]. Systems engineering theory methodology applications, 13(6): 481-484(in Chinese with English abstract).

XU Chang-ning. 2009. Discussion of Forming Mechanism of copper price[J]. World Nonferrous Metals, (7): 57(in Chinese with English abstract).

XU Xin-zhong, YANG Yun-hong, ZHU Tong. 2005. Empirical Research of SHFE Copper Future's Price Discovery[J]. Research On Financial and Economic Issues, (10): 23-31(in Chinese with English abstract).structure for sustainable development[J]. Qiushi, (11): 3-15(in Chinese with English abstract).

MA Li. 2006. Analysis of consumption structure of Chinese steel products[J]. Metallurgical information review, (3): 26-28(in Chinese with English abstract).

UN-HABITAT. 2009. Urbanization statistics[EB/OL]. [2010-07-12] http://www.unhabitat.org/categories.asp?catid=9.

WANG An-jian, WANG Gao-shang, CHEN Qi-shen, YU Wen-jia. 2010. The mineral resources demand theory and the prediction model[J]. Acta Geoscientica Sinica, 31(2): 137-147(in Chinese with English abstract).

WANG An-jian, WANG Gao-shang, ZHANG Jian-hua, ZHOU Feng-ying, HAN Shu-qin, CHEN Xuan-hua, YIN Xiu-lan, HAN Mei. 2002. Mineral Resources and National Economic Development[M]. Beijing: Earthquake Press(in Chinese).

WANG An-jian. 2010. Global Resource Structure and its Perspective[J]. Acta Geoscientica Sinica, 31(5): 621-627(in Chinese with English abstract).

WANG Gao-shang, HAN Mei. 2002. The Prediction of the Demand on Important Mineral Resources in China[J]. Acta Geoscientica Sinica, 23(6): 483-490(in Chinese with English abstract).

WB. 2008. Agriculture, Industy, Service, etc, value added[EB/OL]. [2010-07-12] http:// ddp ext. worldbank. org/ext/ DDPQQ/.

WEI Wei-qiang. 2006. The reason of Japan’s development and stagnation economy and its inspiration to that of China[J]. Around southeast Asia, (11): 69-74(in Chinese with English abstract).

Worldsteel Association. 2009. Worldsteel statistics[R]. Brussels: Worldsteel Association.

XIE Cheng-xiang, LI Hou-min, WANG Rui-jiang, XIAO Ke-yan. 2009. Analysis of the Quantity and Distribution of the Total Identified Iron Resources in China and Their Supply Capability[J]. Acta Geoscientica Sinica, 30(3): 387-394(in Chinese with English abstract).

XIE Shi-cheng. 2007. Macroeconomic Situation and "Eleventh Five-Year" steel demand analysis Recently[J]. Insight·Market, (3): 28-33(in Chinese with English abstract).

XU Ming-chen, WANG An-jian, CHEN Qi-shen, DU Xue-ming. 2010. Trend Analysis of China’s Energy Consumption Intensity[J]. Acta Geoscientica Sinica, 31(5): 720-726(in Chinese with English abstract).

XU Xiang-chun, WANG Yu-gang. 2007. Discussion about peak value of Chinese steel concumption[J]. Metallurgical information review, (1): 4-10(in Chinese with English abstract).

ZHANG Qun, ZHANG Ji-lin. 2004. Steel forecasting based on Data Barycenter Theory[J]. Iron and steel, (12): 76-78(in Chinese with English abstract).

ZHAO Shan-di, ZHANG Ji-lin. 2008. Analysis on the impacted factors of the steel consumption based on Economy Growing Theory[J]. Journal of Harbin University of Commerce, (5): 115-117(in Chinese with English abstract).

ZHU Ji-tian, HONG Tian-qiu. 2006. Forecast of China’s steel demand and countermeasures for security supply of iron ore resource[J]. Metal mine, (10): 9-12(in Chinese with English abstract).

A Study of Copper Futures Market Abroad and Reasonable Copper Price Range

YU Wen-jia, WANG Gao-shang, WANG An-jian

Research Center for Strategy of Global Mineral Resources, CAGS, Beijing 100037

This paper compares domestic and international copper futures market in the aspects of market mechanism, size and price changes. It is proposed that, although domestic market has had some initiative in copper pricing, comparing of the international mature market we should still improve and enhance market mechanism and position as well as stock size. The reasons for two times of copper price rise –2003-2008 and since from 2009 are analyzed in this paper. It is indicated that the reason for the rapid copper price rise before the financial crisis was the imbalance between supply and demand and the effect of market speculation only was catalytic. But the reason for the price rise since from 2009 was market speculation, and hence the government and the professionals should pay attention to such a situation. The reasonable copper price range should be USD$3900~4200 per ton. The strategies and measures are advanced in this paper for perfecting domestic future market and controlling copper price.

copper futures market; copper price; pricing; reasonable price range

F113.3; F113.4; F123.2

A

1006-3021(2010)05-699-06

本文由地质调查项目(编号: N0702)和中央公益性院所基金项目(编号: K1009)联合资助。

2010-08-16; 改回日期: 2010-09-06。

于汶加, 女, 1970年生。博士, 高级工程师。长期从事资源产业和资源战略研究。通讯地址: 100037, 北京市西城区百万庄大街26号。电话: 010-68997223。E-mail: yuwenjia5685@163.com。