企业所得税改革对外商直接投资区位选择的影响——来自地级城市的经验数据

沈小燕,王跃堂,杨志进

(1.南京大学 管理学院,江苏 南京 210093;2.南通大学 商学院,江苏 南通 226019)

一、引言

企业所得税作为资本成本的一部分影响着投资行为,在新古典模型的基本分析框架下,降低税率,资本的税后收益率上升,投资总量提高。[1]国际生产折衷理论框架下,税收政策作为东道国区位优势中的政治经济政策影响着外商直接投资(Foreign Direct Investment,简称FDI)的区位选择,当东道国取消税收优惠,提高税率,跨国公司对区位的FDI将会减少。[2]对于发展中国家而言,当外国投资者对市场潜力、投资环境以及劳动力质量等信息了解不充分时,作为最明显、最直接的区位因素,税收优惠政策可以在一定程度上作为一种信号,在引进外资的过程中发挥很重要的作用。[3]

2008年1月1日开始实施的“两税合一”的新《企业所得税法》 (下文称新《税法》)统一了内外资企业所得税税率,内资企业的税率相对减轻,外资企业税率则相对有所提高。与国外所得税改革相比,中国的所得税改革不仅使得部分企业的税率提高,同时也使得部分企业的税率降低。[4]新《税法》对FDI的影响主要在于新进的FDI和新进的FDI在中国各城市进入地点的选择。对外资而言,新企业所得税在使得部分城市外资企业的税率提高的同时也使得另外一部分城市的外资企业税率降低,这些变化给FDI区位选择提供了难得的契机。那么在税率提高的城市和税率降低的城市的FDI在税改前后是否发生变化,这种变化是否是由于企业所得税改革本身引起的?与税率降低的城市相比,税率提高的城市吸收的FDI总量是否显著减少?东部、中部和西部经济发展极不平衡,政策效果有何不同?对这些问题的研究可以丰富发展中国家企业所得税与FDI在一国内部区位选择之间关系的理论文献。

二、文献回顾

一些国外关于税收政策和FDI的研究文献认为,税收因素对FDI的初始决策几乎不起作用(Barlow和Wender,Root和Ahamed,Agodo,Buettner和Ruf)。[5-8]但也有很多研究认为,税收政策对FDI的流动有显著影响 (Hartman,Hines,Swenson,Devereux和 Griffith,Newlon et al.,Gropp和 Kostial,Cheng和Kwan,Tung和Cho)。[9-16]关于企业所得税税率高低与FDI变化的关系,大部分文献认为税率与FDI的流入具有负向的关系。对于宏观层面的研究一般采用法定税率(Hines[10],Swenson[11],Newlon et al.[13],Gropp和Kostial[14]),微观层面的文献采用有效税率进行研究(Buettner和Ruf[8],Hartman[9],Devereux和Griffith[12])。

国际文献关于中国税收政策与FDI的关系的研究大多认为,税收优惠政策是引导FDI流向的主要因素(Cheng和Kwan,Tung和Cho)。[15-16]国内相关经验文献大部分围绕税收优惠政策展开,大致有三种观点:(1)认为税收因素显著影响了FDI的流向。实证文献大多集中于税收优惠政策在吸引FDI方面的政策有效性研究(鲁明泓、潘镇,陈斌),[17-18]主要支持了我国的税收优惠政策基本实现了在特定的时期将外资引向特定地区的政策目标;(2)认为税收优惠政策对FDI作用不明显(张阳、刘慧,张秀武)。[19-20](3)认为在市场化进程的不同阶段和地区,影响力不同(牛泽厚,钟炜,李永友)。[21-23]国内税率角度的研究(李宗卉、鲁明泓)[24]认为,公司所得税税率同FDI之间确实存在负相关关系。针对本次所得税改革的相关文献认为新企业所得税的实施缩小了地区之间的税负差距(席卫群、于瀚尧),[25]同时企业所得税改革在调整产业结构方面起到了一定的积极作用(席卫群),[26]但是针对新企业所得税改革对于FDI在地区内分布影响的经验研究较少。

文献梳理中发现:(1)税收政策与FDI关系研究的国际主流文献主要研究发达国家并形成较成熟的FDI理论,对于发展中国家的相关研究未达成统一结论。(2)国外经验文献采用宏观层面和微观层面研究并重,国内研究大多采用省际面板数据进行检验,而多年来我国税收区域优惠政策的实施都是以城市为单位,以城市数据对区域FDI分布进行经验研究的较少,关注本次所得税改革对FDI在我国各城市分布变化的比较研究尚属首次。(3)国内文献对FDI对于区域经济的影响主要关注东、西部不平衡,对于东部、中部和西部区域内部各城市之间发展差异的关注很少。本文换一个视角,从区域内各城市在实际利用FDI时,由于各种政策差异导致区域内各城市实际利用外资的差异来进行研究。

三、制度背景、理论分析与研究假设

(一)制度背景

税收优惠政策一直是我国吸引外资的重要政策,自1980年实施《中华人民共和国中外合资企业经营企业所得税法》以来,为了吸引外资的需要,我国对外资和外商投资企业(以下简称外资企业)给予了各种税收优惠政策,逐步形成了国内税制和涉外税制两种不同的税制体系。涉外税制体系中,1980年实施的《中华人民共和国中外合资企业经营企业所得税法》中,合作形式不同的合资企业享受的所得税优惠政策也不尽相同。为解决这一矛盾,1991年制定了《中华人民共和国外商投资企业与外国投资企业所得税法》,统一中外合资、中外合作和外商独资企业的税率与税收优惠。国内税制部分,1994年前,不同的所有制形式采取不同的企业所得税制度,出现了税负不公现象。为了使各类企业之间的税负大致公平从而为企业平等竞争创造条件,我国于1994年对税制进行了全面的改革,取消了按照内资企业所有制形式设置所得税的做法,对国有企业、集体企业、私营企业以及股份制和各种形式的联营企业均实行统一的企业所得税制度,即《中华人民共和国企业所得税法实施条例》。同时,为了保持对外开放的连续性,仍然保留了涉外税制体系的相对稳定。2008年前,由于税改前实行内外有别的税率,享受地区优惠地区的外商投资企业的最低税率达到15%,不在优惠地区的外资和内资企业普遍采用33%的税率,原内、外资不同企业的税前可抵扣税基也有所差异,内资企业承担了较重的税收负担,2008年1月1日开始实施内外资统一的新《企业所得税法》。

(二)理论分析与研究假设

1.所得税改革与FDI区位分布:基于国际折衷理论的分析

国际生产折衷理论认为,跨国公司FDI是所有权优势(Ownership)、内部化优势(Internalization)和东道国区位优势(Location)三种优势动态综合作用的结果(下称OIL理论),税收政策作为东道国区位优势中的政治经济政策影响着FDI的区位选择。当东道国取消税收优惠,提高税率,税后收益率下降,跨国公司对于区位的FDI将会减少。而Devereux[12]发现,一旦跨国公司做出FDI的决策,位置决定被缩小到少数几个可供选择的地点时,税收优惠将对FDI地点的最终选择产生显著影响。当FDI决定向中国投资,区域税收优惠政策程度大的地区将会吸引更多的FDI,而当这些优惠政策取消以后,原本想在优惠区投资的外资可能会选择同等条件下(比如同样是东部地区或中部地区)的其他城市,那些原来不存在税收优惠的城市在税改后吸收的FDI的增量会比那些原来享受税收优惠的地区大。

从制度的有效性来看,1978年以来我国在产权制度、市场化程度、分配格局以及对外开放度等几方面的变迁是促进我国经济快速增长的主要原因。制度供给是自1978年之后中国政府管理经济的主要手段,本次税改取消地区优惠对FDI的区域分布会产生较大的影响。其次,从地方政府的政策执行动机分析,始于1994年的分税制导致地方政府加速发展经济,作为影响中国经济发展的重要经济体——FDI也成为地方政府竞相吸引的对象。FDI进入会使地方政府从出卖土地、增加就业、获得税收收入、拉动GDP中受益,同时以GDP水平为业绩考核标准的官员晋升制度也助长了招商引资的热情。因而对有利于地方发展的税收优惠政策,地方有很强的执行动机。2008年新《税法》取消外资的税收优惠政策,从理论上看对地方政府引进FDI上是不利的,所得税、增值税和消费税统一由国税部门执行,而国税部门属于垂直行政领导,对取消FDI地方税收优惠也没有不执行的动机。况且,地方政府可以寻求税收以外的如土地资源等隐性的优惠来吸引FDI。由于各地方政府都有上述相同的动机,考虑到各地方政府提供税收以外的优惠的能力不同,我们用地方GDP和基础设施建设作为控制变量加以控制。而国家层面的政治环境和金融危机等因素会影响中国吸收FDI总量,对于国内城市之间分布的变化这些因素的作用是相同的,因而代表国家特征的政治风险、通货膨胀、汇率和金融危机、贸易成本、关税等就不再成为影响的变量。综上分析,提出本文的第一个假设:

H1:在其他条件不变的情况下,与企业所得税税率下降地区相比,税率上升地区FDI流入的增量有显著减少。税改以后,所得税优惠减少程度越大的城市,FDI增量减少程度越大。

2.所得税改革与FDI区位分布:基于信号传递理论的分析

对于发展中国家普遍通过税收优惠政策来吸引外资的行为,Doyle et al.建立了一个税收优惠的多阶段的“讨价还价”模型(multi-period model),他们观察到东道国政府通过初期的低税率甚至采取免税期的方式将外资吸引过来,当外资企业进入一个国家并投入大量固定资产之后,东道国政府在讨价还价中的主动权(bargaining power)将增加,因为东道国的沉没成本已经被支付因而能够锁定这些公司从而可以提高税率,相对于其他地区而言对跨国公司的相对吸引力将下降。[27]但是该模型并没有反映税收优惠的一个重要的潜在的因素——税收优惠是一种信号。[3]该模型假设东道国政府与外资之间是信息对称的,而对于发展中国家而言,“信息不对称”现象普遍存在。[22]

Bond和Samuelson的税收优惠信号理论模型(Tax Holidays as Signals)认为当外国投资者对东道国的生产率、市场潜力、投资环境以及劳动力质量等信息不确定时,作为最明显、最直接的区位因素,税收优惠政策可以在一定程度上作为一种信号。[3]东道国起初就会提供税收优惠吸引外资,当投资者进入之后会提高税率、减少税收优惠,跨国公司称之为“信号传递”,认为只有生产率高的国家才有能力和信心提供这样的政策。而那些生产率低的国家无法提供这样的政策,一旦跨国公司知道该东道国生产率低、提高税率,跨国公司就会逃离该国。生产率高的国家因此利用这种初期税收优惠以后提高税率的方式,引导公司进入,其中税收优惠作为一种最佳的方式来传递信息。该理论为我们提供一个新的视角来认识税收优惠政策对FDI的影响,当一个国家刚处于由“闭关锁国”走向对外开放时,税收信号理论的作用尤其明显。

我们借鉴税收优惠信号理论,分析我国税收政策变化对于国内经济发展水平不同的东部、中部和西部地区吸收FDI的影响。我国税收优惠政策是从经济特区、沿海14个港口开放城市等东部向西部逐年扩大,地区税收优惠使得区域间不平衡加大。东部地区的基础设施、经济发展水平和市场化水平较高,由于FDI的集聚效应,外商对于FDI大量集聚的东部地区信息相对对称。基于信号传递理论,东部地区税收优惠在改革开放之初作为一种信号吸引了大量的外商投资,他们看中这些城市较好的基础设施、发达的市场经济和较高的资本回报率,即使此时取消优惠,外商也不会改变投资意向。因此,本次税改对于东部地区的FDI在各个城市的分布变化不会太明显。但是对于中部和西部而言,二元经济背景下,这些地区经济欠发达,城市基础设施条件偏差,同时信息处于不对称状态,跨国公司投资于中西部也是由于政府的税收优惠,此时取消这些地区的税收优惠,对于跨国公司的吸引力自然下降,所以该地区的税率提高的城市吸收FDI的增量会明显少于税率下降的城市。因此我们提出如下假设:

H2:在其他条件不变的情况下,所得税改革对中、西部城市FDI流入的增量影响较大,而对东部城市FDI流入的增量影响不大。

四、研究设计

(一)样本选择

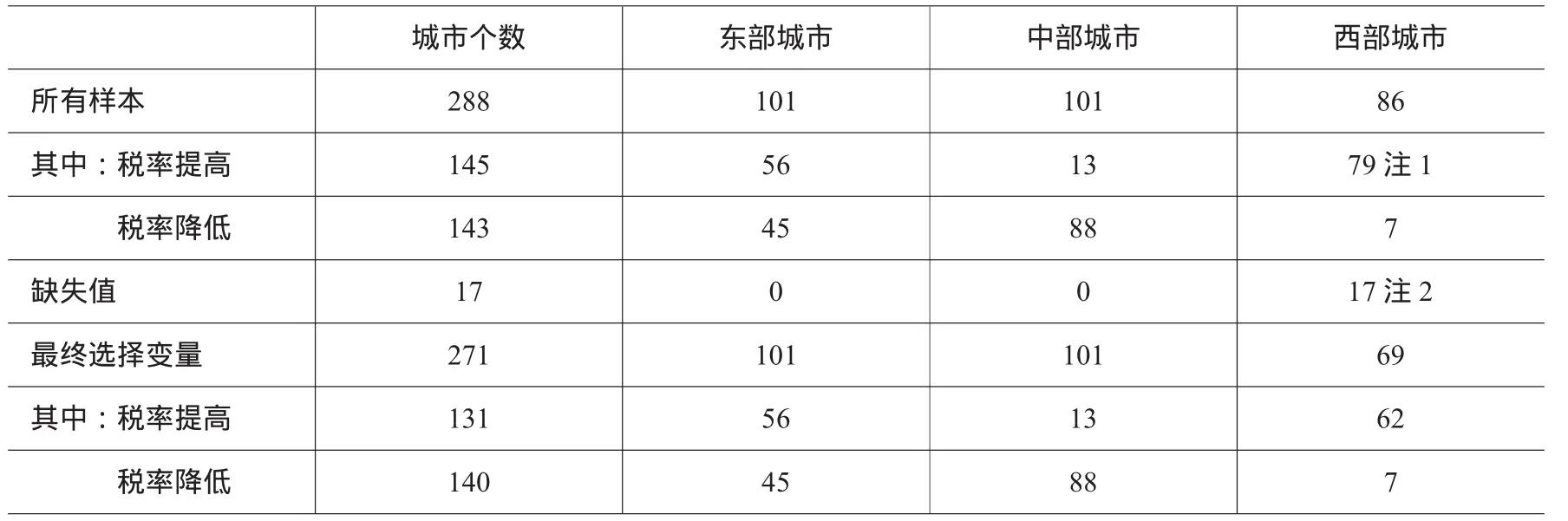

为了考察新企业所得税法改革对各城市新增FDI的影响,本文选择2004-2008年作为样本年份。1979年到2000年之间我国从特区、沿海开发区到西部,税收优惠的地区不断地开放。由于在不同的时期影响FDI的因素众多,考虑到两税合并在2004年末提出,2007年初正式通过,2008年开始施行,因而在2004-2008年这段时期对FDI的影响因素相对平稳。因为各项优惠政策的实施基本是以城市为单位的,城市数据的噪音相对省份较小,所以样本选取地级市城市全市数据。数据通过国研网统计数据库获得,其中的缺漏值再通过《中国城市统计年鉴》手工收集补全,对于各城市的优惠指数采取赋值的方法,相关企业所得税政策来自中国税务总局网站。数据筛选和分类如表1所示:(1)2004-2008年全样本288个城市,删除相关变量的缺省值。(2)2007年的数据同时受改革前后企业所得税政策的影响,删除2007年数据。(3)将271个城市分为131个税率提高城市和140个税率降低城市。(3)将271个城市分为东部101个城市、中部101个城市和西部69个城市,共1084个观测变量。

表1 样本选择

(二)变量选择与计量

为了检验各城市FDI的变化是否由于所得税税率变化引起,我们借鉴国内外文献,以新进FDI增量和FDI增长率作为被解释变量,相关影响因素作为被解释变量进行多元回归分析。

Demurge在研究优惠政策对中国地区经济发展的相关贡献时,利用国家颁布的区域性税收优惠政策建立我国各省市优惠政策指数,优惠指数越高的城市享受的税收优惠政策越多。[28]具体赋值方法如下,首先,在对外开放过程中,同一个城市往往会包含在不同级别的税收优惠区内,比如深圳是1984年被批准实行经济特区税收优惠政策,1985年又被列入珠江三角洲,并成立高新技术开发区,在深圳投资的外企选择优惠的政策和地理空间更大。其次,开放区域所享受的税收政策类型也不同。如在经济特区和上海浦东新区设立的生产型FDI享受15%的优惠税率、生产型行业享受2免3减半优惠、服务性行业享受2免3减半优惠、利润汇回免征所得税和再投资退税共5项优惠政策,设其权重为5,依此我们分别赋值如下:权重=5:经济特区(SEZ)和上海浦东新区(PD);权重=4:经济技术开发区(ETDZ)、主要沿海港口城市开发区(BA)、老市区以及内地省会或自治区首府城市(CC);权重=3:沿海开放城市(COC)、经济开放区和边境城市、沿海开放经济区(COEZ)、开放海岸带(OCB)、长江沿岸十大开放城市(MC);权重=2:高新技术开发区;权重=1:西部地区,然后根据该城市享受不同级别的区域进行赋值。

许多学者认为市场规模对FDI的区位选择有正效应(Kravis,Lucas和Wheeler),[29-30]他们都用国民经济生产总值(GDP)作为代理变量。大部分文献认为工资是影响FDI区位选择的重要因素(Broadman和Sun,Chen),[31-32]将职工平均工资一方面作为劳动力成本,另一方面作为劳动力素质的代理变量影响着FDI。改革开放初期,外商看中的是经济发展的比较优势、低廉的人工成本和原材料,所以WAGE与FDI呈反向关系。随着科技进步和中国市场经济的不断推进,外商投资逐渐看重市场的占领、劳动者的素质和稳定的政治和经济环境,这时WAGE与FDI呈正向关系。固定资产投资额作为基础设施的代理变量,用来衡量交通便利程度和基础投资环境,外商倾向于流向交通便利、基础设施良好的城市,从理论上可以预期,其与FDI成正比关系。第三产业产值占GDP的比重,用来代表一个城市的金融、信息、物流等行业发展水平,它主要代表一个城市的服务水平的代理变量(鲁明泓),[33]FDI倾向于投向金融环境好、物流发达和信息产业发达的城市,预期其与FDI有正向关系。外商投资产值占工业总产值的比重用来表示外资在一个地区的集中度,在一定程度上还代表一个地区的开放程度,预期与FDI成正比关系。

综上,本文使用地区国民经济生产总值(GDP)、职工平均工资(WAGE)、固定资产投资额(FIXASSET)、第三产业产值占总产值的比重(INDUS3_GDP)以及限额以上外商投资产值占限额以上工业总产值的比重(FORI_GDPBI)作为控制变量。

(三)研究方法

首先采用多元线性回归的方法进行回归,同时考虑到全样本的面板数据中可能存在一些不随时间变化的固定因素,所以采用时间序列模型,首先对模型进行豪斯曼检验(hausman-test),随后决定采用随机效应模型(random effects model)或固定效用模型(fixed effects model)处理面板数据。

为了检验本文提出的假设1,构建如下回归模型(1):

其中,ln(FDI)t为当年新进的FDI的对数;TR为税改虚拟变量,税改后为1;DUMMY为区域虚拟变量,税改后税率提高的城市为1,税率下降的城市为0;控制变量分别为lnGDPt-1,表示t-1期国民生产总值;lnWAGEt-1表示t-1期职工平均工资;lnFIXASSETt-1为t-1期固定资产投资额;INDUS3_GDPt-1为t-1期第三产业产值占GDP比重;FORI_GDPBIt-1为t-1期外资占GDP比。β3表示税改后相对于税率降低的城市而言,税率提高的城市税改后吸收的FDI的增加值。如果假设1成立,与税率降低城市相比,税率提高城市吸收的FDI的增量显著降低,我们预期变量β3显著为负。

为了进一步深入分析税收制度的变化对地区FDI分布的影响程度,我们用优惠指数变化程度(GPOLICYR)代替税收政策变化虚拟变量(TR),衡量优惠指数变化程度与FDI变化程度的关系,构建模型 (2):

其中,GFDI是被解释变量,GFDI=(FDI08-FDIaver)/FDIaver,其中FDIaver=(FDI04+FDI05+FDI06)/3。POLICYR表示各城市的税收优惠指数,GPOLICYR表示税改后的优惠指数减税改前的优惠指数。其他控制变量参照GFDI的思路相应取各自的增长率。如果假设1成立,税改以后,所得税优惠减少程度越大的城市,FDI增量减少程度越大,预期GPOLICYR的系数β1显著为正。

为检验H2,我们将模型1和模型2中的数据分为东部、中部和西部,然后用模型(1)和模型(2)进行检验。由于税收信号传递的效应,中、西部地区税收优惠减少引起FDI流入的增量减少的敏感性大于东部地区;中、西部地区所得税优惠程度的变化引起FDI增量变化的敏感性大于东部。若假设2成立,则模型(1) 中部和西部的β3显著为负;模型(2)中,中部和西部的GPOLICY的系数β1显著为正。

五、实证结果与解释

(一)描述性统计

我们先对研究中所使用的数据进行观察描述,变量描述性结果见表2。Panel A中观察外商直接投资变量(lnFDI),样本数据差异很大,DUMMY均值为0.483,说明改革后税率上升和税率下降的城市数量相当,控制变量均值大多都是正数。Panel B中,观察变量GFDI,样本的均值为正,表明相比2008年以前2008年吸收的FDI普遍增加,而最大值为30.592,可能存在异常极值。税收指数变化程度(GPOLICYR)的均值为负,说明相比税改前地区税收优惠普遍下降。控制变量大部分指标均值与预期一致,只有GINDUS3_GDP的均值为负,这与应对2008年金融危机有关。(中国政府宣布实施积极的财政政策和适度宽松的货币政策,两年投资约4万亿元人民币,其中大部分资金流向基础设施的投资)。

表2 变量描述性统计分析

(二)相关性分析

表3为各变量的相关系数,Panel-A中,lnFDI与TR、DUMMY相关系数为正,与预期一致,t-1期的控制变量GDP、WAGE、外资占GDP比重、固定资产总值均与FDI有显著正相关关系,因此在研究所得税改革对FDI的影响时应将这些因素加以控制。Panel-B中,GFDI与GPOLICYR存在显著的正向关系,与H1预期相符,同时GFDI与GFORI_GDPBI有显著正向关系,FDI的增长跟FDI的集聚程度有正向关系。从相关性分析中我们可以初步看到FDI与政策变化有关系,跟各控制变量也有显著的关系。

(三)多元回归分析

1.所得税改革与FDI区位分布:基于经济转型背景下的国际折衷理论

表3 相关性分析

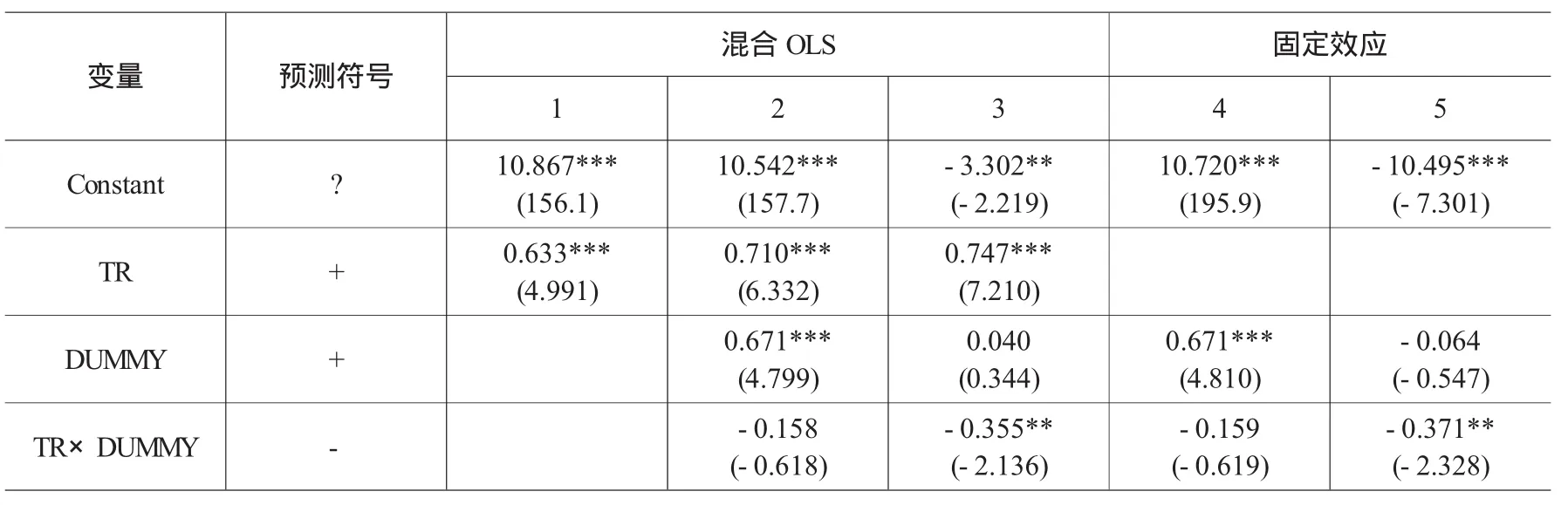

首先,在控制其他变量的基础上,表4检验了所得税政策的变化对各城市吸收FDI增量的影响。在没有控制任何变量的情况下,TR的系数在1%的水平上显著为正,说明税改以后新进的FDI总体高于税改前。模型(3)和(5)TR×DUMMY的系数在5%的水平上显著为负,说明与税率下降地区相比,税率上升地区FDI流入的增量有显著减少,与假设H1的预期相符。其他滞后一期的控制变量的系数基本与预期相符,而且在1%的水平下显著。只有工资水平的系数显著为负,说明本时期FDI更看重劳动力的质量。[32-34]

表4 FDI变化回归结果

续表4

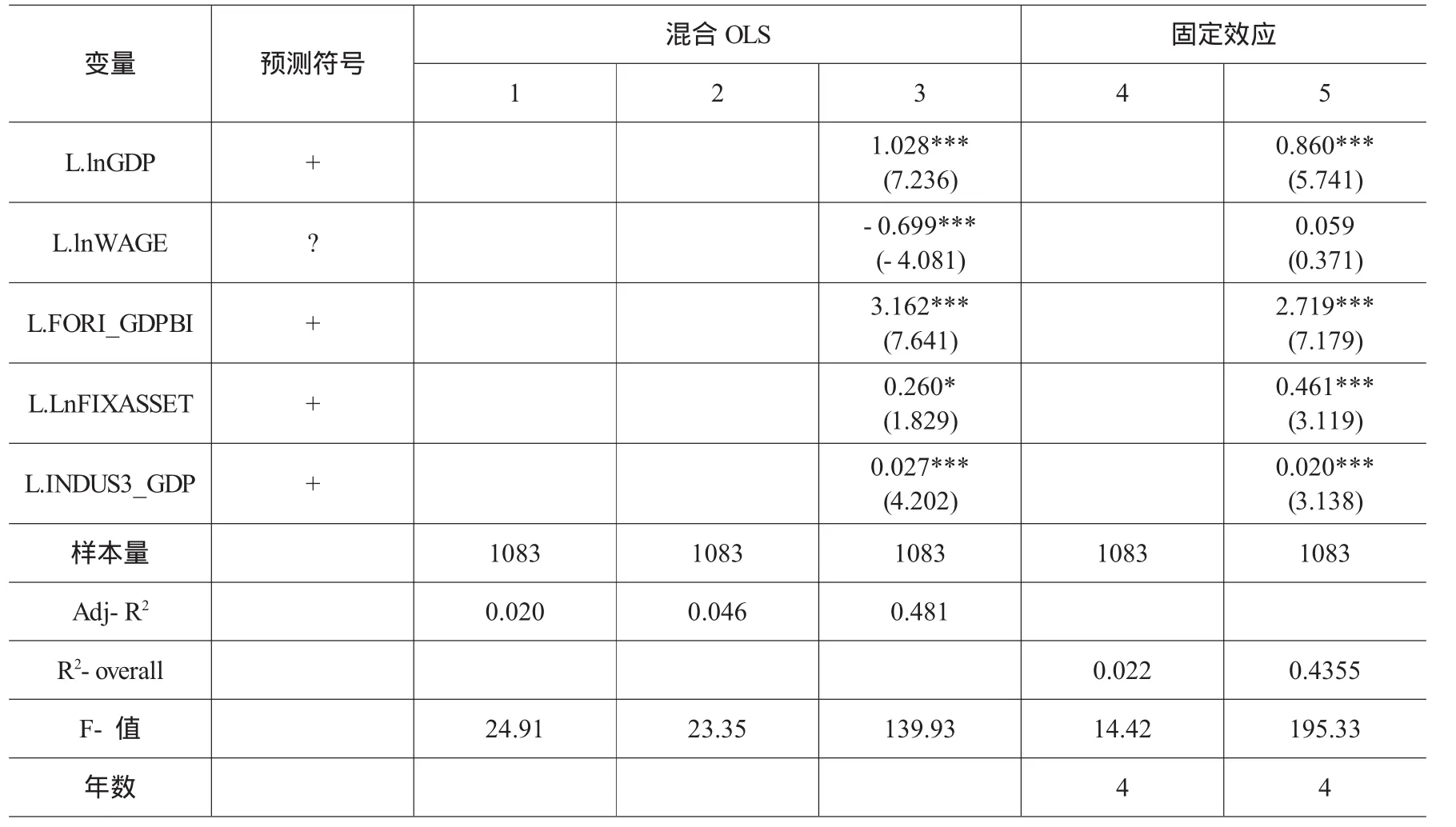

其次,我们检验不同程度的税收优惠政策变化对吸收各城市FDI增量的影响,回归结果如表5。无控制变量时GPOLICY的系数在1%的统计水平上显著为正,控制其他变量后GPOLICY的系数仍然在1%的统计水平上显著为正,税收优惠指数减少越大的城市吸收FDI的增量减少得越多,与我们的预期相符,假设1成立,2008年的所得税改革对FDI的增量有显著的影响。

表5 FDI变化的OLS回归结果

2.所得税改革与FDI区位分布:基于二元经济背景下的信号传递理论

为了深入研究FDI在各地区分布变化,我们将样本分为东部、中部和西部,分别检验不同经济发展水平区域的税收政策变化对吸引FDI增量的影响,回归结果如表6所示。

表6 FDI变化的分组回归结果

由东部地区OLS和固定效应模型可知,东部地区的主要考察变量TR×DUMMY统计上不显著,所得税政策的变更在东部地区的政策效果不明显。东部地区自1979年以来不断开放,实行各种优惠政策吸引了大量的FDI,基础设施较好,市场化程度较高,外商集聚与东部地区的市场信息相对对称,即使2008年取消税收优惠政策,外商认为在该地区投资依然能够获得较高的回报。所以,根据税收信号传递理论,东部地区属于生产率较高的地区,税率提高不会显著改变外商投资的地区意向。

由中部地区OLS和固定效应模型可知,中部地区的主要考察变量TR×DUMMY的系数分别在10%和5%统计水平上显著为负,说明在控制了各种经济因素以后,相比税率降低的地区而言,中部地区税率提高城市税改后吸收的FDI的增量明显减少,这与我们的预期相符,假设2成立。

由西部地区OLS和固定效应模型可知,西部地区的主要考察变量TR×DUMMY的系数在统计上不显著。可能的原因,一方面,由于西部大开发,本次税改除了取消西部地区省城的税收优惠外,对西部其他地区继续实行优惠政策不变;但是由于其他地区税率普遍降低,相对而言优惠也不明显了,因而FDI会减少。另一方面,西部大部分地区地方政府的财政能力相对较弱,对于基础设施的投入还不够,虽然有大量的农村剩余劳动力但是劳动力素质不高,生产率还比较低,目前取消税收优惠政策会减少FDI的流入。而在样本分布上,西部地区税率不变的城市为62个,而税率下降的城市为7个,也是造成实证结果不显著或异常的因素。

表7 FDI变化程度的分组回归结果

表7是用优惠指数的变化程度对假设2的进一步检验。在控制了其他影响因素以后,东部地区外商更看重的是该地区固定资产的投入水平、良好的经济环境和生产率水平。基于信号传递理论,即使2008年取消了地区税收优惠,提高了外资企业的税率,也不会改变外资投资地点选择,所以税改以后FDI的增量对税收优惠指数的变化不敏感,这与假设2的预期相符。基于信号传递理论,中部和西部属于经济欠发达地区,外商在这些地区处于信息不对称状态,对其投资也是基于税收优惠政策的信号传递,若这时取消优惠势必使这些FDI不再投向该地区。回归结果显示,中部地区GPOLICY的系数在5%的统计平上显著为正,西部GPOLICY的系数在10%的统计水平上显著为正,与假设2的预期基本相符,说明在控制了其他变量以后,在中部和西部地区FDI的增量与税收优惠的变化程度有关。

(四)稳健性检验

为了检验上述结论的稳定性,我们进行了如下稳健性检验:(1)为了识别模型的多重共线性问题,我们通过Pearson相关系数对模型的主要变量之间的共线性进行初步分析:主要变量的相关系数小于0.2。此外,我们观察所有模型中自变量的方差膨胀因子(VIF)。结果发现所有自变量的VIF为1.41,可见模型中不存在严重的多重共线性问题。(2)为了避免代理变量的选择误差,我们寻找多种代理变量进行稳健性检验。有学者发现人均GDP而不是GDP是吸引FDI的重用因素,[35]许多学者用货运量作为基础设施的代理变量。[23-24]本文用货运总量(TRANS)替代前文的固定资产投入额(FIXASSET),用人均GDP替代GDP总量,在原模型中加入人均GDP。(3) 将剔除的2007年数据补上。(4) winsor处理,为了检验稳健性,本文对模型(2)进行了1%~5%的缩尾检验。进行上述稳健性检验,本文的研究结论并未发生改变,回归结果由于篇幅的限制没有列出。

六、结论与政策含义

国际生产折衷理论框架下,认为税收政策作为东道国区位优势中的政治经济政策影响着外商直接投资(简称FDI)的区位选择,当东道国取消税收优惠,提高税率,跨国公司对区位的FDI将会减少。新企业所得税改革不仅使得部分城市外资企业的税率提高,同时也使得部分城市外资企业税率降低,这些变化都给FDI区位选择提供了难得的契机,外资会面临投资地点的重新选择。本文以2004年至2008年地级城市的数据为研究样本,考察了企业所得税改革对外商直接投资的区位选择的影响,研究结果发现:

(1)新的《企业所得税法》实施以后,各城市吸收的FDI总体上升,但是上升程度不同。本文用全国城市作为样本证实了,在控制了其他变量的情况下,与税率下降城市相比,税率上升地区税改后FDI流入的增量有显著减少。

(2)税改后优惠程度降低大的城市,预期FDI减少也大。控制其他变量,税改以后,所得税优惠减少程度越大的城市,FDI增量减少程度越大,本文证实了这一预期。

(3)根据信号传递理论的预期,东部地区政策效果不明显,中部和西部地区应该有显著的政策效果。本文将样本进行分类研究证实了税收信号传递理论,发现与税率下降的城市相比,中部税率提高地区FDI流入的增量显著减少,而东部和西部地区则不显著;同时,中部和西部地区所得税优惠程度的减少引起FDI增量减少显著,而东部不显著。西部没有达到预期的经济后果,原因可能是西部大开发使得大部分城市优惠政策不变,导致在样本分布上的不对称,税率不变的城市为62个,而税率下降的城市为7个。

本文的关注焦点是区域内的经济差距,一直以来企业所得税政策重点是放在东、中、西部之间经济发展的差异上,很少关注区域内部各城市之间的差距。以上研究结论表明,基于公平税收原则的本次新企业所得税法改革取消了大部分地区的税收优惠,统一了内外资所得税率,其对于FDI的政策影响主要体现在中、西部地区。研究结果支持了国际生产折衷理论和税收信号传递理论,表明现阶段在中国的中、西部地区,所得税政策作为一种信号传递依然影响着FDI投资地点的选择,2008年企业所得税改革缩小了中部和西部各城市间FDI投入差距。对于东部地区而言,外资在该地区大量集聚,生产率等信息相对比较对称,外商更看重的是该地区的外资集中度、发达的市场经济、便利的交通基础设施和发达的服务业,本次改革由以往简单的地区优惠为主转向以行业优惠为主、地区优惠为辅,外资可以利用行业优惠政策选择在东部投资的城市,因而,所得税改革并没有对东部地区各城市新进FDI产生明显的影响。国家政策制定部门制定地区政策时可以借鉴所得税改革的政策效果,合理引导中、西部地区各城市间FDI的流向,从而缩小中部和西部各城市间经济发展的差距。

[1]Jorgenson D W.Capital Theory and Investment Behavior[J].American Economic Review,1963,53:247-259.

[2]Dunning.The Determinants of International Production[J].Oxford Economic Papers,1973,25:289-336.

[3]Bond E.,Samuelson L.Tax Holidays as Signals[J].The American Economic Review,1986,4:820-826.

[4]王跃堂,王亮亮,彭 杨.产权性质、债务税盾与资本结构[J].经济研究,2010,(9).

[5]Barlow ER.,Wender IT.Foreign Investment and Taxation[M].Englewood Cliffs,NJ,1955.

[6]Root F R,Ahmed.The Influence of Policy Instruments on Manufacturing Foreign Direct Investment in Developing Countries[J].Journal of International Business Studies,1978,9:81-93.

[7]Agodo O.The Determinants of US Private Manufacturing Investments in Africa[J].Journal of International Business Studies,1978.

[8]Thiess Buettner,Martin Ruf.Tax Incentives and the location of FDI:Evidence from a Panel of German multinationals[J].International Tax Public Finance,2007,(14):151-164.

[9]Hartman David C..Tax Policy and Foreign Direct Investment in the United States[J].National Tax Journal,1984.

[10]Hines J R,Altered States Jr.Taxes and the Location of Foreign Direct Investment in America[J].American Economic Review,1996,(86).

[11]Swenson Deborah L.The Impact of U.S.Tax Reform on Foreign Direct Investment in the United States[J].Journal of Public Economics,1994,(54).

[12]Michael P.Devereux and Rachel Griffith.Taxes and the Location of Production:Evidence from a Panel of US Multinationals[J].Journal of Public Economics,1998,Vol(68):335-367.

[13]Altshuler R.,H.Grubert,T.S.Newlon.Has U.S.Investment Become More Sensitive to Tax Rates?[R].NBER Working Paper,No.6383,1998.

[14]Gropp R,Kristina K.The Disappearing Tax Base:Is Foreign Direct Investment Eroding Corporate Income Taxes?[R].European Central Bank Working Paper Series.2000.

[15]Leonard K Cheng,Yum K.Kwan.What are the Determinants of the Location of Foreign Direct Investment?[J].The Chinese experience[J].Journal of International Economics.2000,51:pp.379-400.

[16]Samuel Tung,Stella Cho.The Impact of Tax Incentives on Foreign Direct Investment in China[J].Journal of International Accounting,Auditing and Taxation,2000,(9):105-135.

[17]鲁明泓,潘 镇.中国各地区投资环境评估与比较[J].管理世界,2002,(11).

[18]陈 斌.税收优惠对吸引外商直接投资有效性的实证分析[J].改革与战略,2007,(1).

[19]张 阳,刘 慧.税收因素对外国直接投资的影响分析[J].税务研究,2006,(4).

[20]张秀武.区位所得税与外商直接投资:来自中国省际面板数据的证据[J].吉林工程技术师范学院学报,2009,(10).

[21]牛泽厚.税收敏感性与跨国公司直接投资[J].税务研究,2003,(9).

[22]钟 炜.税收优惠与FDI的时空分析——基于税收优惠信号理论的实证研究[J].财经研究,2006,(8).

[23]李永友.所得课税对FDI影响的时间动态效应和弹性估计——基于跨省经验数据的实证分析[J].管理世界,2007,(2).

[24]李宗卉,鲁明泓.中国外商投资企业税收优惠政策的有效性分析[J].世界经济,2004,(10).

[25]席卫群,于瀚尧.新企业所得税实施对地区税负差异的影响分析[J].当代财经,2009,(11).

[26]席卫群.新企业所得税实施对江西经济的影响[J].江西财经大学学报,2009,(5).

[27]Chris Doyle,Sweder Wijnbergen.Taxation of Foreign Multinationals:A Sequential Bargaining Approach to Tax Holidays[R].Institute for International Economic Studies Seminar Paper,No.284,University of Stockholm,1984.

[28]Sylvie Demurger.地理位置与优惠政策对中国地区经济发展的相关贡献[J].经济研究,2002,(9).

[29]Irving B.,Kravis Robert E.Lipsey.The Location of Overseas Production and Production for Export by U.S.Multinational Firms[J].Journal of International Economics,Volume 12,(3-4),May,1982:201-223.

[30]H.Hettige,R.E.Lucas,D.Wheeler,The Taxic Intensity of Industrial Production:Global Patterns,Trends,and Trade Policy[J].American Economics Review,82,(1992):478-481.

[31]Harry G.Broadman,Xiaolun Sun,The Distribution of Foreign Direct Investment in China[J].The World Economy,Volume 20,(3),May,1997:339-361.

[32]Chien-Hsun Chen.Regional Determinants of Foreign Direct Investment in Mainland China[J].Journal of Economic Studies,Vol.23,1996,(2):18-30.

[33]鲁明泓.外国直接投资区域分布与中国投资环境评估[J].经济研究,1997,(12).

[34]杨晓明,田 澎,高 园.FDI区位选择因素研究——对我国三大经济圈及中西部地区的实证研究[J].财经研究,2005,(11).