浅谈实际利率法下到期还本付息债券溢折价摊销

河北工业职业技术学院宣钢分院 王永莉

浅谈实际利率法下到期还本付息债券溢折价摊销

河北工业职业技术学院宣钢分院 王永莉

《企业会计准则第22号——金融工具确认和计量》规定:企业应当采用实际利率法,按摊余成本对持有至到期投资及其他金融负债进行后续计量。其中摊余成本,是指该金融资产或金融负债的初始确认金额经下列调整后的结果:(1)扣除已偿还的本金;(2)加上或减去采用实际利率法将初始确认金额与到期日金额之间的差额进行摊销形成的累计摊销额;(3)扣除已发生的减值损失(仅适用于金融资产)。实际利率法,是指按照金融资产或金融负债的实际利率计算其摊余成本及各项利息收入或利息费用的方法。此规定明确债券的溢折价摊销只可采用实际利率法进摊销。债券按付息方法的不同可分为两种类型:一种是分期付息、到期还本;另一种是期满时一次还本付息。不同版本的《企业会计准则》的讲解中比较详尽的阐释了实际利率法下分期付息、到期还本的债券溢价或折价摊销,而对于到期还本付息的债券如何采用实际利率法摊销其溢折价,则未提及。文章试从持有至到期投资和应付债券溢折价摊销两方面进行探讨。

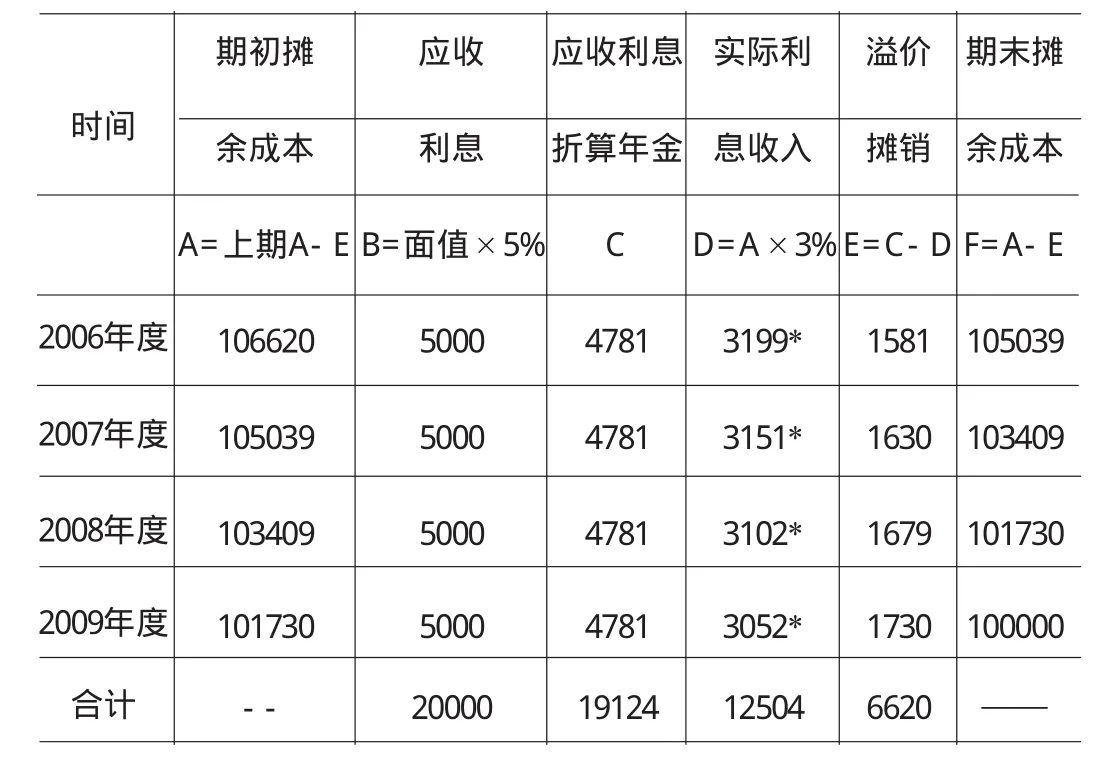

表1 持有至到期投资溢价摊销表 单位:元

一、持有至到期投资到期还本付息债券溢折价摊销会计处理

(一)购入债券时会计处理 企业购入准备长期持有的债券时应当按取得时的公允价值和相关交易费用之和作为初始确认金额。支付的价款中包括的已到付息期限但尚未领取的债券利息,应单独确认为应收项目。

[例]A公司2006年1月1日以106620元购人B公司2006年1月1日发行的4年期债券,票面利率5%,债券总面值100000元,该债券于期满后一次还本付息,单利计息,假设不考虑相关税费。

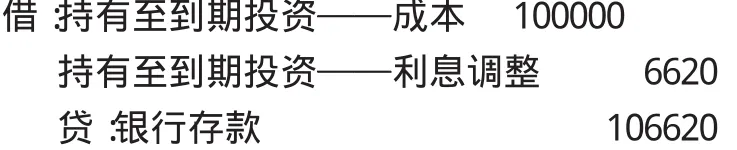

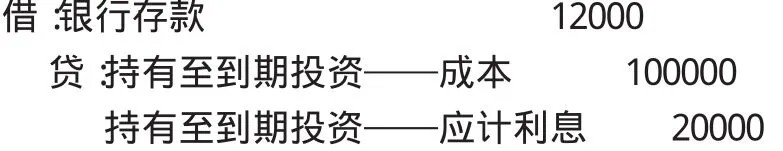

A公司购入债券时:

(二)持有期间的会计处理 持有至到期投资用实际利率法摊销债券溢折价时有两个关键问题要解决。

(1)债券实际利率的确定。实际利率,是指将金融资产在预期存续期间或适用的更短期间内的未来现金流量,折现为该金融资产当前账面价值所使用的利率。设:债券实际利率为i,期限为n年,期满一次还本付息,则:债券到期本利和=债券总面值十债券总面值×票面利率×n。令:债券投资总成本=债券到期本利和×(1+i)-n,则(1+i)-n=债券投资总成本/债券到期本利和,从而可计算出债券实际利率。

接上例A公司购人债券的实际利率计算如下:债券到期本利和=100000+100000×5%×4=120000(元),令:106620=120000×(1+i)-4,则债券的实际利率i=3%。

(2)债券溢折价的摊销。企业取得的到期还本付息的债券,应于资产负债表日按票面利率计算确定的应收未收利息,在实务中债券利息在债券到期日一次性收到,采用实际利率法时,应先把债券到期所能收取的利息总额折算为年金,然后以年金和实际利率计算确定的利息收入计算每期(一般按年计算)应分摊的溢价或折价,即根据这个利息终值求各期利息年金。计算每期利息年金,到期收到的利息总额=利息年金×年金终值系数,即F=A×(F/A,i,n),其中:F表示到期支付的利息总额,A表示年金,i表示实际利率,n表示期间,承上例,计算A公司购入债券的利息年金:20000=A×(F/A,3%,4),(F/A,3%,4)=[(1+3%)4-1]/3%=4.1836,A=20000/4.1836=4780.57≈4781(元)。摊销债券溢折价,承上例,A公司各期的摊余成本、溢价摊销、票面及实际利息如表1所示:

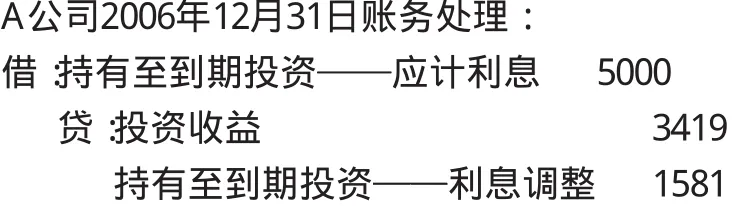

(3)会计分录。对于到期还本付息的债券,上述债券溢折价摊销表中所列的应收利息年金和实际利息收入数字,只能作为计算各期溢折价摊销额的依据,而不能作为账务处理的依据。由于表中溢价摊销是按债券期满应收利息总额折算出来的利息年金计算的,则每期的实际利息收入是考虑了货币的时间价值后计算出来的实际利息收入,而会计核算上确认的应收利息,是不考虑货币时间价值的金额,因此计价基础不同,这样在作会计分录时,当期应收利息仍应按照票面价值和票面利率计算的金额确认,而当期的实际利息收入应该按应收利息与溢价摊销金额的差额(或折价摊销金额之和)确定,只有这样应收利息和实际利息收入的计价基础才是一样,企业的账户才能平衡。

至此,“持有至到期投资——利息调整”的6620元已经全部摊销。

(三)债券到期收回本息的会计处理 2009年12月31日收回本金时的账务处理:

此外,如果是折价购入的债券在折价摊销时采用加计处理,即期初摊余成本=上期摊余成本+折价摊销,投资收益=应计利息+折价摊销,折价购入债券与溢价购入债券的会计处理只是在利息调整确认和摊销的方向有别,其余的会计处理相同。

二、到期还本付息的应付债券溢折价摊销的会计处理

应付债券与持有至到期投资是分别从债券发行方与债券投资方两个不同的会计主体考虑的,因此设置的账户正好相反,一方是筹资方,设置负债账户;另一方是投资方,设置资产账户。这样其应付债券与持有至到期投资的溢折价摊销的金额相同。

(一)债券发行时的会计处理 《企业会计准则第22号——金融工具确认和计量》规定,其他金融负债是指除以公允价值且其变动计入当期损益的金融负债以外的金融负债。企业发行的债券应当划分为其他金融负债。其他金融负债应当按其公允价值和相关交易费用之和作为初始确认金额。

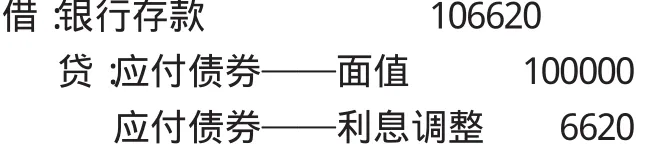

仍接上例:B公司2006年1月1日发行债券时的会计分录为:

(二)债券存续期间的会计处理 计算实际利率。《企业会计准则第22号——金融工具确认和计量》规定, 应付债券的实际利率是指将应付债券在债券存续期间的未来现金流量,折现为该债券当前账面价值所使用的利率。由此可见,债券发行方与投资方计算实际利率的方法是相同的,即债券的账面价值=到期应付债券的本利和×(1+实际利率)-n。以此公式计算出发行债券的实际利率,106620=120000×(1+i)-4。B公司的实际利率与投资方相同,也为3%。债券溢折价的摊销。到期还本付息应付债券溢折价的摊销,参考上述债券投资方计算方法确定。承上例,B公司各期的摊余成本、溢价摊销、票面及实际利息计算如表2所示:

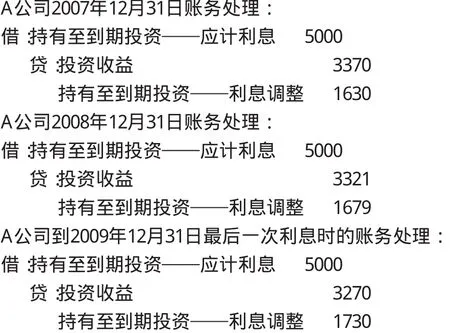

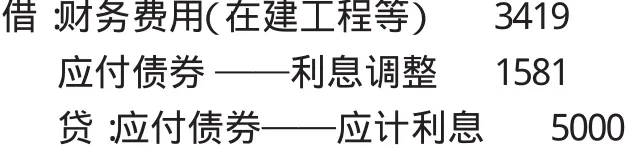

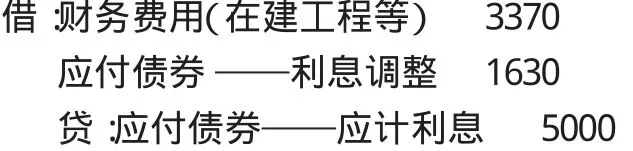

在进行账务处理时,应将用债券面值乘以票面利率计算出来的应计利息计入其科目的贷方,将上表计算的溢价摊销额计入应付债券科目的贷方,将应计利息减去溢价(加上折价)摊销后的余额,计人财务费用、在建工程等科目的借方。

表2 应付债券溢价摊销表 单位:元

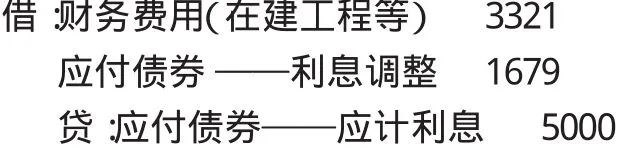

B公司2006年12月31日账务处理:

B公司2007年12月31日账务处理:

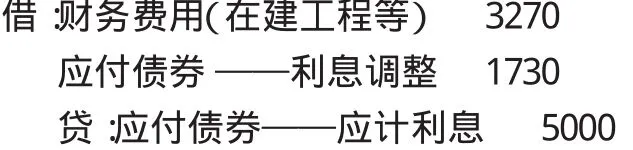

B公司2008年12月31日账务处理:

B公司2009年12月31日计算最后一次利息时的账务处理:

至此,“应付债券——利息调整”的6620元已经全部摊销。

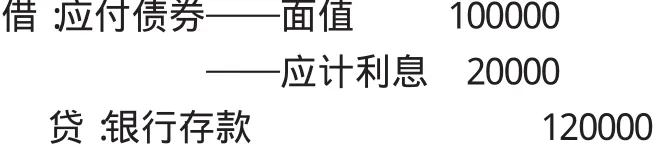

(三)债券到期偿还本息的会计处理 2009年12月31日支付本息时的账务处理:

如果债券折价发行,则应将应付利息计入其科目的贷方,将折价摊销额计入应付债券-利息调整科目的贷方,将应付利息和折价摊销额之和计入财务费用(或在建工程等)科目的借方。

[1]财政部:《企业会计准则——应用指南》,中国财政出版社2006年版。

[2]贺志东:《企业会计准则操作实务》,电子工业出版社2007年版。

(编辑 代娟)