融租业“营改增”政策翻新不止

施秀芬

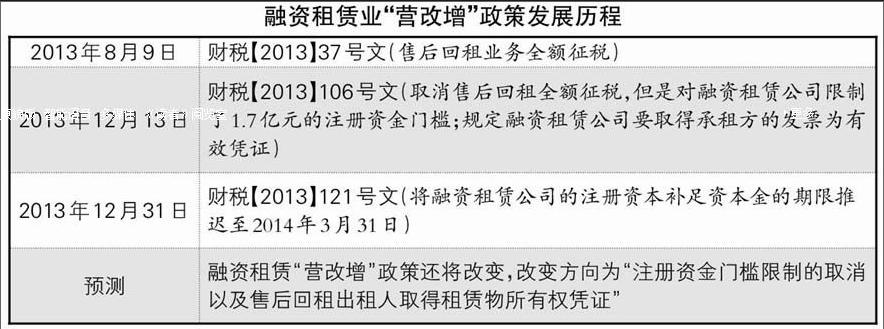

财 税【2013】37号文明确:经中国人民银行、商务部、中国银监会批准从事融资租赁业务的试点纳税人提供有形动产租赁服务,以取得的全部价款和价外费用(包括残值)扣除由出租方承担的有形动产的贷款利息、关税、进口环节消费税、安装费、保险费的余额为销售额,以此销售额为标的征收17%的增值税。

该项政策发布后不到一周,去年8月15日,融资租赁业“大佬”远东租赁母公司的香港上市公司——远东宏信发布一条风险警示,大意为财税【2013】37号文的实施将在一定程度上增加企业售后回租业务的税务负担。

而从市场反应来看,财税【2013】37号文一出,原占融资业务七成的售后回租业务几乎戛然而止,近八成的售后回租业务处于停滞状态。

“短命”37号文

市场以类似“自裁”的方式裁判财税【2013】37号文以“死刑”,但售后回租业务的重要性无须赘言,因此相关部门紧急调研,以期万全。

去年12月13日,“2013中国融资租赁年会”召开。最高人民法院民二庭、财政部税政司相关负责人在会上就困扰融资租赁发展的“营改增”问题发表演讲,财政部税政司相关负责人宣读了财政部和国家税务总局相关通知,这让人们看到了最高人民法院和国家财税部门对融资租赁行业的关注和重视。当日财税【2013】106号文正式发布,规定融资租赁公司提供有形动产融资性售后回租服务,以收取的全部价款和价外费用,扣除向承租方收取的有形动产价款本金,以及对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。扣除项中包括了价款本金部分。

在业内看来,这实际是回到了“营改增”前的“差额纳税”,相当于废除了“全额纳税”的财税【2013】37号文。部分业内人士认为,财税【2013】106号文的发布使得自“营改增”试点以来一度停摆的融资租赁售后回租业务终于得到正名。

融资租赁专家沙泉表示:“在财税【2013】106号文出台之前的增值税政策均未考虑售后回租的特殊情况,使得售后回租的税负由于没有进项税突涨10倍左右。”

106号文“被补充”

财税【2013】37号文自出台到结束,只持续了4个月左右,可谓“短命”。财税【2013】106号文才出台,又遭业界“炮轰”。

一是,财税【2013】106号文关于“售后回租业务中向承租方收取的有形动产价款本金,以承租方开具的发票为合法有效凭证”的规定让业界较为困惑。业内人士认为,这项规定与《财税2010年13号公告》中“融资性售后回租业务中承租方出售资产的行为,不属于增值税和营业税征收范围,不征收增值税和营业税”明显矛盾。根据《财税2010年13号公告》融资租赁回租赁业务被认定为承租人的融资行为,本金部分是不开票的,但在财税【2013】106号文件中允许出租人抵扣项中有“本金”且“本金”的认定又要以承租人开票为合法凭证。

二是,财税【2013】106号文规定,“商务部授权的省级商务主管部门和国家经济技术开发区批准的从事融资租赁业务的试点纳税人中的一般纳税人,2013年12月31日前注册资本达到1.7亿元的,自2013年8月1日起,按照上述规定执行;2014年1月1日以后注册资本达到1.7亿元的,从达到该标准的次月起,按照上述规定执行。”对此,业界的反应是“财税【2013】106号文给售后回租业务带来了好消息,但注册资本不到1.7亿元的外商投资融资租赁公司将被区别对待……”

业内专家认为,从该项规定可见税务部门既按交易方式划分产业,又按监管部门的资金门槛要求决定是否可享受“有形动产融资租赁”政策待遇。中国银监会的资金门槛为1亿元,商务部为1000万美元,内资试点企业和商务部授权下放审批权的及自贸区审批的租赁公司为1.7亿元。“同样交易方式却有不同税收(国民)待遇真不知是福是祸。难道资金门槛不达标的依然要执行营业税政策?”该专家说道。

该业内专家认为这项规定至少会产生两点负面影响,一是提高了外资企业的准入门槛;二是限制了专做中小型有形动产融资租赁的中小融资租赁公司的发展。大型融资租赁公司投入大额资本金,不会也不愿意做中小型设备或中小企业的租赁业务。高资金准入门槛实际阻碍了融资租赁服务中小企业的承租人和厂商,对市场的全面发展起到反作用。

对此,中国外商投资企业协会租赁业工作委员会会长、恒信金融租赁公司CEO李思明指出,政府之所以要设立税收优惠门槛,旨在规范融资租赁行业,对享受税收优惠融资租赁公司提出一定的资质要求。他认为,金融行业是高风险行业,对融资租赁公司进行严格监管,设立高门槛,才有利于行业发展,因此这样的规定是很有道理的。

“飘摇”121号文

面对诸多质疑,财政部于2013年的最后一天紧急出台财税【2013】106号文的补充文件《关于铁路运输和邮政业营业税改征增值税试点有关政策的补充通知》(财税【2013】121号文)。

但是,业界对财税【2013】106号文的第1条质疑并没有如期在财税【2013】121号文中得到解决。业内一直期望财税【2013】121号文可以明文规定,售后回租业务中承租人开票但不纳税。在近期召开的“第四届中国二手设备流通行业发展论坛”上,也有相关部门负责人透露会出台完善细则。但是,最终相关内容并未出现。

不过,山东省国税局印发的《山东省营业税改征增值税政策指引(十一)》中则明文规定:融资性售后回租服务中承租方是增值税纳税人的,其向提供方开具的增值税普通发票(或普通发票)上注明的销售额,不作为纳税人销售额申报。这样一来,承租人就可向出租人开票,但不纳税,出租人也因此获得抵扣本金的有效凭证。

对财税【2013】106号文的第2条质疑,李思明表示,财税【2013】121号文中最重要的部分是将企业注册资本补足资本金的期限推迟到2014年3月底,这意味着给企业更多时间缴足资本金,以享受税收优惠。

财税【2013】121号文规定,经商务部授权的省级商务主管部门和国家经济技术开发区批准从事融资租赁业务的试点纳税人,2014年3月31日前注册资本达到1.7亿元的,自本地区试点实施之日起,其开展的融资租赁业务按照财税【2013】106号文件和本通知第3条第(一)项规定执行;2014年4月1日后注册资本达到1.7亿元的,从达到标准的次月起,其开展的融资租赁业务按照财税【2013】106号文件和本通知第3条第(一)项规定执行。

李思明表示,把期限延长至2014年3月底,也是业界各方争取的结果。他指出,《公司法》新规规定注册资本必须为实收资本,不能再采取以往的先上报注册资本后注资的方式,这也是延后期限的一个考虑。

追本溯源

业内人士向《航运交易公报》记者透露,融资租赁的“营改增”政策还将改变,而改变方向是“注册资本限制的取消以及售后回租出租人取得租赁物所有权凭证”。首先,对注册资本金的限制。沙泉认为,日前修改的《公司法》已将公司资本金准入门槛降低。按照依法立规的要求,财税【2013】106号文和财税【2013】121号文有关资金准入门槛的条款注定要被取消。其次,对售后回租。出租人取得租赁物所有权凭证在山东省国税局已有成功范例,在可行性上已无问题。

对融资租赁“营改增”政策翻新不止的尴尬,沙泉认为,主要原因是立法部门对融资租赁这种新经济交易模式的内涵不了解,甚至有可能被误导为融资租赁就是“设备贷款”或“抵押贷款”。他认为,“营改增”后,国内贸易环节都把融资租赁公司作为应税货物纳税人设计税收政策。直租业务似乎没有什么太大障碍,但回租政策的设计上难点就显露出来:若融资租赁公司出具的租金发票依然是增值税专票,就会出现承租人用购货原始增值税专票和租金专票进行双重抵扣的问题;若出具增值税普通发票,承租人又享受不到应税劳务的增值税抵扣。

沙泉认为,融资租赁的健康发展需要“四大支柱”(法律、监管、会计、税收)。在制定税收政策时一定离不开会计处理标准。财政部出台的会计标准基本上与国际接轨,在此标准下对融资租赁行业征税也离国际标准不远。endprint