基于数据视角的中国钢铁行业发展现状研究

王晓燕 潘开灵

钢铁产业是国民经济的支柱产业,行业的健康发展为国民经济和国防建设提供了充足的物质基础。2007年后我国钢铁行业发展迅猛,行业投资持续增长,私营企业数量大幅上升,行业利润总额上升。但也有数据显示,行业盈利水平下降,铁矿石进口依存度与铁矿石进口价格持续上升,原材进出厂价格指数“剪刀差”加剧。本文通过参考文献,从竞争、战略等视角对钢铁行业进行研究,数据源于文献资料[1][2]。

1.产品市场供过于求日趋严重

1.1 生铁、粗钢、钢材产量大幅上升

2012年,我国生铁、粗钢和钢材产量分别达到65791万吨、71654万吨、95186万吨,分别是1952年生铁193万吨、粗钢135万吨和钢材106万吨的约341倍、531倍和898倍。2001-2007年,钢材年均增长率高达23.18%。2008年后,尽管钢铁产品总量持续上升,但钢材产量的年增长率却逐年下降,钢材产量增速明显领先于生铁和粗钢。见图1、图2。

图1 1952-2012年我国生铁、粗钢、钢材产量变化 万吨

图2 1978-2012年我国钢材产量及增长率变化 万吨,%

1.2 钢材表观消费量相对下降

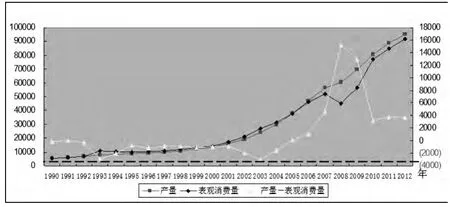

1990年我国钢材表观消费量为5312万吨,到2012年上升为92568.35万吨,仅在2007-2008年出现较大转折,其他时间均呈持续增长状态,说明我国市场对钢铁产品存在持续的、不断增长的需求。但另一方面,市场持续增长的需求也成为刺激钢铁企业不断扩大产能的重要因素。见图3。

图3 1990-2012年我国钢材产量、表观消费量及“剪刀差” 万吨

从图3可知,市场供求关系是相对的。2005年前我国钢材产量低于钢材表观消费量,市场处于不饱和状态,但2005年后,钢材的产量逐渐超过钢材的表观消费量,到2008年钢材产量高于钢材表现消费量达15160.29万吨,尽管2008年后“剪刀差”大幅下降,但钢材市场“供过于求”的形势依然严峻。1990-2012年间钢材表观消费量年均增长率为13.82%,而同期钢材产量年均增长率为14.17%。

2.铁矿石成本大幅上升

铁矿石和煤炭是钢铁冶炼重要的原材料。我国煤炭储量世界第三、产量世界第一,煤炭资源可实现自给。但我国铁矿石平均品位约20%-30%[3],冶炼成本高,而巴西、澳大利亚的铁矿石品位一般在60%[4]以上,我国钢铁业利用进口铁矿石既经济,又保存了我国的铁矿资源。

2.1 铁矿石进口量持续增长

根据我国进口铁矿石最早的统计数据显示,1994年进口3734万吨,2012年铁矿石进口量达到74355万吨,进口年均增长高达18.08%。仅在1998年和2012年出现负增长,其他年度均呈正增长状态。见图4。

图4 1994-2012年我国铁矿石进口量及年增长率 万吨,%

2.2 铁矿石进口依存度越来越高

以我国年粗钢产量为基数,吨钢需铁矿石1.6吨,计算出1994-2012年进口铁矿石依存度见图5,1994年为25.2%,2009年高达69.1%。不断提高的进口铁矿石依存度,严重削弱了我国在铁矿石谈判中的议价能力[5]。

图5 1994-2012年我国铁矿石进口量及进口依存度变化万吨,%

2.3 铁矿石进口量世界占比不断加大

我国铁矿石进口的世界占比不断增加。1999年我国铁矿石进口量世界占比为12.46%,2009年提高到63.75%[6][7],见图6。作为世界上最大的铁矿石进口国,如果我国钢铁企业能达成价格同盟,可以极大提高我国进口铁矿石的议价能力。

图6 1999-2012年我国铁矿石进口世界占比变化 %

2.4 进口铁矿石价格上涨迅速

根据历年统计数据“铁矿砂及其精矿”项目中进口金额和进口数量[2]计算,历年铁矿石进口均价见图7所示。1994-2002年间进口价格低且稳定,年均价为27.61美元/吨;2003-2012年间进口价格大幅上涨,且振荡明显:年均铁矿石进口价为95.01美元/吨,是1994-2002年间均价的3.44倍。2008年价格为136.47美元/吨,2011年价格为163.84美元/吨,成为进口铁矿石价格的两个峰点,此期最高进价是最低进价的约6.6倍。铁矿石价格的迅速上涨增加了我国钢铁行业的生产成本。见图7。

图7 1994-2012年我国铁矿石进口量及价格变化 亿元

3.近年钢铁行业盈利能力逐年下降

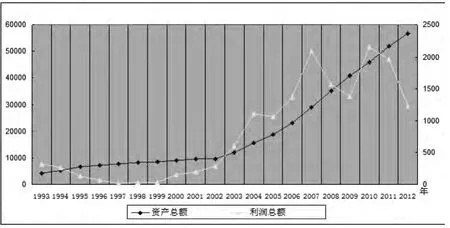

3.1 行业资产、利润总额上升

1993年以来我国钢铁行业资产总额持续、稳定上升:1993年行业资产总额为4209.98亿元,2012年达到56809.22亿元。行业利润总额也在上升:1993年利润总额为327.05亿元,2010年达到2149.03亿元。行业利润总额从2004年开始出现高位振荡,2007年和2010年出现两个峰值:2087.48亿元和2149.03亿元,而2009年形成两者之间的谷值:1375.93亿元,峰值是谷值的约1.56倍。2012年行业利润进一步下降到1229.43亿元,仅为峰值利润的57%。见图8。

图8 1993-2012年我国钢铁行业总资产与总利润 亿元

3.2 行业资产创造利润能力下降

1993-1997年间资产利润率持续下降:由1993年的7.77%下降到1997年的0.32%;1997-1999年间在低水平运行,此前呈下降趋势,此后呈上升趋势;1999-2004年间我国钢铁行业资产利润率快速提高,2004年达到7.38%,是1993年后的第一个峰值。但此后,资产利润率振荡起伏,2003-2007年保持在5%以上的水平运行,2008年后不断下降,到2012年资产利润率下降至2.16%。

1993-2012年间钢铁行业年均资产增长率达14.68%,同期年均利润增长率仅为7.22%。尽管钢铁行业总资产和总利润在增加,但行业盈利能力总体呈下降趋势,行业资产创造价值的能力不断降低。见图9。

图9 1993-2012年我国钢铁行业资产利润率%

4.钢铁企业总量迅速增加,三类企业表现不一

4.1 钢铁企业总量变化波动大

企业数量是影响行业竞争激烈程度的关键因素之一。1985年我国钢铁企业仅有2263家,到2012年增至11031家,整体呈上升趋势。我国钢铁企业数量变动呈明显的阶段性:1985-1992年与1998-2003年数量较少,而1993-1997年与2004年数量较多,到2012年达到最高数量:11031家(2012年国家统计局调整黑色金属冶炼及压延加工业统计范围,纳入了黑色金属铸造大约4000家企业),2013年总数为10881家[8]。钢企数量的增加无疑加剧行业竞争,降低产业集中度,进而降低企业创新能力的积累。见图10。

图10 1985-2012年我国钢铁企业数量变化 家

4.2 不同产权性质的企业数量变动差异大

从产权性质看,我国钢铁企业可分为三类:“国有控股”、“三资”和“民营”。2000-2011年间,在企业总量不断增加的情况下,三类钢铁企业数量变动表现迥异:“国有控股”数量不增反降:由702家降至312家;“三资”数量略有上升:由189家上升为521家;而“民营”数量大幅上升:由620家上升为4246家。在“国有控股”总量下降55.56%的情况下,“三资”和“民营”的数量分别增加175.66%和584.84%。见图11。

“三资”和“民营”企业投资进入钢铁行业的主要动机是盈利,其数量的大幅增加说明我国钢铁业“有利可图”。在形势较为严峻的2011年,包括宝钢、鞍钢、马钢等在内的多家大型钢企并没有获得业绩增长,利润出现同比大幅下滑。同期,民营企业的业绩红火异常,呈现出与国有钢企完全不同的景气情况,部分民营钢企甚至达到40%以上的利润增长[9]。

图11 2000-2012年我国钢铁企业分类数量 家

5.企业自筹是行业固定资产投资总额主要来源

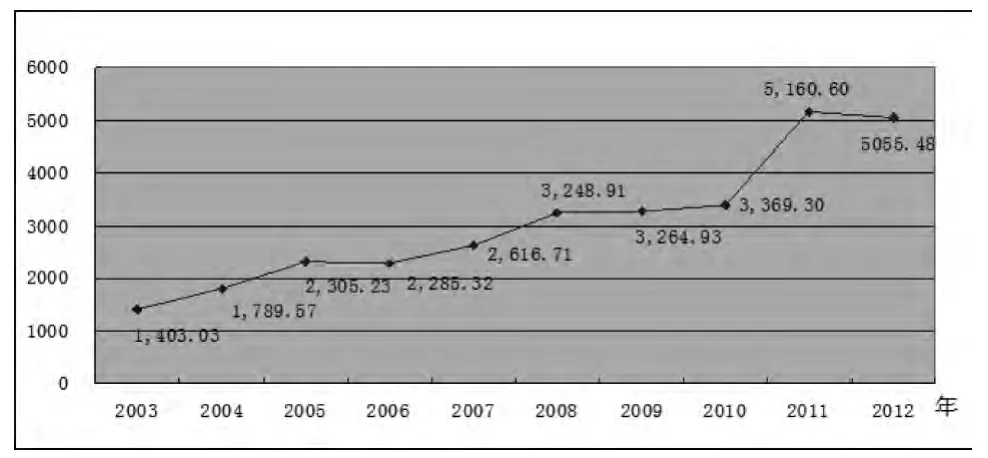

5.1 固定资产投资额持续上升

2003-2012年间我国钢铁业固定资产投资仅在2006年和2009年出现两次负增长,其他年份都保持了较快速的正增长。2011年投资达到峰值5160.60亿元,是2003年投资额的3.68倍,十年间固定资产投资额累计达30499.08亿元。见图12。

图12 2003-2012年我国钢铁行业固定资产投资额

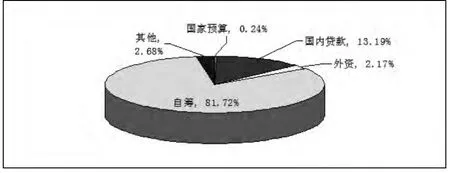

5.2 “企业自筹”是行业固定资产投资主要来源

国家统计局把固定资产投资来源分为五种:国家预算、国内贷款、外资、自筹资金及其他。“企业自筹资金”与“国内贷款”是我国钢铁业固定资产投资的主要来源。见图13。

图13 2003-2012年我国钢铁行业固定资产投资比例

2003-2011年间企业自筹资金与行业固定资产总投资曲线几乎平行,两者同步上涨,企业自筹主导了我国钢铁业固定资产投资,国内贷款保持了较为平稳的增长。相比于自筹资金和国内贷款项的迅速增长,外资、国家预算及其他来源增长甚微。见图14。

图14 2003-2012年我国钢铁行业固定资产投资比例

6.原料购进价格指数与产品出厂价格指数“剪刀差”加剧

产品出厂价格指数与购进价格指数是反映行业盈利状况的重要指标。国家统计局统计了“冶金工业产品出厂价格指数”和“黑色金属材料类购进价格指数”,这两个统计指标可用来评价钢铁行业产品出厂价格指数和原材料购进价格指数。

由于统计数据中的价格指数均以上年为100,首先进行指数调整。以1988年为100,计算出1988-2012年的调整指数,见图15。

图15 1989-2012年我国钢铁行业采购、出厂价格及“剪刀差”变化

从图中可以看出,钢铁行业原材料购进价格指数仅在1991年略低于产品出厂价格指数,其他年份均高于产品出厂价格指数,2011年原材料购进价格指数高于产品出厂价格指数36.80,是历年“剪刀差”最大的一年。2000-2006年“剪刀差”持续增大,2006年后,两者的差值动荡。原材料采购价格指数与产品出厂价格指数“剪刀差”的加剧,说明我国钢铁行业经营压力不断增大,利润不断被挤压。

7.结论

7.1 我国钢铁行业进入发展的关键期

结合以上分析,可将我国钢铁产业发展分为三个时期:稳定发展期、快速发展期和调整期。2000年以前可认为是我国钢铁产业发展的稳定发展期。主要表现在以下几个方面:我国钢铁产品产量和市场表观消费量均保持较低的增长率,市场基本处于供求平衡状态;铁矿石进口量与进口价格均保持低且稳定的状态;行业总资产保持低水平上涨,利润总额在低水平运行,资产利润率持续下降。2001-2007年是我国钢铁产业的快速发展期。主要表现在以下几个方面:钢铁产品产量和表观消费量均快速增长,市场逐步由供不应求进入供过于求;铁矿石进口量、进口价格及进口依存度均大幅上升;行业资产总额保持较快速度持续上升,利润总额迅速上升并到达峰值,资产利润率处于较高水平。2008年开始我国钢铁产业进入调整期。具体表现为以下几个方面:市场供过于求的信号反馈到生产领域,钢材产量增长率逐渐下降,且高于生铁和粗钢的增长率,行业出现产品结构的调整;铁矿石进口量及进口价格出现振荡;行业资产总额增长速度减缓,总利润出现较大的振荡,行业资产利润率振荡下行。调整期是我国钢铁行业发展的关键期,正确发展道路的选择可以在很大程度上降低行业发展成本,进而为国民经济低成本发展打下基础。

7.2 钢铁行业经营压力日趋增大

竞争者、供应商和顾客的竞争激烈情况决定了行业盈利水平。在市场环节,2000年后,我国钢铁产品产量大幅上升,而表观消费量相对增长较少,供过于求逐步显现;在铁矿石供应环节,进口铁矿石价格持续上涨,钢铁生产成本剧增;在行业内部,一方面,钢铁企业固定资产投资持续增加,企业规模不断加大;另一方面,企业数量阶段性变化和上升,竞争加剧。综合来看,原材料购进价格指数与产品出厂价格指数“剪刀差”日益加剧,行业盈利水平日趋下降,经营压力不断增大。

7.3 行业发展形势依然可期待

多方因素显示我国钢铁行业发展堪忧,但另一些因素则显示出行业发展尚可期待:2007年后行业资产利润率不断下降,但总体仍高于20世纪90年代的盈利水平;尽管国有企业数量大幅下降,但对利润敏感的“三资”和“民营”企业数量大幅上升;在固定资产投资方面,“国家预算”变化不大,但“企业自筹”投资持续上升,显示部分钢铁企业对行业发展依然有信心。

行业压力与利好因素同时并存,显示我国钢铁行业进入调整期,行业经营不确定性增强,行业投资风险加大,行业亟待营造公平的市场环境,整顿竞争秩序。

7.4 行业发展应以市场为主导

市场经济条件下,企业是市场的主体。我国钢铁行业发展一直受到较多来自政府的约束和限制,政府主导了行业的发展。时至今日,国有钢铁企业依然是行业发展的主体,非市场因素的干扰引发了企业一系列非理性行为,反映在市场上,一方面规模以上国有大型钢铁企业亏损严重,另一方面,民营和三资企业数量大幅上升。我国钢铁行业发展应该以市场为主导,减少市场中的政府行为,让企业面对市场自主做出决策和选择,构筑应对市场的竞争能力。

[1]中国钢铁工业协会,钢铁工业年鉴[K].北京:钢铁工业协会,1998-2012

[2]中华人民共和国国家统计局.中国统计年鉴[K].北京:中国统计出版社,2003-2012

[3]王岩,邢树文,马玉波,张增杰.我国低品位铁矿资源特征研究[J].矿床地质.2012年第31卷:955-956

[4]李金千,李咏和.中国铁矿石对外依存状况刍议[J].现代矿业.2011(8):1-4

[5]方虹,沈东亮.国际铁矿石价格机制下的中国铁矿石贸易及对策研究[J].宏观经济研究.2008(4):49-53

[6]International Iron and Steel Institute, Steel Statistics Yearbook 2009[J], Brussels: Worldsteel Committee on Economics Studies,2010:117-118

[7]International Iron and Steel Institute, Steel Statistics Yearbook 2013[J], Brussels: Worldsteel Committee on Economics Studies,2014:100-101

[8]中华人民共和国国家统计局,国家数据-月度数据-工业-工业企业单位数[OL],http://data.stats.gov.cn/workspace/index?m=hgyd

[9]朱宇琛.钢铁行业利润两极分化部分民营钢企效益上半年显著跑赢国企[N].上海证券报,2011.9.1:F05