重大资产重组、审计师行业专长与审计师变更

常京萍,侯晓红

(1. 中国矿业大学 管理学院,江苏 徐州 221116;2. 太原理工大学 经济管理学院,山西 太原 030024)

一、 引言

国际资本市场经历的数次并购重组浪潮表明,并购重组已成为企业实现国际化扩张、降低交易费用和迅速进入新领域的重要资本运作方式。在我国具有新兴转轨特征的资本市场中,重大资产重组活动也呈现出爆发式增长趋势:2007—2012年,我国深、沪两市共计300余家上市公司获得批准进行重大资产重组,由此也引发了频繁的审计师变更,其中2011年共计16家公司明确表示因重大资产重组而变更审计师,占全部变更公司的9.14%,在17种引起审计师变更的原因中,重大资产重组引起审计师变更这一原因排名第五[注]根据中注协网站公布的2011年报审计快报披露的审计师变更原因统计得到。。由此可见,重大资产重组已成为审计师变更的重要原因。然而,以往的审计师变更研究通常忽略了客户企业边界变化对审计供求平衡关系的影响,我国重大资产重组的资源配置方式为本文考察企业边界变化对审计师变更决策的影响提供了契机。本文拟从影响审计关系的客户、审计师和客户内部环境视角,探讨重大资产重组、审计师行业专长和产权性质的共同作用对审计师变更行为的影响。

重大资产重组是指上市公司及其控股或者控制的公司在日常经营活动之外购买、出售资产或者通过其他方式进行资产交易达到规定的比例,导致上市公司的主营业务、资产、收入发生重大变化的资产交易行为。因此,重大资产重组行为会打破审计供求均衡关系。本文研究发现:从需求方看,重大资产重组引发企业边界变化,导致审计成本形式的交易费用变化,提高了审计师变更概率;从供给方看,具有行业专长的审计师更能应对审计需求变化,使得重大资产重组公司审计师变更的概率降低,但是该抑制作用仅在国有企业中显著。

本文贡献在于:(1)从新的视角考察了审计需求方变化对审计关系的影响,Anderson等和Firth研究了并购对审计师变更的影响[1-2],由于重大资产重组与并购涵盖的范畴不同,且我国重大资产重组有别于西方的市场化并购,因此,有必要在新兴转轨经济背景下进行研究;(2)将审计服务的供求双方和客户内部环境同时纳入审计关系分析框架,有助于理解审计师变更的内在作用机理;(3)引入审计成本模型分析了重大资产重组行为引发的审计师变更决策,对审计成本概念加以运用,丰富了审计成本分析文献[3]。

二、 文献回顾与研究假设

(一) 文献回顾

审计是通过独立的第三方来监督代理人以降低代理成本的工具,审计质量直接关系到财务报告质量。作为资本市场研究的重要领域,国内外审计师变更研究主要集中于变更的影响因素、经济后果、信息披露及变更特征方面。已有关于影响因素研究的文献表明,审计师与客户契约关系的解除主要受审计需求方、供给方和供求环境影响。本文将从审计关系平衡与失衡状态视角梳理审计需求方引发审计师变更的文献。在审计关系平衡状态下,客户主要关注审计对外鉴证和对内治理职能作用的发挥。鉴证职能是通过审计师对鉴证对象信息(如财务报告、内部控制报告等)提出鉴证意见,以增强除责任方之外的预期使用者对鉴证对象信息的信任程度。在鉴证职能发挥过程中,鉴证对象信息和鉴证意见通常是引发审计师变更的重要原因。当管理层与审计师就会计政策选择存在意见分歧时,倾向于采用稳健会计政策的审计师被解聘的可能性更高[4-5]。变更前最近会计年度的非标准审计意见与审计师变更密切相关[6]。Ettredge等发现收到与财务报告相关的内部控制不利意见的公司更可能辞退审计师[7]。鉴证后的财务报告发生财务重述表明鉴证质量不高,客户迫于资本市场的压力,为了提高审计质量和恢复声誉损失,通常选择辞退审计师[8-9]。外部审计师对管理层组织经济活动的监督,能够降低所有者与经营者之间的信息不对称程度和代理成本。当审计师不能有效发挥治理职能时,变更审计师的可能性加大。Johnson等研究表明,客户发起的审计师变更通常是为了降低代理成本,代理成本越高,高质量审计需求越强[10]。Blouin等发现代理成本高的公司怀疑原审计师团队不能有效履行治理职能,因而在安达信解散后选择了新的审计师团队[3]。由客户变化引发的审计师变更属于审计关系失衡视角的研究范畴。已有文献中客户情况的变化主要表现为治理结构、财务状况、风险、审计费用承受意愿和经营活动的变化。一些学者研究发现客户的控股股东、管理团队、最高管理者、执行董事和董事会发生变化是审计师变更的重要因素。另外,财务状况变化对审计师变更具有显著影响。Krishnan发现客户法律风险的提高是审计师辞聘因素之一[11]。Ettredge等发现不愿承受前任审计师过高的收费是审计师变更原因之一[12]。Johnson和Lys发现客户的投资和运营等状况变化对审计师变更具有重要影响[10]。

重大资产重组属于客户经营活动的重要变化,其引发的审计师变更也引起了研究者关注。国外相关研究以同属于重大资产重组范畴的并购居多,研究内容集中于并购的动因和经济后果两方面。在与本文研究角度相关的并购经济后果研究中,以绩效方面研究为主,此外还有并购对市场反应、高管薪酬、研发过程、商誉核销、财务错报和公司治理的影响研究[13-16]。并购对审计师变更的影响研究为数不多。引起审计师变更的主要原因之一是企业合并。Anderson等研究发现并购方与被并购方资产结构相似度越高,并购方审计师规模越大,并购后选择并购方审计师的概率越高[1]。Firth发现并购类型与行业对审计师变更有显著影响[2]。此后审计师变更研究中,并购作为影响因素被引入模型,结论显著性不稳定。Landsman等发现并购与审计师变更显著正相关[17]。Mande和Son发现并购与审计师变更正相关但不显著[9]。国内的相关研究以并购、并购重组居多,研究领域包括动因和经济后果两方面。并购重组的经济后果研究集中于对绩效的影响方面,鲜有其他研究[18]。国内尚未发现并购、并购重组和重大资产重组对审计师变更影响的研究。

通过上述分析可知,虽然国外研究并购对审计师变更影响的结论基本一致,但是国外并购涵盖的范畴不同于国内的重大资产重组,对审计师变更影响的结论是否一致有待验证。现有相关研究局限于审计需求方,分析不够全面。本文从重大资产重组引发的审计需求方变化、审计供给方行业专长应对以及客户内部微观环境的产权性质因素影响的动态视角研究审计师变更行为,构建影响审计关系的三方因素决策框架,以期更好地解释重大资产重组公司审计师变更行为的差异现象。

(二) 研究假设

企业将市场交易内部化的目的是节约交易成本。重大资产重组是企业调整边界以达到交易成本最优的行为,其中包含对审计成本的考虑。审计师与客户之间的匹配选择并非随机。从需求方看,客户会选择最能满足其需要的审计师以进一步降低成本[10]。从供给方看,审计师有策略地选择客户以降低审计风险[19]。因此当客户发生重大资产重组时,重新划定了企业边界,原有的匹配关系平衡被打破,有必要分析审计成本以进行审计师变更决策[20]。

以往研究认为,审计成本可以分为首次审计时审计师与客户公司的启动成本即固定审计成本和随业务量变动的变动审计成本两部分[3]。客户的启动成本包括:为新审计师讲解的成本;寻找新审计师的成本;审计失败上升的风险[3,21]。审计师的启动成本包括:审计师签约成本、对客户业务熟悉和基础数据验证成本。重大资产重组公司审计师变更的决策者为客户,因此审计成本决策中的固定审计成本仅指客户的启动成本,变动审计成本为客户承担的成本。客户资产规模越大,其内部控制与财务报告系统越复杂,初次审计时其固定审计成本会高于资产规模小的客户。美国GAO报告估计,审计师强制轮换至少导致审计成本上升额为审计费用的17%,其中支持成本为11%,选择成本为6%[22]。因此固定审计成本是变更审计师时双方考虑的重要因素。

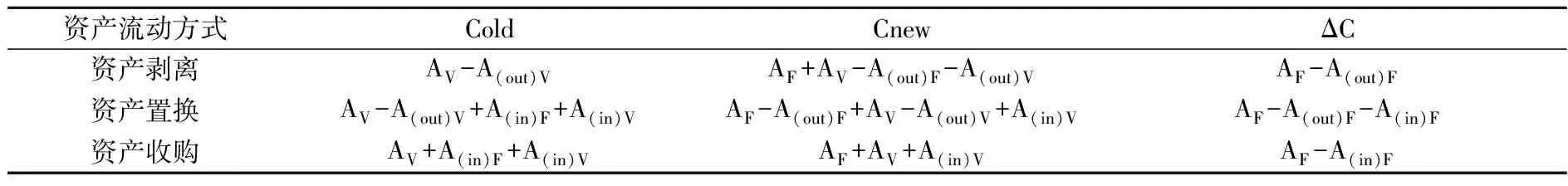

原审计师继续维持契约时,固定审计成本不再发生,仅发生变动审计成本,因此比新审计师具有成本优势。本文以重大资产重组后资产变化结果为审计量,通过建立审计成本模型考察其引发的审计师变更行为,按照资产剥离、置换和收购的资产流动方式进行分析,并假设审计师具有相同的审计效率,即单位资产的变动审计成本相同,同时审计师规模能满足客户业务规模扩张需要。因模型中仅考虑审计需求方因素,故称为单因素模型。以下分析中,原审计师为重组公司审计师,新审计师为置入资产审计师,当无置入资产时新审计师为其他审计师。单因素模型中用到的审计成本变量如下:设AF是原有资产的固定审计成本,AV是原有资产的变动审计成本,A(in)F是增加资产的固定审计成本,A(in)V是增加资产的变动审计成本,A(out)F是减少资产的固定审计成本,A(out)V是减少资产的变动审计成本,Cold是原审计师审计成本,Cnew是新审计师审计成本,ΔC是新审计师审计成本减去原审计师审计成本。当ΔC>0时,表示新审计师审计成本高,维持审计关系最优;当ΔC<0时,表示新审计师审计成本低,变更审计师最优。三种资产流动方式的审计成本单因素模型见表1。

表1 三种资产流动方式的审计成本单因素模型

从资产剥离角度分析,Cold=AV-A(out)V,Cnew=AF+AV-A(out)F-A(out)V,ΔC=AF-A(out)F。ΔC中AF-A(out)F表示剩余资产的固定审计成本,因原有资产规模大于剥离的资产规模,则AF>A(out)F,故ΔC>0,说明原审计师具有成本优势,维持审计关系最优。

“教学做”一体化教学就是将传统的教学模式剔除,在实训室中进行理论教学,建立起实践空间的一体化教室,让学生能够在一体化的教室环境中实现进阶,通过实训拓展学生的职业技能,拉近学生与工作的情景感受。如图1所示。

从资产置换角度分析,Cold=AV-A(out)V+A(in)F+A(in)V,Cnew=AF-A(out)F+AV-A(out)V+A(in)V,ΔC=AF-A(out)F-A(in)F。ΔC中AF-A(out)F是资产剥离后剩余资产的固定审计成本,当仅剥离部分资产时,AF-A(out)F>0;当原有资产全部剥离时,AF-A(out)F=0。因此当剥离后的剩余资产规模大于收购的资产规模时,则AF-A(out)F>A(in)F,故ΔC>0,维持审计关系最优;反之则AF-A(out)F 从资产收购角度分析,Cold=AV+A(in)F+A(in)V,Cnew=AF+AV+A(in)V,ΔC=AF-A(in)F。当原有资产规模大于增加资产规模时,则AF>A(in)F,故ΔC>0,维持审计关系最优。 我国作为新兴转轨经济国家,重大资产重组表现出的特征不同于西方,出现了保壳保配型、借壳型、整体上市型和产业整合型等多种重组形式。我国资本市场退市制度和再融资规定引发了大量保壳保配型重组。该类重组通常很少进行纯粹的资产剥离,多为资产置换或收购。保壳重组活动中有不少陷入困境的公司实施了“脱胎换骨”式重组。用表1的资产置换模型分析,即原有资产全部被置换出,置入新的优质资产,ΔC=AF-A(out)F-A(in)F。由于原有资产已全部被置换出,导致AF-A(out)F=0,故ΔC=-A(in)F<0,即变更审计师最优。我国“额度制”、“通道制”的股票发行体制限制了民营企业IPO融资渠道,在国有产权改革和“国退民进”政策推动下,民营企业“借壳上市”盛行。用表1的资产置换模型分析,原有资产全部被置换出,置入新资产,ΔC=AF-A(out)F-A(in)F。由于原有资产已全部被置换出,导致AF-A(out)F=0,故ΔC=-A(in)F<0,即变更审计师最优。依据《国务院办公厅转发国资委关于推进国有资本调整和国有企业重组的指导意见》(国办发[2006]97号)的精神,我国开始进一步推进国有资本向关系到国家安全和国民经济命脉的重要行业和关键领域集中,由此引发行业整合型重组不断涌现。该类重组的资产流动方式多为资产收购,且通常增加的资产规模小于原有资产规模。用表1的资产收购模型分析,ΔC=AF-A(in)F>0,即维持审计关系最优,但是该类重组比例较小且影响有限。近几年,监管部门重点推进实施以“减少同业竞争、规范关联交易”为目的的整体上市,借助证监会2006年推出的“非公开发行股票”创新再融资方式,2004年后整体上市型重组数量逐渐攀升。该类重组的资产流动方式主要是资产收购。最初以剥离非核心资产方式上市的公司,其上市部分的资产占整体资产的比例相对较小,即原有资产规模小于增加的资产规模。用表1的资产收购模型分析,ΔC=AF-A(in)F<0,若不考虑上市公司与未上市部分资产审计师一致的可能性,则变更审计师最优。综上所述,四类重组方式中绝大部分方式的最优决策是变更审计师,因此本文提出如下假设1。 假设1:当上市公司发生重大资产重组行为时,审计师变更的可能性更高。 在不加大审计风险的前提下,审计师成功地维持审计契约是其生存的关键。DeAngelo认为只要审计契约不解除,审计师就可以获得未来的集合准租金[23]。GAO的研究报告显示,为了获得现有客户未来的集合准租金,审计师采取了强化行业专长的发展战略[24]。行业专长从提高行业进入壁垒和工作效率两方面提升了审计师维持现有客户的能力。在行业专长形成过程中,审计师在业务人员培训、技术方法和内部管理控制方面持续进行资产专用性投资,形成同行进入的壁垒[25]。Mayhew和Wilkins证实,当审计师在同一行业中承接了大量具有相似特征或服务需求的客户时,行业专长可以实现规模经济效应,进而降低单位资产的审计成本[26]。因此行业专长审计师的审计效率高于其他审计师。 Landsman等认为审计关系的维持取决于审计供求双方[17]。前述单因素模型分析仅考虑了审计需求方,若放松审计效率相同的假设约束,加入审计师工作效率因素,即可建立审计成本双因素模型(见表2),表中变量名上标D表示双因素模型成本。因行业专长不影响固定审计成本,故下文仍沿用单因素模型变量名。审计师工作效率受行业专长影响,因此本文按原审计师(上标为O)、新审计师(上标为N)区分变动审计成本。当ΔCD>0时,表示新审计师审计成本高,维持审计关系最优;当ΔCD<0时,表示新审计师审计成本低,变更审计师最优。 表2 三种资产流动方式的审计成本双因素模型 假设2:当原审计师具有行业专长时,发生重大资产重组的上市公司变更审计师的可能性较低。 客户的产权性质也影响审计关系。由固定审计成本承担者在客户组织内部的细分情况可知,该成本基本由管理层承担,所有者几乎不承担。原因是管理层会因审计师变更而增加多项不计报酬的工作,例如了解和选择新审计师,为新审计师讲解公司的业务流程与财务报告系统,并且还要承担审计失败风险。从代理关系上看,国有企业的所有者处于缺位状态,作为“代理股东”的政府或政府的下属机构与企业管理层之间存在较长的控制链条,加之“代理股东”缺乏监督动力,导致管理层拥有实际控制权,成为审计师选聘的决策者[27]。而非国有企业的所有者明确,这决定了决策权更集中于所有者。由于国有企业与非国有企业的审计师变更决策者不同,对固定审计成本的考虑也存在差别,导致行业专长的抑制效果不同。表3分析了不同产权性质的客户采用双因素模型决策时的ΔCD,其中ΔCD(SOEs)和ΔCD(NSOEs)分别为国有企业和非国有企业的新审计师减原审计师审计成本的差额,ΔCD(SOEs-NSOEs)为ΔCD(SOEs)-ΔCD(NSOEs)。 表3 国有与非国有企业的审计成本双因素模型与比较 对国有企业而言,管理层拥有审计师变更决策权,决策时会考虑由其承担的固定审计成本(见表3中ΔCD(SOEs))。非国有企业的决策权更集中于所有者,而所有者几乎并不承担固定审计成本,因此在双因素模型中,该成本为零,仅剩余变动审计成本(见表3中ΔCD(NSOEs))。在重大资产重组和审计师行业专长相同的条件下,国有企业新审计师成本差额总是比非国有企业高,其差额正是国有企业管理层承担的固定审计成本(见表3中ΔCD(SOEs-NSOEs))。因此相同条件下,国有企业决策者认为新审计师的成本总是比较高,与非国有企业相比更倾向于维持审计关系。因此本文提出如下假设3。 假设3:审计师行业专长的抑制作用在国有产权性质的上市公司中更为显著。 2007年,我国上市公司开始实施新企业会计准则和审计准则,因此本文选择2007—2012年A股上市公司为样本,剔除金融业和财务数据缺失的样本,最终得到9185个观测值。上市公司审计师数据和财务数据来自CSMAR数据库,审计师变更数据来自手工查询结果,重大资产重组公司数据来自证监会网站并购重组公告手工查询结果。 1. 审计师变更(Switch)。会计师事务所合并、分立、更名引起的审计师变更不属于实质性变更。本文以年报审计师信息为基础,比较前后两年审计师变化,依据查找的会计师事务所合并、分立、更名信息,剔除非实质性变更,之后查阅年报披露的审计师变更信息并加以校验,最终确认变更公司。 2. 重大资产重组(MAR)。本文根据并购重组委员会公告批准的重大资产重组信息确认重组公司。由于重大资产重组从筹备到实施时间较长,本文以年报中获得的具体重组时间为依据,参照已有研究确认年报当年的近两年内发生该行为即为发生重大资产重组行为[17]。 3. 审计师行业专长(Expert)。本文以审计师拥有的某行业客户规模占所属行业总规模比率为衡量标准。客户规模的衡量标准主要有总资产、营业收入和审计费用三种。实践中,审计收费多参照客户的总资产并考虑其他因素收取,本文采用总资产计量。按照证监会2001年公布的行业分类标准,剔除金融业,制造业分类到二级,其他行业按照一级分类计算。各变量定义见下页表4。 本文关注重大资产重组、审计师行业专长和产权性质对审计师变更的影响,Logistic模型如下: Switcht=α0+α1MARt+α2Expertt-1+α3MARt×Expertt-1+Controlst-1+ε (1) 本文借鉴以往研究,采用滞后一期的影响因素构建审计师变更模型,以便消除自变量与审计师变更可能存在的内生关系[9]。由于重大资产重组变量(MAR)采用近两年是否存在该行为来计量,因此本文采取当期计入方式。控制变量包括以下四类:(1)审计师与客户关系变量,即审计意见类型(Opin)和操纵性应计项目(DA)。收到非标准审计意见的公司发生审计师变更的可能性越大[11,19]。当客户采用使收入激增的会计政策时,便产生了正向操纵性应计,审计师与客户因此产生分歧,变更审计师的可能性加大。而审计师过度保守则会导致大额的负向操纵性应计,客户就有动机辞退现任审计师以寻求更理性的审计师[4]。因此操纵性应计项目绝对值(DA)越大,审计师变更的可能性越大。(2)审计风险变量,即总资产增长率(Growth)和存货与应收账款(InvRec)。已有文献认为,成长性高的客户因缺乏有效的内部控制而导致审计风险增加,总资产中存货与应收账款的比例上升会引发审计风险上升。(3)客户财务风险变量,即总资产收益率(ROA)、ST、资产负债率(Lev)和每股经营活动现金流(CFOPS)。已有研究表明,总资产收益率较低、亏损较大的客户财务风险更大,变更审计师的可能性增加[9,17,19]。资产负债率越高,现金流越少,表明其可能遇到财务困难进而变更审计师。(4)其他变量,包括公司规模(Size)、年度(Year)和行业(Industry)。客户规模越大,审计师变更成本越高,审计师变更的可能性越低[23]。此外本文控制了年度和行业因素。 下页表5列示了各变量的描述性统计和按照审计师变更与否分组的均值比较。从描述性统计可以看出,9185家公司中有752家公司变更了审计师,变更比率为8.92%;重大资产重组(MAR)的均值为0.069,由于发生重组时计为两次,即3.45%的公司发生了重组;审计师行业专长(Expert)的均值为0.047,即所有审计师在某行业按照客户资产规模计算的平均市场份额为4.7%。由均值比较结果可知,审计师变更组与未变更组在审计意见类型、存货与应收账款、总资产收益率、是否ST、资产负债率、每股经营活动现金流以及公司规模等方面存在显著差异,而且方向与已有研究一致。本文着重考察的重大资产重组(MAR)、审计师行业专长(Expert)在两组间存在显著差异,即审计师变更组的重大资产重组概率显著高于非审计师变更组,审计师行业专长则相反。描述性统计的单变量分析初步验证了假设1和假设2,下面本文将采取Logistic回归作进一步分析。 表4 变量定义 表5 变量的描述性统计及均值比较 注:变量定义见表4。*、**、***分别表示0.10、0.05和0.01的统计显著水平。 由对Logistic回归的残差进行Kolmogorov-Smirnov正态分布检验可知,残差不符合正态分布,满足采用Logistic回归的残差假设。从下页表6(1)栏中可知,重大资产重组(MAR)与审计师变更(Switch)在1%的水平上显著正相关,说明重大资产重组提高了审计师变更的可能性,验证了假设1。关于控制变量的回归结果,本文发现上期被出具非标准审计意见、操纵性应计项目的绝对值越大、总资产报酬率越低、被ST或资产负债率越高的公司,变更审计师的可能性越大且显著相关,与已有研究一致。除总资产增长率外,其他变量的符号与已有研究一致。为了进一步验证原审计师行业专长对重大资产重组公司审计师变更行为的抑制作用,本文选取审计师最基本的特征——审计师规模进行分组回归,以初步判断审计师因素对重组公司变更行为是否具有影响。本文按照中注协公布的排名,将审计师分为国际四大、国内十大和国内中小所三类。下页表6(2)栏、(3)栏和(4)栏反映了不同规模审计师的客户进行重大资产重组与审计师变更的关系。表6(2)栏和(3)栏显示,国际四大和国内十大所的客户中,重大资产重组与审计师变更不相关。表6(4)栏显示,国内中小所的客户中,重大资产重组与审计师变更在1%的水平上显著正相关。回归结果表明,不同审计师对重大资产重组引发审计关系变化的抑制作用存在差异,国内中小所抑制审计师变更的能力较弱且表现得尤为突出。通常而言,审计师规模不同,行业专长也会存在差异,是否是该因素起到抑制作用,后文将进一步加以验证。 表6 假设1的回归结果 注:括号内为Sig值,*、**、***分别表示在0.10、0.05和0.01的统计水平上显著。 表7的(1)栏是审计师行业专长(Expert)对审计师变更的影响结果。由此可知,审计师行业专长与审计师变更在1%的水平上显著负相关,说明审计师行业专长降低了审计师变更的可能性。表7的(2)栏是审计师行业专长对重大资产重组与审计师变更关系的影响结果。MAR×Expert项与审计师变更在10%的水平上显著负相关,与重大资产重组的符号相反,表明审计师行业专长能够抑制重大资产重组公司的审计师变更,验证了假设2。表7的(3)栏和(4)栏是不同产权性质下审计师行业专长对重大资产重组与审计师变更关系的影响结果。 表7 假设2和假设3的回归结果 注:括号内为Sig值,*、**、***分别表示在0.10、0.05和0.01的水平上统计显著。 表7的(3)栏显示,国有产权公司中,MAR×Expert项与审计师变更在5%的水平上显著负相关,表明审计师行业专长抑制了重大资产重组公司的审计师变更。而表7的(4)栏显示,非国有产权公司中,MAR×Expert项与审计师变更的负相关关系不显著。这表明审计师行业专长的抑制作用发挥主要在国有产权性质的公司中表现突出,验证了假设3。 本文进行了以下稳健性检验,结论没有改变,由于篇幅所限检验结果不在文中列示:(1)改变审计师行业专长的计量。参照已有研究将审计师行业专长计量改为哑变量,即当审计师审计该行业总资产累计超过10%或是第一时取1,否则取0。(2)改变回归方法。参照已有文献采用Probit和生存函数COX回归。 本文以2007—2012年A股上市公司为样本,按照三种资产流动方式建立审计成本模型,分析了重大资产重组引发的审计师变更行为,实证分析了重大资产重组、审计师行业专长和产权性质的共同作用对审计师变更的影响。研究发现,当审计需求方因重大资产重组而引起企业边界变化时,新审计师的审计成本优势导致审计师变更的可能性较高;而审计供给方的审计师行业专长能够抑制重大资产重组公司的审计师变更;并且审计师行业专长的抑制作用在国有产权性质的公司中更为显著。 本文的政策启示如下:(1)有关部门应科学监控重大资产重组公司的审计关系。监管部门可用审计成本模型将重大资产重组公司的审计关系分为合理型与不合理型两类。其中不合理型审计关系包括不合理变更和不合理维持关系。监管部门应重点监控不合理型审计关系,以增强监管效率。(2)有关部门应加强审计师行业专长建设引导。行业协会可在百强事务所排名中增加行业专长信息,对其变化做出纵向与横向分析,以便审计需求方比较选择,进而强化事务所的行业专长建设意识。(3)有关部门应完善国有企业审计师聘任制度。一是强化审计师对国有出资人的负责制,可由出资人公开聘任公告和程序,建立客观的审计师评价指标体系,由出资人转移支付审计费用等;二是充分考虑管理层的固定审计成本负担,可确定合理的审计师变更年限,及早确定变更计划以降低与新审计师的工作衔接压力。 参考文献: [1]Anderson D, Stokes D, Zimmer I. Corporate takeovers and auditor switching[J]. Auditing: A Journal of Practice & Theory,1993,12(1):65-73. [2]Firth M. Company takeovers and the auditor choice decision[J]. Journal of International Accounting Auditing & Taxation,1999,8(2):197-214. [3]Blouin J, Grein B M, Rountree B R. An analysis of forced auditor change: the case of former Arthur Andersen clients[J]. The Accounting Review,2007,82(3):621-650. [4]DeFond M L, Subramanyam K R. Auditor changes and discretionary accruals[J]. Journal of Accounting and Economics,1998,25(1):35-67. [5]Antle R, Nalebuff B. Conservatism and auditor-client negotiations[J]. Journal of Accounting Research,1991,29(5):31-54. [6]Lennox C. Do companies successfully engage in opinion-shopping? Evidence from the UK[J]. Journal of Accounting and Economics,2000,29(3):321-337. [7]Ettredge M, Heintz J, Li C, et al. Auditor realignments accompanying implementation of SOX 404 ICFR reporting requirements[J]. Accounting Horizons,2011,25(1):17-39. [8]Huang Y, Scholz S. Evidence on the association between financial restatements and auditor resignations[J]. Accounting Horizons,2012,26(3):439-464. [9]Mande V, Son M. Do financial restatements lead to auditor changes?[J]. Auditing: A Journal of Practice & Theory,2013,32(2):119-145. [10]Johnson W B, Lys T. The market for audit services: evidence from voluntary auditor changes[J]. Journal of Accounting and Economics,1990,12(1-3):281-308. [11]Krishnan J. Litigation risk and auditor resignations[J]. The Accounting Review,1997,72(4):539-560. [12]Ettredge M L, Li C, Scholz S. Audit fees and auditor dismissals in the Sarbanes-Oxley era[J]. Accounting Horizons,2007,21(4):371-386. [13]Grinstein Y, Hribar P. CEO compensation and incentives: evidence from M&A bonuses[J]. Journal of Financial Economics,2004,73(1):119-143. [14]Gu F, Lev B. Overpriced shares, ill-advised acquisitions, and goodwill impairment[J]. The Accounting Review,2011,86(6):1995-2022. [15]Bens D A, Goodman T H, Neamtiu M. Does investment-related pressure lead to misreporting? An analysis of reporting following M&A transactions[J]. The Accounting Review,2012,87(3):839-865. [16]Duchin R, Breno S. Riding the merger wave: uncertainty, reduced monitoring, and bad acquisitions[J]. Journal of Financial Economics,2013,107(1):69-88. [17]Landsman W R, Nelson K K, Rountree B R. Auditor switches in the pre-and post-Enron eras: risk or realignment?[J]. The Accounting Review,2009,84(2):531-558. [18]李燕萍,孙红,张银.高管报酬激励、战略并购重组与公司绩效——来自中国A股上市公司的实证[J].管理世界,2008(12):177-179. [19]Johnstone K M, Bedard J C. Audit firm portfolio management decisions[J]. Journal of Accounting Research,2004,42(4):659-690. [20]Rhodes-Kropf M, Robinson D T. The market for mergers and the boundaries of the firm[J]. The Journal of Finance,2008,63(3):1169-1211. [21]Myers J N, Myers L A, Omer T C. Exploring the term of the auditor-client relationship and the quality of earnings: a case for mandatory auditor rotation?[J]. The Accounting Review,2003,78(3):779-799. [22]U.S. General Accounting Office (GAO). Public accounting firms required study on the potential effects of mandatory audit firm rotation[R]. Washington, D.C: Government Printing Office,2003. [23]DeAngelo L E. Auditor size and audit quality[J]. Journal of Accounting and Economics,1981,3(3):183-199. [24]U.S. General Accounting Office (GAO). Public accounting firms: mandated study on consolidation and competition[R]. Washington, D.C.: Government Printing Office,2003. [25]Cahan S F, Godfrey J M, Hamilton J, et al. Auditor specialization, auditor dominance, and audit fees: the role of investment opportunities[J]. The Accounting Review,2008,83(6):1393-1423. [26]Mayhew B W, Wilkins M S. Audit firm industry specialization as a differentiation strategy: evidence from fees charged to firms going public[J]. Auditing: A Journal of Practice & Theory,2003,22(2):33-52. [27]李寿喜.产权、代理成本和代理效率[J].经济研究,2007(1):102-113.

三、 研究设计

(一) 样本选择和数据来源

(二) 重要变量定义

(三) 基本模型

四、 实证结果及分析

(一) 变量描述性统计与均值比较

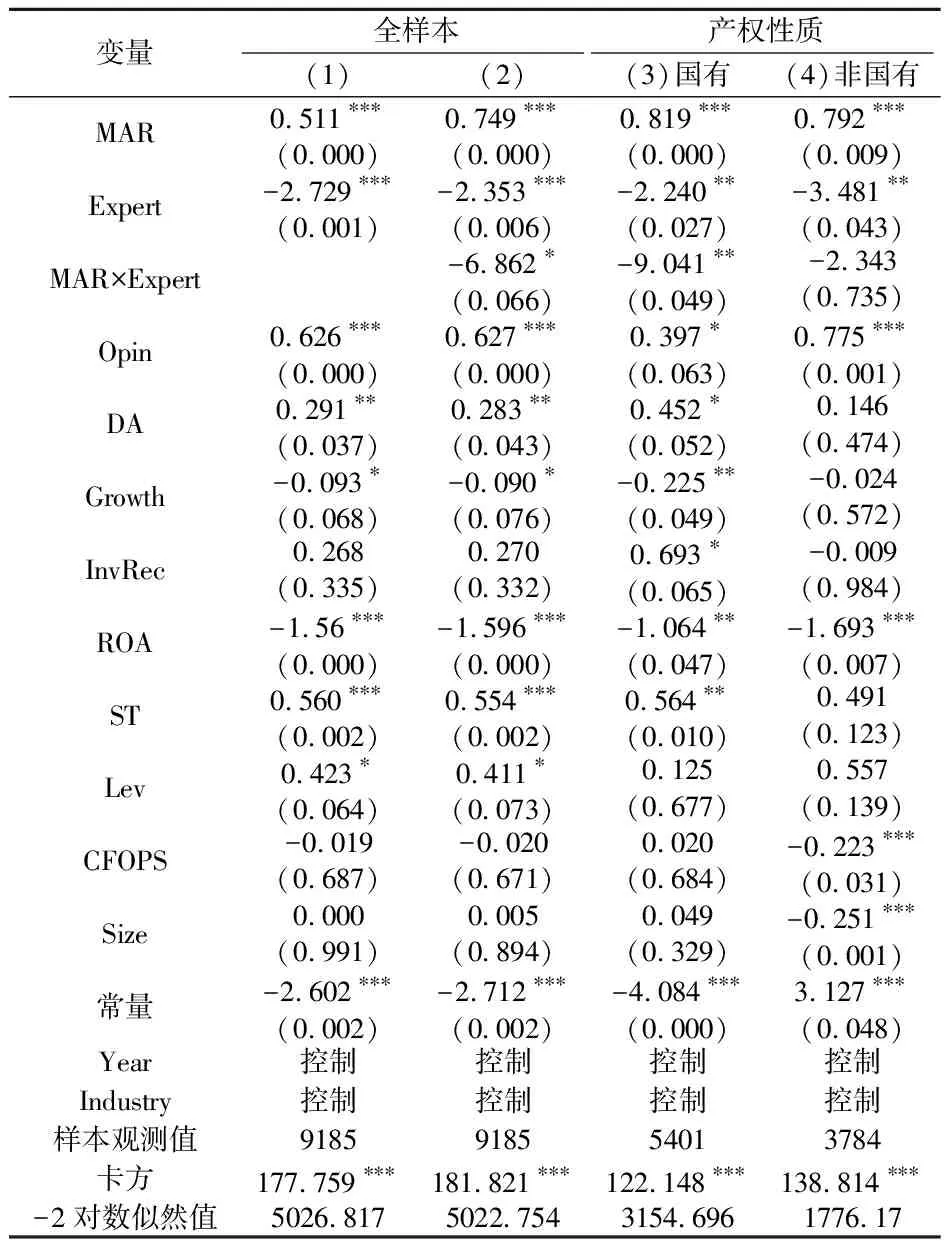

(二) 多元回归分析

(三) 稳健性分析

五、 研究结论与启示

——基于“关系”的视角