金融危机前后中国银行业系统性风险实证研究

李守伟,何建敏,孙婧超,谭音邑

(东南大学 经济管理学院,江苏 南京 211189)

一、引 言

在经济、金融全球化的进程中,金融活动在全球范围内得到扩展和深化,致使现代的金融系统面临的环境越来越复杂,呈现出多重复杂形态。金融系统的多重复杂形态使得金融风险产生的速度、传染的强度与影响的范围远比传统金融理论预想的大得多,典型案例便是2007年美国次贷危机引发的全球性金融危机以及其后延续的欧债危机等。因此,在多重复杂形态下,局部的金融风险很可能会演变成整体风险,造成区域风险扩大化,甚至形成全球性金融危机。因此,维护金融系统稳定对于一国乃至全球金融体系至关重要。在维护金融系统稳定中,银行业处于特别重要的地位,而银行系统性风险是导致整个银行系统不稳定的关键因素。因此,如何有效防范和化解银行系统性风险是维护金融系统稳定的关键。以上分析表明,研究银行系统性风险问题,特别在当前金融多重复杂形势下显得尤为重要。据此,本文对金融危机前后我国银行业系统性风险进行实证研究,以期对我国金融监管有所启示。

二、相关文献综述

银行系统性风险引起了学术界、金融机构以及金融监管者的广泛关注,但目前对其没有统一的、精确的定义,不同的学者从不同的角度对其进行了界定[1-5]。现有对银行系统性风险的界定侧重于冲击以及传染机制。因此,银行系统性风险可以被广义界定为两个部分的组成:初始冲击和传染机制,初始冲击对单个或者多个银行产生不利的影响,进而引起传染效应使得整个银行系统面临崩溃的风险。

对银行系统性风险的实证研究主要集中于以下三个方面:①基于网络模型法度量银行系统性风险,网络模型法是基于银行间的资产负债表相互敞口数据研究系统性风险的主流方法,其主要思想是通过银行间相互敞口和交易数据建立网络,根据银行间市场的网络形状模拟风险相互传染情况,从而测算每个银行网络中积累的系统性风险[6]。国内外学者基于上述方法,利用美国、英国、德国、荷兰、比利时、芬兰以及中国等国银行系统的数据进行了实证研究[7-13]。但实证研究得到的结论并不是一致的,如Wells(2004)认为英国银行系统性风险是有限的[8],而Upper和Worms(2004)研究发现在德国银行系统中银行倒闭的潜在系统性风险是非常高的[9]。研究结论不一致至少是由于研究对象的不同造成的,此外银行系统结构、银行规模、银行间连接数量及其分布等都对实证结果具有一定的影响[14-15]。②支付结算系统中银行系统性风险实证研究,在此方面主要有,Northcott(2002)估测了加拿大自动结算系统(ACSS)中系统性风险的可能性,研究发现ACSS中系统性风险是非常有限的[16];Soramaki和Bech(2004)对美国银行间大额支付清算系统中的系统性风险进行了分析,研究表明该净额清算系统中多个银行同时失败带来的系统性风险很小[17]。③通过共同冲击渠道实证研究银行系统性风险,银行间共同冲击主要来自于银行为了防止信息溢出的成本增加了在投资方面的相关性[18]。De和Kwast(2002)认为通过度量金融机构间相关性可以估测潜在的系统性风险,而且在90年代复杂大的金融机构间的相关性在增加[19]。Lehar(2005)发现欧洲银行这种相关性比北美的更加严重[20]。Michael和 Schuler(2003)通过选取银行股票综合指数来综合欧洲银行的情况,然后利用双因素的GARCH模型分析各国之间银行股指的相互关系,考察整个银行系统的系统性风险,得出欧洲银行间的潜在系统性风险近20年来有所增加的结论[21]。

Allen和Babus(2009)认为网络模型分析方法尤其适用于评测金融系统稳定性和分析系统节点的负外部性风险[22]。因此,本文基于网络模型对金融危机前后我国银行业系统性风险演变特征进行实证研究。本文的主要贡献在于:首先,现有基于网络模型对系统性风险分析时,网络中的节点多为银行,分析银行违约或倒闭造成的传染效应,这与我们以不同类型金融机构为节点的网络构架是截然不同的,按照我国银行间市场中交易机构的分类,本文研究中的网络节点为国有商业银行、其他商业银行、其他金融机构、证券公司以及外资金融机构,对每类金融机构具体包含哪些机构详见《中国金融年鉴》。在此分析框架下,我们还可以分析非银行金融机构对银行机构的影响。其次,现有研究主要是对某时间点系统性风险进行分析,而本文研究金融危机前后2006-2011年期间我国银行业系统性风险的演变特征。

三、研究方法及数据

(一)银行业系统性风险测度方法

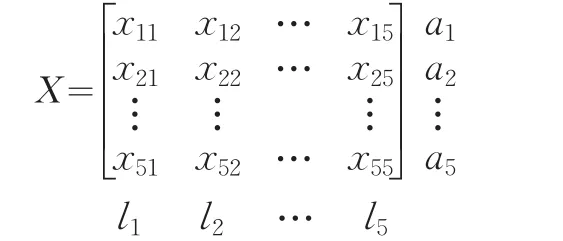

(1)金融机构间信用拆借规模估测。利用X=(xij)5×5表示国有商业银行、其他商业银行、其他金融机构、证券公司和外资金融机构这五类金融机构间信用拆借规模矩阵:

其中,xij表示金融机构i对金融机构j的拆借头寸;表示金融机构i的拆出资金总额,lj表示金融机构j的拆入资金总额。

具体到我国银行间市场结构,由于我们无法获得金融机构间信用拆借规模,只能获得一段时期内的总量信息,很难对金融机构间关联网络结构做出推断。按照国际上对此领域研究的惯例,我们假定其为完全的市场结构,以测算最小的系统性风险概率[13],即利用最大熵方法求解金融机构间信用拆借规模。利用最大熵方法求解暗含着不同类型金融机构会在最大可能性内分散他们的出资,不同类型金融机构间倾向于形成完全网络结构。而该假设会令基于此种估算方法得出的结论产生一定的偏差[23]。但是,在缺乏详尽数据的情况下,最大熵方法依然是常用、实用的方法。尤其是在对部门层面、非违约性负面经济冲击的研究中,其不足之处对分析结论的影响较小[24]。同时,Castren和Kavonius(2009)也指出,在节点内汇集大量微观经济实体、而总节点数偏少的情况下,完全网络结构是非常容易实现的。因为任一机构中至少会有少量经济实体与其他机构中的个体发生金融交易,从而形成完全网络结构[25]。

因此,我们基于总量数据对金融机构间信用拆借规模进行估测。在已知ai和lj情况下,采用最大熵方法获取xij的数值[8]:通过适当的标准化,可将a和l视为边际分布函数f(a)和f(l)的实现值,而X则为联合分布函数f(a,l)的实现值。如果f(a)和f(l)相互独立,则xij=ai×lj。此假设表明不同类型金融机构拆出和拆入资金规模是按照观测到的边际分布函数的分布概率分布于各类型金融机构中,但这也意味着X的主对角线元素非零。然而,某类型金融机构内经济实体间的确会存在资金融通关系,因此可对矩阵对角线元素的取值无特定要求。

(2)系统性风险测度方法。在上述不同类型金融机构间信用拆借规模计算分析基础,便可以分析冲击通过不同类型金融机构间信用拆借关系形成系统性风险过程。如果θijxij≥ci,表明金融机构j的违约造成金融机构i违约,其中θij表示金融机构j的违约造成金融机构i的债权的损失率,ci为金融机构i的净资产。通常,诱导因素可能造成传染过程多轮发生。假定金融机构j是金融机构k的债务者,金融机构i也是金融机构k的债务者,当金融机构i因金融机构j违约而违约时,如果θkjxkj+θkixki≥ck,则金融机构k因金融机构i与j违约而违约。这种传染过程会一直持续下去,直到没有违约为止。

(二)样本数据

为了对2007年美国次贷危机引发的金融危机前后我国银行业系统性风险演变特征进行实证分析时,选取2006-2011年金融危机前后样本数据进行研究,其中将2006年视为危机前期,2007-2008年视为危机中期,2009-2011年视为危机后期。实证样本数据来源于2007-2012年《中国金融年鉴》。本文在计算金融机构间信用拆借规模时,ai为金融机构年度累计拆出资金数额,而lj为金融机构年度累计拆入资金数额。由于没有具体的各类型金融机构间具体拆借数据,可以通过模拟得到各类型金融机构间拆借规模。从而有助于我们在缺乏相应数据的情况下,分析金融危机前后我国银行业系统性风险特征,深入理解冲击或经济隐患的系统性危害。

四、实证结果分析

(一)金融机构间关联网络结构

图1 2006-2011年各类型金融机构间拆借融资网络结构

基于前面的金融机构间信用拆借规模估测方法,利用金融机构在银行间市场中年度拆借资金规模总额,便可计算出金融机构间信用拆借数据。进而,我们可以推算出通过银行间市场金融机构间的年度拆借资金总量。图1是2006-20011年我国银行间市场中金融机构间通过信用拆借关系形成的网络结构。在图1所示的网络结构中,网络的边的权重是各金融机构间年度拆借资金总量,NB、OB、OF、SC与FF分别表示国有商业银行、其他商业银行、其他金融机构、证券公司和外资金融机构。而图1中(a)-(f)分别是基于2006-20011年数据得到的。

从图1可以看出,证券公司与外资金融机构、其他金融机构之间的信用拆借总量较少;国有商业银行和其他商业银行在银行间市场中扮演着重要的位置,它们与其他类型金融机构之间的信用拆借总量较多;国有商业银行与证券公司之间信用拆借总量在2006-2009年期间在递减,2010-2011年期间在递增。总之,图1突出传达的信息是,国有商业银行与其他商业银行在银行间市场中扮演着重要的角色,在我国金融体系中发挥中枢的作用。但国有商业银行与其他商业银行也是将来自其他类型金融机构的负面冲击传染给整个金融体系的中枢环节。

(二)系统性风险定量分析

基于前面的金融机构间信用拆借规模估测方法,便可计算出金融机构间风险暴露以及金融机构总的风险暴露,计算结果如图2所示。

图2 金融机构的风险暴露

图2中,1-5分别表示NB、OB、OF、SE与FF,单位为亿元。但是,我们模拟得到的是年度累计信用拆借数据,而银行间市场中信用拆借是短期的,分为不同时间期限的。因此,我们在分析违约传染过程,将图2中金融机构间年度信用拆借累计规模按照拆借月份和拆借期限进行折算,再进行系统性风险定量分析。否则,以图2中数据为金融机构间风险暴露规模要比实际金融机构间风险暴露规模大。为了测度系统性风险,本文模拟冲击来源于各类型金融机构的因经营业绩普遍下滑,造成其债权者的债权全部损失掉,即违约造成金融机构的债权的损失率为100%。可见,本文模拟的冲击是最坏的情况。按照上述冲击传染过程的分析方法,结合各类型金融机构的净资产数额。我们发现,2006-2011年期间任一类型金融机构对其债权者违约不足以引发违约传染过程,即银行间市场中不会发生系统性风险。

从图2可以分析金融危机前后各类型金融机构总风险暴露特征:国有商业银行在银行间市场中年度累计风险暴露规模在2006-2010年期间递增,而在2011年有所降低;其他商业银行在银行间市场中年度累计风险暴露规模在2006-2008年期间递增,而在2009年有所降低,但之后又在递增;外资金融机构年度累计风险暴露规模特征与其他商业银行类似;其他金融机构在银行间市场中年度累计风险暴露规模在递增;证券公司在银行间市场中年度累计风险暴露规模在2006-2009年期间在递增,而之后大幅度降低。从图2还可知道金融危机前后各类型金融机构间风险暴露特征:其他金融机构对其他商业银行的信用拆出累计规模在增加;外资金融机构对其他商业银行和其他金融机构的信用拆出累计规模在增加。

五、结 论

面对多重复杂的经济、金融现实和潜在的系统性风险隐患,促使我们不断寻找新的理论和方法,用以对金融机构间复杂的债权债务关系和系统性风险的理解。而网络模型分析方法,为我们对上述问题分析提供了一个新的视角,使我们得以深入分析系统性风险的形成机制。本文基于网络模型量化分析了金融危机前后冲击在银行间市场中的传导及系统性风险特征。基于2006-2011年银行间市场中各类型金融机构拆出与拆入资金数据,建立了金融机构间关联网络模型,通过模拟测试了冲击在各类型金融机构间传染过程,同时分析了各类型金融机构间风险暴露特征。研究表明,金融危机前后任一类型金融机构违约不足以引发银行业系统性风险;国有商业银行和其他商业银行在银行间市场中处于核心位置。模型的建立与基于模型的定量分析,旨在为防范和应对银行业系统性风险提供有效的决策支持。对银行系统性风险监管主要存在三个阶段:风险发生前的预防、风险发生过程的干预以及风险发生后对银行间市场的调整。虽然,本文实证分析得到银行间市场中暂时不会因某一类型金融机构违约而引发系统性风险。但是,在当前金融多重复杂形态环境下,对系统性风险的预防是必不可少的。就本文的研究来看,提高国有商业银行和其他商业银行的安全性,有利于提高银行间市场的风险免疫能力,进而降低发生银行危机的概率。

[1]Bandt O D,Hartmann P.Systemic Risk:A Survey[R].ECB Working Paper No.35,2000.

[2]Kaufman G G,Scott K E.What Is Systemic Risk,and Do Bank Regulators Retard or Contribute to It?[J].Independent Review,2003,7(3):371-391.

[3]包全永.银行系统性风险的传染模型研究[J].金融研究,2005(8):72-84.

[4]Acharya V V.A Theory of Systemic Risk and Design of Prudential Bank Regulation[J].Journal of Financial Stability,2009,5(3):224-255.

[5]Martinez-Jaramillo S,Perez O P,Embriz F A,et al.Systemic Risk,Financial Contagion and Financial Fragility[J].Journal ofEconomicDynamicsandControl,2010,34(11):2358-2374.

[6]IMF.Global Stability Report-Responding to the Financial CrisisandMeasuringSystemicRisks[R].IMFWorkingPaper,2009.

[7]Furfine C H.Interbank Exposures:Quantifying the Risk of Contagion[J].Journal of Money,Credit&Banking,2003,35(1):111-129.

[8]Wells S.Financial Interlinkages in the United Kingdom’s Interbank Market and the Risk of Contagion[R].Bank of England Working Paper 230,2004.

[9]Upper C,Worms A.Estimating Bilateral Exposures in the German Interbank Market:Is There a Danger of Contagion?[J].European Economic Review,2004,48(4):827-849.

[10]Van L I,Liedorp F.Interbank Contagion in the Dutch Banking Sector:A Sensitivity Analysis[J].International Journal of Central Banking,2006,2(2):99-134.

[11]Degryse H,Nguyen G.Interbank Exposures:An Empirical Examination of Systemic Risk in the Belgian Banking System[J].InternationalJournalofCentralBank,2007,3(2):123-171.

[12]Toivanen M.Financial Interlinkages and Risk of Contagion in the Finnish Interbank Market[R].Bank of Finland Research Discussion Papers,2009.

[13]马君潞,范小云,曹元涛.中国银行间市场双边传染的风险估测及其系统性特征分析[J].经济研究,2007,42(1):68-78.

[14]Leitner Y.Financial Networks:Contagion,Commitment,and Private Sector Bailouts[J].The Journal of Finance,2005,60(6):2925-2953.

[15]Müller J.Interbank Credit Lines as a Channel of Contagion[J].JournalofFinancialServicesResearch,2006,29(1):37-60.

[16]Northcott C A.Estimating Settlement Risk and the Potential for Contagion in Canada′s Automated Clearing Settlement System[R].Bank of Canada Working Paper,2002.

[17]Soramaki K L,Bech M.Systemic Risk in a Netting System Revisited[R].Federal Reserve Bank of NewYork Working Paper,2004.

[18]Acharya V V,Yorulmazer T.Information Contagion and Bank Herding[J].Journal of Money,Credit and Banking,2008,40(1):215-231.

[19]De N G,Kwast M L.Systemic Risk and Financial Consolidation:Are They Related?[J].Journal of Banking&Finance,2002,26(5):861-880.

[20]Lehar A.Measuring Systemic Risk:A Risk Management Approach[J].Journal of Banking&Finance,2005,29(10):2577-2603.

[21]Michael M,Schuler M.The Systemic Risk Potential in European Banking-evidence From Bivariate GARCH Models[R].Working Paper of Centre for European Economic Research,2003.

[22]Allen F,Babus A.Networks in Finance[M]//Kleindorfer P,Wind J.The Network Challenge.Wharton School Publishing,2009.

[23]Upper C.Contagion Due to Interbank Credit Exposures:What Do We Know,Why Do We Know It,and What Should We Know?[R].Bank for International Settlements Working paper,2006.

[24]宫小琳,卞江.中国宏观金融中的国民经济部门间传染机制[J].经济研究,2010,45(7):79-90.

[25]Castren O,Kavonius I K.Balance Sheet Interlinkages and Macro-financial Risk Analysis in the Euro Area[R].ECB Working Paper,2009.