高管人员股利激励与上市公司业绩的相关关系

安徽大学经济学院,安徽合肥,230601

【摘要】在现代企业管理制度中,对于上市公司来说,如果能够拥有一定数量的具有高水平专业素质的管理人才对于推动企业的发展具有重要的意义。根据帕累托的80:20定律,企業收益的绝大部分来自于少数企业员工,这种比例近似于80:20。这百分之二十的员工是企业发展与经营绩效提高的关键所在,被称为公司的核心员工。因此,要留住企业的高管人才,减少此类人员的离职对于企业所造成的损失,股利激励成为了上市公司普遍采用来增强对高管人员的吸引力,提高高管人员的工作效率进而推动公司的发展的重要手段。

【关键词】高管人员;股利激励;业绩

一、研究背景及研究意义

当前,股权激励制度已经成为上市公司激励高层管理人员的一种重要方式,因此股权激励机制也日益受到社会各界的高度关注。股权激励是指上市公司通过给予其公司内部高层管理人员一定数量的股票持有权来激励高管人员工作积极性的激励措施。由于上市公司股东与企业高管人员追求的目标往往是不一致的,因此需要通过采用激励和约束的办法来引导和制约上市公司高管人员的行为。股权激励使得高管人员行为不仅会影响公司的经营绩效而且还会影响自己本身的收益,对于降低企业的代理成本,提高运营效率具有重要意义,是一种有效的激励方法。

二、股权激励相关理论

2.1股权激励的相关基础理论

2.1.1委托代理理论

委托代理(agency by agreement)的定义为:“被代理人及委托代理人的委托授权使得代理人的代理权限的产生。”在这种制度中,上市公司的股东是委托人,而公司的经营者是代理人,通过这种委托—代理关系建立法人财产制度和相应的公司内部治理结构。

然而,一方面,由于委托人和代理人的经济利益往往是不一致的,委托人追求的是企业的经济效益最大化从而股东效益的最大化,他们希望自己投入的资本和股票的价格能够尽可能大的增值。而代理人所追求的是个人利益的最大化,他们希望能够降低工作的努力水平,提高自身对企业投资的支配能力,甚至希望通过侵害股东的利益来实现自身利益的最大化。亚当斯密在《国富论》中最早提出这个问题,他对企业的高管人员能否考虑股东的利益进行决策深表怀疑。另一方面,上市公司的股东与其经营者之间的信息是不对称的,企业经营者往往掌握着比股东更多的关于企业发展经营的信息,而股东却掌握的信息则相对过少,由此就会带来“道德风险”和“逆向选择”等问题的出现。

由于委托代理制度存在着委托人和代理人之间的矛盾问题,所以,要解决委托人和代理人之间的矛盾,必须要建立一种能够使委托人和代理人双方利益共享,风险共担的使二者有共同的利益的运行机制。通过股权激励机制,使企业的经营者持有公司股票,成为企业的股东,从而企业的委托人和代理人便有了共同的利益目标追求,企业业绩与经营者自身的利益直接相关,因此经营者就会在考虑私人利益的同时,尽自己最大的努力,为公司的利益考虑,增强公司的长期竞争能力和获利能力,提高企业经营绩效。

2.1.2人力资本理论

人力资本是现代企业制度中不可或缺的重要部分,在社会财富创造中起着关键性作用。通过股权激励机制调动企业员工更主要的是像高管人员这样的对公司的发展起着这样的影响作用的人才的主观能动性是提高企业经营业绩的有效途径之一。

一般来说,企业人力资本相应的剩余索取权和控制权应该安排给对企业发展起着重要作用的核心员工。企业高管人员是企业核心员工的重要组成部分,他们是企业风险的主要承担者,对他们进行股权激励也就是给予他们一定的剩余价值索取权和对企业的控制权能够使他们在主观上希望企业能够获得经济效益的最大化而不愿看到企业风险的发生而尽自己最大的努力尽量克服风险。

2.2股权激励

股权激励的类型

“股权激励根据不同的分类标准可以分为不同的类型,一般常用的是根据基本权利义务将股权激励方式分为:现股激励、股期激励、期权激励三种不同的类型。”

现股激励是指上市公司对其高管人员通过奖励或按照当前该公司股票的市场价值向公司内部员工出售一定数量的股权,并且规定公司内部高管人员在一定时间内对购买的该公司股票不得转让和售出。

期股激励是指上市公司和其高管人员约定在未来某一时期内按照当前的价格购买一定数量的股票,并且规定高管人员在购入股票后再出售该公司股票的期限。

期权激励是指上市公司给予其高管人员在未来一定时期内以当前的股票市场价格购入一定数量股权的权利,被赋予该权利的高管人员在规定时期内可以行使也可以放弃该项权利,并且规定高管人员在购入股票后再出售该公司股票的期限。

通过现股激励和期股激励这两种激励方式对上市公司高管人员进行股权激励时,其内部高管人员都预先签订了购买公司股权的协议。在一定的时期内,签订该协议的高管人员就必须要购买相应的股权。如果该公司的股权贬值,则购买股权的高管人员就会蒙受损失;相反,如果该公司的股权升值,则购买股权的高管人员就会获得收益。而接受期权激励的高管人员则没有这种风险,因为在这种激励措施中,当股权升值时,接受股权激励的高管人员则会选择接受期权,反之,当股权升值时,接受股权激励的高管人员则会选择放弃行使这项权利。

三、相关性分析

3.1研究假设的提出

3.1.1假设一

根据委托—代理理论,认为在现代企业制度中,由于所有权和经营权的分离,上市公司股东与公司的高层管理人员即经营者之间存在着利益矛盾。因此,通过股权激励机制使上市公司的高管人员获得公司的股权,使得经营者的个人利益与公司的效益直接挂钩,因此他们为了实现自身利益的最大化会尽自己最大的努力来提高公司业绩。

3.1.2假设二

根据国内外学者研究结论发现,上市公司高管人員持有公司股票的比例不同对上市公司经营绩效的影响也不尽相同。因此,根据相关研究结论提出假设二:当上市公司高管人员持股比例在0%到5%之内时,调高高管人员持股比例对上市公司业绩的提高有着促进和推动作用。当上市公司高管人员持股比例在5%到25%的范围内时,他们的利益与股东的利益就会出现冲突,高管人员较高的持有的公司股权使他们对公司的控制力和影响力增强,从而导致高管人员为了实现自身利益的最大化而选择牺牲股东的利益。

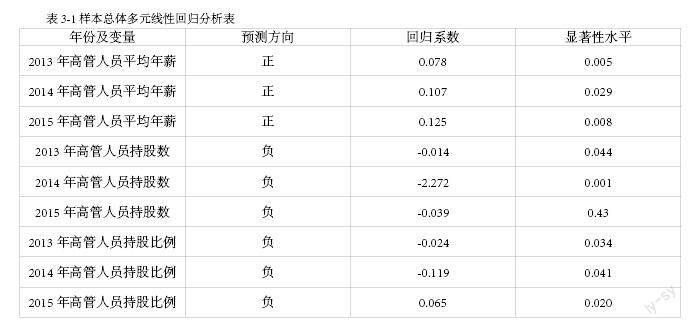

3.2.回归分析

本文的研究样本2013年到2015年我国的上市公司。以2013年到2015年财务报表中披露的上市公司的财务信息为数据。

为了论证高管人员股利激励与上市公司业绩之间的相关关系,在构建分析模型时,以广东、上海、青岛等地的上市公司为样本,建立多元线性回归模型。

V=α + β1AS + β2SN + β3SP + ε (3-1)

V 表示上市公司的经营绩效;

AS 表示上市公司高管人員的平均年薪;

SN 表示上市公司高管人员的持股数;

SP 表示上市公司高管人员的持股比例;

α 为常数项;

β 为回归系数;

ε 为其他外界因素的影响。

通过表3-1的结论可以看出,2013年到2015年高管人员平均年薪的显著性水平分别为0.005、0.029、0.008;对上市公司业绩的影响系数分别为0.078、0.107、0.125。说明后一年对上市公司高管人员进行薪酬激励从而对上市公司业绩的影响效果强于前一年;2015年高管人员平均年薪的系数增加为0.125,回归系数值的增加,说明2015年相较之于2014年和2013年而言上市公司高管薪酬激励对公司业绩的影响程度是逐年增加的。而股权激励的效果则与薪酬激励的效果不同,2013年上市公司高管人员持有公司股票的比例对上市公司业绩的影响的作用系数为-0.024,为负,说明上市公司高管人员股利激励对上市公司业绩的影响为负。2014年也是如此。而这点与国外学者的研究结论相矛盾,这是因为我国上市公司对其高管人员进行股权激励的份额比较少,对公司业绩的影响较小;另外,由于我国对上市公司高管人员进行股利激励才刚刚起步,发展还尚未完善,达不到对上市公司业绩产生正方向影响的程度。而由2015年的分析结果显示,高管人员持有公司股票的比例对上市公司业绩的影响的作用系数为0.064为正,说明对上市公司高管人员股利激励对上市公司业绩有正方向的影响效果。

四、实证研究的基本结论

(1)由于我国上市公司股权激励才刚刚起步,发展尚未完善,因此,高管人员股权激励对上市公司业绩的影响效果没能充分的发挥出来。

(2)就长远来看,对我国上市公司高管人员进行股利激励对上市公司业绩的提升是有效的。

(3)高管人员股权激励与上市公司经营绩效之间存在着区间效应。也就是说,在一定的范围内,对高管人员进行股权激励有利于推动上市公司经营绩效,而当上市公司高管人员持有公司股权的比例高于一定的范围时则会起到限制上市公司业绩的相反作用。根据国内外学者的研究结论,上市公司高管人员持有公司股票比例的不同对上市公司业绩的影响也不尽相同。当上市公司高管人员持股比例在0%到5%之内时,上市公司高管人员持有公司股票比例的提高与公司业绩之间存在着正相关关系。当上市公司高管人员持股比例在5%到25%的范围内时,他们的利益与股东的利益出现冲突,高管人员较高的持有的公司股权使他们对公司的控制力增强,而外界的约束作用下降,从而导致高管人员为了实现自身利益的最大化而牺牲股东的利益。

(4)限制性股票激励与上市公司的经营绩效有着不明显的正相关关系,而期权激励却与限制性股票激励的激励效果存在着截然相反的激励效果,这种激励方法与上市公司的业绩有着不明显的负相关关系。

五、关于我国上市公司实施股权激励的对策和建议

根据本文的实践研究的结论表明,对上市公司高管人员实行股利激励政策对上市公司业绩的提升是有效的,二者之间存在着显著的正相关关系。但是就我国而言,对高管人员进行股利激励对上市公司的影响程度相对较小。一方面是由于我国上市公司高管人员持有公司股权的比例比较小,不能对上市公司的经营绩效产生显著的影响。另一方面,则是由于我国对上市公司实施股权激励的相关法律和政策的不够完善等外部因素造成了上市公司对其高管人员进行股权激励对上市公司业绩提升的低效率。因此,为了缓解这种现状,本文就此提出了以下几点对上市公司股权激励的对策和建议。

5.1解决上市公司内部人员控股的问题

(1)上市公司高管人员的选拔必须要通过严格的能力和素质考核。

(2)要加强上市公司董事会以及职工工会的职能。

(3)要做好加强对上市公司高管人员的监督工作。

5.2进一步完善业绩评价体系

我国目前的业绩评价体系存在诸多的问题,目前我国上市公司允许被激励其内部高管人员行使股权的约束条件仅仅是财务指标。而财务指标很容易被上市公司高管人员操纵,因此,在对上市公司高管人员进行股权激励采用财务指标为依据时,要考核财务指标的真实性和有效性,防止高管人员为了实现自身利益而调整财务指标。另外,仅仅以上市公司财务指标为考核依据往往是不够的,还应考虑必要的定性指标和外部因素对公司经营绩效的影响。

5.3科学合理的确定股利激励方案

對上市公司高管人员进行股利激励时一定要掌握适度的原则。激励不足会影响经营者即高管人员的积极性,而激励过度会损害上市公司股东的利益,这都不是实行股利激励所要实现的最佳目标。因此,实行股利激励时要充分考虑内部和外部因素,制定科学合理的股利激励方案,防止因恶意炒作以及经济的非正常性波动等因素对股权激励的影响。

参考文献:

[1]W. Lesser and M. A. Mutschler. Balancing Investment Incentives and Social Benefits when Protecting Plant Varieties: Implementing Initial Variety Systems

[2]邓可斌,丁菊红.“效率优先、兼顾公平”与财政分权的激励效应[J].中国经济问题,2011,(6)

[3]王祥.浅析我国上市公司业绩评价体系[J].证券投资,2012,(6)

[4]王丹,王锐.广州宝洁公司知识型员工的福利激励[J].人力资源,2008,(7)

[5] 任海华.上市公司业绩的DEA 有效分析:以青岛市为例[J].2009

作者简介:徐业敏 ,男,安徽合肥,安徽大学经济学院,硕士研究生。