基于GARCH模型的我国创业板收益率波动性实证研究

何治成

摘要:我国现行股票市场相比较发达国家而言波动性较大,其中创业板的推出对我国国民经济和资本市场产生重大的影响,因此对创业板股价行为波动性的研究对我国资本市场的发展有一定的指导作用。本文在理论分析的基础上对我国创业板收益率的波动性进行实证研究,以期找到我国创业板收益率波动的运行规律和结论。

关键词:创业板指;股价波动;GARCH模型

一、样本数据描述

(一)数据的选取和处理

1、数据的选择

本文数据选取的是我国创业板指,从2015年1月5日到2015年8月23日每个交易日的收盘价共计156个样本构成指数序列进行分析,采用的数据来自网易财经。

2、数据的处理

在对证券市场进行投资时,收盘价和收益率都是衡量股票业绩的重要指标,但由于ARCH类模型只针对平稳性时间序列进行建模,因此选用平稳性序列——股票收益率rt:rt=ln(pt)-ln(pt-1)

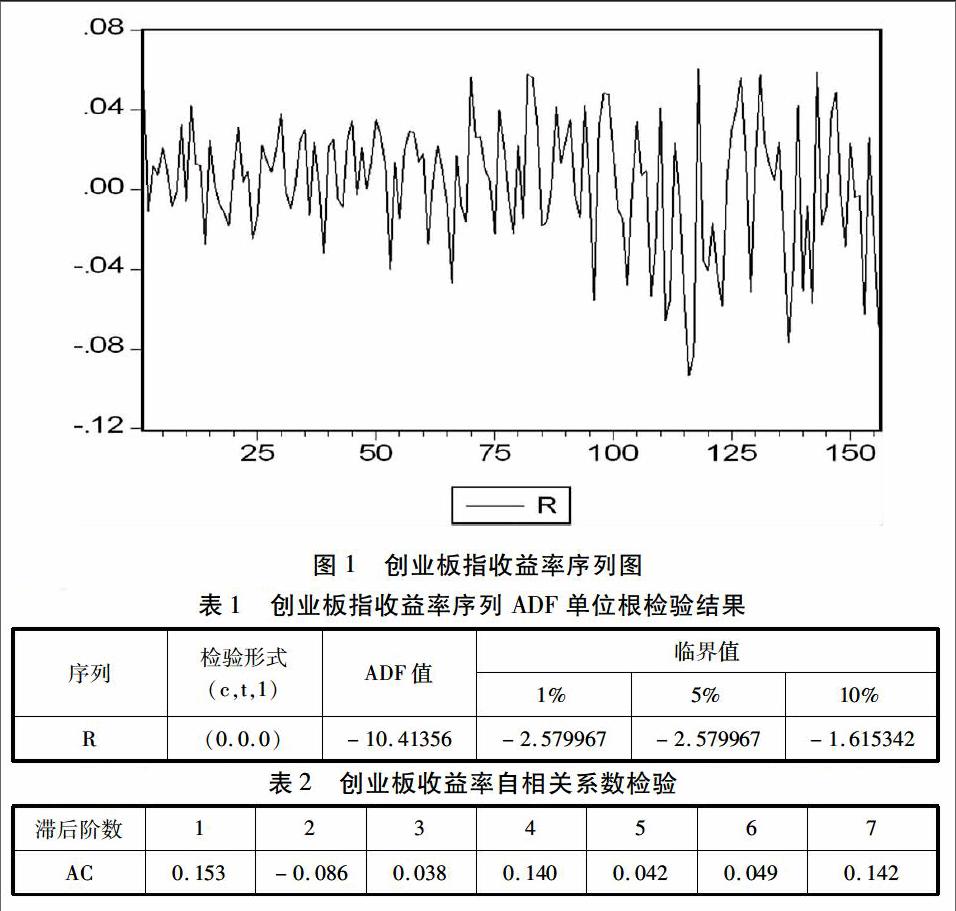

(二)创业板指收益率的波动性分析

以上序列图可显示,我国创业板值收益率较平稳地围绕在0均值上下波动,波动幅度主要集中在(6%幅度之内,超过这个幅度的次数很少。同时可以清晰看到,我国创业板的收益率存在着一定的波动集聚性,收益率波动呈现出成群的现象,时而收益率波动相对较大,时而波动性相对较少。

二、我国创业板收益率波动的实证分析

(一)创业板收益率序列检验

1、单位根检验

从图1中可以看出,创业板收益率序列既不含常数项,也没有时间趋势,因而我们选用不包含常数项和趋势项的ADF检验对其进行单位根检验,并很据AIC准则确定其滞后阶数。通过ADF值判断创业板指收益率序列是否平稳。检验结果如表1:

由上表1显示,我国创业板指收益率序列在1%的显著水平下以极小的P值拒绝了原假设(存在单位根),从而说明我国创业板收益率序列是平稳的。

2、自相关检验

为了判断我国创业板收益率序列的自相关情况,我们对其自相关系数及其对应的高阶序列相关Ljung-BoxQ统计量进行观察。

由上表分析结果可以看出,收益率序列Q统计量的P值都比较大,明显不为零,表明我国创业板收益率序列不存在自相关性,即我国股票市场收益率序列并不存在自相关,或仅存较弱的自相关性。

3、ARCH效应检验

由我国创业板收益率序列图可以看出,有一定的波动聚集性,并且根据上述的自相关检验,各阶滞后自相关和偏相关系数均不为0,在5%的显著水平下,Q统计量都显著,因此认为我国创业板收益率存在ARCH效应。

(二)我国创业版收益率GARCH模型的建立

确认了我国创业板市场存在ARCH效应后,进行GARCH(p,q)模型的建立。根据AIC、SC准则以及模型拟合度、对数似然值等指标,最后选择GARCH(1,1)模型。估计结果如下:

此时的概率为0.734,无法拒绝原假设,因此不存在ARCH效应,从而该模型消除了我国创业板收益率的条件异方差。并且方程中的ARCH项和GARCH项的系数之和为0.65<1,满足参数约束条件,模型是平稳的,说明我国创业板收益率时间序列较好地拟合了方程。系数之和较接近于1,表明我国创业板收益率对抗外部冲击时速度较慢,因此一次冲击对股价的影响是长远的,表明我国创业板收益率具有较强的波动聚集性且持续时间较长。

三、结论

通过我国创业板收益率波动性的实证研究可以得到两点结论:一是我国创业板收益率波动是平稳的,收益率略偏向均值左边,且具有较厚的尾部和较尖的峰部,并且其波动聚集现象较为明显,针对这一情况进行GARCH模型的拟合来研究其波动情况。二是通过GARCH(1,1)模型对我国创业板收益率序列的拟合,我国创业板收益率波动不仅具有较强的聚集性,而且受到冲击以后影响持续时间较长,对未来的波动也会有一定影响。(作者单位:河北大学经济学院)

基金项目:本论文为河北省研究生创新资助项目“白沟市场承接与拓展效应分析”(项目号:S2016029)阶段性成果

参考文献:

[1]张帆.GARCH模型分析股票市场的波动性[J].高校理科研究,2010(5).

[2]吴俊.我国创业板市场的波动性研究——基于GARCH模型的分析[J].时代金融,2014.11.