表外业务下的 CB-LM模型研究

——CC-LM模型的新发展

杜龙波高 婧

1(上海理工大学,上海 200093)2(林茨约翰开普勒大学,林茨 4020)

表外业务下的 CB-LM模型研究

——CC-LM模型的新发展

杜龙波1高 婧2

1(上海理工大学,上海 200093)2(林茨约翰开普勒大学,林茨 4020)

随着商业银行表外业务的迅速发展,经济中出现了一种 “表内信贷表外化”的趋势,这一趋势导致我国货币政策调控面临着更加严峻的挑战。针对这一经济问题,本文在理论分析和数学建模的基础上构建起了更加符合我国国情的CB-LM模型。CB-LM模型的优点在于它用整体信贷的概念取代了CC-LM模型中表内信贷的概念,并且它还同时考虑了信贷市场、商品市场和货币市场的均衡。另外,通过经济学分析,我们发现CB-LM模型下货币政策对产出的影响比CC-LM模型下的影响更加强烈。CBLM模型的构建将在一定程度上促进我国货币政策调控理论的发展。

表外业务 CC-LM模型 CB-LM模型 货币政策 IS-LM模型

前 言

在我国经济发展过程中,随着技术的不断进步,也为了规避监管约束和降低金融风险,我国银行业内的金融创新浪潮一波接着一波,尤其是商业银行表外业务的发展更是迅猛。在西方国家中,表外业务的收入已经占到商业银行总收入的25%以上,部分大型商业银行甚至超过了50%。表外业务的发展已经成为西方商业银行成长中的重要引擎。相比西方发达国家,虽然我国商业银行表外业务的发展尚处于起步阶段,但是来自于表外业务的收入也已经占到商业银行总收入的8%,发展迅速。并且,随着我国央行对商业银行表内业务的进一步限缩,表外业务相对于表内业务在某种程度上具有更加良好的发展前景。然而,尽管表外业务的发展助推了商业银行的繁荣,并且,在满足实体经济融资需求、拓宽企业投资渠道等方面也起着积极的推动作用,但是,在表外业务发展的同时,表外业务的疯狂增长却给商业银行带来了巨大的潜在风险,例如它改变了商业银行原有的资产负债结构,对表内业务产生了巨大的替代作用,这导致了表内业务表外化,进而信贷方式由表内转向表外,扩大了社会的融资量,放大了货币的乘数效应,导致货币供应量的大幅度增加。并且,表外业务的发展降低了数量型货币政策调控工具的影响力,使得货币政策的传导机制更加的复杂,影响了货币当局执行货币政策的效果[1-6]。我们必须根据现有的局势采取相应的措施以降低表外业务对我国金融体系的潜在威胁。

在传统的货币政策调控理论中,基本的货币政策传导途径有4种,它们分别为利率途径、汇率途径、资产组合调整途径(即财富途径)以及信贷途径[7]。而在以上4种传导途径中,最具特色同时最具突破性研究成果的则是对于货币政策信贷传导途径的研究。在具有金融摩擦的经济中,对货币政策信贷传导途径的研究,使人们再次认识到了金融机构在货币政策传导中的重要作用。在货币政策信贷传导途径的研究中,最具影响力的研究模型是 Bernanke等人提出的 Bernanke-Blinder(1988)模型,即CC-LM模型,它从狭义的银行信贷(表内贷款)传导途径研究了货币政策的传导问题[8-10]。自CC-LM模型提出以来,这一模型已经成为指导各国进行货币政策调控的重要模型,但是,正如上文中所分析的那样,随着金融创新的不断深化,表外业务的迅速发展使得商业银行的资产负债情况变得更加复杂,商业银行表内业务正呈现表外化的趋势,其中最为重要的一点就是传统的银行贷款业务(表内业务)正迅速被诸如信托贷款、委托贷款、未贴现的商业承兑汇票等表外信贷业务所取代。以信托贷款、委托贷款、未贴现银行承兑汇票为例,我国实体经济通过三者获得的融资总规模已经由2003年的0.26万亿元上升至2012年的3.62万亿元,年均增长率达到33.92%,而同期表内新增人民币和外币贷款的年均增长率仅为13.18%。表外融资规模在社会融资总规模中的占比已经由2003年的7.65%上升至2012年的22.95%,并呈现出上升趋势[3]。这一表内信贷表外化的趋势大大减弱了CC-LM模型在我国货币政策调控中的指导性作用,我国金融调控面临着更加严峻的挑战。针对表内信贷表外化这一问题,本文将建立更加符合我国目前经济形势的CB-LM模型来取代传统的CC-LM模型,希望此举有助于我国货币政策调控理论的发展。

1 理论分析

1.1 表外业务发展的动因

就我国目前情况而言,我国商业银行大力发展表外业务的原因可以归结为以下几点。

1.1.1 优化资源配置,转移分散风险

商业银行发展表外业务可以增加资金的来源和增强资产的流动性。一些表外业务具有高度的流动性和可转让性,例如,商业银行可以通过出售有追索权的贷款,将流动性差的贷款证券化,从而获得新的资金来源,加速资金的周转。另外,对于银行表内业务,无论是贷款还是证券投资,它们平时不仅要面临着本金损失的信用风险,而且还面临着利率、汇率波动等市场风险。而通过开展表外业务,商业银行可以对冲、转移或分散这些风险,例如,备用信用证、票据发行便利等工具可以分散、转移信用风险,期权、互换、远期等衍生金融工具则可以转移或降低市场风险[11]。

1.1.2 摆脱监管约束,降低运营成本

一方面,当一国面对经济过热现象时,该国的货币当局往往会实行紧缩型的货币政策。而紧缩型的货币政策首当其冲的目标则是限制表内信贷的过度投放。例如在我国,当面对经济过热时,我国央行往往会通过公开市场操作、提升准备金率和提升贷款基准利率等货币政策工具限制新增人民币贷款的发放。然而,商业银行作为一个经济部门,它们往往也是以其收益的最大化为目标。在现行银行考核机制下,我国商业银行每年年初都会逐级下发当年收益水平的考核目标。当中央银行实施紧缩的货币政策时,商业银行的各级考核目标一般不会改变。因此,在以存贷款净利息收入为主的表内业务收益减少的情况下,商业银行为达到考核要求的收益水平,都会积极摆脱政策的监管约束而更多地拓展表外业务[1]。另一方面,根据 “巴塞尔协议”的规定,当商业银行扩大其表内资产和负债的规模时,商业银行必须遵从资本和资产的充足率约束,但是,遵从资本和资产的充足率约束却会大大增加商业银行的运营成本,这是一件令商业银行十分头疼的问题。然而,商业银行的表外业务因为很少利用到表内的资产,所以商业银行的表外业务能够很好地规避资本充足率的限制,进而降低商业银行的运营成本。

1.1.3 应对市场竞争,满足客户需求

伴随着实体经济融资工具多元化的趋势,实体经济对商业银行的表内贷款需求已经变得不再那么迫切。金融脱媒的现象已经大大降低了商业银行对实体经济的吸引力。另外,随着实体经济的蓬勃发展,部分实体经济部门已经有了一定数量的资金剩余,这种情况导致了实体经济对商业银行的表内信贷需求已经慢慢转变为对非信贷型的金融服务需求,例如:帮助企业进行收支业务,帮助企业进行融资担保,还有帮助企业进行金融理财等。面临着如此严峻的形式,商业银行不得不调整自身的业务方向,以致更多地从事非传统的表外业务。另外,随着我国经济的迅速发展,我国中等收入的人群数量正在日益增加。这种居民财富的大幅度增加导致居民已经不再仅仅满足于把资金存放在银行以获取较为稳定的利息收入,而是希望银行能够提供更好的资产保值增值的金融服务,例如个人理财等。商业银行如果想留住客户,那么就不得不适应客户的不同需求。然而,仅仅利用表内业务是远远不够的,所以,商业银行不得不加快表外业务的发展以便提供更加多元化的产品和服务,只有这样才能维持自身的竞争力以获取更多的市场份额。

1.2 表外业务的发展对货币政策的影响

商业银行既是经济运行的润滑剂又是货币政策传导中的重要一环。因此,商业银行表外业务的开展无疑也会对货币政策的调控产生重要的影响。

1.2.1 经济过热时表外业务对货币政策的影响

商业银行作为一个经济部门,它和其他经济部门一样,都是以自身的收益最大化作为其经营活动的首要目标。尤其在我国现行的银行经营体制下,为了绩效考核的需要,商业银行每年都会根据经济形势的状况逐级下发各级商业银行应该完成的当年收益水平。在这种情况下,商业银行的绩效考核目标在一年内是不会发生改变的,即使货币当局在年中突然施行紧缩型的货币政策(在这里我们假设经济过热时货币当局会施行紧缩型的货币政策)。另外,商业银行的经营收入往往以存贷款净利息收入为主,但是,当货币当局采取紧缩型货币政策的时候(例如提高存款准备金),商业银行的存款会受到政策性约束,进而将会大大减少对实体经济的表内贷款,商业银行的存贷款净利息收入将大幅度减少。在这种情况下,为了完成既定的绩效考核目标,商业银行将不得不更多地从事表外业务。而在短期内,表外业务的主要收入则主要取决于表外业务融资额。为了完成既定的绩效考核目标,银行范围内的融资出现了由表内转移到表外的现象[1]。由此而知,在经济过热时,如果货币当局施行紧缩型的货币政策以图减少商业银行的表内贷款进而遏制经济中的投资潮,其经济调控效率往往是很低的。例如,2010年我国央行的信贷规模目标为7.5亿,但是由于表外业务的存在,金融体系实际获得的融资总额却达到了10亿,甚至更多。其中,很大一部分融资都到了房地产投资企业的口袋中,这导致了房地产投资的持续发热。另外,表外业务对房贷资金的支持间接扩大了居民对房地产的投资需求,因此导致了房地产价格不降反升的现象。总之,由于商业银行表外业务无法被商业银行的资产负债表所统计体现,因此,如果货币当局只采取针对表内业务的紧缩型货币政策,将会导致表内业务和表外业务此消彼长的现象,从而降低社会信贷水平对经济目标的影响(如图1)。

图1 经济过热时表外业务对货币政策的影响

1.2.2 经济衰退时表外业务对货币政策的影响

当经济出现衰退的时候,货币当局往往施行宽松型的货币政策,如降低存款准备金率。当货币当局施行宽松型的货币政策时,这就标志着政府鼓励银行施行积极的信贷政策,商业银行不仅可以利用表内业务扩大信贷的投放,而且可以同时加大表外业务在信贷方面的投放。因为在前文中已经说明,商业银行和其他经济部门一样,都是以收益最大化为目标,所以在施行积极的信贷政策时,商业银行不仅可以利用表内的存款进行信贷获利,而且为了获取最大化的收益,商业银行没有理由缩减自身的表外业务。(这一观点与其他研究人员的观点有所不同,有的研究人员认为,由于在宽松型货币政策的背景下,商业银行可以通过扩大表内贷款规模达到增加盈利水平的目的,因此,其通过开展表外业务增加业绩水平的动力不强,表外业务发展将放缓[1]。)当商业银行利用表外业务进行信贷投放时,表内信贷与表外信贷的加总必定会放大宽松型货币政策对信贷投放的影响,进而放大对经济目标的影响(如图2)。

图2 经济衰退时表外业务对货币政策的影响

2 模型构建

通过前文中的理论分析,我们知道在信贷投放方面银行表外业务和表内业务同样起着重要的作用。但是,现有的指导信贷投放的货币政策调控模型CC-LM模型却仅仅考虑了商业银行表内业务的信贷投放作用,而忽略了商业银行表外业务在信贷投放上的重要影响,这显然是顾此失彼的行为。因此,如果我们计划对经济中的信贷投放做一个全面而到位的调控,我们必须打破CCLM模型对经济条件的限制,应该对CC-LM模型做一全面而彻底的改进,建立起符合当前经济形势的新模型。

2.1 假设条件

(1)本文假设银行信贷和债券是不能完全替代的,因此在本文中存在3种不同类型的资产,它们分别为:银行信贷、债券和货币[12]。并且,银行信贷在本文中指的是整体信贷的概念,它包括两个方面,即表内信贷和表外信贷。然而,在CC-LM模型中,银行信贷指的只是商业银行的表内信贷,并没有考虑表外信贷。表内信贷和表外信贷的区分会使得货币政策的传导机能更加丰富化、具体化。

(2)本文假设物价水平是保持不变的。因为在本文中我们暂且只关注货币政策对总需求的影响,并不会考虑总供给方面。

(3)我们假设经济中包含4个市场,它们分别是:货币市场、信贷市场、商品市场和债券市场。根据瓦尔拉斯一般均衡理论,在有N个市场的经济中,如果N-1个市场达到均衡,那么剩下的那个市场也将达到均衡[13]。因此,在构建模型的时候,我们只考虑货币市场、信贷市场和商品市场的均衡。

(4)假设金融机构只包含中央银行和商业银行。并且,中央银行对存款准备金率具有完全的控制权,能够随意调控存款准备金率的高低。另外,商业银行拥有表外业务的自主定价权,能够随意调控佣金率的高低。

2.2 CB曲线的推导

2.2.1 信贷市场的均衡

在CC-LM模型中,通常认为借款者的资金来源只有两种,即商业银行的表内贷款和发行企业债券。并且,当借款者需要资金时,借款者选择银行表内贷款或者选择发行债券的决定因素在于二者的利率差异。然而,当考虑到商业银行的表外业务时,借款者不仅要考虑银行表内贷款与债券之间的利率差异,而且还要考虑到表外(业务)贷款的佣金问题。在这里,我们记银行表内贷款的利率为ion,表外贷款的佣金率为ico,企业发行债券的利率为ib,则借款者的银行信贷总需求方程可以表示为:

在公式(1)中,y的存在表明了借款者在周转资金和交易性需求方面对信贷的强需求,它是影响借款者信贷需求的一个重要因素。另外,我们认为借款者对银行信贷资金的需求与商业银行表内贷款的利率ion、表外贷款的佣金率ico呈反方向的关系,与债券利率ib、国民收入y呈正方向的关系。其中,信贷需求与ion、ib和y的关系与CC-LM模型中所阐述的关系是一致的。

在考虑完信贷市场的信贷需求面之后,本文接着将考虑信贷市场的信贷供给面。在本文中,信贷供给面是个整体信贷的概念,这一点是区别于CC-LM模型的最大不同之处。在CC-LM模型中,信贷供给面只考虑了商业银行的表内信贷,而在本文中,整体信贷不仅考虑了商业银行的表内信贷,而且还考虑了商业银行的表外信贷。首先,从商业银行的表内信贷出发,从银行的资产负债表来看,银行的资产主要包含准备金、债券和表内贷款,而负债则主要由存款构成。在这里,我们记准备金为Re,法定存款准备金率为θ,超额准备金为Er,银行表内贷款为Ol,债券为Bo,存款为De,那么借款者从银行所能获得的表内贷款就要受到如下方程式的限制:

考虑到银行对所能提供的融资组合的期望,我们在这里假设银行的投资行为受到各种资产的报酬率的影响,并且,在此时我们假设超额准备金的报酬率为零,那么银行所能提供的表内贷款可以归纳为:

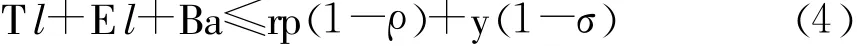

下面,我们来分析借款者的另外一个资金来源,即商业银行的表外信贷。一般情况下,我们认为表外信贷的供给主要取决于资金供给企业的业绩和其他非企业居民的收入。在这里,我们用企业的净利润代表企业的业绩水平,个人可支配收入代表非企业居民的收入水平,并且记ρ为企业净利润中用于再生产的资金比例,σ为个人可支配收入中用于维持基本生活水平的资金比率。那么,借款者从商业银行表外业务中可以获得的资金规模就要受到如下方程的约束:

我国商业银行的表外业务尚处于起步阶段,表外业务产品还比较单调,所以,我们假设商业银行的表外信贷仅包括3种业务,它们分别是信托贷款、委托贷款和未贴现的银行承兑汇票,其他的表外信贷业务在本文中暂不考虑。在方程(4)中,Tl代表了商业银行表外信贷业务中的信托贷款额,El代表了商业银行表外信贷业务中的委托贷款额,Ba代表了商业银行表外信贷业务中的未贴现银行承兑汇票额。另外,我们认为影响表外业务下资金供给的因素主要有信托投资的收益率itl,债券的利率ib,借款者的未来预期业绩rps,委托贷款的利率iel和商业银行表外贷款的佣金率ico。那么,来自于银行部门的表外贷款供给方程就可以写为:

通过以上分析,我们可以得到来自于商业银行的整体信贷供给方程,它包括表内信贷供给和表外信贷供给两个部分:

当Ld等于Ls时,信贷市场达到一般均衡,即有方程:

2.2.2 货币市场的均衡

在考虑货币供给时,我们假设商业银行不保留超额准备金。另外,我们还假设货币供给是以存款形式存在的,并且暂时不考虑现金这种货币形式的供给。在这种情况下,我们依然采用LM曲线来描述货币市场的均衡,但是货币的供给并不是用M2来表示,而是等于货币乘数乘以准备金,即有:

在考察完货币供给之后,我们接下来考察货币需求。依据凯恩斯货币需求理论,本文认为货币市场中的货币需求主要受到与投机性货币需求有关的ib和与交易性动机相关的收入y的影响。因此,货币市场中的货币需求可以用方程表示为:

当货币供给等于货币需求时,货币市场达到均衡,即有:

2.2.3 商品市场的均衡

在CC-LM模型中,商品市场往往由传统的IS曲线描述。其中,影响收入y的因素仅仅局限在贷款利率和债券利率两个方面。而在本文中,影响收入y的因素在贷款利率和债券利率的基础上又加入了佣金率的影响。因此,本文中的IS曲线可以表示为:

2.2.4 CB曲线

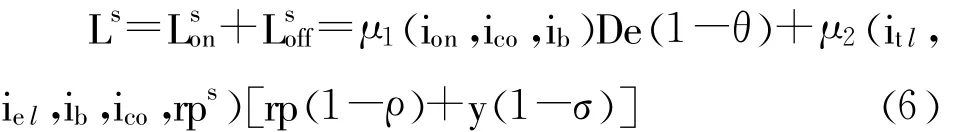

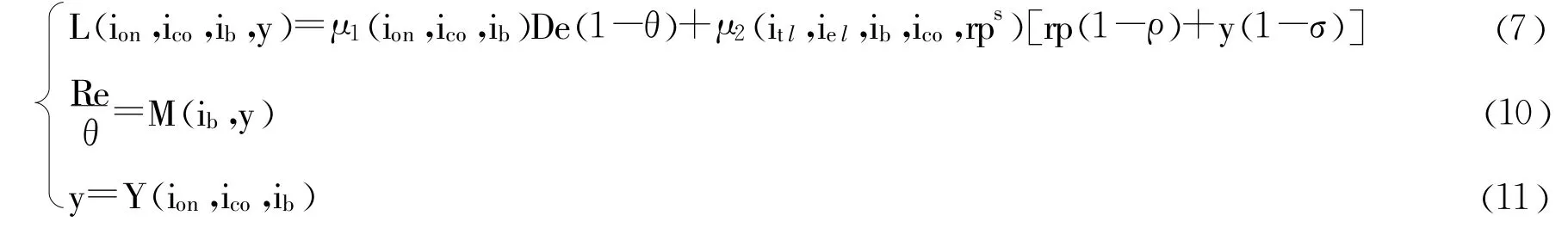

通过以上分析,可以得到一个方程组:

将方程(10)代入到方程(7)中,可以解出ion和ico的隐函数表达式:

把方程(12)和方程(13)分别代入到方程(11)中,可以得到如下方程:

方程(14)即为本文所要推导的CB曲线。CB曲线的优点在于它同时考虑了信贷市场、货币市场和商品市场的均衡。并且,CB曲线与LM曲线的结合将构成本文所要阐述的CB-LM模型。

2.3 CB-LM模型的经济学分析

为了更好的阐述CB-LM模型在货币政策调控中的作用,下文将针对CB-LM模型做相应的经济学分析。

2.3.1 CB曲线与LM曲线的斜率

为了求得CB曲线的斜率,首先需要对方程(14)进行全微分以求得如下等式:

最终得到LM曲线的斜率(推导过程略):

2.3.2 CB-LM模型

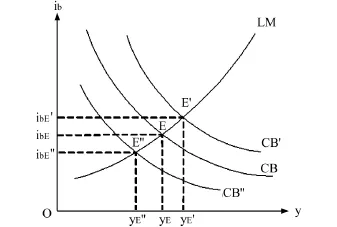

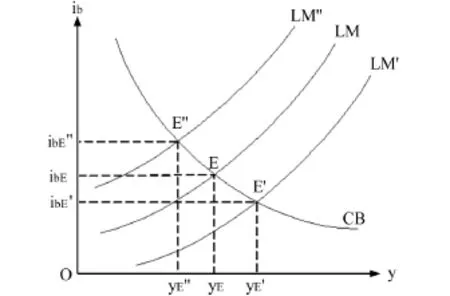

在求出CB曲线和LM曲线的斜率之后,我们把CB曲线和LM曲线描绘在二维图示(详见图3)中,即构成了本文所要研究的CB-LM模型。CB-LM模型中,横轴以收入y表示,纵轴以利率ib表示。因为CB曲线的斜率,所以CB曲线在图示上呈现从左往右递减的趋势,当ib或y无限趋近于0时,CB曲线会向右或向左无限延伸并逐步趋近于横轴y或纵轴ib;而对于LM曲线,因为LM曲线的斜率,所以LM曲线在图示上呈现从左到右递增的趋势,当ib和y同时增加时,LM曲线将向右上方无限延伸,而ib和y同时减少时,LM曲线将向左下方无限延伸,趋近于原点。当CB曲线和LM曲线相交于E点时,CBLM模型达到均衡,相应于横轴与纵轴的数值分别为yE和ibE。

图3 CB-LM模型

根据A、B的表达式和方程,在表内贷款、表外贷款和债券能够完全替代的情况下,则不管是借款者的,还是贷款者的,我们发现CB曲线将退化为传统的IS曲线,另外,当商品的需求对贷款利率和佣金率不敏感时,即Yion和Yico等于0时,CB曲线同样将退化为传统的IS曲线。而当方程(16)中Mib→-∞时,我们认为货币和债券能够完全替代,并且此时的LM曲线呈现水平状,因为此时LM曲线的斜率趋向于0,此即为凯恩斯流动性陷阱现象。当CB-LM模型退化为传统的IS-LM模型时,随着金融市场上不断出现新的金融资产作为货币的替代品,使用IS-LM模型来实施一个国家的货币政策,货币政策的效果会大打折扣。然而,在CB-LM模型中,货币当局可以利用信贷市场并采取相应的货币政策以使得CB曲线产生移动,此时的货币政策效果要比IS-LM模型下的效果大。

2.3.3 CB-LM模型下货币政策的调整过程

现在,我们将考察在CB-LM模型下货币政策的传导过程。首先,我们先来看信贷市场和商品市场的货币政策调整过程,以货币当局调整表内贷款基准利率为例。当中央银行实施调整表内贷款基准利率的货币政策时,会得到如下结果:

当货币当局施行扩张型的货币政策(降低表内贷款基准利率)时,政策的实施会使得表内贷款的受限程度降低,借款者的贷款需求将大大增加。当借款者把大量的资金投放到再生产中时,投资的提高会在某种程度上提高国民收入的水平,当国民收入水平提高以后,货币需求会相应增加,而在货币供给保持不变的情况下,债券利率会随之上升。另外,当表内贷款的利率降低时,商业银行部门往往也会同时降低表外贷款的佣金率(ico)以降低借款者的贷款成本并增加商业银行的总体收益。因此,当表内贷款基准利率降低时,佣金率的降低也会帮助提高整个社会的投资水平,进而提高一个国家的收入水平。如图4,表内贷款基准利率的降低会使得CB曲线沿着固定的LM曲线向右移动到CB′;相反,当表内贷款基准利率提高时,CB曲线将沿着固定的LM曲线向左移动到CB″。

图4 CB曲线的变动

接着,我们再来看信贷市场和货币市场的货币政策调整过程,以货币当局调整准备金为例。当中央银行实施调整存款准备金的货币政策时,会得到如下结果:

当货币当局施行扩张型的货币政策(降低准备金)时,货币市场的货币增加,在货币需求不变的情况下,债券利率会降低。随着债券利率的降低,资产价格升高,进而使得资产投资增加,产出增加。同时,在货币市场的货币增加时,贷款利率也随之下降,这会导致信贷规模的扩张,产出也随之增加。如图5,随着Re的降低,LM曲线会沿着固定的CB曲线向右移动至LM′的位置;相反,当增加准备金时,LM曲线将沿着固定的CB曲线向左移动到LM″的位置。

图5 LM曲线的变动

最后,我们来考察信贷市场、商品市场和货币市场同时变动的情况下货币政策的调整过程(详见图6)。根据方程(17)~(21),当货币当局实行扩张型的货币政策时,原本的均衡状态E被打破,CB曲线会沿着LM曲线右移到CB′的位置,而LM曲线则会沿着CB曲线右移到LM′的位置,此时,曲线CB′和曲线LM′将会相交于点E′,达到新的均衡。相反,当货币当局实行紧缩型的货币政策时,原本的均衡状态E被打破,CB曲线会沿着LM曲线左移到CB″的位置,而LM曲线则会沿着CB曲线左移到LM″的位置,此时,曲线CB″和曲线LM″将会相交于点E″,达到另一个新的均衡。

图6 CB-LM模型下的均衡变动

需要强调的是,以上的分析是建立在一系列假设之上的。比如货币供应量的变化会对贷款利率产生影响,贷款利率、佣金率的变化会对信贷规模产生影响,信贷规模的变化会对投资规模产生影响,投资规模会影响到产出,而产出的变化又会反映在债券利率上。这些看似成立的条件在我国却并不一定完全成立,或者整个传导过程未必能够有这么畅通。因此,当应用CB-LM模型进行宏观调控时,必须针对我国的实际情况来进行[12]。

3 结 语

在IS-LM模型的货币政策传导中,货币当局往往以货币供应量作为货币政策的中介目标。我国发行货币的主要方式有3种,它们分别是:再贷款、外汇占款和买入债券。而拥有大量外汇和国家债券的部门却往往都是我国大型的商业银行或大型的国有企业。因此,当我国想大量投放货币以刺激经济投资时,大企业往往不缺资金,而对于商业银行,因考虑到信用风险的存在,这些大型的商业银行又往往会对一些急需资金来支持自身发展的小企业采取 “惜贷”的行为,这种现象导致我国的货币供应极其分配不均,只有极小一部分资金真正流到了基层经济部门。在这样一种传导机制下,影响投资增长的关键的因素已不再是货币供给量,信贷规模和投资增长的关系变得更为密切[12]。为了研究信贷市场在货币政策调控中的作用,Bernanke等人提出了CC-LM模型,它从狭义的银行信贷(表内贷款)传导途径研究了货币政策的传导问题。但是,在CC-LM模型中,Bernanke等人却只关注了表内贷款的信贷作用,而没有关注表外贷款在信贷扩张中的重要作用。而随着金融创新的不断深化,信贷市场中已经出现了表内信贷表外化的趋势,这一趋势大大减弱了CC-LM模型在我国货币政策调控中的指导性作用。因此,我们有必要针对表外信贷的发展对CC-LM模型加以改进,建立更加符合时代要求的信贷调控模型。

针对CC-LM模型的缺点,并在一系列假设前提下,本文构建起了更加符合我国国情的CBLM模型。在构建CB曲线时,我们以整体信贷的概念取代了CC曲线中表内信贷的概念。它的优点在于整体信贷的概念不仅包含表内信贷的概念而且还包括表外信贷的概念。CB曲线的构建成功解决了我国目前所面临的表内贷款表外化的货币政策调控问题。它使得我国的货币政策调控理论变得更加完善。另外,和CC曲线一样,CB曲线的构建也同时考虑了信贷市场、商品市场和货币市场的均衡,这是优于IS曲线的地方。在构建起CB曲线之后,本文对CB-LM模型进行了适当的经济学分析。我们在分析中发现,在以整体信贷规模作为中介目标的情况下,中央银行的货币政策不再仅仅反映在IS-LM模型中的LM曲线上,而是反映在CB和LM曲线的平移上。同时,货币政策对产出的影响比CC-LM模型下的影响更加剧烈。

CB-LM模型的构建是对CC-LM模型的巨大改进。但是,CB-LM模型并不是一个独立的个体。在利用CB-LM模型进行货币政策调控时,不仅要强调这一整体信贷传导途径,而且也不能忽视其他的传导途径,尤其是利率途径。通常情况下,整体信贷传导途径和利率途径是混合在一起承担货币政策传导的。另外,在本文中,表外信贷这一概念所包含的业务内容具有一定的局限性,例如我们只考虑了信托贷款、委托贷款和未贴现的银行承兑汇票这3种表外信贷业务。因此,随着表外信贷所包含的业务内容的不断增多,CB-LM模型也会在此基础上不断调整。未来一个较为良好的研究方向是把信贷途径扩展为社会融资途径,因为随着金融市场的日益成熟,影子银行的融资作用比以前更加明显,像股票、基金等融资方式与信贷融资的结合才是未来需要重点调控的目标。因此,CB-LM模型虽然具有一定的局限性,但是在某种程度上它也具有良好的发展性。

[1]曾启通.商业银行表外业务对货币政策的影响研究 [J].南方金融,2013,(1):39~42

[2]戴国强.西方银行表外业务的发展与管理 [J].外国经济与管理,1992,(6):11~14

[3]权俊良,叶文辉.商业银行表外业务的发展趋势及对金融调控的影响 [J].金融纵横,2013,(10):41~46

[4]谢启标 .国有商业银行表外业务发展的现状与对策研究 [J].金融论坛,2006,11(9):49~53

[5]解淑玲 .我国商业银行表外业务现状及发展 [J].民营科技,2008,(5):64~64

[6]王苹,王军 .论商业银行经营对货币政策有效性的影响 [J].国际金融研究 ,2000,(4):11~16

[7]Frederic S.Mishkin.Symposium on the Monetary Transmission Mechanism [J].Journal of Economic Perspectives,1995,9(4):3~10

[8]Ben S.Bernanke,AS Blinder.Credit,Money,and Aggregate Demand[J].The American Economic Review,1989,78(2):435~439

[9]Ben S.Bernanke,Mark Gertler.Inside the Black Box:The Credit Channel of Monetary Policy Transmission[J].The Journal of Economic Perspectives,1995,9(4):27~48

[10]刘斌.高级货币经济学[M].北京 :中国金融出版社,2008:145~152

[11]范文波,唐滔 .表外业务对货币政策的影响 [J].中国金融,2011,(24):36~37

[12]徐鹭鹭.对我国货币政策中介目标选择与应用的再思考[D].杭州:浙江大学,2005

[13]刘斌.高级货币经济学[M].北京 :中国金融出版社,2008:145~152

The CB-LM Model Based on the Theory of OBS——The New Development of CC-LM Model

Du Longbo1Gao Jing2

(1.University of Shanghai for Science and Technology,Shanghai 200093,China;2.Johannes Kepler University of Linz,Linz 4020,Austria)

With the rapid development of commercial bank’s off balance sheet business,there has been a trend of“out of balance sheet of credit in the balance sheet”in the economy,which makes China’s financial regulation facing a more severe challenge.In view of this economic problem,this paper constructs a CB-LM model which is more in line with China’s national conditions on the basis of theoretical analysis and mathematical modeling.The advantage of the CB-LM model is that it replaces the concept of credit in the CC-LM model with the concept of overall credit,and it also considers the equilibrium of credit market,commodity market and money market.In addition,through economic analysis,we find that the impact of monetary policy on output under the CB-LM model is more stronger than that of the CC-LM model.To some extent,the construction of CB-LM model will promote the development of the theory of monetary policy regulation.

OBS;CC-LM model;CB-LM model;monetary policy;IS-LM model

10.3969/j.issn.1004-910X.2016.12.004

F820.3

A

(责任编辑:史 琳)

2016—08—16

杜龙波,上海理工大学管理学院博士研究生。研究方向:金融与财政管理。高婧,林茨约翰开普勒大学经济管理学院博士研究生。研究方向:货币理论与政策。