股市隔夜收益与交易收益非线性时变联动效应研究

淳伟德赵如波

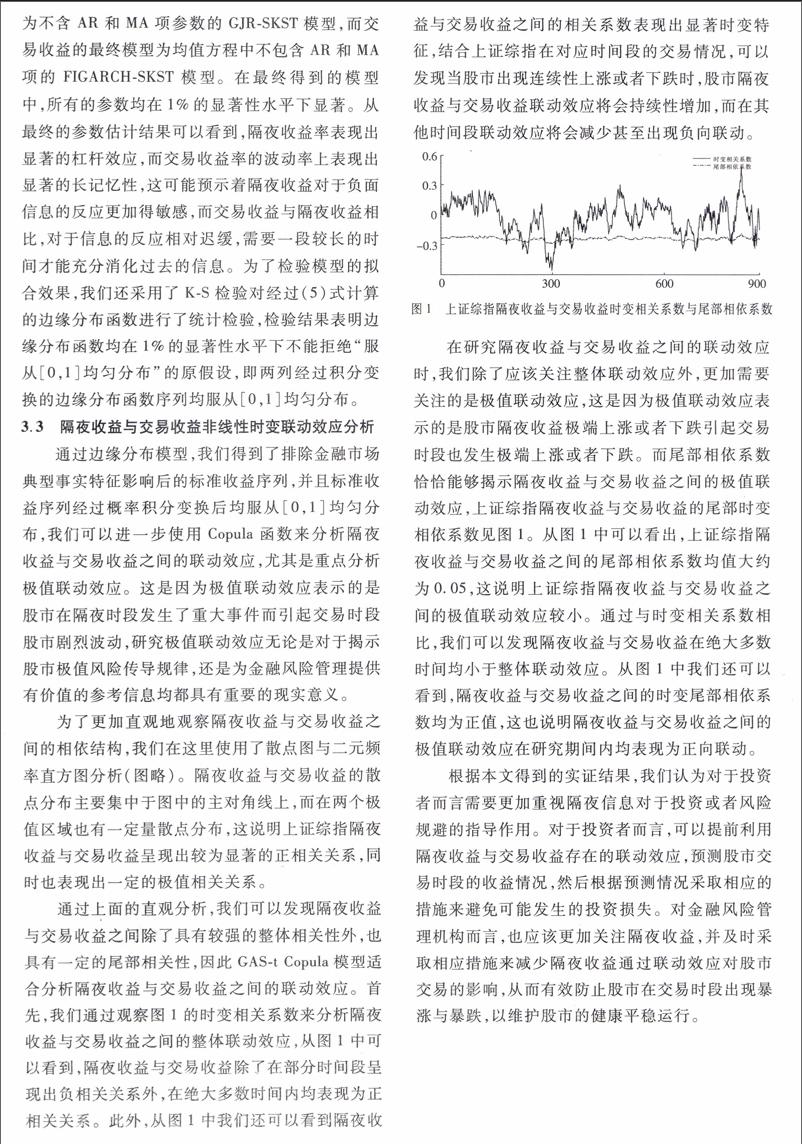

摘要:在金融市场典型事实约束下,运用ARFIMA-FIAPARCH-SKST模型对金融收益率和波动率建模,使用EVT模型刻画金融收益的极值尾部,进而运用GAS-t Copula模型刻画上证综指隔夜收益与交易收益之间的非线性时变联动效应。实证结果表明,上证综指隔夜收益具有显著的杠杆效应,而交易收益波动率则呈现出显著的长记忆性;GAS-t Copula模型能够准确刻画上证综指隔夜收益与交易收益之间的相依结构;上证综指隔夜收益与交易收益之间的联动效应显著强于两者之间的极值联动效应。

关键词:联动效应;隔夜收益;交易收益;GAS-t Copula

中图分类号:F832.5文献标识码:A文章编号:1003-5192(2016)05-0062-06doi:10.11847/fj.35.5.62

1引言

众所周知,交易信息是金融管理机构与投资者做出金融决策的重要依据之一,全面以及准确的交易信息将会有助于金融活动参与者做出更加合理的决策行为。交易信息除了包含在交易时段产生的大量信息外,同时也包括了在隔夜时段发生的重大经济事件所产生的信息。许多宏观经济政策的发布或者上市利空公司信息公开为了避免对经济正常运行秩序产生影响,大多选择在隔夜时间段,如:上调存款准备金率、调高利率、增加印花税率以及很多上市公司经营业绩恶化等重要信息。而这些隔夜信息又会对次日股市交易产生影响,也就是说隔夜信息与交易信息之间存在着联动效应。需要说明的是,金融信息通常集中反映在金融市场收益中。因此,研究能够集中反映股市隔夜信息与交易信息的隔夜收益与交易收益之间的联动效应,对于金融风险管理者更好地对金融市场风险进行管理,进而维护金融经济安全和促进经济的繁荣稳定,具有极其重要的现实意义。

目前,金融学者大多关注不同金融市场之间的联动效应,较少有学者研究隔夜收益与交易收益之间的联动效应。在这些为数众多的相关研究中,大致采用了如下几类方法展开研究工作,例如,King和Wadhwani[1],Mahmood和Ali[2],de Goeij和Marquering[3],Liu和Chen[4]分别使用了相关系数,Granger因果检验,GARCH族模型,HYGARCH模型对金融市场之间的联动效应进行了研究,他们均取得了显著的研究成果。但是,由于金融市场的复杂性致使金融市场的联动效应更多地表现出非线性关系,因而要准确并有效地分析金融市场联动效应,就必须围绕非线性联动效应展开研究工作。值得注意的是,与上述线性模型相比,Copula函数能够更加灵活、稳健地捕捉金融市场存在的非线性联动效应,目前已经成为金融研究中一种重要方法。因此,本文将采用Copula函数分析股市隔夜收益与交易收益之间的非线性联动效应。

淳伟德,等:股市隔夜收益与交易收益非线性时变联动效应研究

Vol.35, No.5预测2016年第5期

目前常用的Copula函数主要包括椭圆族Copula函数和阿基米德族Copula函数[5],这些Copula函数在刻画相依结构方面各具特点,例如椭圆族Copula函数只能刻画对称相依结构,而阿基米德族Copula函数则只能刻画部分尾部相依结构。在研究金融市场联动效应时,我们除了关注整体联动效应外,还应更加重视极值联动效应,而在常用的Copula函数中只有t-Copula函数能够满足这一要求。此外,由于金融市场瞬息万变,隔夜收益与交易收益之间的联动效应具有显著的时变特征,因而研究联动效应时需要采用动态模型。目前,常用的动态Copula函数大多参照Patton[6]的研究进行设置。但是,这类时变Copula函数在刻画非对称、长记忆等复杂动态相依结构方面存在明显的不足。Creal等[7]将GAS模型与正态Copula函数相结合,构建了全新的动态Copula模型,克服了常用时变Copula函数的不足,能够准确捕捉到金融市场之间的动态相依结构。但是正态Copula函数仅能够刻画整体相依程度,因此我们将重新构建新的GAS-t Copula模型来研究隔夜收益与交易收益的联动效应。

然而,必须指出的是,自20世纪70年代以来,由于金融数据获取能力增强以及计算机科学与技术的迅猛发展,大量研究发现金融市场普遍存在着诸如自相关性、杠杆效应以及长记忆性等典型事实特征。Cont[8]指出金融研究必须在典型事实约束下展开,才有可能使得研究结论具有实际意义,那么选择合适的模型来刻画这些典型事实特征就显得尤为关键。还需要强调的是,隔夜收益中发生的极端上涨或者下跌很有可能通过联动效应引发交易收益暴涨与暴跌,从而造成股市动荡加剧,这就要求我们在研究隔夜收益与交易收益联动效应时,更应该关注极值联动效应。然而,由于金融收益尾部分布特征十分复杂,从而使得极值收益单一分布假设并不符合实际情况,而极值理论不必预先假设整个样本所服从的分布特征[9],只需对分布的尾部进行建模,所以能够更为准确地捕获金融收益尾部分布特征。由此可见,只有在典型事实的约束下,运用极值理论对收益序列的极值尾部建模,才能更为准确地分析金融市场收益的极值尾部联动效应。

此外,就中国股票市场而言,虽然成立时间才短短20多年,但是发展十分迅速,目前已成为全球最大的新兴的股票市场之一。但是与西方成熟股票市场相比,无论是在市场监管方面,还是投资者投资行为上,均存在诸多不成熟性,因而更加容易导致股市暴涨暴跌现象的发生。因此,探讨中国股市隔夜收益与交易收益的联动效应尤其是极值联动效应具有明确的理论价值与实际意义。

基于以上分析与认识,本文将以上证综指隔夜收益与交易收益作为研究对象,引入ARFIMA与FIAPARCH模型捕获金融收益率与波动率中呈现的重要典型事实特征,并采用EVT理论对股市收益极值尾部建模,然后使用GAS-t Copula模型分析隔夜收益与交易收益的联动效应。力求通过相关理论分析与实证研究,重点讨论并回答以下两个问题:(1)上证综指隔夜收益与交易收益之间是否存在联动效应?(2)上证综指隔夜收益与交易收益之间的联动效应具有何种特征?

令人振奋的是,目前有袁超等[10],陈收等[11],李巍[12],曾志坚等[13]尝试运用DCC(1,1)-MVGARCH、多元GARCH、Granger因果检验等模型,对股市的联动效应进行了实证研究,但是他们既没有分析股市非线性联动效应,又没有研究隔夜收益与交易收益的联动效应;尽管Tsiakas[14],Kingsley和Martin[15]分别使用了SV模型、相关系数法对股市隔夜收益与交易收益的联动效应进行了分析,但是他们仍然使用线性模型研究联动效应,得到的研究结论存在着较大偏误;虽然易文德[16],吴吉林[17],史永东等[18]运用Copula模型探讨了股市非线性联动效应,但是他们并没有在众多重要典型事实约束下展开研究,也没有研究更具有现实意义的极值联动效应。而本文在多种重要典型事实特征约束下展开了相关研究,不仅使用了ARFIMA-FIAPARCH-SKST对金融收益存在的多种典型事实特征进行建模分析,而且还使用EVT模型对金融收益的极值尾部进行了建模,在此基础上运用GAS-t Copula模型对隔夜收益与交易收益之间的非线性相依结构特征进行了准确地刻画,得出了研究期间内上证隔夜收益与交易收益之间的时变联动效应特征。由此可见,本文研究的差异性是显而易见的。

4结论与启示

研究股市隔夜收益与交易收益之间的联动效应,不仅具有重要的学术价值,同时也具有重要的现实意义。本文在众多的金融市场典型事实约束下,分别运用ARFIMA-FIAPARCH-SKST和EVT模型对上证综指隔夜收益与交易收益以及它们的极值尾部建模,以排除金融市场典型事实对股市隔夜收益与交易收益联动效应的影响;对于金融市场更为复杂的非线性关系,本文运用GAS-t Copula模型对隔夜收益和交易收益的非线性联动效应进行建模,并取得了较理想的研究效果。通过实证分析,得到了一些有价值的结论:

(1)上证综指交易收益的波动率序列呈现出显著的长记忆特征,而隔夜收益无论是收益率还是波动率均不存在长记忆性,这预示着隔夜收益与交易收益相比对于信息的反应更加得及时,而交易收益则对于信息的反应相对较为迟缓,需要更长的时间才能充分消化过去的信息。

(2)上证综指隔夜收益呈现出显著的杠杆效应特征,交易收益并未表现出显著的杠杆效应,这说明投资者对于隔夜时段发生的负面事件的反应更为敏感,而在交易时段负面信息则被迅速消化。

(3)本文使用GAS-t Copula模型对上证隔夜收益与交易收益进行了研究,实证结果表明隔夜收益与交易收益之间具有较强的整体联动效应,而极值联动效应则相对较小。此外,无论是隔夜收益与交易收益之间的联动效应还是极值联动效应均呈现出显著的时变特征。

基于本文的实证研究结果,我们认为无论是投资者还是风险管理部门均需要更加重视隔夜时段发生的重大经济事件,提前采取适当措施以应对隔夜时段发生事件可能带来的风险。虽然目前隔夜收益与交易收益之间的极值联动效应较小,隔夜时段发生的剧烈波动引起股市在交易时段发生风险的概率较小,但是风险管理部门和投资者仍然需要防微杜渐,防止这些极端事件可能引发的金融风险以及带来的投资损失。最后需要说明的是,尽管本文仅以上证综指为例,研究了典型事实约束下,隔夜收益与交易收益之间的联动效应,但是本文的研究方法与相关结论,仍然可以为政府金融管理部门、投资者进行风险管理提供一定的实证依据与决策借鉴。

参考文献:

[1]King M A, Wadhwani S. Transmission of volatility between stock markets[J]. Review of Financial Studies, 1990, 3(1): 5-33.

[2]Mahmood W M, Ali M. Interdependence among the Asian Pacific stock market during the Asian Financial Crisis[J]. The IUP Journal of Applied Economics, 2007, 6(4): 22-34.

[3]de Goeij P, Marquering W. Stock and bond market interactions with level and asymmetry dynamics: an out-of-sample application[J]. Journal of Empirical Finance, 2009, 16(2): 318-329.

[4]Liu H H, Chen Y C. A study on the volatility spillovers, long memory effects and interactions between carbon and energy markets: the impacts of extreme weather[J]. Economic Modelling, 2013, 35(5): 840-855.

[5]Nelsen R B. An introduction to copulas[M]. New York: Springer Science & Business Media, 2013. 89-157.

[6]Patton A J. Modelling asymmetric exchange rate dependence[J]. International Economic Review, 2006, 47(2): 527-556.

[7]Creal D, Koopman S J, Lucas A. Generalized autoregressive score models with applications[J]. Journal of Applied Econometrics, 2013, 28(5): 777-795.

[8]Cont R. Empirical properties of assets returns: stylized facts and statistical issues[J]. Quantitative Finance, 2001, 1(2): 223-236.

[9]林宇.典型事实、极值理论与金融市场动态风险测度研究[J].投资研究,2012,31(1):41-56.

[10]袁超,张兵,汪慧建.债券市场与股票市场动态相关性研究[J].金融研究,2008,(1):63-75.

[11]陈收,李双飞,李小晓.中国概念股与国内外股市的联动效应研究[J].管理科学,2008,21(4):105-114.

[12]李巍.中国、俄罗斯与美国证券市场的联动效应——来自次贷危机爆发后三阶段的证据[J].世界经济研究,2009,(1):32-39.

[13]曾志坚,徐迪,谢赤.金融危机影响下证券市场联动效应研究[J].管理评论,2009,21(2):33-39.

[14]Tsiakas I. Overnight information and stochastic volatility: a study of European and US stock exchanges[J]. Journal of Banking & Finance, 2008, 32(2): 251-268.

[15]Kingsley F, Martin M. Overnight futures trading: now even Australia and US have common trading hours[J]. Journal of International Financial Markets, 2002, 12(2): 167-182.

[16]易文德.基于Copula函数的组合资产条件相依性模型及其应用[J].系统工程理论与实践,2011,31(6):1004-1013.

[17]吴吉林.基于机制转换Copula模型的股市量价尾部关系研究[J].中国管理科学,2012,20(5):16-23.

[18]史永东,丁伟,袁绍峰.市场互联、风险溢出与金融稳定——基于股票市场与债券市场溢出效应分析的视角[J].金融研究,2013,(3):170-180.

[19]DuMouchel W M. Estimating the stable index-in order to measure Tai Thickness: a critique[J]. Annals of statistics, 1983, 11(4): 1019-1031.

[20]Salvatierra I D L, Patton A J. Dynamic Copula models and high frequency data[J]. Journal of Empirical Finance, 2014, 30: 120-135.