卖空交易、投资策略与股票收益

——基于中国A股市场的实证检验

彭松林 苏冬蔚

卖空交易、投资策略与股票收益

——基于中国A股市场的实证检验

彭松林 苏冬蔚

以往文献侧重考察卖空交易对市场稳定性及价格发现效率的不同影响,而对卖空者交易策略及其对股票收益的影响研究较少。基于中国A股市场进行实证检验,结果显示: (1)卖空者采用短期趋势交易策略,在股价下跌时,增加融券卖空量;(2)卖空率具有解释股票截面收益率的作用,卖空率与股票收益率负相关,日卖空率高的股票在未来1-2天的收益率低于卖空率低的股票收益率;(3)通过构建卖空风险因子发现,卖空风险因子具有风险溢价的作用。

卖空交易策略; 股票收益; 卖空率; 卖空风险因子

一 引 言

长期以来,我国资本市场基本制度建设不健全、投资者结构不合理,市场投机风气盛行,同涨同跌、暴涨暴跌等现象层出不穷,学术界、业界、监管层各方普遍认为其原因之一是缺少卖空机制。2010年3月31日,我国A股市场正式实施融资融券制度,这意味着我国资本市场“单边市”正式结束,也标志着我国资本市场制度的进一步完善。融券标的经过多次扩充,目前可融券标的数量已经占A股的近三分之一,同时随着转融券制度的推出,市场融券数量达到了一定的规模,卖空交易在我国资本市场中产生越来越重要的影响。

但是,有关卖空交易对市场的影响在学术界、业界争议较大。一方面,大量文献表明,卖空限制导致股价被高估,降低了市场价格发现效率。卖空机制的引入使悲观者的看法及时反映到股价中,提高了市场稳定性及定价效率,能有效地抑制市场泡沫,降低市场崩盘风险(Miller, 1977[1]; Diamond和Veerecchia, 1987[2];Hong和Stein, 2003[3];Saffi和Sigurdsson, 2010[4];Frino et al., 2011[5]) 。另一方面,也有文献发现,放松卖空导致股价波幅增加、极端负收益的发生频率上升,卖空者作为知情交易者,可能在股价下跌时利用卖空操纵股价(Bris et al., 2007[6];Chang et al., 2007[7];Chiang et al., 2010[8]) 。

与学术界持有的卖空交易能够稳定市场、提高市场定价效率的观点相反,在股价下跌及金融危机期间,卖空者饱受骂名,媒体及业界指控卖空者利用卖空交易操纵股价及进行内幕交易导致股价暴跌。在2015年,随着大盘的一路飙升,我国A股市场频现千股涨停、千股跌停的极端现象。2015年5月,上证综指下跌30%,市场流动性枯竭。媒体及业界纷纷指责卖空者是股灾的罪魁祸首,卖空者利用卖空交易打压股价,从而导致股价大跌。出于各方面压力,随后各大券商停止了融券交易,监管机构对股指期货也作出限制,但禁止卖空能否稳定市场引起了很大争议。权威股灾反思报告《完善制度设计,提升市场信心——建设长期健康稳定发展的资本市场》*清华大学国家金融研究院,《完善制度设计,提升市场信心——建设长期健康稳定发展的资本市场》,2015年11月。认为,融券卖空不是本次股灾的根本原因。相反,市场机制多空不协调积累了大量风险,最后导致股灾的发生。

市场表现是投资者交易行为的结果,卖空交易是稳定市场还是加剧市场波动?争论的背后是: 卖空者采取什么样的交易策略及其对股价有何影响?Diether et al.(2009)[9]研究发现,卖空者采用逆向交易策略(Contrarian Strategy),选择卖空过去5日内股价上涨的股票,这说明卖空交易具有稳定市场的作用。我国资本市场作为新兴市场,与成熟资本市场在交易制度、投资者结构、投资者交易策略方面存在诸多差异。因此,有必要研究在我国市场背景下卖空者的交易策略及其对股价的影响。而有关我国A股市场卖空交易的文献主要集中在卖空交易与市场稳定性、定价效率、市场流动性、公司治理等主题(许红伟和陈欣,2012[10];肖浩和孔爱国,2014[11];李志生等,2015[12]) ,没有对A股市场卖空者的交易策略及其对股价的影响进行深入研究。

因此,本文利用可融券标的卖空交易数据,深入研究卖空者交易策略及其对股票价格的影响,同时进一步研究了股票卖空率所包含的股价信息,最后构造卖空风险因子并检验其风险溢价作用,这对厘清卖空交易对市场的影响有重要意义。本文的贡献主要体现在三个方面: (1)研究了我国A股市场卖空者的交易策略,投资者交易策略是市场表现的内在机理,研究卖空者交易策略有助于厘清卖空机制的市场作用;(2)研究了卖空交易对个股收益率的影响,发现卖空率与股票预期收益率负相关,卖空率对股票截面收益率具有解释能力,这对投资具有指导作用;(3)构造卖空风险因子,发现卖空风险因子具有风险溢价的作用,丰富了对风险因子的认识。

接下来的内容结构安排为: 第二部分回顾文献;第三部分提出相关研究假说,并构建卖空者交易策略计量模型;第四部分为数据统计描述、实证结果分析及稳健性检验;第五部分对全文进行总结。

二 文献回顾

关于卖空交易对市场影响的相关研究,概括起来主要集中在以下两方面。

(一)卖空交易对市场稳定性、定价效率的影响

卖空交易是一种重要的交易制度,对股票价格有重要影响,卖空限制会导致股价高估。Miller(1977)[1]、Diamond和Verrecchia(1987)[2]、Hong和Stein(2003)[3]研究发现,引入卖空机制,悲观者的看法能够及时反映到股价当中,有效地抑制市场泡沫,降低市场崩盘风险概率,提高定价效率。Boehmer et al.(2013)[13]研究发现,美国监管机构在2008年金融危机爆发后对金融公司施加的卖空约束,不仅没有稳定股价,反而导致市场流动性的枯竭及价格发现效率的下降。Frino et al.(2011)[5]、Beber和Pagano(2013)[14]研究发现全球主要证券市场在金融危机时颁布卖空禁令,损害了市场效率。但Bris et al.(2007)[6]发现,卖空约束较严重的国家,股票收益率的负偏程度和极端负收益的发生频率均较低,因此卖空约束有助于稳定市场;Chang et al.(2007)[7]发现,卖空约束解除后,股价波幅增加、偏度减小且极端负收益的发生频率上升,表明卖空交易削弱了市场稳定性。A股市场卖空交易相关研究中,许红伟和陈欣 (2012)[10]发现两融业务没有显著改善定价效率,但有助于降低高市值、低换手率和低市盈率股票的偏度并减小股价暴跌的概率;李科等(2014)[15]以2012年11月出现的白酒行业“塑化剂丑闻”事件为例,通过构造行业内可卖空和不可卖空股票的投资组合,发现卖空约束导致股价高估、错误定价问题;肖浩和孔爱国 (2014)[11]发现融资融券降低了噪音交易、公司盈余管理和投资者之间的信息不对称,使股价特质性波动减少;Chang et al.(2014)[16]发现两融标的扩容后,新增融资融券股票的异常收益率显著为负且收益率的波幅下降,表明卖空约束减少后股票的定价效率上升; Zhao et al.(2014)[17]发现,两融标的扩容后,新增两融股票收益率的波幅、偏度和极端值均减少;李志生等(2015)[12]发现两融标的推出后,标的价格发现效率显著改善,而且融券交易量与定价效率之间呈正相关关系。尽管大部分文献发现卖空交易能够增强市场稳定性,提高价格发现效率和市场有效性,但是仍然存在很多争议,这可能与所研究的具体市场环境、交易制度及所使用的研究样本等有很大关系。

(二)卖空交易与股票收益率关系

卖空交易者具有信息中介的作用,股票卖空交易能够向市场传递股价信息。许多研究(Senchack和Starks, 1993[18];Diether et al., 2002[19];Asquith et al., 2005[20];Ackert和Athanassakos, 2005[21];Au et al., 2009[22])发现卖空率与股票的短期收益率(Short Interest Ratio)负相关,具有预测股票收益率的作用。Boehmer et al.(2010)[23]发现本月卖空率低的股票,在未来一个月的收益率显著高于卖空率高的股票收益率,通过买入卖空率低的股票组合,同时卖出卖空率高的股票组合,这种简单交易策略能够得到显著的正超额收益,这表明在卖空约束不严重的情况下,低卖空率代表好消息。Rapach et al.(2016)[24]研究发现,相比其他常用的预测变量,在样本内和样本外,卖空率都对股票预期收益率有更好的预测作用。

卖空者如何能够预测股票收益率?主要有两种解释: (1)卖空者具有很强的信息处理能力,能够快速识别出被高估的股票;或卖空者是知情交易者,其信息优势来自内部消息。Engelberg et al.(2012)[25]研究了卖空者交易时机,发现负面消息公布前,卖空交易量没有显著增加,负面消息公布之后,卖空交易才显著增加。这表明卖空者的信息优势不是来自内部消息,而是来自对公共消息很强的处理和分辨能力。Boehmer et al.(2008[26], 2015[27])研究发现卖空者是知情交易者,特别是机构卖空者,拥有很强的信息优势,被机构投资者卖空的股票预期收益率比被个人投资者卖空的股票收益率显著要低。进一步研究卖空交易者信息来源,将消息分为负收益公告、分析师评级下调、分析师预期收益下调,发现卖空者在这些负面消息发布之前就已预知,而且卖空者比分析师知道更多有关公司的基本信息,但是没有发现卖空者有操纵股价的迹象。(2)卖空者自愿充当流动性提供者,当市场买盘压力很大时,投资者融券卖空增加股票供给,等买盘压力减小、股票价格下跌时还券获利(Comerton-Forde et al.,2016)[28]。根据金融学基本理论,如果市场是有效的,那么股票收益与风险暴露成正比。卖空率包含股价信息,具有解释股票截面收益率的作用,那么卖空风险因子是否具有风险溢价作用呢?目前缺乏相关文献对其进行研究。

综上,对卖空交易是否有助于降低价格波动、抑制暴涨暴跌、提高资产定价效率并增强市场稳定性问题,学界进行了大量研究,但并未得到一致的结论,这可能与具体的市场环境及投资者的交易策略有很大关系。有关卖空交易与股票收益率的关系,相关研究主要集中在发达资本市场,对于引入卖空交易制度时间较短的新兴中国A股市场,卖空交易与股票收益率的关系有待进一步研究。

三 理论假说与计量方法

(一)卖空者交易策略

投资者根据市场情况及自身的判断选择采用何种交易策略,Diether et al.(2009)[9]研究了2005年纽约证券交易所(NYSE)和纳斯达克交易所(NASDAQ)上市公司的卖空交易情况,发现股票卖空率与过去5个交易日股票收益率正相关,卖空交易者选择了逆向策略,对过去股价上涨快、收益率高的股票卖空程度要高;Ang et al.(2006)[29]认为逆向交易者能够降低股价的波动,使价格偏离价值的股票回归到基础价值。Comerton-Forde et al.(2016)[28]使用日内高频交易数据,随机选取纽约交易所和纳斯达克交易所的350家公司,发现市场中存在两种类型卖空者,一类是市场流动性供给者,采取逆向交易策略;另一类是流动性需求者,采取趋势交易策略,在股价下跌时加大卖空量。我国股票市场投资者结构为: 散户投资者众多,机构投资者同质化严重,跟随明星基金经理选股,投资者具有明显的羊群交易者(Herding Trader)特点,采取追涨杀跌的跟随策略,即在股价上涨时选择做多,股价下跌时选择卖空,非理性交易与投机行为较为普遍。基于我国股票市场特点,本文对卖空者交易策略提出以下假说。

假说1: 卖空投资者采取趋势交易策略,当股价下跌时增加卖空,股价上涨时减少卖空。

为检验假说1,本文借鉴Diether et al.(2009)[9]的研究,并结合我国股票市场的特点,建立如下模型研究卖空者交易策略:

(1)

(二)卖空交易对股票收益率的预测作用

卖空交易能传递企业基本面信息,进而影响股价。Jones和Lamont(2002)[34]研究了1926-1933年美国早期股票市场的卖空情况,发现在卖空费用很高时,卖空率高的股票预期收益率为负,这支持了卖空限制与股价高估假说。Desai et al.(2002)[35]研究了1988年6月至1994年12月美国纳斯达克上市公司卖空率与股票收益率的关系,发现在控制市场因素、市值、账面市值比、动量因素后,卖空率与股票预期收益率具有负相关关系,这说明高卖空率是熊市信号。Boehmer et al.(2008)[26]、Diether et al.(2009)[9]、Engelberg et al.(2012)[25]、Chang et al.(2014)[16]发现卖空率具有预测股票短期收益率的作用,卖空率与股票预期收益率负相关。Boehmer et al. (2010)[23]发现在卖空约束不严重情况下,通过买入卖空率低的股票,同时卖出卖空率高的股票,简单的多空策略能够获得显著的正超额收益,这说明低卖空率代表了好消息。

A股自正式实施融资融券业务以来,可卖空股票逐步扩大,转融券业务实施后,卖空约束进一步放松。李科等(2014)[15]通过构造行业内可卖空和不可卖空股票的投资组合,发现不可卖空组合的超额收益显著大于可卖空组合超额收益,说明卖空约束导致股价高估。而且许多研究表明卖空者是知情交易者,拥有很强的信息处理能力,能迅速挖掘公司的负面消息(Boehmer et al., 2008[26],2015[36])。因此前期被大量卖空的股票,后期收益表现都比较差。基于以上事实,本文提出假说2。

假说2: 卖空率与股票预期收益率负相关,卖空率高的股票预期收益率要低,卖空率低的股票预期收益率要高。

四 实证分析

(一)描述性统计

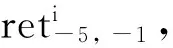

本文选取的样本区间为2010年3月31日(融资融券交易正式实施)至2015年12月31日,融资融券业务经过四次扩容,截止2015年12月31日,可融资融券标的数为900只股票,表1列出了历次调整的规模。数据获取方面,从国泰安CSMAR中国股票市场交易数据库提取交易数据,从国泰安CSMAR中国融资融券研究数据库提取融券交易数据,采用的是日交易数据,本文中的主要研究变量如表2所示。

表1 融资融券标的历次调整情况

注: 数据整理自上海证券交易所与深圳证券交易所披露的融资融券公告。

表2 主要变量定义

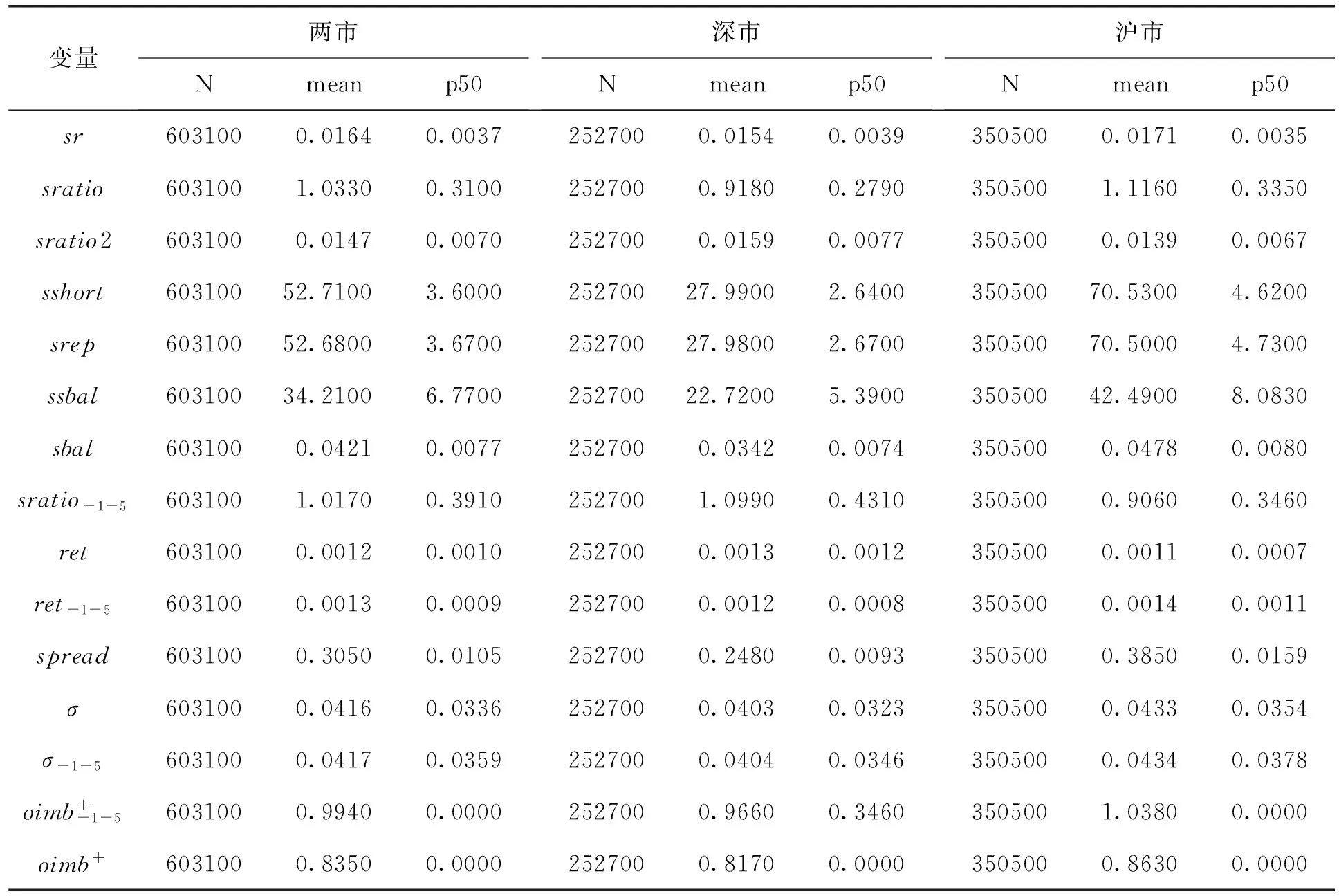

表3 变量描述性统计

由表3可知,两市卖空率sratio为1.033%,这与美国NYSE(23.89%)、NASDAQ(31.72%)卖空交易活跃程度相差很大(Diether et al.,2009)[9]。沪市sr、sratio分别为0.0171%、1.116%,比深市对应的卖空指标0.0154%、0.918%要大。两市的日偿还量(srep)均值为52.68万股,日融券余量(ssbal)均值为34.21万股,不管从卖空率还是卖空量来看,沪市都比深市高,说明沪市卖空交易比深市活跃。t日及t-5至t-1日收益率(ret-1-5)均值分别为0.0012、0.0013,买单压力变量oimb+中位数为0,说明样本区间内市场买卖订单数量相当。

卖空交易受多种因素的影响,包括公司规模、机构投资者持股比例、股票价格、换手率、是否有期权交易、交易费用等,根据目前我国股票市场融券交易情况,本文重点研究市值、换手率、股票价格对融券卖空交易的影响。

每个交易日分别根据个股市值、股价、换手率,将样本分成三等分组合,从表4可以看出,市值高组合(high)的卖空率(1.5%)显著大于市值低组合(low)的卖空率(0.379%);从价格看,high组的卖空率(1.012%)显著大于low组的卖空率(0.736%);从换手率看,high组的卖空率(0.647%)显著小于low组的卖空率(1.102%)。市值高的股票供给充足,价格水平高的股票卖空成本低,能够促进卖空交易,换手率高的股票较难被借到。所以,市值高、股价高、换手率低的股票卖空交易更加活跃。

表4 按股票特征量分组的卖空率统计

注:low为按市值(size)、股价(price)、换手率(tv)分,排序最低的1/3组合,high为排序最高的1/3组合;H-L为high组与low组平均卖空率的差值。

(二)卖空者的交易策略

Diether et al.(2009)[9]研究发现,卖空者能够识别出市值被高估的公司,然后进行反向操作。因此,卖空交易能够抑制股价泡沫。当前期股价上涨过快、偏离基础价值时,理性投资者通过卖空其股票使股票价格回归到基础价值。然而,我国股票市场投资者以散户为主,投资者的策略具有明显的追涨杀跌、羊群效应特点,卖空是否能够抑制短期股价泡沫,必须要对卖空者的交易策略进行研究。因此,根据假说1,检验卖空交易者对股票过去短期收益的反应,对方程(1)进行回归分析。Boehmer et al.(2008)[26]研究表明,卖空者空头持有时间短,大部分在30个交易日内,在此本文重点关注5个交易日内卖空者对股票过去收益的反应。

方程(1)的回归结果如表5所示,控制个股及交易日固定效应,考虑截面、时间序列相关性问题, 回归聚集(Cluster)到个股、交易日。列(1)、(3)、(5)未加入控制变量,列(2)、(4)、(6)加入控制变量。所有回归结果都显示,股票卖空率(sratio)与过去收益率(ret-1-5)呈显著负相关关系,即卖空者在股价下跌时增加卖空交易量。在A股所有可卖空标的中,加入相关控制变量,列(2)回归结果显示: 过去5天股价每下跌10%,卖空率增加0.11%。这说明卖空者没有更多卖空短期内价格上升的股票,支持假说1,与Diether et al.(2009)[9]研究美国股市情况的结论相反。

表5 卖空者对股票过去收益反应的回归结果

注: 系数估计值的标准差和t值均通过多维度集群标准差调整法进行修正;括号中为t值,***、**和*分别代表系数在1%、5%和10%水平下统计显著。

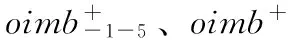

研究表明,股票自身特征(如市值、股价、流动性)会对卖空交易产生影响,市值高、股价高、换手率低的股票卖空交易更加活跃。有研究表明成长型公司的卖空率比价值型公司卖空率高(Jones和Lamont, 2002)[34],机构持股比例高的股票更容易被融券卖空(D’avolio, 2002)[37]。下面进一步研究卖空者对不同特征股票过去收益率的反应差异。选择市值、股价、换手率、账面市值比、机构持股比例作为卖空者对股价反应的影响因素,上述变量按照从小到大排序分为三等分,其中排序大于67%的子样本为高组(High),排序小于33%的子样本为低组(Low)。各分组使用式(1)回归,分组回归的样本中不再区分沪市、深市,使用整个A股可融券样本,变量ret-1-5的回归系数(β)如表6所示。

由表6可知,各个组ret-1-5的回归系数均显著为负,说明在考虑了市值、股价、换手率、账面市值比、机构持股比例因素后,当股价下跌时卖空交易量增加,即卖空者是趋势交易者的结论仍然成立。市值高的股票,ret-1-5的回归系数绝对值大,说明与低市值股票相比,高市值股票的卖空率对股票过去收益的反应更加敏感。股价高、换手率低的股票,ret-1-5的回归系数绝对值显著大于股价低、换手率高的股票回归系数绝对值,说明股价高、换手率低股票的卖空交易对股票过去收益的反应更强烈。在账面市值比(B/M)分组中,高低两组的ret-1-5回归系数均为负,没有显著差别,说明卖空者对成长型与价值型股票的偏好没有显著差异。机构持股比例(Inst)分组中,高低两组的ret-1-5回归系数分别为-2.74、-2.47,两组系数在10%显著水平下有差异,说明在机构持股比例高的组合中,卖空者对股票过去收益率反应更加敏感。

表6 不同股票特征下卖空率与股票收益率截面回归结果

注: 括号中为t值,***、**和*分别代表系数在1%、5%和10%水平下统计显著。

(三)卖空交易对收益率预测作用

大量研究表明卖空率具有预测股票收益率的作用,Diether et al.(2009)[9]研究发现,前5个交易日平均卖空率高的股票,在接下来的5个交易日超额收益率为负。Boehmer et al.(2010)[23]发现在卖空不受限的情况下,卖空率低的投资组合的超额收益率显著为正,采用多空组合策略可获得正的无风险超额收益。Comerton-Forde et al. (2016)[38]研究澳大利亚证券市场卖空交易情况,发现股票卖空率与预期收益率负相关。下面使用投资组合法、回归分析法研究A股市场中卖空率与股票收益率的关系。卖空率包含了股价信息,因此,通过构造卖空风险因子,检验其是否具有风险溢价作用。

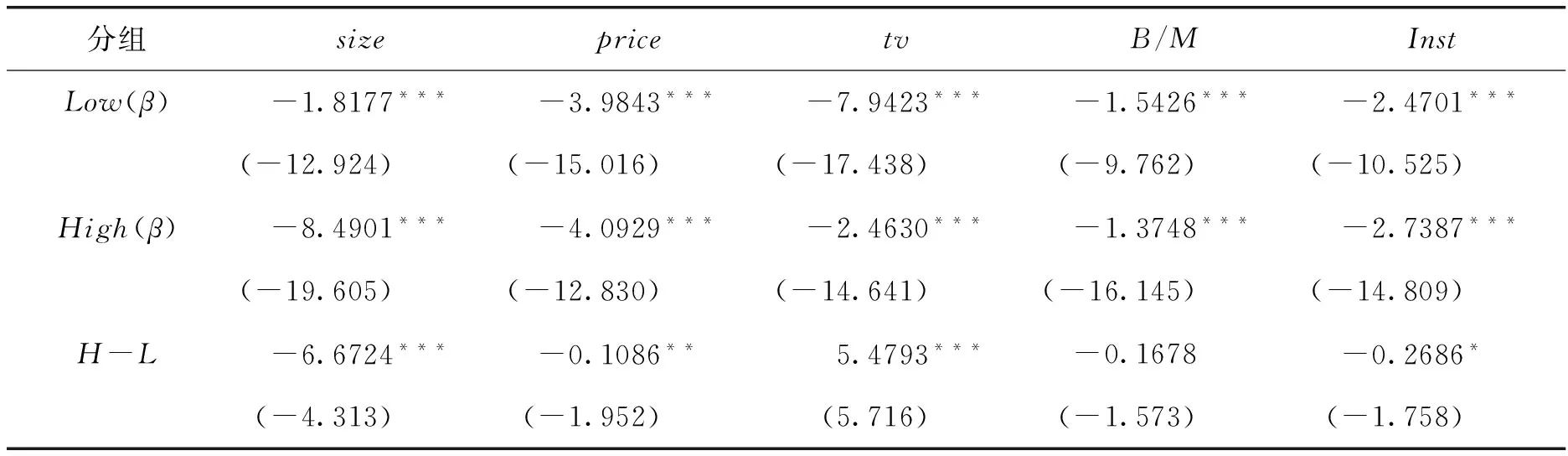

1.投资组合分析法

使用投资组合方法的好处是: 在研究卖空率与股票预期收益率的关系时,不用限定卖空率与股票预期收益率为线性关系。考虑到样本量,下面不再区分沪市、深市,而使用A股所有可融券标的进行研究。采用Desai et al.(2002)[35]的分组方法,首先,按照第t天的个股卖空率从小到大排序样本,分为五个等分组,卖空率最低组记为low,最高组记为high,假设每个组合中的股票在接下来的[t+1,t+5]天一直在该组合当中。使用Fama和French(1993)[39]的方法,将所用样本按照市值(size)及账面市值比(B/M)分为25个组合,得到25个组合的市值加权平均收益率作为基准收益率。然后计算以卖空率分组的经调整后的市值加权平均值收益率,结果如表7所示。随着股票组合卖空率的增加,组合超额收益率下降,如t+1天low组至high组的超额收益率依次为0.137%、0.113%、0.0727%、0.0379%、0.0434%,low组与high组差值为0.0932%。持有期t+1至t+5天中,low组与high组收益率差值逐步递减,依次为0.0932%、0.0812%、0.0694%、0.0573%、0.0558%,且在1%、5%显著性水平下不等于0。这说明卖空率与股票预期收益率负相关,通过买入低卖空率组合,同时卖出高卖空率组合能够获得超额收益,与Boehmer et al.(2010)[23]研究结论一致。

进一步采用单因子模型、Fama和French(1993)[39]的三因子模型对组合收益率进行调整,计算出各组的超额收益率,单因子模型及三因子模型分别为式(2)、(3)。

Rp, t-Rf, t=a+bp, tRMRFt+εp, t

(2)

Rp, t-Rf, t=a+bp, tRMRFt+sp, tSMBt+hp, tHMLt+εp, t

(3)

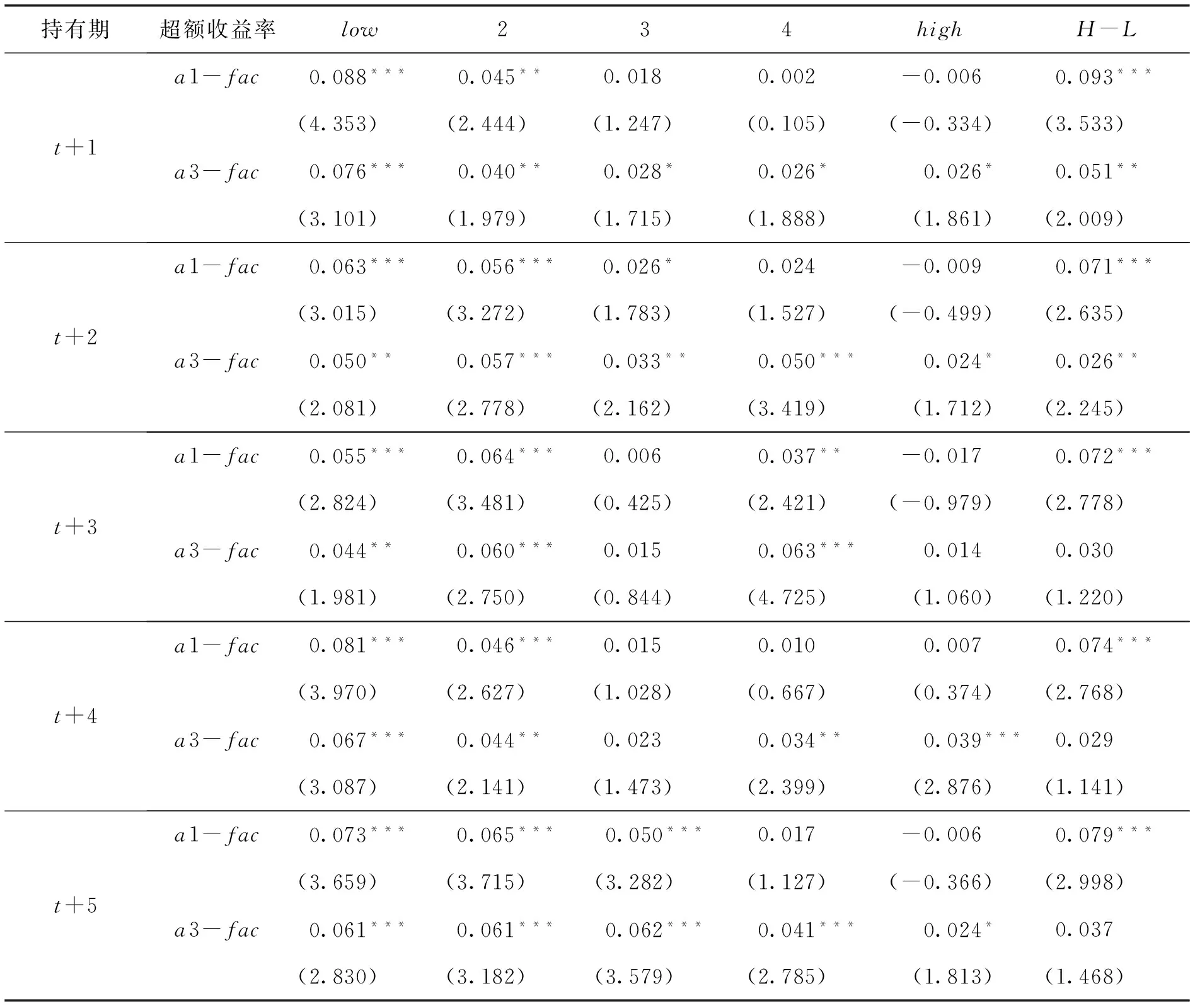

被解释变量Rp, t-Rf, t是组合流通市值加权平均超额收益率,RMRF为整体市场风险因子,SMB为市值因子,HML为价值因子,回归结果如表8所示。

由表8可知,不管是单因子模型还是三因子模型,low组的超额收益率均在1%或5%水平下显著为正,说明买入低卖空率的组合能够得到超额收益。在持有期[t+1,t+5],low组至high组的超额收益率均有下降趋势,如t+1天,单因子模型超额收益从low组至high组依次为: 0.088%、0.045%、0.018%、0.002%、-0.006%,数值和显著性水平依次下降;t+1天三因子模型超额收益从low组至high组依次为: 0.076%、0.04%、0.028%、0.026%、0.026%,显著性水平也依次下降。在持有期t+1天,单因子和三因子模型low组与high超额收益率之差(L-H)分别为0.093%、0.051%,且在1%、5%水平下显著。单因子模型中,在持有期[t+1,t+5]买入低卖空率股票组合,卖出高卖出率组合能够得到显著的正超额收益;三因子模型中,在持有期[t+1,t+2]中,low组与high组收益率差值为正且在5%水平显著,说明第t天的股票卖空率对第t+1、t+2天股票收益率有很强烈的预测作用,即买入低卖空率股票,卖出高卖空率股票能够获得稳健的超额收益,但在[t+3,t+5]天卖空率对股票预期收益率的影响逐步减弱,上述结论支持假说2。

表7 组合市值加权超额收益率

注: 括号中为t值,***、**和*分别代表系数在1%、5%和10%水平下统计显著。

表8 单因子及三因子模型超额收益率

注:a1-fac为单因子模型超额收益率,a3-fac为三因子模型超额收益率;括号中为t值,***、**和*分别代表系数在1%、5%和10%水平下统计显著。

2.回归分析法

陈信元和张田余(2001)[40]、邓长荣和马永开(2005)[41]发现在中国A股市场,规模和账面市值比对股票横截面收益率有解释能力。Amihud(2002)[42]发现美国股市有显著的流动性风险溢价,苏冬蔚和麦元勋(2004)[43]以换手率作为流动性的代理变量,发现在中国A股市场有显著的流动性风险溢价。王茵田和朱英姿(2011)[44]建立了包含市场风险溢价、账面市值比、盈利股价比、现金流股价比、投资资本比、工业增加值变化率以及回购利率和期限利差的八因素模型。因此,在回归模型中,需对市值、账面市值比、换手率等对股票收益有影响的因素进行控制。

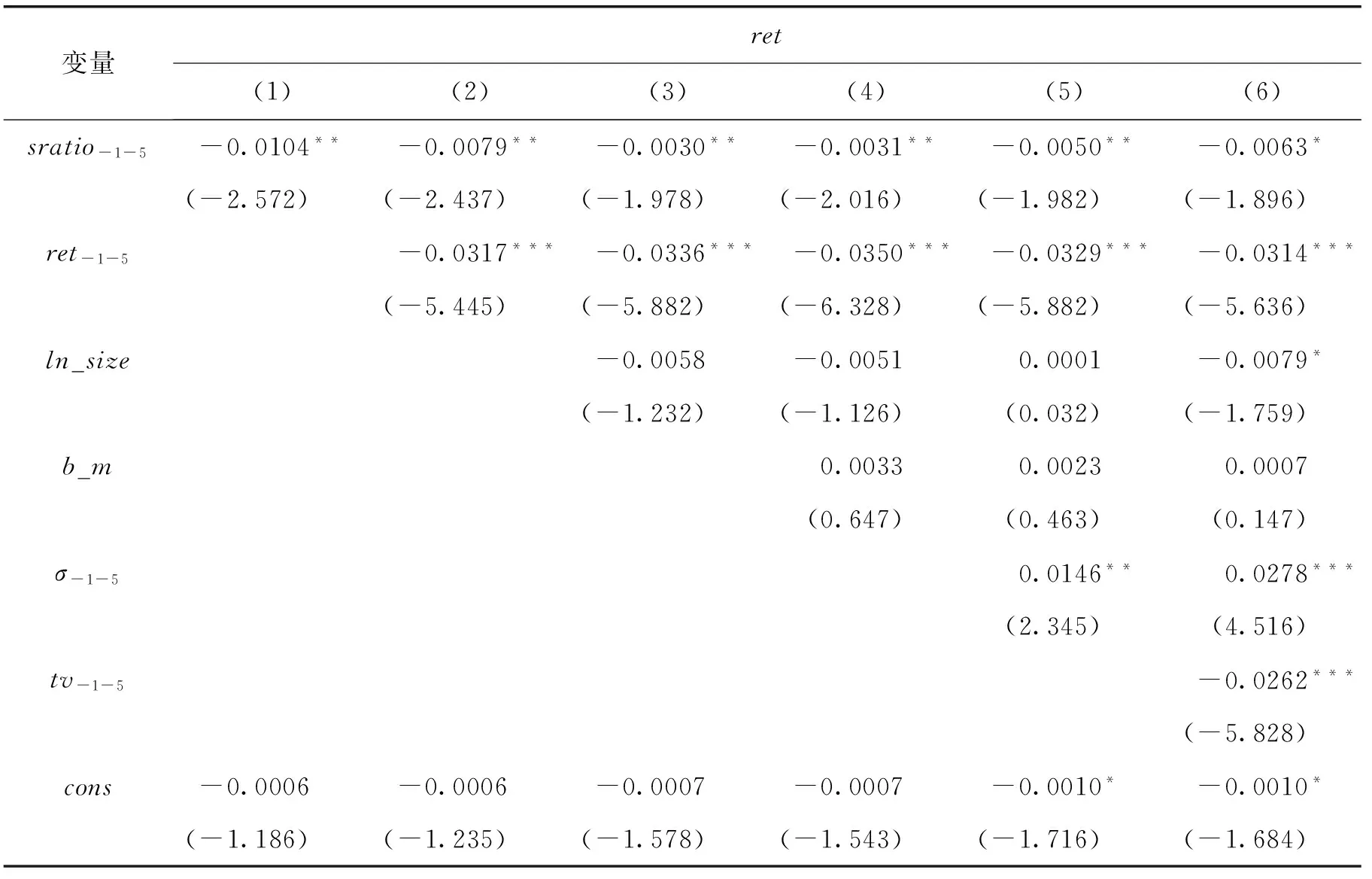

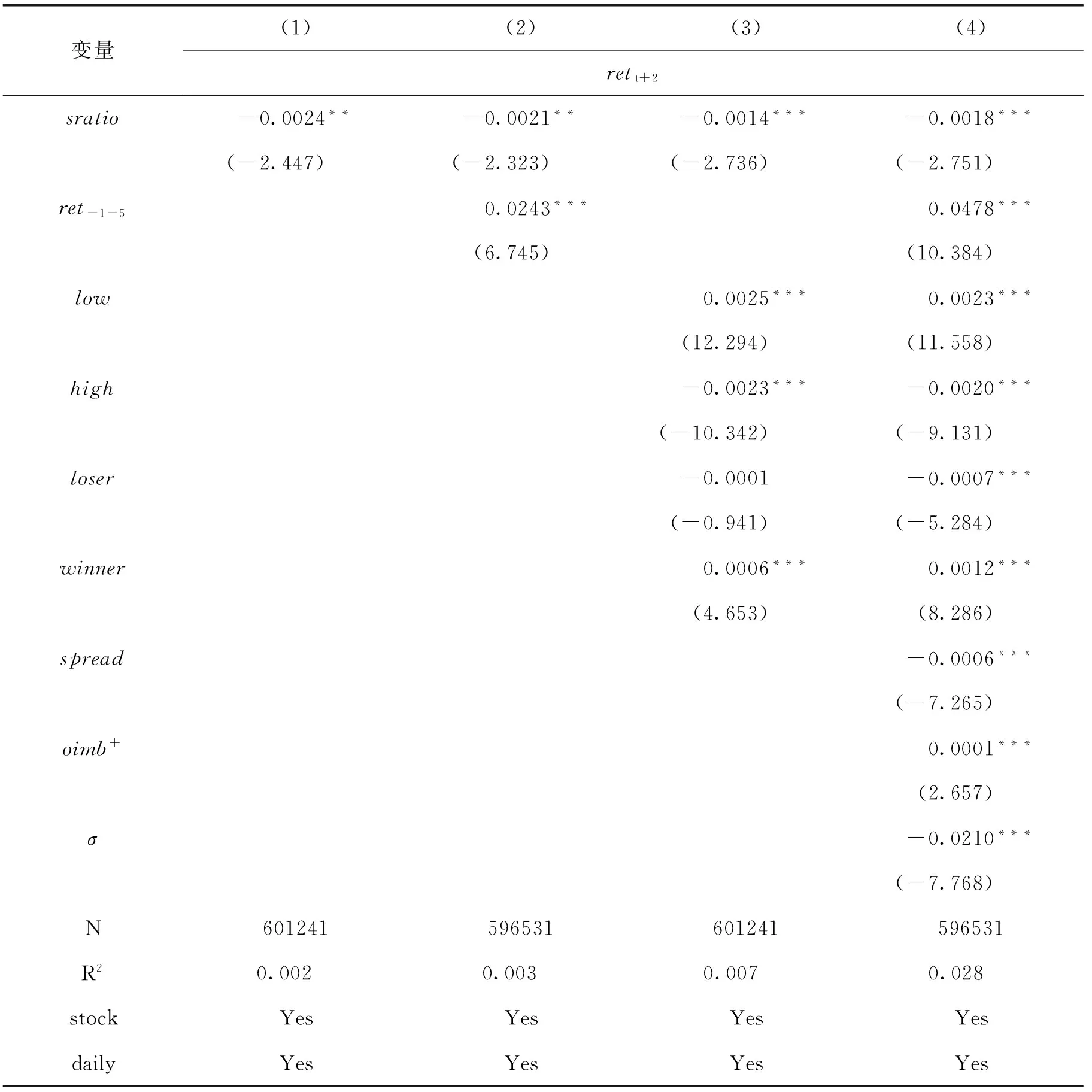

由于卖空者倾向采用短期交易策略,将检验的时间窗口设为5个交易日,检验第t天卖空率对[t+1,t+5]天股票收益率的影响。为减少估计偏误,首先对变量进行归一化处理,采用Fama-MacBeth回归法,估计结果如表9所示。由表9可知,无论是否加入控制变量,sratio-1-5的系数在5%或10%水平下显著为负,说明卖空率与股票预期收益率之间存在显著的负相关关系。公司规模系数显著为负,小公司股票收益率大于大公司股票收益率,与Fama和French(1993)[39]的研究结论一致。而账面市值比变量系数为正,但是不显著。换手率系数显著为负,说明流动性好的资产预期收益率低,与苏冬蔚和麦元勋 (2004)[43]的研究结论一致。

表9 Fama-MacBeth截面回归结果

注: 括号中为t值,***、**和*分别代表系数在1%、5%和10%水平下统计显著。

(4)

表10 面板数据回归结果

注: 系数估计值的标准差和t值均通过多维度集群标准差调整法进行修正;括号中为t值,***、**和*分别代表系数在1%、5%和10%水平下统计显著。

3.构造卖空风险因子及检验

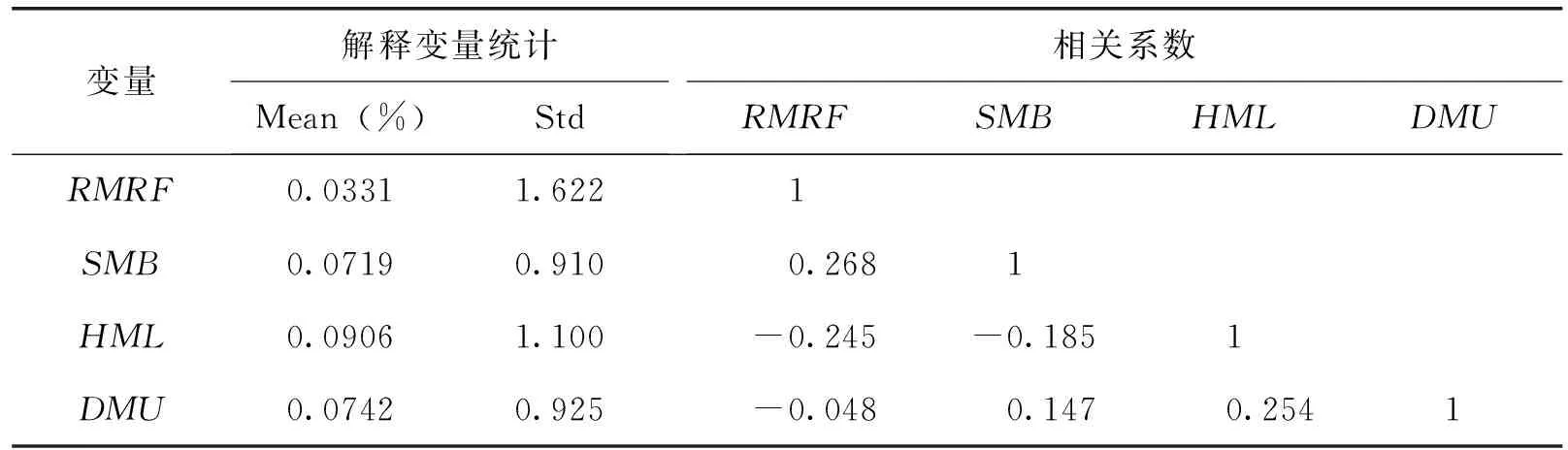

Fama-MacBeth截面回归及面板数据回归结果显示,在考虑了卖空者流动性提供假说、风险对冲假说情况下,卖空率与股票预期收益率仍然具有显著的负向关系。在相同时点,买入低卖空率、卖出高卖空率的股票组合能够得到超额收益。根据资产定价基本理论,在信息公开的情况下,股票收益率与所暴露的风险成正向关系,下面通过构造卖空风险因子,分析卖空风险因子是否具有风险溢价作用。首先,参考Fama和French(1993)[39]三因子模型构造卖空风险因子。将全部样本按照前1个交易日卖空率从低到高排列,最低 30%、中间 40%、最高 30%分成三组, 用卖空率低的组合市值加权平均收益率减去卖空率高的组合市值加权平均收益率,得到卖空风险因子(DMU)。市场风险因子、市值、账面市值比、卖空风险因子的相关系数如表11所示。卖空风险因子DMU与其他因子的相关系数中,与账面市值因子HML相关系数最大(0.254),说明卖空风险因子与其他因子相关性较弱。

表11 因子统计描述及相关系数

考虑到在样本初期,可融券标的数量较少,因此,以市值、卖空率共同确定划分为16个组合。分组方法为: 分别用市值、卖空率将样本分为四等分,两个四等分点相交,得到 16个组合,然后计算16个组合的市值加权平均收益率,s1r1为规模、卖空率最小组合,s4r4为规模、卖空率最大组合。将卖空风险因子加入到Fama-French三因子模型中,得到四因子模型:

Rp, t-Rf, t=a+bp, tRMRFt+sp, tSMBt+hp, tHMLt+rp, tDMUt+εp, t

(5)

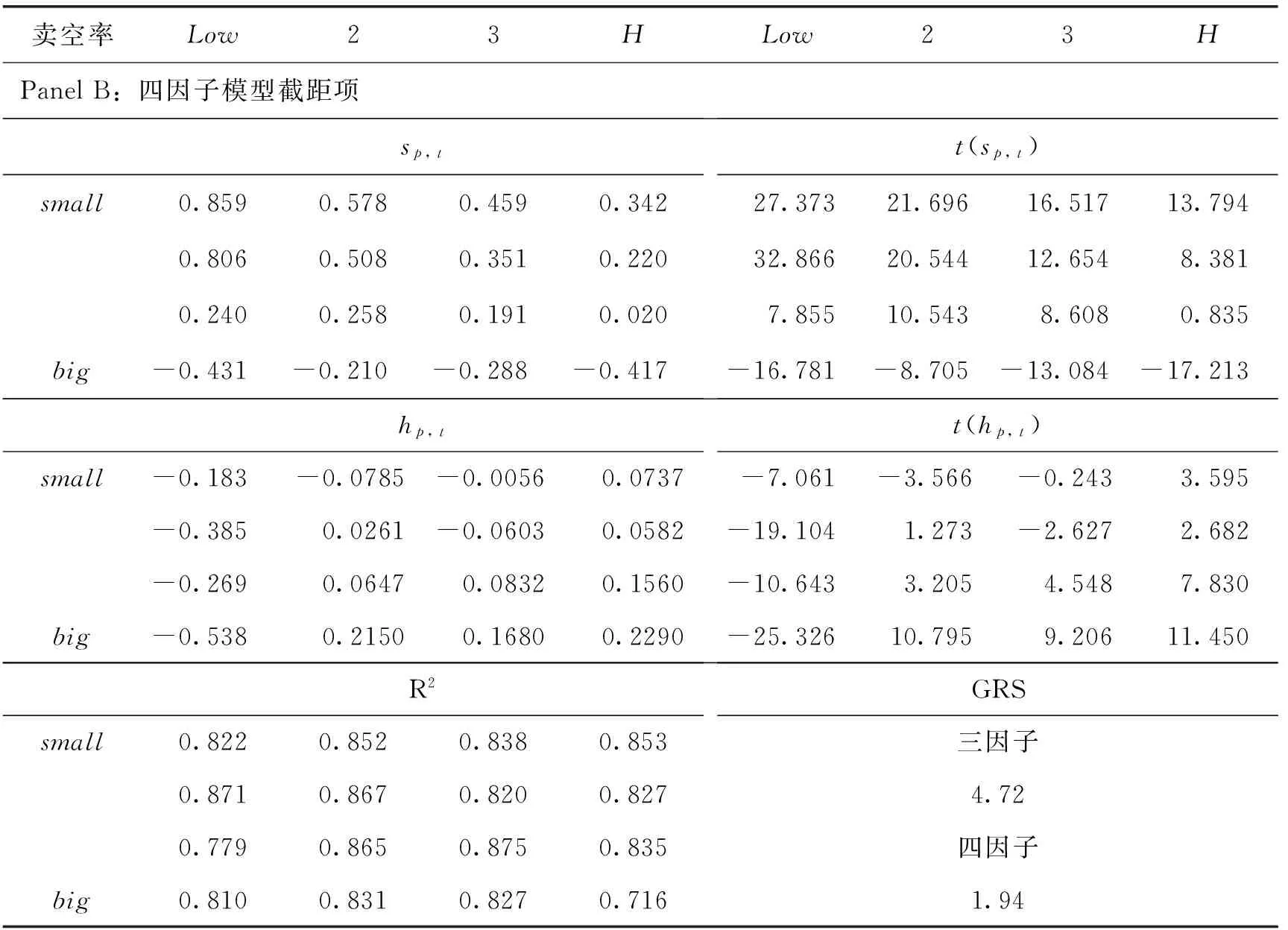

由表12回归结果可知,把卖空风险因子加入到Fama-French三因子模型后,超额收益显著不为0的组合由8组减少为2组,而且R2提高了2%,说明卖空风险因子包含了Fama-French三因子模型所不能解释的风险溢价,即卖空风险因子具有风险溢价作用。

为检验卖空风险因子对组合收益率的整体解释能力,采用GRS统计量检验16个组合中α值整体显著性。三因子模型的GRS-F统计量值为4.72,而加入卖空风险因子后,四因子模型的GRS-F统计量值为1.94。可见卖空风险因子对组合收益率有较强的解释力。

表12 三因子及四因子模型检验结果

(续上表)

卖空率Low23HLow23HPanelB:四因子模型截距项sp,tsmall0.8590.5780.4590.3420.8060.5080.3510.2200.2400.2580.1910.020big-0.431-0.210-0.288-0.417t(sp,t)27.37321.69616.51713.79432.86620.54412.6548.3817.85510.5438.6080.835-16.781-8.705-13.084-17.213hp,tsmall-0.183 -0.0785-0.00560.0737-0.3850.0261-0.06030.0582-0.2690.06470.08320.1560big-0.5380.21500.16800.2290t(hp,t)-7.061-3.566-0.2433.595-19.1041.273-2.6272.682-10.6433.2054.5487.830-25.32610.7959.20611.450R2small0.8220.8520.8380.8530.8710.8670.8200.8270.7790.8650.8750.835big0.8100.8310.8270.716GRS三因子4.72四因子1.94

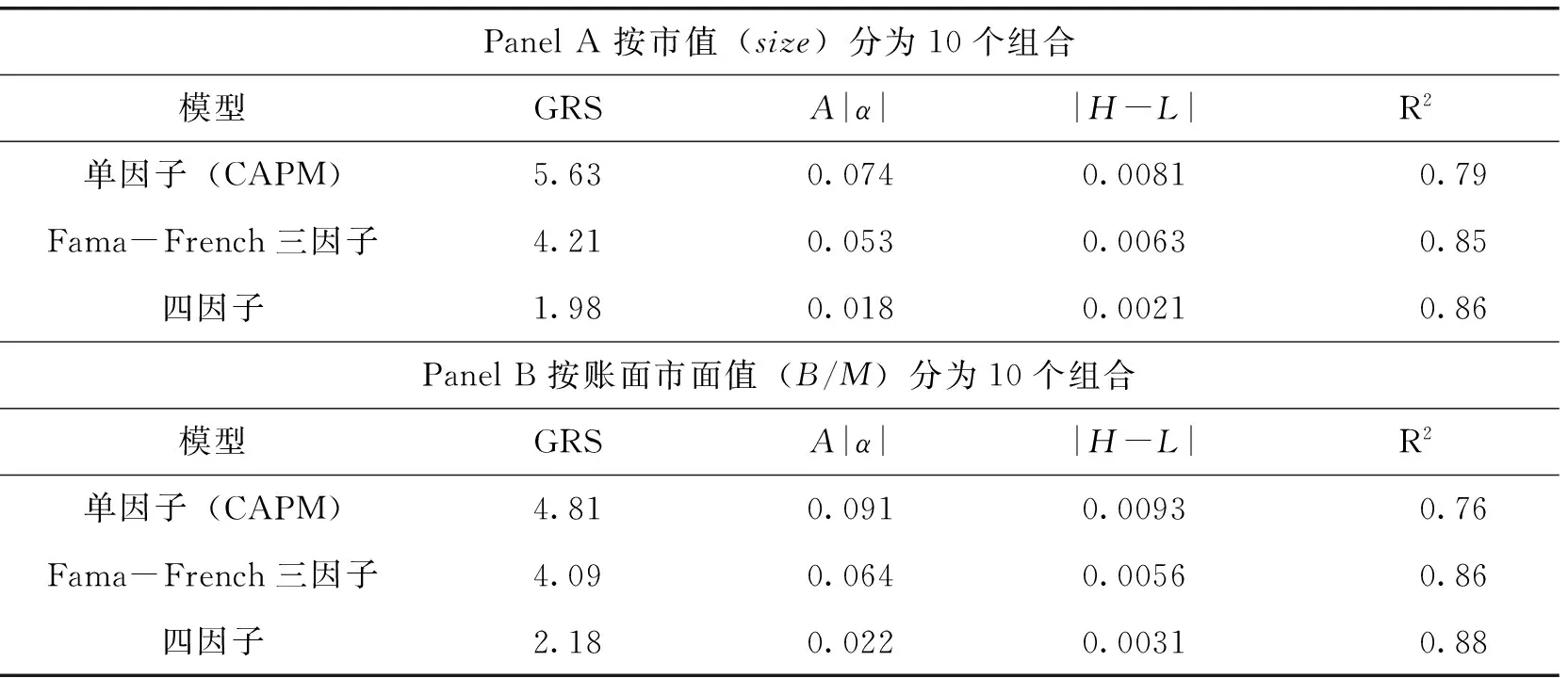

为进一步考察卖空风险因子对股票收益率的解释能力,下面通过逐步增加解释变量的办法,研究加入卖空风险因子后,模型解释力、定价误差和 GRS统计量是否得到了改进。首先研究单因子模型和Fama-French 三因子模型,然后加入卖空风险因子。模型的解释力通过R2来度量,定价误差是通过回归模型截距项最大值与最小值之差(H-L)与平均绝对截距值(A|α|)来度量。组合回归截距的联合显著性是通过GRS统计量来度量。

如表13所示,从单因子模型到三因子模型,再到加入卖空风险因子的四因子模型,回归模型截距的差值|H-L|、平均绝对截距项A|α|单调递减,R2依次递增,模型的解释力逐步增加,说明卖空风险因子能解释股票收益的变化,具有风险溢价作用。

表13 分组检验结果

(四)稳健性检验

1.Asquith et al.(2005)[20]研究股票卖空率与股票收益率关系时发现,以卖空率构造多空组合时,用等权平均(Equal Weight)与加权平均(Value Weight)计算组合收益率所得结果不一致。在前面的投资组合分析中,本文使用市值加权平均(Value Weight)计算组合收益率,在稳健性检验中使用市值等权平均计算各分组的收益率,结果如附录表1所示,所得结论与使用市值加权结果一致,即卖空率高组合的收益率比卖空率低组合的收益率要低,使用多空组合交易策略能够得到超额收益。

2.前面使用日间数据研究卖空者短期交易策略及卖空率与股票收益率的关系,稳健性检验中,改变数据频率使用月度卖空数据来研究卖空率与股票收益率的关系,并使用三因子及加入动量因子的四因子模型对组合收益率进行调整。计算结果如附录表2所示,从组合的平均收益率来看,随着组合卖空率的增加,组合收益率降低。无论使用三因子模型还是四因子模型,低卖空率组合比高卖空率组合的超额收益率大,而且统计显著。与日内数据计算结果一致。

3.考虑不同市场行情下卖空者对股票收益反应的差异,很多人认为卖空交易在股价下跌时起到推波助澜的作用,会引起投资者恐慌性抛售最后导致股市崩盘。在牛市与熊市中投资者对卖空交易会有不同的敏感性。因此,分别考察市场上涨、下跌时卖空者对股价的反应。根据何兴强和周开国(2006)[46]牛市与熊市的判断标准区分市场走势,采用模型(1)进行回归分析,回归结果如附录表3所示,不管市场上涨还是下跌,股票卖空率与股票过去股价负相关,卖空者均采用趋势交易策略,但是在市场下跌时,卖空者对过去股价更加敏感,趋势交易倾向更加明显。

五 结 论

自正式开启融资融券业务以来,我国A股市场的融资融券业务发展迅速,随着投资者对融资融券业务的熟悉及可融资融券标的数量扩大,融券卖空已经成为我国证券市场重要的交易机制。本文使用融券标的日交易数据,从卖空者交易策略的视角来探讨卖空交易对市场影响的内在机制,这对厘清在我国具体制度背景下卖空机制对市场作用有重要意义。研究发现: (1)卖空交易者采用了短期趋势交易策略,在股价下跌时,增加卖空量,股价上涨时减少卖空量;(2)卖空率能够预测股票短期收益率,日卖空率高的股票在未来1-2天的收益率低于卖空率低的股票收益率;(3)构造卖空风险因子,并对卖空因子进行标准的资产定价检验,发现卖空风险因子能解释股票收益率的变化,具有风险溢价的作用。

由于卖空者采取的是趋势交易策略,在股价下跌时增加融券卖空,加速市场下滑,使股价发生异常下跌,导致长期投资者由于资金压力抛售所持有的证券。卖空导致某些股票价格急速下滑的压力会传递到市场,迫使市场价格的整体下滑,导致市场秩序紊乱。因此,在市场危机情况下,监管部门有必要对卖空进行监管,同时完善市场多空投资工具,发挥资本市场优化资源配置的重要作用。

[1] Miller, E. M.. Risk, Uncertainty, and Divergence of Opinion[J].TheJournaloffinance, 1977, 32(4): 1151-1168.

[2] Diamond, D.W., Verrecchia, R. E.. Constraints on Short-selling and Asset Price Adjustment to Private Information[J].JournalofFinancialEconomics, 1987, 18(2): 277-311.

[3] Hong, H., Stein, J. C.. Differences of Opinion, Short-sales Constraints, and Market Crashes[J].ReviewofFinancialStudies, 2003, 16(2): 487-525.

[4] Saffi, P. A. C., Sigurdsson, K.. Price Efficiency and Short Selling[J].ReviewofFinancialStudies, 2010, 2(10): 1093-1125.

[5] Frino, A., Lecce, S., Lepone, A.. Short-sales Constraints and Market Quality: Evidence from the 2008 Short-sales Bans[J].InternationalReviewofFinancialAnalysis, 2011, 20(4): 225-236.

[6] Bris, A., Goetzmann, W. N., Zhu, N.. Efficiency and the Bear: Short Sales and Markets Around the World[J].TheJournalofFinance, 2007, 62(3): 1029-1079.

[7] Chang, E. C., Cheng, J. W., Yu, Y.. Short-sales Constraints and Price Discovery: Evidence from the Hong Kong Market[J].TheJournalofFinance, 2007, 62(5): 2097-2121.

[8] Chiang, T. C., Li, J., Tan, L.. Empirical Investigation of Herding Behavior in Chinese Stock Markets: Evidence from Quantile Regression Analysis[J].GlobalFinanceJournal, 2010, 21(1): 111-124.

[9] Diether, K. B., Lee, K. H., Werner, I. M.. Short-sale Strategies and Return Predictability[J].ReviewofFinancialStudies, 2009, 22(2): 575-607.

[10] 许红伟, 陈欣. 我国推出融资融券促进了标的股票的定价效率吗?——基于双重差分模型的实证研究[J]. 管理世界, 2012, (5): 52-61.

[11] 肖浩, 孔爱国. 融资融券对股价特质性波动的影响机理研究: 基于双重差分模型的检验[J]. 管理世界, 2014, (8): 30-43.

[12] 李志生, 陈晨, 林秉旋. 卖空机制提高了中国股票市场的定价效率吗?——基于自然实验的证据[J]. 经济研究, 2015, (4): 165-177.

[13] Boehmer, E., Jones, C. M., Zhang, X.. Shackling Short Sellers: The 2008 Shorting Ban[J].ReviewofFinancialStudies, 2013, 26(6): 1363-1400.

[14] Beber, A., Pagano, M.. Short-selling Bans Around the World: Evidence from the 2007-09 Crisis[J].TheJournalofFinance, 2013, 68(1): 343-381.

[15] 李科, 徐龙炳, 朱伟骅. 卖空限制与股票错误定价——融资融券制度的证据[J]. 经济研究, 2014, (10): 165-178.

[16] Chang, E. C., Luo, Y., Ren, J.. Short-selling, Margin-trading, and Price Efficiency: Evidence from the Chinese Market[J].JournalofBanking&Finance, 2014, 48: 411-424.

[17] Zhao, Z., Li, S., Xiong, H.. Short Sale Constraints, Disperse Pessimistic Beliefs and Market Efficiency ——Evidence from the Chinese Stock Market[J].EconomicModelling, 2014, 42: 333-342.

[18] Senchack, A. J., Starks, L. T.. Short-sale Restrictions and Market Reaction to Short-interest Announcements[J].JournalofFinancialandQuantitativeAnalysis, 1993, 28(2): 177-194.

[19] Diether, K. B., Malloy, C. J., Scherbina, A.. Differences of Opinion and the Cross Section of Stock Returns[J].TheJournalofFinance, 2002, 57(5): 2113-2141.

[20] Asquith, P., Pathak, P. A., Ritter, J. R.. Short Interest, Institutional Ownership, and Stock Returns[J].JournalofFinancialEconomics, 2005, 78(2): 243-276.

[21] Ackert, L. F., Athanassakos, G.. The Relationship Between Short Interest and Stock Returns in the Canadian Market[J].JournalofBanking&Finance, 2005, 29(7): 1729-1749.

[22] Au, A. S., Doukas, J. A., Onayev, Z.. Daily Short Interest, Idiosyncratic Risk, and Stock Returns[J].JournalofFinancialMarkets, 2009, 12(2): 290-316.

[23] Boehmer, E., Huszar, Z. R., Jordan, B. D.. The Good News in Short Interest[J].JournalofFinancialEconomics, 2010, 96(1): 80-97.

[24] Rapach, D. E., Ringgenberg, M. C., Zhou, G.. Short Interest and Aggregate Stock Returns[J].JournalofFinancialEconomics, 2016, 121(1): 46-65.

[25] Engelberg, J. E., Reed, A. V., Ringgenberg, M. C.. How are Shorts Informed? Short Sellers, News, and Information Processing[J].JournalofFinancialEconomics, 2012, 105(2): 260-278.

[26] Boehmer, E., Jones, C. M., Zhang, X.. Which Shorts are Informed?[J].JournalofFinance, 2008, 63(2): 491-527.

[27] Boehmer, E., Jones, C. M., Zhang, X.. What Do Short Sellers Know?[J].SSRNElectronicJournal, 2015.

[29] Ang, A., Hodrick, R. J., Xing, Y., et al.. The Cross-section of Volatility and Expected Returns[J].TheJournalofFinance, 2006, 61(1): 259-299.

[30] Grossman, S. J., Miller, M. H.. Liquidity and Market Structure[J].TheJournalofFinance, 1988, 43(3): 617-633.

[31] Harris, M., Raviv, A.. Differences of Opinion Make a Horse Race[J].ReviewofFinancialStudies, 1993, 6(3): 473-506.

[32] Goyenko, R.Y., Holden, C.W., Trzcinka, C. A.. Do Liquidity Measures Measure Liquidity?[J].JournalofFinancialEconomics, 2009, 92(2): 153-181.

[33] Bailey, W., Zheng, L.. Banks, Bears, and the Financial Crisis[J].JournalofFinancialServicesResearch, 2013, 44(1): 1-51.

[34] Jones, C. M., Lamont, O. A.. Short-sale Constraints and Stock Returns[J].JournalofFinancialEconomics, 2002, 66(2): 207-239.

[35] Desai, H., Ramesh, K., Thiagarajan, S. R., et al.. An Investigation of the Informational Role of Short Interest in the Nasdaq Market[J].TheJournalofFinance, 2002, 57(5): 2263-2287.

[36] Boehmer, E., Duong, T. X., Huszár, Z. R.. Short Covering Trades[J].SSRN2560851, 2015: 1-45.

[37] D’avolio, G.. The Market for Borrowing Stock[J].JournalofFinancialEconomics, 2002, 66(2): 271-306.

[38] Comerton-Forde, C., Do, B. H., Gray, P., et al.. Assessing the Information Content of Short-selling Metrics Using Daily Disclosures[J].JournalofBankingandFinance, 2016, 64: 188-204.

[39] Fama, E. F., French, K. R.. Common Risk Factors in the Returns on Stocks and Bonds[J].JournalofFinancialEconomics, 1993, 33(1): 3-56.

[40] 陈信元, 张田余. 预期股票收益的横截面多因素分析: 来自中国证券市场的经验证据[J]. 金融研究, 2001, (6): 22-35.

[41] 邓长荣, 马永开. 三因素模型在中国证券市场的实证研究[J]. 管理学报, 2005, (5): 591-596.

[42] Amihud, Y.. Illiquidity and Stock Returns: Cross-section and Time-series Effects[J].JournalofFinancialMarkets, 2002, 5(1): 31-56.

[43] 苏冬蔚, 麦元勋. 流动性与资产定价: 基于我国股市资产换手率与预期收益的实证研究[J]. 经济研究, 2004, (2): 95-105.

[44] 王茵田, 朱英姿. 中国股票市场风险溢价研究[J]. 金融研究, 2011, (7): 152-166.

[45] 高秋明, 胡聪慧, 燕翔. 中国A股市场动量效应的特征和形成机理研究[J]. 财经研究, 2014, (2): 97-107.

[46] 何兴强, 周开国. 牛、 熊市周期和股市间的周期协同性[J]. 管理世界, 2006, (4): 35-40.

Short-selling, Investment Strategy and Stock Returns——An Empirical Test based on China’s A-share Market

PENG Song-lin SU Dong-wei

Using unique daily aggregate short-selling transactions in China, this paper studies the influence of short sellers’ trading strategies on the stock price. Firstly, we find that traders take short-term trend trading strategies, short sellers significantly increase their short positions when stock price fells. Secondly, short interest ratios can capture the cross-sectional variation in average stock returns. Stock returns and short interest ratios have a negative correlation. Thirdly, we construct a short-selling risk factor and find the factor has function of pricing stock returns in the Chinese stock market.

short-selling strategy; stock returns; short-selling risk factor

2016-12-19

国家自然科学基金项目“转融券制度、卖空约束与市场稳定性”(批准号: 71673110,项目负责人: 苏冬蔚)。

彭松林,暨南大学经济学院博士研究生,研究方向为市场微结构、资产定价;苏冬蔚,暨南大学经济学院教授、博士生导师,研究方向为市场微结构、公司金融、资产定价。

F830.9

A

1674-8298(2017)04-0135-19

[责任编辑: 郑筱婷]

10.14007/j.cnki.cjpl.2017.04.012

方式]彭松林, 苏冬蔚. 卖空交易、 投资策略与股票收益——基于中国A股市场的实证检验[J]. 产经评论, 2017, 8(4): 135-153.