基于代理成本视角的股票回购分析

郝洪++刘玉洁

Oct.2017Vol.33No.5

DOI:10.13216/j.cnki.upcjess.2017.05.0004

摘要:通过测度宝钢股份2012年50亿股票回购公告的市场反应发现,股票回购有显著为正的公告异常收益。以回购理论为基础,结合宝钢股份股票回购公告之前以及回购之后几年的财务业绩分析,进一步探讨公告异常收益的真正来源。研究表明,市场的积极反应并不是对宝钢股价被低估的认同,公司自由现金流减少和财务杠杆提升所导致的代理成本降低才是公告收益为正的主要原因。

关键词:宝钢股份;股票回购;公告异常收益;代理成本

中图分类号:F832.51

文献标识码:A

文章编号:16735595(2017)05001905

一、引言

股票回购是指上市公司利用现金从股票市场上购回本公司发行在外一定数额的股票的行为。股票回购起源于西方国家,通常被视为公司股利政策的构成要素。中国自2005年颁布《上市公司回购社会公众股份管理办法(试行)》后,上市公司进行股票回购的案例数量逐渐增加。

宝钢股份2012年50亿的回购事件发生在钢铁行业低迷、很多企业都希望通过举债渡过难关的情况下,引起了广泛的社会关注。很多学者针对这次大规模回购展开了研究。王峰娟等研究了宝钢股票回购的动机,认为价值低估信号假说、自由现金流假说、财务杠杆假说、财务灵活性假说和财富转移假说都不同程度解释了宝钢回购的动机。

[1]谭洪益用比较分析法和事件研究法,分析了回购前后的财务效应和市场效应,认为股票回购对于宝钢股份起了优化公司资本结构和提高公司经营效率的作用。[2]

但是,随着时间的推移,宝钢股份的财务业绩表现并未向好,这促使我们重新审视宝钢股份2012年大规模回购的财务效应,以期得到新的思考和启发。本文从代理成本角度出发,对宝钢股票回购案例进行更深入的分析,认为股票回购之所以出现显著的公告异常收益,是因为公司降低了代理成本,回购改善了公司的资本结构,增加了公司价值。文中涉及的财务数据均来自宝钢股份年报、季度报,市场数据来自网易财经网。

二、宝钢股票回购回顾

自2011年开始,钢材价格一路下跌,屡创新低。2012年全球经济复苏进一步放缓,国内经济增速持续下行压力加大。由于下游行业需求不足、产能过大,钢材市场供大于求的矛盾十分突出,企业之间竞争进一步加剧,特别是产品同质化竞争更加激烈,整个行业面临着巨大困难。

宝钢股份作为钢铁行业的龙头企业,一直实施差异化戰略,尽力维持正常的经营状况,持续保持着国内钢铁行业最优经营业绩,但也难逃经济下行压力的严重影响。2012年,宝钢股份的经营业绩和市场表现都不乐观,公司股价持续保持在低位水平,9月底公司的市盈率跌到了739,市净率降低至071,股价已经跌破净资产,公司面临着经营和资本市场的双重压力。正是在这种情况下,公司决定进行股票回购。

2012年8月28日宝钢股份发布公告称:“为维护广大股东利益,增强投资者信心,维护公司股价,公司分析比较了分红和回购等回馈股东的方式,综合考虑投资者建议和公司的财务状况,公司拟以不超过每股5元的价格回购公司股票,回购总金额最高不超过人民币50亿元。”

9月17日宝钢股份召开了2012 年第二次临时股东大会,审议通过了上述回购议案。回购股票的方式为上海证券交易所集中竞价交易方式,回购的股票将注销从而减少注册资本,资金来源为自有资金,回购股份的种类为公司发行的A 股股票。回购股份的期限为自股东大会审议通过回购股份方案之日起12个月内。

中国石油大学学报(社会科学版)2017年10月

第33卷第5期郝洪,等:基于代理成本视角的股票回购分析

9月21日宝钢股份进行了首次回购,其后经过多次回购,发布回购进展公告14次,历时8个月,至2013年5月21日,公司回购方案实施完毕,50亿元悉数用尽。回购最高价为5元/股,最低价为451元/股,共回购股票1040323164股,回购股票占公司原总股本的59%,占社会公众股本的237%。2012年12月20日和2013年5月23日,宝钢股份分两次将回购股票全部注销。

三、宝钢股票回购的短期市场反应

宝钢股票回购是否得到市场认可,市场对股票回购的反应如何,本文通过测算回购公告收益来说明此问题。本文采用事件研究法研究股票回购的短期市场反应或公告异常收益,采用市场模型计算正常收益。具体步骤为:

首先,确定事件日期和事件窗口。

本文以宝钢股份股票回购预案公告日2012年8月28日为事件日,将事件窗口确定为公告日前后10个交易日,事件窗口长度共21天。

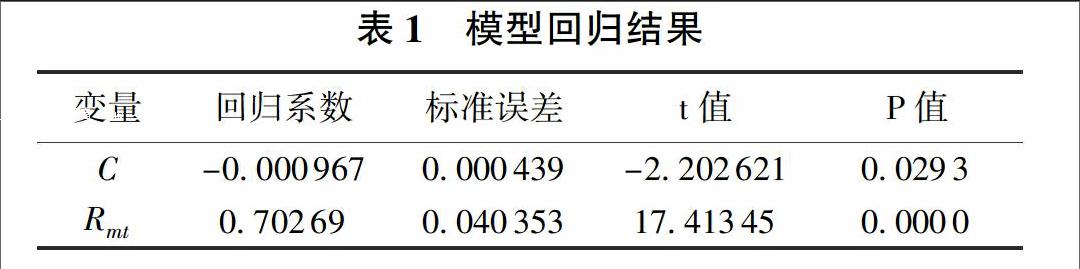

其次,确定估计期并计算正常收益率。

选取回购日前135个交易日至回购日前11个交易日作为估计期,采用市场模型进行回归参数的计算。回归模型为:

Rt=α+βRmt+μt

其中,Rt为股票在t日的实际收益率,Rmt为市场指数的实际收益率;μt

为时期t内企业股票收益率的扰动项,E(μt)=0。应用最小二乘法对模型进行回归,回归结果如表1所示。

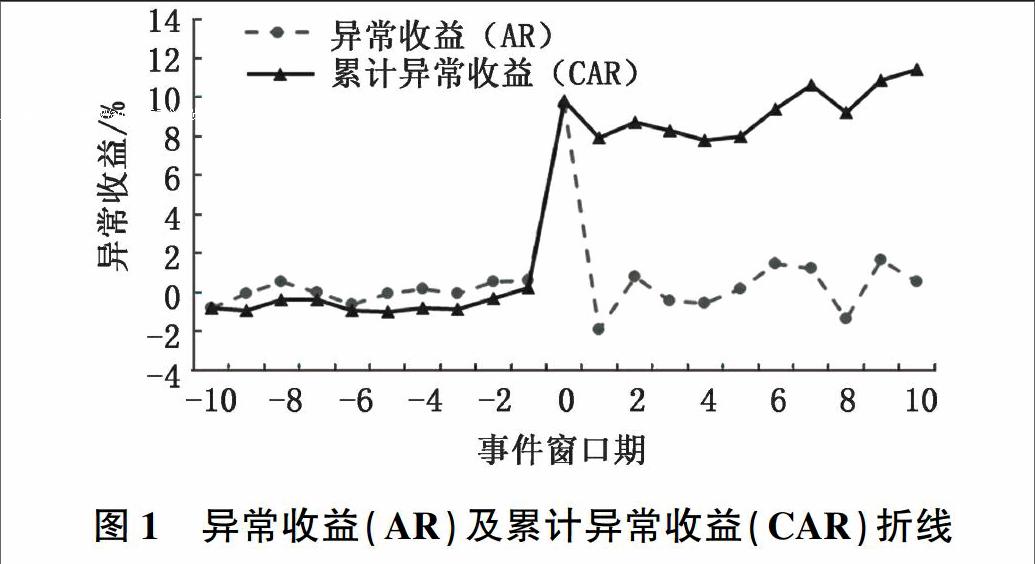

计算结果见图1。

由图1可以发现,宝钢股份在回购公告当日的异常收益高达957%,窗口期累计异常收益为1146%。显著性检验表明,窗口期累计异常收益CAR在(-10,10)的t值为1018,回购公告产生了显著为正的公告异常收益,说明市场对宝钢股票回购公告反应积极,回购增加了公司价值。为了探究为什么市场会对此次回购有积极反应,本文将从股票回购的动机入手,对正向收益来源进行进一步分析。

四、信号传递假说能否解释短期市场反应endprint

信号传递假说是基于信息不对称的理论观点提出来的。企业的管理层相对外部投资者而言知悉更多的企业内部信息,两者之间存在信息不对称。当管理层认为企业未来具有好的发展前景而市场对此并不了解因而低估公司股价时,他们就会向社会公众传递企业价值被低估的信号,股票回购通常被作为这种信号传递的方式之一。股票回购可以视为公司在投资购买自己的股票,只有当股价被低估时这种投资才有价值,因此如果公司宣告股票回购,外部投资者就会意识到公司的股价可能被低估。Dittmar等对1977—1996年美国企业股票回购的研究也证实了股票回购与股价被低估之间存在直接联系。[3]

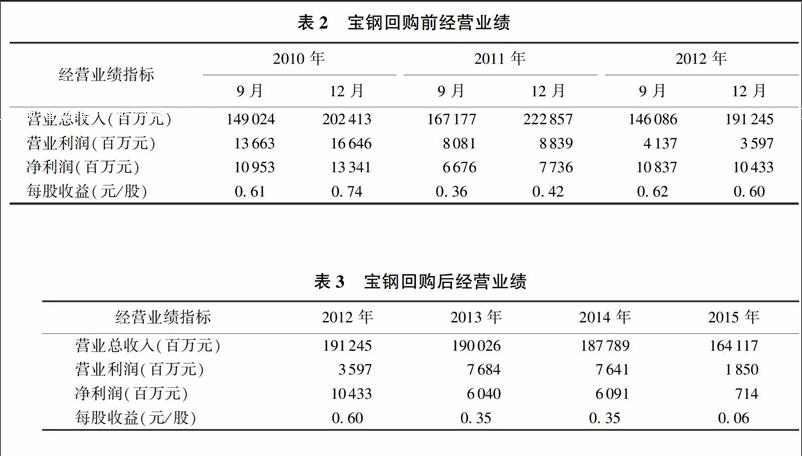

宝钢股份在回购公告中称回购是为了“增强投资者信心,维护公司股价”,公司向市场传递股票价格被低估的信号的意图十分明显。为了确定宝钢股份的股票价格是否被低估,本文对宝钢回购前后的经营状况进行分析,表2列示了宝钢股份回购之前经营业绩情况。

从表2中的财务数据来看,宝钢股份业绩指标在回购之前呈下降趋势。虽然2011年营业收入有所增加,但营业利润较2010年下降幅度高达47%。股东关注的每股收益指标从074元/股下降到042元/股,降低了43%。到2012年9月,经营业绩继续滑坡,与2011年同期相比,营业收入减少了126%,营业利润减少了488%。宝钢在营业利润大幅减少的情况下,净利润却不降反增,2012年9月净利润与上年同期相比增长了623%。净利润增加的原因是2012年上半年宝钢进行了资产剥离,将其下属的不锈钢和特钢事业部的资产转让给自己的母公司宝钢集团,转让价格4397亿元,因此获得转让收益958亿元。这一非经常性收益支撑了公司的业绩指标,2012年9月宝钢股份的每股收益升到062元。由宝钢2012年的年报可知,2012年基本每股收益为060元/股,扣除非经常性损益后基本每股收益只有027元/股,说明当年一半以上的净利润来自非经常性损益。在公司盈利状况堪忧的情况下,宝钢通过出售资产提升利润水平,其行为有盈余管理之嫌。可见,面对钢铁行业的困境,宝钢公司已显得力不从心,而通过盈余管理增加的利润也只能是昙花一现,难以持续。

基于上述情况,谨慎投资者很难接受公司股票回购试图传递的“股票价格被低估”的信号。在2012年公司发布的半年报中称:展望下半年,欧债危机的解决预计无法取得实质性进展,世界经济的稳定及复苏仍面临着严重挑战,预计下半年受市场供大于求局面影响,钢价很难有大幅度提高,后期钢价将延续低位波动态势。受需求减少影响,铁矿石等原料价格将呈下降趋势,但钢铁企业面临的经营压力仍然很大。由此可以看出,公司的管理层对未来前景并不乐观。

事实证明,宝钢股份回购后的经营业绩确实并未改善。表3和图2是2012—2015年宝钢股份的经营业绩情况。可以看出,公司的营业收入在2012—2015年持续下降,营业利润在2013年有所提升的主要原因是公司在2012年出售了不锈钢和特钢业务,剥离了高成本资产。此后,公司业绩仍没有起色,2015年营业利润较2014年下降了758%,净利润下降了883%,每股收益仅有006元,为历史低点。

图2宝钢股份2012—2015年经营状况

从公司股价表现看,回购方案实施完成后,宝钢的股价并未稳定住。回购公告发出一年以后,2013年8月28日宝钢股份的收盘价为409元/股,股票价格又跌回到回购之前的水平。若是投资者认为股票价格被低估,那么股票回购结束后股票价格应当高于回购之前的水平。

综上分析,笔者认为,在回购前宝钢股票价格并未被明显低估,2012年公司出售资产提升的利润并不能说明公司经营业绩得到改善。宝钢股票回购虽然有信号传递的动机,但投资者并没有认可这种信号传递,所以信号传递假说不能解释宝钢股票回购的短期市场积极反应。

五、代理成本对市场反应的解释

公司股东与管理层之间存在着委托代理关系,二者之间的利益冲突会引发代理成本。按照Jensen等的定义,代理成本包括监督成本、约束成本和剩余损失,即委托人激励和监控代理人的成本、代理人的担保成本及委托人因代理人代行决策而产生的价值损失。[4]无论其表现形式如何,代理成本最终由股东承担,会导致股东财富损失。若公司采取的措施降低代理成本,市场必定会对这种价值的提升做出正向反应。宝钢股票回购是否降低了公司的代理成本呢?

(一)自由现金流量减少降低了代理成本

回购动因的另一个假说是自由现金流量假说,该假说本身源于代理问题,自由现金流量的减少可以在一定程度上改善代理冲突。Lang等研究发现,与自由现金流低的企业相比,自由现金流高的企业更可能进行错误的收购。[5]Jensen认为“管理者手中过多的现金资源是危险的”,通过增加现金股利支付或回购股票,把自由现金流量还给股东,可以避免把自由现金流量浪费在低收益的项目上。[6]因此,減少自由现金流量是一种直接的限制管理层采取自利行为的方式。自由现金流量与代理成本的关系最为直观,国内外学者已经证明降低自由现金流量可以有效降低过度投资、低效并购和随意性支出。Griffin以1979—1985年25家大石油公司为样本,实证检验了石油行业存在由自由现金流产生的代理成本问题。[7]在企业拥有过量的现金却没有更好的投资项目的情况下,公司应进行股票回购以降低资金持有量,把多余资金返还给股东。所以说,股票回购有利于公司代理成本的降低。

宝钢股份于2012年4月1日完成了下属不锈钢、特钢事业部相关资产的出售。受让方一次性支付及承担债务共45192亿元,其中支付现金22692亿元,采用分期付款方式支付另外的225亿元,分期付款额按5年等额支付,从2013年开始至 2017年于每年4月1日支付本息。这一事项导致宝钢企业内部留存的现金流大幅增加。图3为宝钢股份2002—2012年货币资金持有量变化情况。为了展示出回购时(2012年8月28日)的货币资金持有情况,2012年的数据来自宝钢股份第三季度报(2012年数据截止到9月末)。endprint

宝钢股份在回购前10年(2002—2011年)的平均貨币资金持有量为644亿元,由图3可以看出,2012年回购时宝钢持有的货币资金超过200亿,远远超过了正常水平。企业留存如此多的货币资金极易产生代理问题,此时选择回购来消耗一部分资金,可以说是宝钢为了改善资金效率问题、降低代理成本而做出的回报股东的决定。在钢铁行业不景气,投资机会匮乏的情况下,通过回购股票来回馈股东,更能得到投资者的认可。

图3宝钢股份2002—2012年货币资金持有量

(二)财务杠杆的提高降低了代理成本

财务杠杆假说通常也用于解释股票回购动因。该假说认为,上市公司通过回购流通在外的股份,降低企业的所有者权益,从而提高财务杠杆,优化资本结构。资本结构权衡理论认为,公司的目标资本结构是公司对负债产生的税盾价值与财务困境成本进行权衡的结果。如果公司的财务杠杆低于其目标杠杆水平,公司通过财务杠杆的提高可以降低其资本成本,增加企业价值。

由图4可以看出,宝钢进行股票回购前5年的平均资产负债率为50%。2012年上半年宝钢处置部分资产后,公司总资产增加了28亿元,总负债减少了54亿元,而后公司又偿还了一部分债务,到2012年末,公司的筹资活动产生的现金流量净流出304亿元。公司资产的增加和负债的大幅减少使公司资产负债率下降到45%,明显低于正常水平。通过回购股票可以减少所有者权益,有利于提高资产负债率。数据表明,宝钢回购股票结束后,截至2013年6月31日,宝钢股份资产负债率上升到48%,明显改善了公司的资本结构。所以,财务杠杆假说适用于解释宝钢股票回购出现的正的公告收益。

图42007—2013年宝钢股份负债比率

同时,财务杠杆的提高亦可以降低公司的代理成本。Jensen提出了负债的“控制假说”效应,他认为负债对监督管理层、提高组织效率有积极作用。[6]通过举债来置换普通股,管理层支付未来现金流量的承诺将受到严格的约束,这种约束不是股利增加可以做到的。与股利政策不同的是,股利政策只是承诺,这种承诺并没有法律约束力,所以股利政策有较大的自由性。而在债务政策里,管理者受到法律的约束,必须定期还本付息,当管理层不能履行按期还本付息的承诺时,债权人有权迫使企业破产。由于存在法律约束,还本付息的现金流出在一定程度上抑制了管理层对自由现金流的随意支配,降低了其过度投资和投资不足的可能性。宝钢股份2013的资产负债率较2012年有了明显的提升,增加了企业偿债压力,从而在一定程度上降低了代理成本。因此本文推测,股票回购引起的公司财务杠杆提升是正的回购公告收益的来源之一。

六、结论与启示

股票回购已经越来越多地被上市公司运用,但回购动机说法不一,效果也不尽相同。宝钢2012年的回购主要是为了传递股票价格被低估的信号,增强投资者信心、提高股价,回购产生了正向的短期异常收益,但长期来看,股价并未稳定在高位。不管是宝钢公司公告中对未来的展望,还是股票回购前后公司的经营业绩和市场表现的变化,都表明其股票回购的异常收益并不是信号传递的结果。分析表明,公司自由现金流的下降和财务杠杆的提高所引起的代理成本降低可能是回购公告收益的真正来源。通过对宝钢2012年股票回购案例的分析,本文得到如下启示:(1)上市公司应当充分意识到投资者不会被公司的盈余管理行为所蒙蔽,要想股价能够长期维持在高位,需公司增加实质的业绩来支撑。(2)当公司拥有超额现金流但投资机会匮乏时,股票回购不失为一种积极的回馈股东的方式。

参考文献:

[1] 王峰娟,张文海.宝钢股份股票回购的动机和影响[J]. 财务与会计(理财版), 2014(1):4042.

[2] 谭洪益.我国上市公司股票回购效应研究——以宝钢股份为例[J]. 广西财经学院学报, 2015(2):6267.

[3] Dittmar A, Jan MahrtSmith, Henri Servaes. International Corporate Governance and Corporate Cash Holdings[J]. Journal of Financial and Quantitative Analysis,2003,38(1):559586.

[4] Jensen M, Meckling W. Theory of the Firm: Managerial Behavior, Agency Costs and Capital Structure[J]. Journal of Financial Economics, 1976,3(4):305360.

[5] Lang L, Stulz R, Walkling R. Managerial Performance, Tobins Q and the Gains in Tender Offers[J]. Journal of Financial Economics, 1989,24(1):137154.

[6] Jensen M. Agency Costs of Free Cash Flow: Corporate Finance, and Takeovers [J]. American Economic Review, 1986,76(2):323329.

[7] Griffin M. A Test of the Free Cash Flow Hypothesis: Result from the Petroleum Industry[J]. Review of Economics, 1988,70(1):7682.

责任编辑:张岩林

An Analysis of Stock Repurchases Based on Agency Cost

——A Case of Baosteel

HAO Hong, LIU Yujie

(School of Business Administration, China University of Petroleum, Beijing 102249, China)

Abstract: This paper measures the market reaction to the 5 billion yuan stock repurchase announcement of Baosteel in 2012. Based on the theories of stock repurchase, this paper analyzes the Baosteels financial performance before and after the stock repurchase, and discusses the true source of the abnormal return. We find that the positive reaction of capital market is not from the undervaluation of the firm, but from the reduction in agency costs because of the decreasing of free cash flow and increasing of financial leverage.

Key words: Baosteel; stock repurchase; abnormal return of announcement; agency costendprint