基于案例分析的家族内部财务舞弊问题探讨

白洋

摘要:基于家丑不可外扬的中国传统文化和不透明的家族企业管理制度,家族企业内部财务舞弊对家族企业本身和家庭成员的伤害很少被提及。通过列举近年来中国社会三个典型的家族内部财务舞弊的案例和回顾性分析最新的全球财务舞弊研究报告的数据,分析了家族内部财务舞弊的隐蔽性和广泛性。发现家族成员间的盲目信任是家族财务舞弊的主要原因。其后从机会、压力、自我合理化三个角度提出了加强家族企业内部控制的措施。

关键词:家族企业;财务舞弊;盲目信任;舞弊三角论;内部控制

改革开放以来,民间企业在沿海地区迅速崛起。家族内的兄弟姐妹互相支援,共同出资,白手起家,共同经营,成就了一些商业传奇。李嘉诚的长江实业集团、刘永好的新希望集团等是其中翘楚。但家族企业也存在一些弊端,比如排外心理制约了公司的拓展、任人唯亲导致员工归属感下降、缺乏公正合理性的管理制度等等。去年落马的证监会原主席肖钢在《财经》2017年会上的演讲中曾提到一股独大的现象在家族企业很普遍,侵害了中小投资者的权益。中国证券业协会发布的2014年72号文件《反洗钱工作指引》中,风险等级评估参考指标的客户特性指标也把家族企业列为第二高的等级。

但是,目前几乎所有关于家族企业财务舞弊的学术研究着眼点均在家族企业对社会外部投资者造成的伤害和损失,而并非对家族企业本身和家族成员投资者造成的损失[1-4]。2015年,美国学者Stephen Pedneault和Bonita K. Peterson在文章 Shattered Trust: Fraud in the Family 中首次提出涉及家族企业内部的财物舞弊对家族企业带来的更加深刻和无法弥补的伤害[5]。本文结合中国社会特点进一步探讨家族企业内部财务舞弊的成因和防范措施。

需要指出的是,关于家族企业内部财物舞弊的数据难以查找,能找到的数据也以估算为主,并且很有可能远远低于实际的发生额。这是由于在家族企业发生财物舞弊后,经营者们更倾向于隐藏消息,在公司或者家族内部解决问题而不是公之于众。而原因主要有以下两点:第一,中国文化强调家丑不可外扬。家庭内部发生财务的造假与舞弊,对于家族企业本身,尤其是中小企业,是一件丢脸的事情。受害一方往往被要求沉默,等待事件被平静地解决;第二,企业内部的管理制度本身不够透明,缺乏监管[6]。兄弟姐妹间互相防备往往被认为会破坏家族内亲密的感情。所以一些资金挪用活动没有得到记录,只有财物舞弊扩大到一定规模后才被发现。

一、国内典型家族内部舞弊案例回顾

本文列举了三个国内典型的家族内部财务舞弊,为之后的理论分析提供实证案例。

(一)桥香园案例

1982年,哥哥江勇和弟弟江俊在蒙自火车站开立“铁路小吃”,这也是后面桥香园的前身。1987年,兄弟俩入驻昆明,在青年路和小西门分别开设了两家米线店。1989年,因为资金周转困难,哥哥江勇向弟弟江俊借钱两万元用于自己青年路的店铺搬迁。弟弟江俊提议该资金作为自己对哥哥店铺的投资,但不参与哥哥店铺的经营,分红两人各占一半。随着时间的推移,哥哥江勇的生意越做越大,新开设了五六家分店。而弟弟的生意则每况俞下。出于兄弟情谊,哥哥接纳了弟弟江俊,在1993年,本着“至亲至诚、同心同德“的理念,兄弟二人共同创办了桥香园。至2007年为止,桥香园的直营店和加盟店一共达到了一百多家。哥哥江勇出于对弟弟的信任,将公司的外联和财物大权全部给了弟弟江俊,自己专心于内部管理、员工培训和美食研发。哥哥江勇没想到的是,弟弟江俊通过伪造哥哥江勇签字,使用“江氏兄弟”、“桥香园”两个兄弟共有的注册商标,背着哥哥成立了云南江氏兄弟桥香园餐饮管理有限公司。两年后,弟弟江俊伙同公司财务李雪梅,再次通过伪造江勇签字和手印,欺骗工商部门,将之前两人共有的蒙自桥香园过桥米线餐饮文化有限公司和蒙自同德房地产开发经营公司转为个人独有,对外则宣称哥哥只是一般员工。万般无奈下,哥哥只好一纸诉状将弟弟告上法院。虽然最后胜诉,兄弟俩被判各享有公司百分之五十的资产,但产品供给、经营规模、企业发展速度和和社会形象都蒙受了巨大负面影响。

(二)真功夫案例

1994年,蔡达标、潘敏峰夫妇经营的五金店因为生意不好倒闭,以4万元投资额, 加入了其蔡达标小舅子潘宇海经营的“168甜品屋”,占50%的股权。“168甜品屋”后扩大为粥粉店并更名为“168蒸品店”。经过三人的苦心经营,“168蒸品店”后来发展为国内首屈一指的中式快餐品牌“真功夫”。因为人手不足,蔡家和潘家多位亲戚也入职公司,或做关联生意。在2006年,真功夫计划上市。跟多家风投机构接洽后,蔡达标希望争取公司控制权并将公司去家族化。与此同时,在夫妻矛盾的激化下,蔡达标私下与妻子签订协议,让出孩子的抚养权和每年一百万的抚养费,换取公司妻子手中25%的公司股权。对于这些潘宇海毫不知情。2007年,蔡达标、潘宇海分别持有公司41.74%的股份,入驻的两家风投机构持有3%的股份,蔡达标和潘宇海共同名下的东莞双种子公司持有余下10.52%的股份。在潘宇海不知情的情况下,蔡达标逐渐更换掉了公司的潘家人。为了进一步侵夺股份,蔡达标进行了一连串资金调拨和收购动作,希望收购风投公司手上的股份。在最后的法院判决上,法院认定在2009年至2010年中,蔡達标从真功夫侵占或挪用3000多万元资金,分别构成职务侵占罪和挪用资金罪。

(三)新鸿基地产案例

香港的郭氏家族经营的新鸿基地产曾是香港最大的地产商。在创业者父亲去世到2008年的十八年间,郭炳湘、郭炳江和郭炳联合作无间,不断提升新鸿基地产的市场价值和地位。甚至在1997年的郭炳湘被绑架案中,三兄弟也共同应对,不惜拿出巨额赎金确保郭炳湘安全释放。但在2008年,新鸿基地产董事会公开投票罢免郭炳湘的董事会主席一职。郭炳江和郭炳联为赶哥哥下台,据称找人诊断郭炳湘在被绑架后具有精神狂躁症,并且指责其作风独断,不和董事局协商做出了许多项目决策,包括让自己女友插手公司人事组织安排。在郭炳湘下台之后,郭炳江和郭炳联却被香港廉政公署批捕,据称是郭炳湘向廉政公署举报两个弟弟串谋公职人员输送利益,并向廉政公署提供了证据。而在调查过程中,郭炳湘自己也牵扯其中,也被廉政公署批捕。到2014年,三兄弟三分家产才让故事告一段落。

二、家族内部财务舞弊数据分析

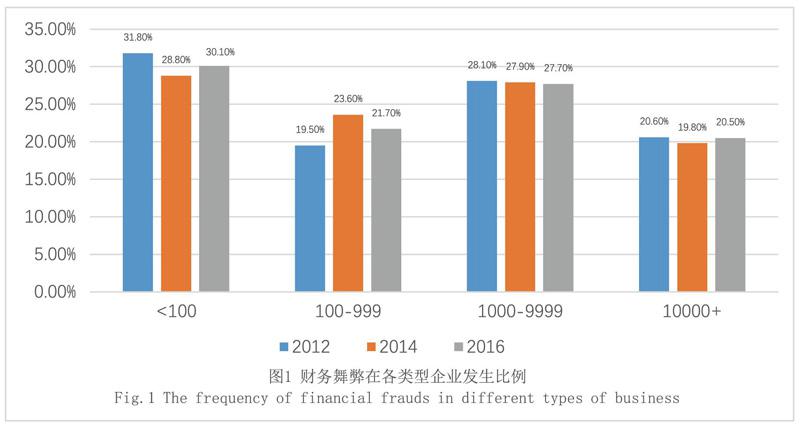

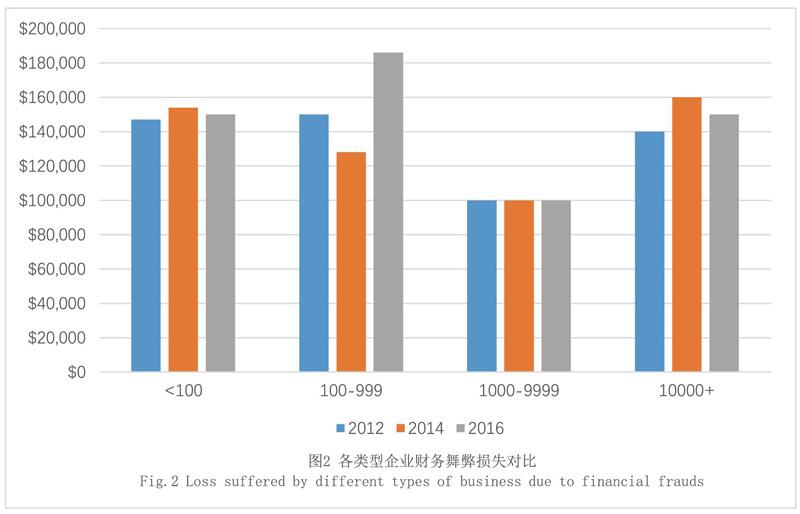

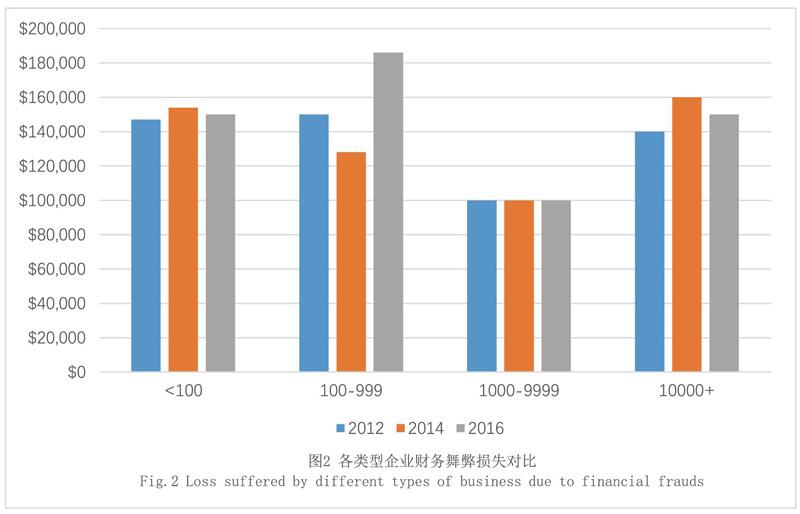

美国注册舞弊审核师协会2017年发布的最新的全球财务舞弊研究报告(Report to the Nations on Occupational Fraud and Abuse)[7]对全球范围内的2410家发生财物舞弊的公司进行了调查。虽然报告中没有具体提供家族企业财务舞弊案例的数据,但因为微型企业所包含的小餐馆、超市、五金店和服装店大多均是家族企业,因此我们可以通过微型企业的统计数据一瞥端倪。根据图1,财务舞弊在微型企业(雇员少于一百人)当中发生的频率是最高的,占据了调查案例的30%。而大型企业(雇员超过10000人的企业)报告中仅占了20.5%。根据图2,虽然两类企业的平均损失的调查结果均为150,000美元(约合960000人民币),但可以想象微型企业因此而遭受的打击要沉重的多。本文前面三个案例都是从微型企业起步发展壮大的企业,都因为家族成员的财物舞弊蒙受了巨大损失。对于微型企业来讲,财物舞弊的打击是致命的,可能直接导致企业在发展初期夭折。由于微型企业没有获得媒体的关注,关于微型企业内部财物舞弊的案例的报道甚少,所以数量是远远被低估的。

此外,根据世界财务舞弊报告,财务舞弊大约会让公司的利润减少百分之五。财务舞弊发生的时间越长,造成的损失越大。微型企业平均财物舞弊的时长为18个月,40.7%的受害企业都决定不借助法律手段处理财物舞弊。家族企业借助法律手段的可能性只能更低。家族企业因为亲人之间彼此的信任,相比于其它企业,错帐假账很长时间都不会被检查。即使发现了,员工也迫于复杂的家庭成员关系不敢开口。

另外,所有的财物舞弊中和资产挪用相关的财物舞弊占57.2%,其中和受贿相关联的占23.6%,和财物报表造假相关联的有3.4%。在中国,这种比例可能会更加极端。考虑到大多数家族企业均为非上市的小公司,财物舞弊更多的方式是资产挪用,不是财物报表做假。

报告中亚太地区受贿方式的舞弊占40%,而50%以上的财物舞弊都涉及文件造假。中国的案例一共有64起,是财物舞弊的重灾区。曾经街上随处可见的印章店和小广告均反映了中国人造假方式的灵活变通。更为可怖的是,考虑到中国法制和财物制度信息的不透明[8-9],财物舞弊在中国的影响程度远远被低估。

报告中 30.3%的企业不存在内部控制,20.3%的企业缺少管理复查,20.1%存在越权。18.9%的舞弊者是公司所有者。他们的舞弊行为平均需要两年才被发现。36.8%是经理,平均需要一年半被发现。国内大多数家族企业都是从街边小作坊发展起来。因为企业主没有专业的商科背景,内部控制和财务监管对于企业主是陌生的字眼。大多数国内家族企業出纳和会计为同一人,直接受企业总经理垂直管理,更是降低了财物舞弊的操作难度。13.4%的财物舞弊案例都展现出家庭矛盾或离异特征,应和了国内出轨行为和离婚事实往往是财物舞弊和纷争的导火索,本文真功夫就是一个典型。

三、家族内部财务舞弊的原因分析

无论企业的规模、地域、所处行业、组织类型,没有任何一种企业对财务舞弊是免疫的。因此所有企业都应当设立内部控制措施。家族企业,不同于其它企业,恰恰把血浓于水的亲情和家族成员之间彼此的信任作为内部控制。上述案例已经证明在利益面前,亲情是如此脆弱。更何况家族企业因为亲情对其它内部控制措施持消极态度。

这种消极态度主要有三种原因。一个是内部控制被认为会破坏家庭和气。中国人好面子,往往把内部控制和互相防备划上等号。家族企业的掌舵者往往是辈份最大的创始人,尤其不希望家族内部成员之间出现互相隔阂。这种初心虽然是好的,但随着企业的壮大,在发展问题和利益分成上面早晚会出现不同的观点。中国人尤其讲究家族内部的等级观念。辈份大的家族成员要关怀辈份小的家族成员。辈份小的家族成员要尊重辈份老的家族成员。这种垂直的家族关系层次不利于信息的流通。一旦出现意见的不统一,部分成员很容易萌生抢夺利益的念头。在缺少其它内部控制的情况下,发生财务舞弊也就非常容易了。

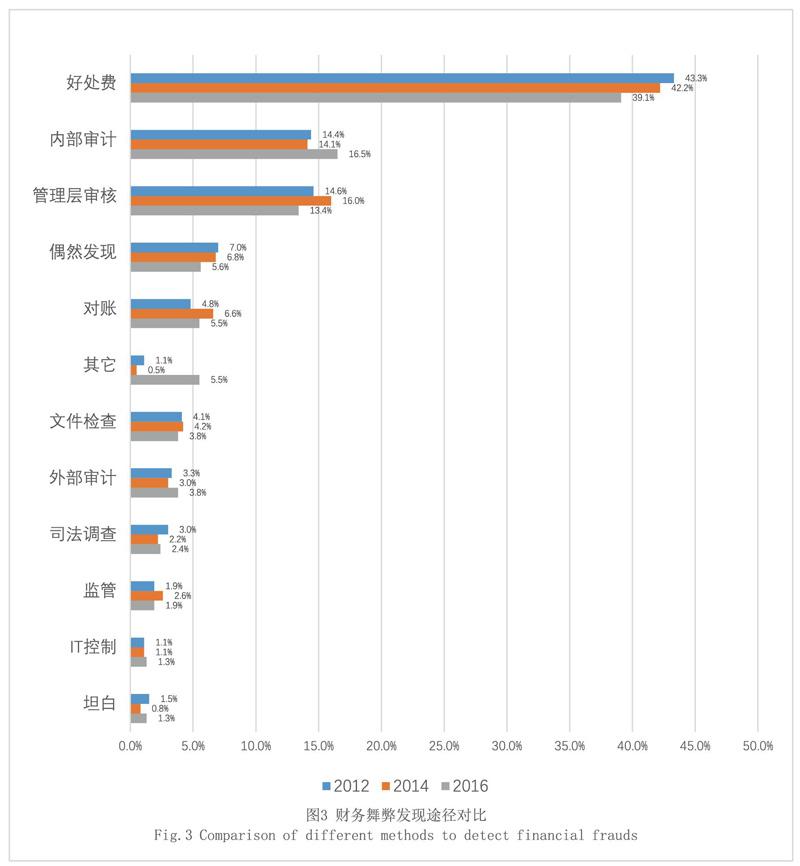

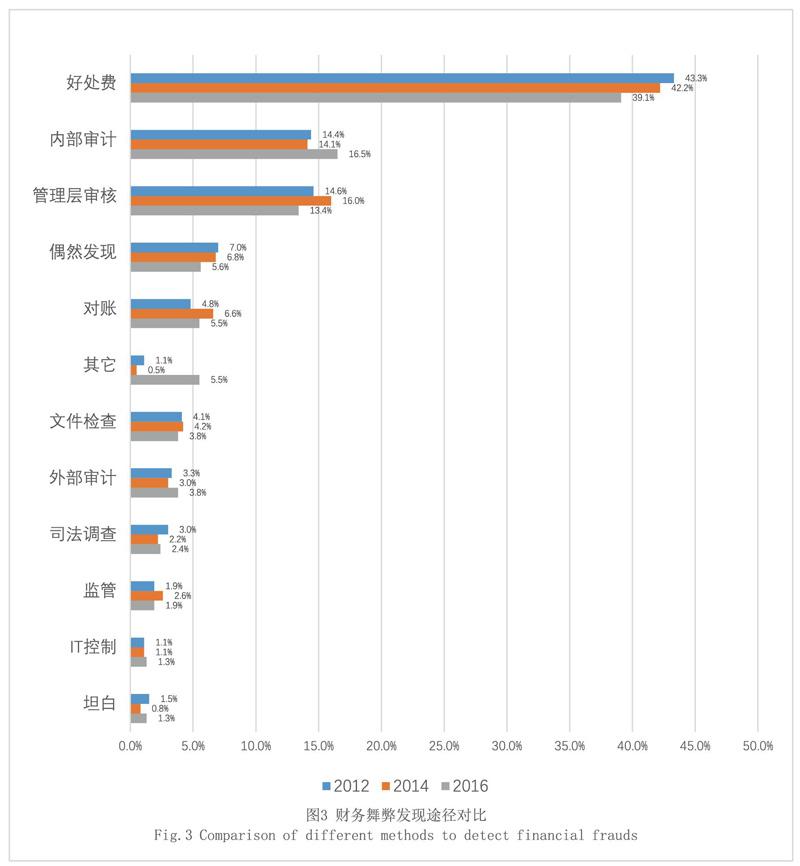

第二种原因是许多家族成员倾向于认为家族成员彼此之间非常熟悉,如果某个成员萌生了财务舞弊的念头,其它成员肯定会洞悉。事实证明人心深不可测,很多舞弊和纷争恰恰发生在被人们认为关系最为巩固的亲兄弟和夫妻之间,如上述三个案例。世界财务舞弊报告把财务舞弊的发现途径分为如下几类。其中最有用的途经是给好处费, 其次是内部审计。这都是借助于外部人员的力量。(见图3)

第三种原因是设立内部控制成本太高。对于大多数为微型企业的家族企业而言,聘用内部审计师、风险评估人员以及安装内控软件和硬件都会占用企业本就匮乏的资源。内控中不必可少的权责分离则会降低企业运营的效率[10-11]。

综上所述,信任蒙蔽了家族管理者的双眼,使他们既不愿意睁眼去看,也无力睁眼去看。即使睁开眼,家族管理者也很难看到真相。

四、家族内部财务舞弊的防范措施

根据舞弊三角理论,财务舞弊的产生是由压力、机会和自我合理化三要素组成。下面就从这三个要素的角度来考虑如何设置内部控制来降低财务舞弊在家族内部发生的风险。

(一)消除舞弊者心理压力

在本文第一个案例中,哥哥江勇发现弟弟江俊侵吞公司财产发生在桥香园壮大之后。真功夫股权争夺利益输送发生在真功夫上市之际。舞弊者都是通过伪造文书,合谋公司财务的方式暗地里转移公司所有权和挪用资产。压力都来自于膨胀的欲望,包括抢夺经济利益的金钱欲望以及争夺公司控制权的权力欲望。从人性角度,这种欲望是很难根治的。但在公司成立之初,家族成员之间可以签订一份家族内部行为准则。没有企图之心的家族成员不会拒绝签署这样一份准则。在公司壮大或者上市之后,公司可以考虑聘请内部审计师对公司内部控制的缺陷进行审核评估。给权利设定边界是唯一有效应应对人的欲望的方法。

(二)减少舞弊者舞弊的机会

因为盲目的信任,家族成员往往有很多机会进行财务舞弊。公司领导者首先需要被灌输内部控制的概念。设置内部控制利于公司的程序化管理、利于建立良好的口碑、能有效遏制财务舞弊发生的风险[12-13]。一旦财务舞弊发生,企业蒙受的损失要远远高于设置内部控制的成本。设置内部控制的成本不一定需要很高[14],比如让银行定期寄送公司银行对账单到每一个管理者手里,或让所有转账支出被两个以上的管理者签字,以及公司所有费用清单定期被所有管理者复查。这些措施并不会给公司造成多大开销。此外,给公司购买保险也是一个有效弥补财务舞弊损失的举措。保险公司作为第三方在签署理赔协议前会对公司的风险进行评估,因为保险费往往是和风险相挂钩的。保险公司会对公司做出关于加强内部控制的建议。一旦发生财务舞弊,家族企业也至少能从保险公司得到部分经济补偿。最后,要加强舞弊者的违法成本。执法司法部门往往倾向于家庭矛盾内部调解解决。但在舞弊中,除了家族成员外,往往也涉及财务部门的家族外成员。让这些普通员工知道违法成本高昂,避免他们成为家族财务舞弊成员的帮手,可以让财务舞弊的机会大大减小。

(三)营造公开透明的企业文化,避免舞弊合理化

当家族内部的财物舞弊被上诉到法庭时,舞弊者往往以是为了整个家族利益为借口。内心则自我解释为是其它家族成员阻止我壮大公司。因为合理化很大程度上也是心理层面的,因此塑造良好的家族氛围是必要的[15]。随着企业的壮大,各家族成员的联系往往不像最初那样紧密。这时候就需要公司的掌舵者定期聚集所有家族成员进行交流沟通。同时,公司壮大之后掌舵者最好设立投诉信箱和热线电话鼓励下层的员工直接反馈公司出现的异常状况。

五、结语

家族内部的财物舞弊是很容易被经营者忽略的问题。但它的影响又是如此广泛。一旦发生,家族企业不仅蒙受财产损失,还遭受家庭的分崩离析。因此,防范于未然显得尤其重要。最有效的措施就是加强内部控制[16]。虽然家族资源有限,但方法仍然是有的,最重要的就是让家族企业管理者具有内部控制的意识,以及认识到信任并不是一种内部控制手段。盲目信任,被证明恰恰是家族内部财务舞弊的罪魁祸首。

参考文献:

[1]李江梅,苏亚民.家族企业管理模式、审计质量与代理成本[J].财会通讯,2017 (33):13.

[2]穆集慧.浅析家族企业会计舞弊风险与防范对策[J].商业经济,2017(05):149.

[3]廖春景,杨晓锋.会计舞弊行为实证研究[J].内蒙古财经大学学报,2016,14 (02):58.

[4] MICHAEL P B, THOMAS G. The company you keep: spreading effects of financial fraud on investor trust[J]. Journal of Health Care Finance,2007,33(3):48.

[5] PEDNEAULT S, KRAMER P K. Shattered trust: fraud in the family[EB/OL].(2015-5-1)[2017-10-12]. http://sfmagazine.com/post-entry/may-2015-shattered-trust-fraud-in-the-family/.

[6]張望. 创始家族上市公司经理人特征与企业价值的实证研究[D].浙江工商大学,2013.

[7] Association of Certified Fraud Examiners. Report to the nations on occupational fraud and abuse: 2016 Global Fraud Study[R]. Austin: ACFE, 2017.

[8]中国民营经济研究会家族企业委员会.中国家族企业年轻一代如何经营与管理企业[J].国际融资,2018(01):18.

[9]周亚琼.家族企业内部控制面临困难及治理问题探讨[D].江西财经大学,2016.

[10]郭钰. 我国家族企业内部会计控制问题研究[D].黑龙江八一农垦大学,2016.

[11]孙宁. 家族企业内部控制研究[D].云南大学,2015.

[12] HERBERT S, DONNA D. Minimizing the risk of financial fraud[J]. Family Practice Management,2006,13(2):45.

[13]安维东. 企业家社会网络、控制权配置与家族企业成长[D].首都经济贸易大学,2016.

[14] DIMITRIJEVIC D, MILOVANOVIC V, STANCIC V. The role of a companys internal control system in fraud prevention[J]. e-Finanse,2015,11(3):34.

[15]陈素蓉. 企业高阶管理人员败德行为之探讨[D].南开大学,2014.

[16]李宇锋.家族企业内部控制监督模式研究[J].现代商业,2013(35):150.

(作者单位:浙江科技学院 经济与管理学院)