融资约束下研发投入对企业财务绩效风险的影响

郑淑霞

(福建江夏学院 数理教研部,福建 福州 350103)

对于2008年发生的经济危机,我国中央政府采取了一系列的刺激规划,防止经济的持续下滑。尽管这一举措短期内确实阻止了更大危机的发生,同时也恢复了国内需求,避免了我国经济硬着陆风险,但此后的实践表明,由于我国较高比例的企业属于外贸依赖型和加工制造型企业,技术含量低,很容易在外部环境转坏时,出现业绩下滑。例如,在这次危机中倒闭的一大部分企业是企业经营模式单一、产品创新能力不够的企业,此外,即便生存下来的一些企业在经济危机后经营并不乐观。为此政府部门于“十三五”规划中提出了经济结构调整、产业转型升级的发展规划,要着力依靠技术进步提升产品竞争力,促进经济集约化、创新化。

另一方面,“供需错位”逐渐变成了遏制中国经济平稳持续增长的最大的拦路石:一是产能过剩已经变成中国经济转型的主要制约因素,二是中国的供需体系严重不配套,高端产品的供给比较匮乏,而中低端产品则相对供过于求。当今世界,技术创新能力是一个国家的核心竞争力,也是决定一个国家科技事业发展情况的关键因素。在现阶段国际经济不振的环境下,加大技术创新,更是企业提升市场竞争力,保障企业地位的基本手段。我国经济社会的成功转型,也需要以企业作为主体的技术创新体系来推动,只有依靠科技进步和生产方式的转变才能解决发展中的诸多难题。但是,企业研发创新也会带来企业风险,这主要取决于企业研发投入的效率以及是否能满足社会需要。企业研发投入资本和人力等投入,会占用企业的盈余资本,因此如果企业研发活动成功,那么会补充企业因研发投入创新而损失的“机会成本”,但如果企业研发活动失败,那么会严重影响企业绩效,增加企业财务绩效风险。

我国经济正处于转型关键期,企业积极参与研发、提高企业竞争力的趋势不可逆转,国内企业也积极响应,但在企业研发创新活动的管理和与企业经营绩效、企业绩效风险关系的认知还远远不够,甚至很多企业只知道研发创新,造成了研发投入过度而拖垮企业正常运营资本的现象。为此,本文选取我国制造业上市公司,分析企业研发投入强度对企业财务绩效风险的影响,并讨论融资约束是否影响二者之间的关系,以补充这一研究领域的缺失。

一、影响机制和文献综述

(一)企业研发创新对企业财务绩效风险的影响机制

越来越多的企业开始注重研发投入和研发创新,这一方面是企业家认识到创新对于企业成长、创造企业绩效的重要性,另一方面是因为创新能形成企业的核心竞争力。但是也有很多企业,特别是中小企业对企业创新并没有表现出积极的态度,这源于企业研发投资具有高风险的特征,同时在企业角度上,也表现为研发周期长、投入资本大、收益不确定性的特点。根据前面的阐述,企业研发活动需要投入大量的人力资本和财力资本,但这些资本投入是否能获得新的技术成效和新产品无法预知。在研发投入后,如果长期不能形成技术成果,或者即使有技术成果,但不能实现商业化,那么研发创新的企业财务绩效就是失败的,会影响企业层面的财务绩效风险。

基于熊彼特的创新理论,其认为企业的研发投入与企业层面的风险波动有正向关系。Comin&Mulani(2005)创立了内生增长理论模型,指出企业层面波动增强是因为研发活动带来的熊彼特“创新性毁灭”所导致的,并且通过实证分析验证了研发投入和企业层面波动性正相关。然而,已有学者指出企业研发投入也可能会抑制企业风险波动,Koren&Tenreyro(2013)构建了动态化的内生技术进步模型,指出利用研发投入能够研制出多样化的技术种类从而降低企业产出波动。蒋银娟(2016)指出当内生技术进步展现为投入品种类的不断增加时,对某类技术种类冲击的作用影响就会随着技术种类范围扩大而下降,研发投入能够利用多样化技术种类的方式来降低产出波动。Krishna&Levchenko(2009)在 Koren&Tenreyro(2007)的基础上构建模型表明在制造产品时,产品的复杂度和中途投入物品的品类正向相关。也就是说,产品的复杂度随中途投入物品种类的增加而增大,从而产出波动就越小。

本文认为企业研发投入影响企业财务绩效的不确定性主要来自四个方面:一是企业增加研发投入支出会增加企业的运营成本,导致资本的机会成本上升,由于长期资本投入会产生利息,因此会增加企业的财务成本,一旦企业研发支出不能形成有效收益,则会增加企业财务绩效风险;二是企业研发投入增加会增大企业治理风险,由于企业研发需要大量的人力和资本投入,因而会增加企业运营风险,运营风险会传导到财务绩效层面,从而会影响企业绩效风险;三是研发技术创新绩效的不确定性,研发活动存在投入高、周期长且成果难以预测的特点,因此其对于企业绩效的影响是研发投入前和研发过程中都不确定;四是可能会增加企业市场风险,即使企业进行研发投入得到了预期的技术成果,但由于对市场的掌握程度不够,不能将研发成果有效转化为市场价值,也会增加企业财务绩效风险。

(二)文献回顾

国外学者最早对于企业风险开始关注,对研发创新与企业风险关系的研究相对来说比国内学者的研究更为深入。Sorescu&Spanjol(2008)研究如何突破性创新和渐进性创新影响企业绩效的风险,发现突破性创新会增加企业绩效风险。Ciminiet al.(2014)实证得出企业研发支出将导致企业盈余管理风险以更高概率出现,而这会扩大企业总体风险。Gharbi et al.(2014)实证得出在高科技企业中企业股票波动更大,R&D投入强度是导致这一现象的主要因素,其原理在于企业进行研发投入活动导致企业和投资者之间产生信息不对称。Maliranta&Maattanen(2014)考察了企业创新投资与企业利润风险的关系,得到企业的创新活动和企业风险是相互关联的,企业创新活动将增加企业各个运营指标的波动水平,从而增加企业利润的不确定性。

国内学者中,张信东和姜小丽(2008)利用Rubinstein的系统风险分解模型得到企业的系统风险,得到企业研发投资与系统风险存在显著的负相关关系。黄曼行等(2014)采用分位数回归方法分析发现对于高风险的中小企业,增大研发投入会导致企业财务绩效风险增加,而低风险中小企业增大研发投入会使企业财务绩效风险降低。杜晓荣和付晓月(2016)实证检验了研发投资、企业风险与高管薪酬-业绩敏感性之间的关系,研究显示研发投入与企业风险存在正相关关系,加大研发投入会导致企业风险增大。陈彬和姚尧(2016)研究发现我国A股高新技术企业上市公司的研发投入强度与盈余波动性之间显著负相关,增加企业的研发投入可以降低其盈余波动性。李卓和蒋银娟(2016)研究发现研发创新活动带来多种不同技术种类能够在一定程度上降低生产波动的风险,企业研发投入强度越大,企业产出波动性及生产率波动性越小。

由以上文献综述来看,对于研发投入对企业财务绩效风险影响的理论研究和实证分析,结论并不统一,部分学者认为研发投入增多会增加企业绩效风险,但也有学者指出企业技术创新水平更高能抑制企业系统性风险。此外,在研发支出与企业财务绩效风险的关系上,暂未有学者对二者是否存在非线性关系进行检验。由此,本文重点是弥补现有文献的不足之处,首先,对企业财务绩效风险进行了界定,并选择了衡量企业财务绩效风险的指标,其次从整体和分不同企业的角度,来检验企业研发投入强度与企业财务绩效风险的关系,并探索企业融资约束程度对二者关系的影响。

三、研究设计

(一)样本选取

本文选取2013-2015年在我国A股市场上市企业作为研究对象,并采用如下原则筛选:(1)剔除ST及*ST企业;(2)选取制造业行业进行分析,其中根据国家统计局于2016年11月10日发布的 《2015年分行业规模以上工业企业研究与试验发展(R&D)经费支出情况》,选取制造业中研发投入强度大于1%的9个行业[9个行业分别是医药制造业;化学纤维制造业;专用设备制造业;汽车制造业;通用设备制造业;铁路、船舶、航空航天和其他运输设备制造业;计算机、通信和其他电子设备制造业;仪器仪表制造业;电气机械和器材制造业。]。(3)考虑财务指标数据的完整性,即如果选择的样本数据在样本期间内不完整或数据指标不合理 (如营业收入为零、研发投入无数据等),则同样将该企业剔除。经过以上原则的严格筛选,最终得到663家企业数据,按企业所有权性质,国有企业181家,民营企业482家。按2013年企业营业收入额,将小于10亿元的称为小规模企业,共有292家,将营业收入大于10亿元小于50亿元的称为中等规模企业,共有267家,将营业收入大于50亿元的称为大规模企业,共有104家。本文所有的数据主要来源于深圳国泰安(CSMAR)金融数据库,部分指标数据来源于巨潮资讯网企业年报。

(二)模型建立

目前在检验企业研发投入与企业绩效关系的实证文献中大多数学者(赵喜仓和吴军香,2013;赖丹和伍志婷,2016)采用了面板数据,但回归方法却是运用了最小二乘法多元回归模型。由于面板数据结构既有时间维度也有截面维度,采用面板数据固定效应或者随机效应模型可以极大限度地利用面板数据的优点,尽量减少估计误差。为此本文主要建立面板数据形式下的回归模型来检验企业研发投入对企业财务绩效风险的影响。首先建立如下模型:

在模型(1)中,riskit是i企业第t年度的企业财务绩效风险,RDit是i企业第t年度的研发投入,Xjit表示第j个控制变量,在本文中主要包括企业规模、股权集中度、资产负债率三个控制变量,表示残差,表示企业横截面,表示时期。

进一步为检验企业研发投入与企业财务绩效风险是否存在非线性影响关系,引入企业研发投入的平方项,建立非线性回归模型:

在对模型(1)、(2)进行选择后,在模型基础上引入企业融资约束与企业研发投入(或企业融资约束与企业研发投入平方项)的乘积交叉项,以考察企业融资约束对企业研发投入与企业财务绩效风险关系的影响。模型如下:

其中RD×LFC为企业研发投入与企业融资约束的乘积交叉项为企业研发投入平方项与企业融资约束的乘积交叉项。

针对上面三个模型,本文采用面板数据模型进行估计,在估计过程中,用F test和Hausman test进行模型选择。

(三)变量说明

1、因变量

企业财务绩效风险。衡量企业财务绩效风险有多种指标,如企业经营杠杆系数、企业财务杠杆系数、Altman的Z指数和企业绩效波动率。本文认为,在考虑企业财务绩效风险时,既要考虑重要财务指标的变动对企业财务绩效风险的影响,同时也要考虑企业财务绩效风险的各个方面。为此本文选用Altman的Z指数(多元衡量指标)作为企业财务绩效风险的衡量指标,但是考虑到中国上市公司随意增发、增资能扩充资本价值的行为,使得股票市值远远超过了企业资产,因此本文认为构成Z指数的X4指标(股票权益的市场价值总额/负债账面价值)对于中国上市公司不适用,为此本文采用改进的Z指数来衡量企业财务绩效风险:

其中X1=营运资金/资产总额,X2=留存收益/资产总额,X3=息税前利润/资产总额,X5=销售收入/资产总额。该指数值越高表示企业财务绩效风险越低。

2、自变量

研发投入强度。前面指出,企业进行研发创新活动的成本主要包括人力成本和资金成本。考虑到很多企业的研发人员不仅从事研发活动,同时也参与本职岗位的非研发工作,因此本文只用研发资金投入来确定企业的研发创新。在衡量研发投入资金时,有绝对量和相对量两种指标,绝对量是企业投入研发经费,一般是R&D经费投入,相对量是企业研发投入的相对值,即为企业研发投入强度,一般是R&D经费投入与企业当期营业收入的比值。考虑到目前上市公司在披露年报时很少会披露企业研发人员数量,而对于研发经费支出,2007年的新企业会计准则开始要求上市公司在财务报告中披露研发投入数据,故本文采用研发投入额与企业当年营业收入的比值来衡量企业研发投入强度。

3、中间变量

企业研发活动资金一部分来自于企业上一期的盈余,而另外一部分来自于企业的外部融资。然而,目前我国大多数企业存在融资约束问题,并且由于中小企业的企业风险更高,这会使得中小企业相对于大企业具有更高的融资约束,而这也就更可能影响企业研发投入强度与企业财务绩效风险的关系。

对于融资约束的衡量,目前有单变量指标和多变量指标两类,单变量指标包括股利支付率、企业规模、资产负债率、利息保障倍数等,多变量指标包括指数、KZ指数、WW指数等,这些指标能在一定程度上反映企业遭受的融资约束程度,但是这些指标都是国外学者构建,由于国内外企业性质不同,因此是否适用于中国上市企业有待考究。况学文等(2010)在借鉴这些指标的基础上,构建了LFC指数来衡量上市公司融资约束,得出LFC指数对上市公司融资约束程度的判别正确率达到94.90%。为此本文也用该指数来测度企业的融资约束,该指数的计算公式为:

其中LEV是企业资产负债率,NWC是企业净营运资本,ROE是企业净资产收益率,MTB是企业市场价值与账面价值比,DIV是企业现金股利与总资产之比。该指数值越大,说明企业的融资约束程度越高。

4、控制变量

本文选取企业规模、股权集中度和资产负债率三个变量作为方程的控制变量。

企业规模:用上一年的主营业务收入对数值表示。

股权集中度:用每年企业前五大股东持股比例和评测股权集中度。

资产负债率:用期末负债总额除以资产总额的数值表示。

如:表1列出了各个变量的说明。

表1 变量说明Table 1 Variable description

四、实证分析及结果

(一)整体样本的估计结果

首先观察全部企业样本下的估计结果,见表2。表2列(1)显示了企业研发投入强度对改进Z指数的线性影响估计结果,列(2)显示了二次型函数非线性影响的估计结果。两列模型均选择了面板固定效应模型。列(1)变量系数显示,企业研发投入强度系数为-2.477,且在1%概率水平下统计显著,说明企业研发投入强度增大能降低企业Z指数,即表明企业研发强度增加会增加企业财务绩效风险。列(2)则显示企业研发投入的一次项和二次型变量系数均在1%概率下统计显著,说明企业研发投入强度与企业Z指数存在非线性U型影响关系。但是,计算得到函数拐点为4.235/(2×4.398)=0.481,这远远超出了样本企业的研发投入强度平均水平,超过48.1%研发投入强度系数的企业数只有2家,考虑到列(1)和列(2)的拟合优度相差不大,因此本文认为企业研发投入强度对企业Z指数为线性影响,企业研发投入强度越高,企业财务绩效风险越大。控制变量中,企业规模变量系数不显著;股权集中度系数显著大于0,说明股权越集中,企业财务绩效风险越小;资产负债率系数显著小于0,说明企业外债相对水平越高,企业财务绩效风险越大。

考虑到现阶段企业研发投入与企业财务绩效风险更倾向于线性关系,因此在列(1)基础上引入研发投入与企业融资约束的交叉项变量,进一步估计,结果见列(3)。可见企业研发投入强度系数为-2.180,高度统计显著,说明企业研发投入强度增大会降低Z值,与列(1)一致,企业研发投入强度与企业融资约束的乘积交叉项系数为-0.133,同样统计显著,说明融资约束的增加会加大企业研发投入强度对企业财务绩效风险的负影响程度,即企业融资约束越严重,企业研发投入的企业财务绩效风险越大。

表2 企业研发投入强度对企业财务绩效风险的影响估计Table 2 Estimation of the impact of r&d investment intensity on financial performance risk

(二)不同企业样本的估计结果

为检验不同性质企业是否存在与整体样本企业相同的结论,下面对国有企业和民营企业分别估计,对小规模和大规模企业分别估计,结果见表3和表4。在对子样本企业估计过程中,本文同样对线性和非线性模型进行了比较,结果显示研发投入二次项系数统计显著,但拐点远远超过了企业研发投入平均水平,因此本文认为二者现阶段是线性关系。限于篇幅,本文不显示非线性模型估计结果。从表3看到,无论是国有企业还是民营企业,企业研发投入强度系数均显著为负,说明国有企业和民营企业研发投入都会增加企业财务绩效风险。加入融资约束与企业研发投入的交叉项后,两个样本下企业研发投入变量系数仍显著为负,而交叉项变量系数在国有企业样本下统计不显著,在民营企业样本下在10%概率下小于0,表明融资约束会影响民营企业研发投入与企业财务绩效风险的关系,民营企业融资约束增加后,会导致企业研发投入对企业财务绩效风险的正影响程度更高,但对国有企业影响不明显。

表3 分国有企业和民营企业的估计结果Table 3 The estimated results of state-owned enterprises and private enterprises

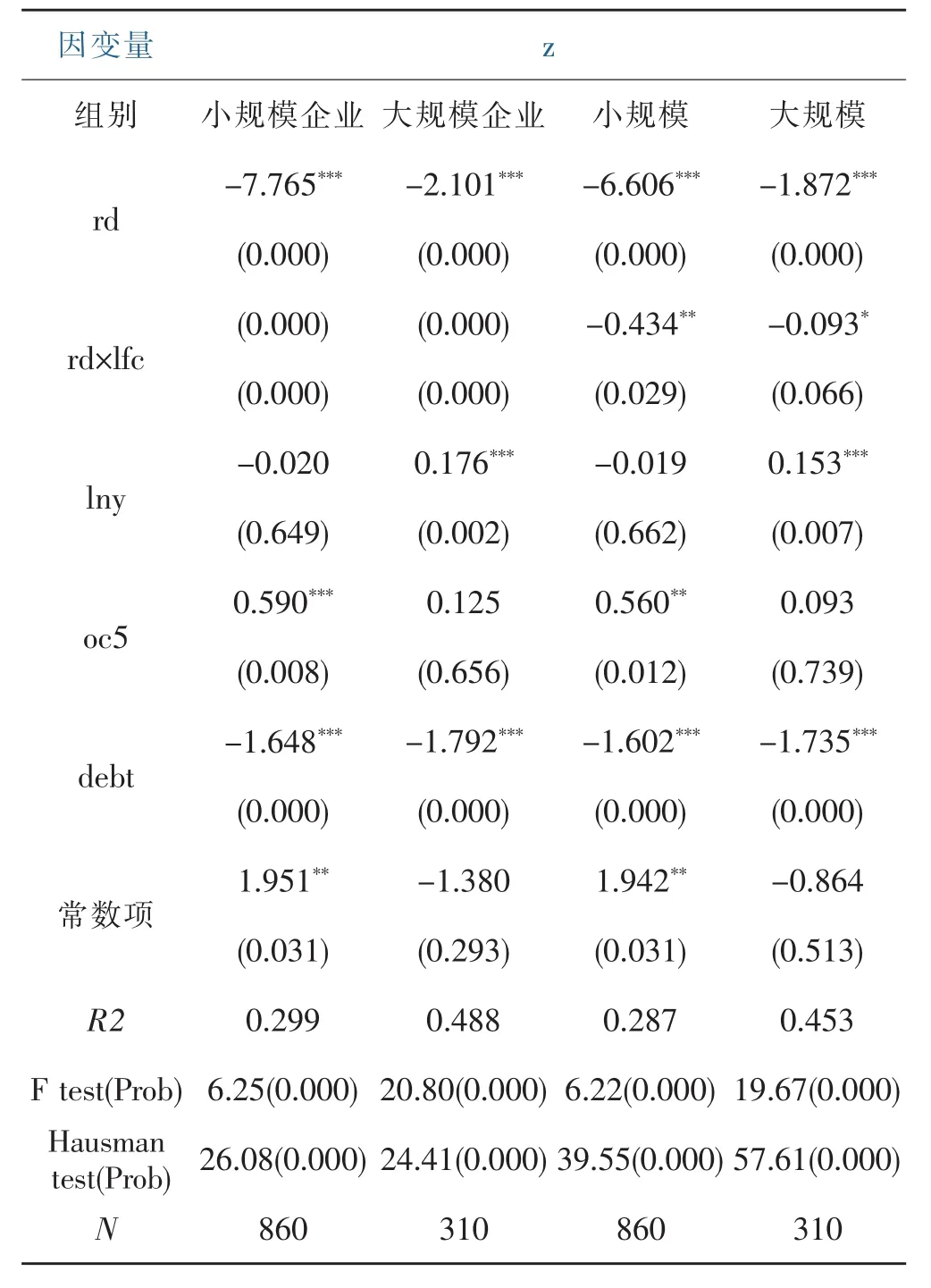

表4显示了小规模企业和大规模企业样本的估计结果,可以看到,无论是小规模企业还是大规模企业,企业研发投入强度系数均显著为负,说明企业研发投入都会增加企业财务绩效风险,这和全样本下的结论一致。加入融资约束与企业研发投入的交叉项后,两个样本下企业研发投入变量系数仍显著为负,交叉项变量系数也同样显著小于0,并且小规模企业变量系数要大于大规模企业样本。综合表3和表4,说明民营企业和小规模企业在遭遇与国有企业和大规模企业相同程度的融资约束时,会更大程度地扩大企业研发投入对企业财务绩效风险的正作用。

表4 分不同规模企业样本的估计结果Table 4 Estimation results of enterprise samples of different sizes

五、结论与政策建议

技术创新能力是企业生存和稳定发展的重要基础,更是企业增强市场竞争力,保障企业市场地位的基本手段。但是,企业研发创新也会带来风险,这主要取决于企业研发投入的效率以及是否能为企业产生经济价值。企业大量投入人力资本和资金资本,本身存在一定的财务绩效风险,一旦研发活动失败,则会进一步影响企业绩效,增加企业财务绩效风险。本文选择2013-2015年663家制造业上市企业数据,利用面板数据模型检验了企业研发投入强度对企业财务绩效风险是否存在非线性影响,同时观察融资约束是否会影响二者的关系。实证得到现阶段企业研发投入强度对企业财务绩效风险不存在非线性影响,二者为正向线性关系,研发投入强度增加会增大企业的财务绩效风险水平。企业融资约束会扩大企业研发投入强度对企业财务绩效风险的正影响程度,融资约束程度的加强,会使企业研发投入资本相对成本更高,进一步加大企业财务绩效风险。民营企业、小规模企业对二者关系的影响程度要大于国有企业、大规模企业。根据研究结论,本文提出几点针对性的建议:

(1)企业在积极参与研发投入时,要防范研发带来的财务风险

我国正处于经济转型时期,这一时期经济和产业发展最显著的特点是各产业中,高技术、高附加值的产业比重越来越高。为此,如果企业要想保持高增长、提高市场竞争力,就必须加大研发投入,加大企业创新。但是,由本文的研究结论得出,企业研发技术投入的增加会导致企业财务绩效风险增大,为此企业应该采取财务绩效风险化解机制,一方面,在研发过程中,要积极与高校、研究院展开合作,加强产学研合作模式,提高技术创新的效率和成功率,努力降低企业研发的成本,另一方面,加快产品从研发到量产的过程,使研发能快速形成财务绩效。目前国内企业的研发投入大,但研发周期过长,一般产品从研发到真正生产需要两到三年,甚至更久,这大大占用了企业的财务资金成本,为此要缩短企业研发成本周期,从而能大大减小企业的财务绩效风险,保障企业财务绩效平稳。

(2)坚持以市场为导向,提高科技成果转化率

我国现阶段科技成果转化率很低,总体上不足20%,这是因为企业在很多创新活动中,并没有根据市场需要作为方向,在竞争激烈的经济大环境下,技术创新是企业生存发展的关键因素。企业的技术创新只有面向市场需要来开展,真正满足市场需求,企业才能在竞争中取得优势地位。然而,在实际中,很多企业创新时未加强关注市场需求,从而致使很多技术创新没有达到预期经济效果。盲目创新、无效用创新不仅浪费了企业宝贵资源,还会加大企业风险。因此企业在创新研发过程中一定要注重市场需求为导向,提升企业创新成果转化率。

(3)努力解决民营企业、中小企业的融资约束问题

融资约束一直困扰着民营企业和中小企业,目前我国银行等金融机构都倾向于向国有企业和大企业贷款,而对中小企业的贷款约束较为严重。我国的科研投入水平还远低于欧美国家,其中一个原因在于我国企业的科技研发普遍受到资金约束。企业技术创新需要大量的资金投入,日本、美国等国家有更多的风投基金对企业进行投资,而国内普遍缺乏这一途径,国内企业的资金更多来源于银行等金融机构。为此,政府部门要及时设计合理的政策,避免外部因素阻碍企业技术创新活动。在融资上,指导银行业、资本市场加大对企业技术创新项目扶持,在银行贷款上给予更大的优惠,降低高科技企业上市门槛等,鼓励天使基金、风投公司、民间资本投资。在税收上,可以适当降低研发型企业的税率,对新产品进行补贴,加大我国科技型企业的竞争力。

[1]Comin D.,Mulani S.A theory of growth and volatility at the aggregate and firm level[J].Journal of Monetary Economics,2005,56(8):1023-1042.

[2]Koren M.,Tenreyro S.Technological diversification[J].American Economic Review,2007,103(1):378-414.

[3]蒋银娟.研发投入能否降低企业产出波动[J].南方经济,2016(2):13-27.

[4]Krishna P.,Levchenko A.Comparative Advantage,Complexity and Volatility[R].NBERWorking Papers,2009,No.14965.

[5]Sorescu A.B.,Spanjol J.Innovation's Effect on Firm Value and Risk:Insights from Consumer Packaged Goods[J].Journal ofMarketing,2008,72(2):114-132.

[6]Cimini R.,Gaetano A.,Pagani A.The relation between R&D accounting treatment and the risk of the firm:Evidence from the Italianmarket[J].Financial Reporting,2014(1):33-54.

[7]Gharbi S.,Sahut J.M,Teulon F.R&D investments and hightech firms'stock return volatility[J].Technological Forecasting&Social Change,2014,88(88):306–312.

[8]Maliranta M.,Mttnen N.Innovation,Firm Risk and Industry Productivity[J].Etla Reports,2014.

[9]张信东,姜小丽.企业R&D投资与系统风险研究[J].研究与发展管理,2008,20(3):22-29.

[10]黄曼行,任家华,严娱.我国中小企业R&D投资与企业财务风险:基于分位数回归方法[J].科技管理研究,2014(14):113-117.

[11]杜晓荣,付晓月.研发投资、企业风险与高管薪酬:业绩敏感性[J].工业技术经济,2016(11):129-136.

[12]陈彬,姚尧.研发投入与盈余波动性研究:基于我国A股高新技术企业上市公司的经验证据[J].财会通讯,2016(6):65-68.

[13]李卓,蒋银娟.研发创新抑制波动机制分析:基于企业生产供给波动视角[J].经济理论与经济管理,2016,36(6):72-87.

[14]赵喜仓,吴军香.中小板上市公司R&D投入与企业绩效关系的比较研究[J].科技管理研究,2013(12):104-108.

[15]赖丹,伍志婷.新材料上市公司R&D投入对企业财务绩效影响的实证研究[J].江西理工大学学报,2016,37(2):46-51.

[16]况学文,施臻懿,何恩良.中国上市公司融资约束指数设计与评价[J].山西财经大学学报 2010,32(5):110-117.