基于因子分析法对中国上市券商竞争力的实证研究

——以29家上市券商面板数据为例

张雯睿

(杜伦大学 商学院,英格兰 达勒姆 DH1 3LE)

现代经济发展离不开金融,金融离不开资本市场。资本市场具有融资、定价和资源配置的功能。证券公司作为资本市场的参与主体,是资本市场发展的重要引擎。资本市场功能的发挥主要依托券商的桥梁和中介作用,因此在资本市场的建设和发展过程中,证券公司的重要作用不言而喻。

从国际范围来看,世界很多国家将增强公司的竞争力作为企业发展的长期目标。在以美国为代表的西方发达市场中,由于“混业制”经营的存在,国际化大投行既开展银行业务,又代客买卖证券。这些投行具有维系金融市场稳定、服务实体经济发展、拓展经济体融资渠道的功能。中国证券市场的特征概括起来就是“新兴+转轨”,国内券商尚不具备西方发达市场国际投行的功能。如何提高国内券商的竞争力,快速建设优质资本市场成为当前的重要课题。

一、文献综述

近代最早开始研究企业竞争力的学者是Michael Porter,他的研究成果主要是Competitive Strategy[1]、Competitive Advantage[2]和 National Competitiveness[3]三本著作。他将产业经济学理论运用到企业战略领域的研究方面,提出以产业结构分析为基础的竞争战略理论。在证券公司的竞争力研究方面,Robert Kuhn指出资金的营运能力是证券公司、投行的最核心的竞争力[4],证券公司应当更有效地运用自有资金,通过提高资产质量来开展同业竞争;米歇尔·弗勒里耶认为投行的核心竞争力来自其源源不断的创新能力[5]。中国对证券公司竞争力的研究大多集中在21世纪之后。金骏从竞争力理论的角度入手,突出强调了证券业产业结构、券商现实竞争力和券商潜在竞争力,并在这三个方面对券商竞争力因素进行了综合实证分析[6];杨栋在前人研究基础上加入研发能力和国际化能力,并把层级分析法作为竞争力的评价方法[7]。

本文在学者的研究基础之上,运用因子分析法对中国上市券商竞争力进行分析,试图找出决定中国券商竞争力的公因子以及影响力最高的公因子,并了解各家券商公因子的得分排名情况。

二、实证分析

(一)研究方法

传统的对证券公司竞争能力分析的方法是找出其相应的财务、非财务指标,并在样本之间进行横向比较。但是证券公司的财务、非财务指标众多,一个一个用相应指标进行比较往往很难得出有意义的结论。

因子分析法的基本思想是通过对变量之间方差、协方差矩阵以及相关系数矩阵的结构性分析,找出能够代替所有变量绝大部分信息的少数几个变量,从而达到降维的目的[8]。找出来的少数变量也叫变量因子。根据每一个因子的方差贡献率可以确定该因子对样本整体方差的影响力,并通过因子方差贡献度对比确定每个因子的重要程度。

(二)数据准备

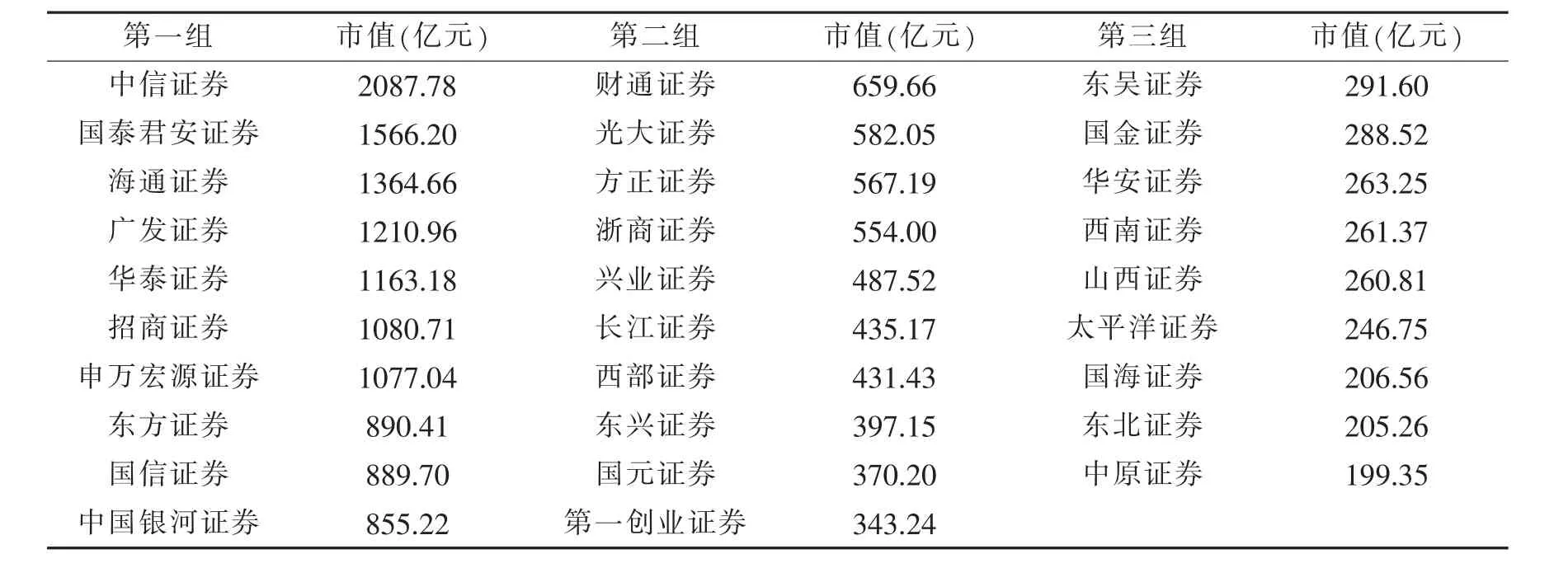

本文的样本来自中信三级行业分类中的证券板块。剔除了吉林敖东等四家主营业务不属于证券行业的公司,剩余29家券商。按照各家券商的市值大小,将各家券商分为大、中、小型三组,对应的市值区间分别为大于800亿、300亿至800亿、300亿以下。各券商分组数据如表1所示。

从样本的地理分布看,其既包括了全国性综合类券商,又包括了地域性精品券商。此外,通过按市值分组的方式可以找出各组间的差异,并根据券商所在不同组别进行相应的竞争力分析。

表1 中国上市券商样本分组

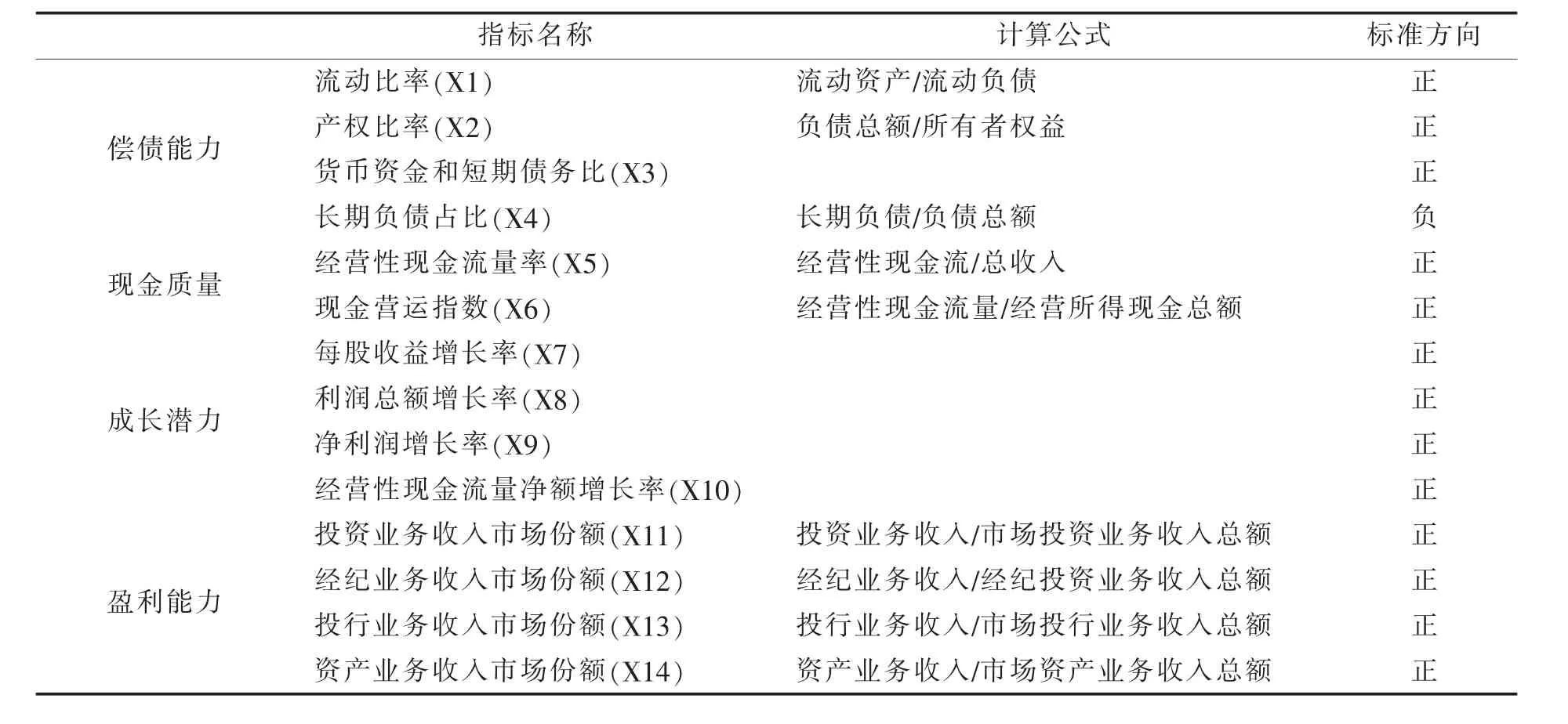

(三)券商竞争力指标

对一家企业进行竞争力分析时,一般需要从以下四个方面考虑:

1.企业的盈利能力。盈利能力指企业获取利润的能力,也称作企业资金或者资本的运作能力,通常表现为企业在一定时间段内收益率水平的高低。评价企业一般盈利能力的指标包括净资本收益率、总资产收益率等。但是证券行业和一般制造业的盈利模式不尽相同,前者有着很高的杠杆比率。上市券商通过向社会公众发债的方式筹集资本金,再通过质押式逆回购和融资融券的方式将资金出借给筹资者。因此,用一般企业的财务指标来分析证券行业有失偏颇。本文选取投资业务收入市场份额、经纪业务收入市场份额、投行业务收入市场份额和资产业务收入市场份额作为反映样本证券公司盈利能力的指标。

2.企业的偿债能力。企业需要发展,做大做强,举债必不可少。负债能力指企业在一定的时间内筹集资金的能力。对于证券行业来说,负债相当于传统企业的原材料,券商通过发行公司债券的方式筹集短期或长期资金,用信用交易的方式将这笔资金出借,从而获得息差收入。根据企业负债的流动性以及长短期不同,本文选取流动比率、产权比率、长期负债占比和货币资金和短期债务比作为反映证券公司竞争能力的指标。

3.企业的流动性。证券行业的流动性指券商能够在短期内变现筹集货币资金的能力。证券行业的高杠杆性决定其高风险性,短期筹资能力对券商的重要性不言而喻。影响证券公司流动性的财务指标主要是一些衡量公司现金质量的指标,包括现金运营指数和经营性活动产生的现金流量净额和营业收入的占比。

4.企业的发展潜力。发展潜力也是反映券商竞争力的重要指标之一。企业的发展潜力指企业在过去几个会计年度的增长速度,一般用各类财务指标的增长速度来表示。本文采用衡量一家公司成长最重要的4项指标,即每股收益增长率、利润总额增长率、净利润增长率和经营活动产生的现金流增长率。

基于以上4个方面,本文选择2017年29家上市券商的14项财务指标,对应的指标及其含义表述如表2所示。本文的数据来源于Wind数据库,数据利用SPSS22.0软件处理。

(四)因子模型

假设证券公司选取的14个竞争力指标中可以分离出m个公因子,记14个竞争力指标为一个的向量组X=(X1,X2,…,X14)。 因子分析的数学模型可以表达为:

记F=(F1,F2,…,Fm)′为公因子向量组,系数矩阵α=(αi,j)m×14为m行14列的因子载荷矩阵。

(五)因子分析建模

1.标准化处理。各个竞争力指标,即X=(X1,X2,…,X14)之间存在着不同的计量单位,如果简单地用原始数据进行分析,往往会存在量纲上的误差。为了去除量纲对实证结果的影响,首先需要对竞争力指标进行标准化处理,即:

式(2)中, μxi是竞争力指标Xi的期望估计值,用样本的均值来代替;σxi是竞争力指标样本内的波动率估计值,用样本内标准差来代替。

2.Kaiser-Meyer-Olkin和Bartlett检验。在对竞争力指标进行因子分析建模之前,需要对样本数据进行Kaiser-Meyer-Olkin(KMO)和Bartlett检验,以判断其是否可用因子分析法降维。KMO统计量的计算公式为:

表2 竞争力指标及含义

式(3)中,R=[rij]是竞争力指标之间的相关系数矩阵,U=[uij]是竞争力指标之间的偏协方差矩阵。Bartlett构造的 χ2统计量为:

式(4)中,是第i样本的大小,k是样本数量,是第i样本的历史方差。Bartlett统计量近似服从χ2分布。KMO和Bartlett检验结果如表3所示。

表3 KMO和Bartlett球形检验

KMO统计量越接近于1,越适宜采用因子分析法。但一般而言,KMO统计量不得低于0.5。由表3可知,所选取的14个竞争力因子的KMO统计量为0.552,大于KMO统计量要求的最低线;Bartlett球形检验的伴随概率为0.000,属于小概率事件,因此拒绝相关系数矩阵为单位矩阵的原假设,得出14个竞争力因子之间存在着显著相关性的结论,可以用因子分析的方法进行降维。

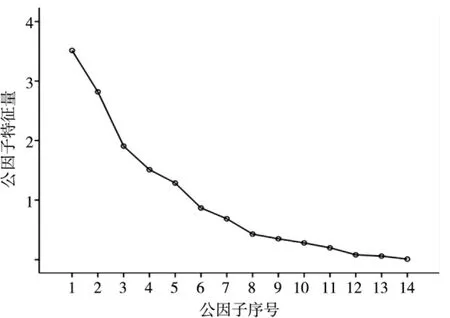

3.相关系数矩阵的特征值和贡献率。使用统计软件SPSS22.0,运用主成分分析法,计算得出竞争力变量之间的相关系数矩阵,提取出的公因子方差贡献率和碎石图的结果如图1所示。

图1 公因子分析碎石图

由图1可知,前5个公因子的特征值均大于1,从第1个因子到第5个因子之间的连线成明显的陡峭状态。从第6个公因子开始,折线明显变得平缓,公因子特征值也小于1。因此本文用前5个公因子来代替14个竞争力变量。

通过碎石图的判断可能会存在直观上的误差,因此需要计算出各个公因子的单个方差以及累积方差贡献度(见表4)。

表4 各公因子方差贡献度

从表4可以看出前5个公因子的累积方差贡献度高达78.83%,这说明用5个公因子可以去解释14个竞争力指标中78.83%的方差。此外,每一个公因子的特征值均高于1,且单个因子方差贡献度在9%以上,因此可以用这5个公因子去代替14个竞争力指标,来作为证券公司竞争力的公共因子。

4.建立旋转因子载荷矩阵,解释公共因子的经济含义。运用主成分分析法分离出的公因子之间的相互独立性还不够强,需要采用方差最大旋转法进行数据处理,增强公因子之间的独立性。因子载荷矩阵α=(αi,j)m×14反映了公因子Fi和初始变量,即竞争力指标Xi之间的线性关系。在因子载荷矩阵中,因子载荷αi,j的绝对值越大,说明竞争力指标Xj对公因子Fi的贡献越大,即该因子能够表示原始竞争力指标的较多信息。运用SPSS 22.0计算得出的因子载荷矩阵如表5所示。

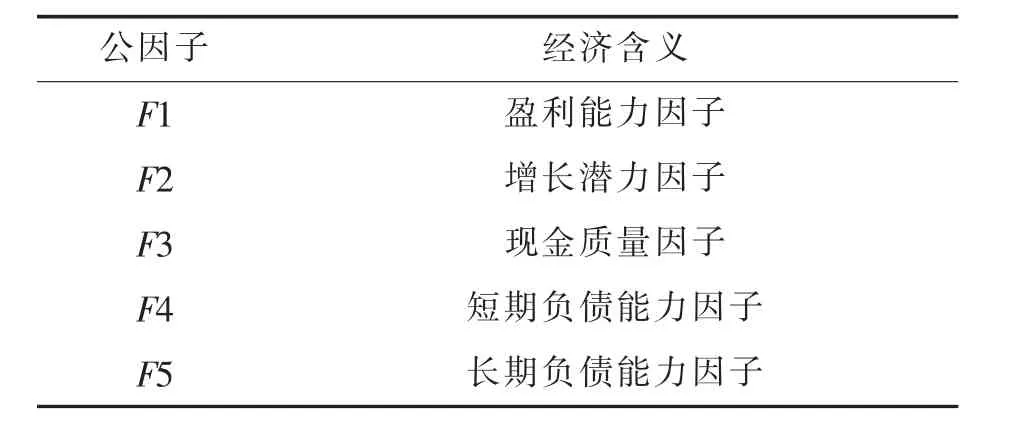

由表5可知,对公因子F1贡献度较高的竞争力指标包括投资业务收入市场份额、经纪业务市场份额、投行业务市场份额和资产业务市场份额。且每个因子载荷均为正数,因此可以将公因子F1定义为盈利能力因子。

对公因子F2贡献度较高的竞争力包括基本每股收益增长率、利润总额增长率和净利润增长率。这类竞争力因子普遍反映券商的成长潜力,因此可以把公因子F2定义为增长潜力因子。

对公因子F3贡献度较高的竞争力因子包括现金运营指数和经营性活动现金流量净额增长率。现金营运指数直接反映证券公司现金质量;经营活动现金流量净额增长率则反映了经营性现金流量的增长潜力,同样为反映公司现金流质量的参数。因此将公因子F3定义为现金质量因子。

表5 因子载荷矩阵

对公因子F4贡献度较高的竞争力因子包括产权比率、货币资金和短期债务比和经营性现金流量率。公因子F4反映了短期负债能力指标和一个现金流量指标。在分析公司财务的时候,现金流量充足往往表明公司有着较强的还款能力,对应的短期负债能力也较强。因此将公因子F4定义为短期负债能力因子。

表6 公因子经济含义

表7 因子得分系数矩阵

对公因子F5贡献度较高的竞争力因子包括流动比率和长期负债占比。流动比率越高,说明证券公司资产的流动性越强,还款付息的能力也越强,长期负债能力同样提升。长期负债比反映了证券公司长期负债的能力。因此将公因子F5定义为长期负债能力因子。各个公因子及对应经济含义如表6所示。

5.计算因子得分并排名。运用回归法可以求出因子得分系数矩阵。再将系数矩阵中的元素与各券商对应的竞争力数值进行线性运算,可得出每家券商各个因子得分。因子得分矩阵如表7所示。 记因子得分系数矩阵为Z=[zi,j]14×5,因子得分矩阵为F=[fi,j]29×5,竞争力指标矩阵为X=[xi,j]29×14,则有:

各家券商在5项竞争力公因子上的得分与排名如表7所示。

6.结论分析。将选出的5个公因子数据汇总,可以得出公因子权重数据,如表8所示。

表8 公因子权重排名

由前文的分析可知,盈利能力、成长潜力、现金质量和偿债能力是衡量一家证券公司竞争能力的核心指标。在这5个公共因子中,盈利能力所占的权重最大。

对于盈利能力因子F1来说,各家券商单个因子排名基本与券商总市值排名一致。第一组大型券商的盈利能力要普遍优于第二组和第三组的中小型券商。排名前5位的券商分别是中信证券、海通证券、广发证券、华泰证券和国泰君安证券,同时这5家券商的市值排名在29家券商中也排列在前5位。这5家券商成立的时间都较早,有着强大的资本规模作为支撑,在证券行业各条线上都是佼佼者,因此盈利因子得分较高。值得注意的是,盈利得分前5位的券商与第6位差距较大,说明证券行业规模性优势在盈利能力方面得到较好的体现(见表9)。

从表9中发现,盈利能力排名倒数3位的分别为太平洋证券、华安证券和中原证券,均为成立时间较晚、资本规模较小的地方性券商。券商的盈利能力有很大一部分需要依靠市场占有率和资本规模,这3家券商在这两点上与其他券商有较大差距,因此盈利能力较低。

对于成长潜力因子F2来说,单项排名前3位为浙商证券、东兴证券和国泰君安证券。浙商证券近年来飞速发展,在2017年登陆A股市场。东兴证券2015年在A股上市,资本迅速扩张。国泰君安证券在2017年成功登陆香港资本市场,实现了A股和H股两市交易。排名靠前的3家券商无一例外都是较早实现上市的公司,这也从侧面说明了登陆资本市场实现IPO对公司的成长性起到了决定性的作用。

表9 各券商竞争力公因子得分与排名

成长潜力排名倒数后3位的分别为西南证券、国信证券和东方证券。这3家券商都是具有一定规模的中型券商,且近年来并没有发生资产重组、再融资等事件。当券商发展到一定程度时,如果缺少相应的再融资事件支持,其发展潜力会逐渐降低。

对于现金质量因子F3来说,单项排名前3位的券商为东方证券、方正证券和广发证券。排名后3位的为光大证券、西部证券和国元证券。在这一项竞争力排名中,综合性大券商和地域性小券商的差距并不明显。这说明现金质量和公司资本规模的相关性不是很高,更多的与单个公司现金管理的能力相关。

对于短期偿债能力因子F4来说,排名前3位的券商分别为东吴证券、华泰证券和第一创业证券;而排名后3位的为中信证券、太平洋证券和申万宏源证券。在这项竞争力排名中,资本规模较大的中信证券和申万宏源证券排名靠后。通过观察,可以看出这2家券商的现金质量较好,短期负债能力较弱,对现金总量还是有一定的需求。但是通过对比也可以发现这3家券商想要增强整体的竞争力,需要在短期偿债能力上做出相应的努力。

对于长期偿债因子F5来说,排名前3位的方正证券、华安证券和中国银河证券;排名后3位的为兴业证券、海通证券和山西证券。长期负债能力的提升有助于证券公司扩大资本规模,扩展市场占有率和提高盈利竞争力。但杠杆系数过高同样会增加券商的经营性风险,如何在风险和收益之间找出权衡点是每家券商都需要着重考虑的问题。

三、政策建议

(一)拓展新的融资渠道,增加现金流量

上市券商可以通过尝试拓展中长期的融资渠道以获取稳定的资金来源。在监管层政策逐步放宽的新形势下,上市券商期望抓住行业创新的机遇,加快转型发展的脚步,逐步创建多元化的业务平台及新的服务模式,以取得公司收入的稳定增长,这无疑需要对公司的各项业务增加投入。

通过发行中长期债券,一方面能够使上市券商取得稳定的资金来源,增强资本实力;另一方面也有利于改善上市券商的资产负债结构,减少财务风险。各家上市券商,经过多年的发展,已经在A股上市,从而树立了一定的信誉口碑,具备发行中长期债券的基本条件。若能通过中长期债券发行募集资金,上市券商的流动负债占负债总额的比例会大幅下降。同时,将资产负债率保持在一定的范围内。依靠负债融资,提升财务杠杆比例,提高资产负债管理水平和资金运行效率,提升公司的盈利水平,有利于上市证券公司的中长期资金需求的配置和战略目标的实现。

(二)加速业务创新,调整盈利结构

近年来,因全球经济呈下行趋势,中国经济增长乏力,国内证券行业的盈利性遇到了极大的挑战,上市券商的传统经纪业务收入大幅下降。在这样的形势下,上市券商必须转型,转变盈利模式,以拓宽收入来源。目前中国处于市场风格切换的关键时期,上市券商应在保证如经纪、投行类传统业务发展的同时,积极拓宽资产和投资类创新业务,调整主营业务收入结构,实现在不同市场风格中的稳步发展。

(三)完善信息披露制度,建立财务风险管理体系

如果要建立完备的财务风险控制体系,就必须保证上市券商向监管部门报备,向市场公开披露真实的各项财务数据。此外,借鉴商业银行完善的财务风险管理经验,上市券商需要建立体系完整、内容翔实的数据采集、报送、处理、存储和披露系统。随着监管理念的不断成熟,中国势必将建立起更加合适的监管方法,因此及早建立行业内各公司经营数据的采集、披露机制,这将有助于上市券商建立健全风险管理体制。

参考文献:

[1]Porter M.Competitive Strategy[M].Shanghai:China Huaxia Press,1980.

[2]Porter M.Competitive Advantage[M].Shanghai:China Huaxia Press,1985.

[3]Porter M.National Competitiveness[M].Harvard:Harvard Business Review,1990.

[4]Kuhn R L.The Library of Investment Banking[M].Irusin:Dow Jones,1990.

[5]米歇尔·弗勒里耶.一本书读懂投资银行[M].北京:中信出版社,2000.

[6]金骏.中国券商竞争力研究:基于国际比较的实证分析[D].杭州:浙江大学,2010.

[7]杨栋.券商国际竞争力评价体系构建与应用研究[D].南昌:江西财经大学,2010.

[8]苏金明.统计软件SPSS12.0 for windows应用及开发指南[M].北京:电子工业出版社,2004.