A股价值评估:估值优势明显长期配置无忧

今年以来,A股三大指数涨幅均超20%,创业板指年内最大涨幅更是达46.97%,在连续上涨后,尽管有不少投资者和机构赚的盆丰钵满,但依然有不少踏空的投资者为未能及时入场饮恨。然而,不管是在场内还是场外的投资者,均对于大幅上涨后的市场走势有一定分歧。股市的走势受多重因素的影响,但判断投资价值最重要的因素依然是估值,本文旨在通过横向和纵向的比较,判断A股总体市场和各个板块所处的估值水平,为投资者提供决策依据。

A股估值依然处于低位

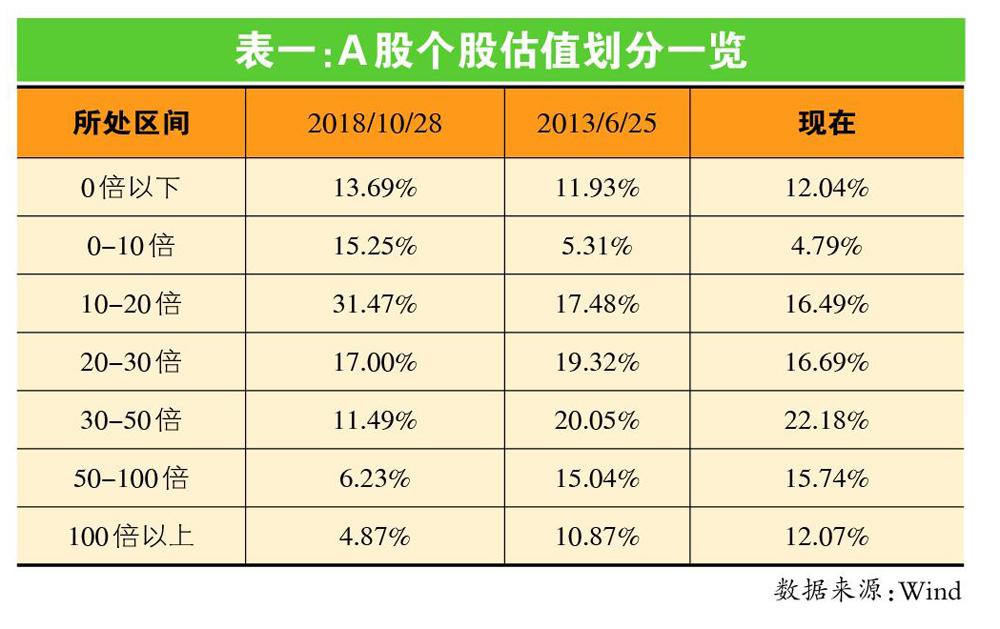

从A股整体市场的市盈率情况看,目前A股整体的PE(TTH)为17.03倍,如果自2000年以来算起,A股当前的PE估值水平位于中位数22.00以下,比历史上76%的时候都要便宜。分拆到个股层面看,当前10-40倍区间市盈率占比逼近50%,已经高于2013年市场大底水平(2013.06.25上证综指1849点,占比48.43%),但低于2008年水平(58.78%),100倍估值以上占比达12.07%,目前已高于2013年的10.87%。(见表一)

从A股的重要指数划分,首先关注到的是今年以来市场表现最为活跃的创业板指,在快速上涨后,市盈率现值为53.49,分位数从原来的历史低位大幅上升至58%。创业板综指的表现更为突出,市盈率现值已经高达117.77,比历史上98%都要贵。与此截然不同的是,代表市场传统蓝筹股的上证综指、上证50和沪深300,其当下PE分别为13.32、9.85和12.33,分位数分别为22%、26%和33.52%,仍然处于较低位置,中证500的估值分位数更是仅在10%。(见表二)

市场对于创业板的估值存在一定分歧,仅从数据看是高估无疑,但部分认可创业板的机构认为市场创业板估值分位数大幅上升的背后,除了分子端股价上涨驱动,也有分母端业绩负向驱动。如果排除较为严重的商誉减值问题,创业板的估值分位数与中证500更为接近,当前无业绩影响的创业板估值分位大约在15%左右。在创业板商誉洗澡之后,轻装上阵的创业板估值分位数将更向中证500靠拢。

从PB的情况看,各大指数均处于中位数以下,其中创业板指和创业板综指的PB为4.67和3.73,历史分位为48%和34%,最低的中证500指数更是比历史上92%的时候便宜,其余指数所处分位数大多在20%左右。因此,仅从PB的角度看,当下A股具备较高投资价值。(见表三)

横向对比AH溢价的角度看,目前AH溢价指数为124,处于历史中位数附近,但考虑到恒生指数(10.9倍)、恒生国企指数(9.7倍)和恒生红筹指数(11.9倍)PE均位于2000年以来的中等偏下的位置,当前AH溢价水平下的A股估值并不高,后市或将出现与同样处于估值洼地的港股同步上升的局面。(见图一)

作为全世界最成熟的金融市场,美股的估值水平有一定参考意义。截止3月19日收盘,道琼斯工业平均指数、标准普尔500指数和纳斯达克指数的PE(TTM)分别为18.90、20.79和31.42。和A股相比,上证指数13倍的市盈率有明显估值优势,上证50和沪深300指数9.85和12.33的市盈率更是估值洼地,如果用PB作比较,则上述A股中指数估值的优势更明显,这也是为何国内外知名机构看好中国核心蓝筹股的重要原因。与此同时,仅从中国创业板与纳斯达克指数的估值水平进行横向相比来看,创业板经历数轮调整后的估值仍不具备明显优势。

美股的十年大周期一直为市场所忌惮,从估值上看,美股三大指数市盈率所处的历史分位为76.8%、68.6%和48.5%,处于相对高位。进一步解剖来看,以纳斯达克指数为例,指数在2017年10月31日和2018年8月29日均创下阶段性高点,随后的最大跌幅达55.77%和23.89%。和这两个重要点位的估值相比,目前31.42的PE和3.77的PB已经非常接近2007年金融危机前的高点时的水平,但与2018年的高点仍有一定差距。(见图二)蓝筹股估值优势明显

在确定A股的投资价值后,如何精选板块成为重点,估值同样是最为重要的标准。首先从绝对值情况来看,申万28个一级子板块中,市盈率最低的是银行、钢铁和房地产板块,分别为6.91、7.06和10.81,最高的是国防军工、通信和计算机,分别为64.16、53.56和41.79。市净率方面,估值最低的是银行、钢铁和采掘板块,分别为0.85、1.17和1.22,最高的是食品饮料、和计算机和农林牧渔,分别为5.84、4.07和3.82。

从PE的相对水平来看,如果从2000年算起,PE处于历史中位数以下的行业有采掘、化工、钢铁、有色、建材、建筑、电气设备、机械设备、汽车、家电、纺服、轻工、商贸、休闲、医药、公用事业、房地产、电子、通信和传媒;PE处于中位数以上的行业有国防军工、农林牧渔、食品饮料、交通运输、计算机、银行和非银金融。(见图三)

具体来看,有10个行业的PE位于历史10%分位以内,最低的是建筑材料、传媒和房地产板块,其所处分位为2.24%、2.52%和3.11%;最高的是通信、国防军工和计算机板块,所处分位为65.44%、55.28%和51.59%。其中,传媒板块的市盈率从绝对值来看处于中上游位置,但却是在历史分数上最低的行业之一,而通信、国防军工和计算机板块在2015年调整之后一度处于低位,但随着行情的爆发又快速回升至中位数以上。

从PB的相对水平来看,同样是从2000年算起,PB处于历史中位数以下的行业有采掘、化工、钢铁、建材、建筑、电气设备、机械设备、国防军工、汽车、商贸、公用事业、医药生物、交通运输、房地产、电子、传媒、银行和非银金融等行业;PB处于中位数以上的行业仅有家用电器、农林牧渔、食品饮料和通信。

具体来看,同样有10个行业的PB位于历史10%分位以内,最低的是传媒、公用事业和銀行,其所处分位为3.12%、3.61%和3.76%;最高的是食品饮料、通信和家用电器,其所处分位为68.97%、59.01%和58.41%。

综合来看,不同行业由于行业性质的不同,所最适合的估值指标也有所不同,如银行板块,尽管从市盈率来看已经处于中位数以上,但从市净率来判断却比历史上96%的时候都便宜。同时投资者也需要考虑相对估值和绝对估值的结合,如经历大幅调整后的传媒板块的PE和PB从绝对数值而言处于中上游位置,但纵向对比来看却处于历史最低位置。此外,投资者评判板块价值时,可结合多个指标观察,如结合PB-ROE可以发现,银行、钢铁、建筑材料等行业的估值盈利匹配度比较好。最后,对于市场所期待的风格切换,如果从估值的角度考虑,目前并不具备完全切换的条件,在连续调整后,新兴产业板块的估值依然较高。(见图四)

增量资金流入预期强烈

在确定A股的投资价值后,由于资金是推动行情上涨的唯一因素,因此研究资金面的变化必不可少。从宏观货币环境来看,国内正经历从去杠杆到稳杠杆甚至加杠杆的变化,定向降息、全面降准以及放松对小微企业信贷等一系列举措纷纷出台,从SHI-BOR、货币市场回购利率、国债收益率以及银行理财收益率的变化均可看出市场流动性的宽松,这也为资金大幅流入股市提供先决条件。(见图五)

展望后市,外资方面,A股进一步纳入MSCl和富时罗素指数已是板上钉钉,QFII和RQFII正经历扩容和改革,深沪港通成交量持续上升,富有吸引力的A股大概率将继续吸引外资流入。内资方面,养老金和社保基金入市仍在初步阶段,基金发行有所回暖,产业资本和险资增持受到监管层鼓励,优质上市企业积极回购股票,目前两市杠杆率处于低位,一旦行情继续上涨,两融资金的流入值得期待。

结合估值面和资金面,即便指数自年初以来上涨幅度超20%,目前A股估值依然处于相对低位,尤其是部分优质蓝筹股极具投资价值,考虑到增量资金流入预期乐观,投资者可继续精选优质个股投资。与此同时,年初上涨最快的创业板指数内大量个股估值依然偏高,短期中小创的快速上涨与科创板的开设以及政策导向有一定关系,最终股价仍需进行价值回归,投资者需警惕其中的风险。