“打折酬宾”进行时,A股不如港股香?

张俊鸣

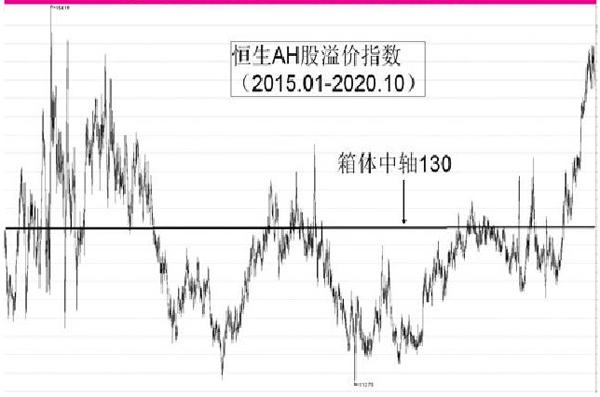

近期,反映AH两地同时上市公司股价对比的重要指标,恒生AH股溢价指数一度逼近150点大关,创下五年多以来的最高纪录,也让许多投资者对“明显便宜”的港股兴趣倍增。从表面来看,同样公司的股票以更便宜的价格可以买到,显然更有投资价值;特别是在内地和香港股市已经实现互联互通的情况下,理论上两地差价长期来看势必大幅收敛甚至消失,看好同类公司买H股远比A股胜算更高。不过,AH股价差的存在背后有众多客观因素,短期之内很难消失;同时,随着A股和港股各自快速扩容,投资者并非只能“二选一”,而应当结合自身的情况,做好多元配置组合。

溢价率不变,A股表现更胜港股?

目前,面对“打折酬宾”的诱惑,追求价值投资的股民很难不心动,但从实务的角度来看,买“更便宜”的港股长期收益率却不一定比A股强。如果以2015年9月恒生AH股溢价指数突破150点的时候开始计算,迄今沪深300指数上涨超过四成,而同期恒生指数仅上涨17%左右,涨幅不到沪深300的一半,差距明显;如果境内投资者同时买入两大指数的ETF基金,得出的结论也差不多,买入沪深300ETF(代码510300)的收益率在五成以上,而买入恒生ETF(代码159920)的收益率为35%左右,代表A股的指数和ETF基金取得了“双赢”。因此,如果五年前看到AH股价差巨大,希望通过投资港股ETF来博取价差收敛的相对收益,将会出现跑输A股的巨大尴尬。

为何二者的指数化投资在溢价率不变的情况下,会出现如此巨大的差异?沪深300和恒生指数无法各自代表AH股同类公司是原因之一,二者的成分股覆盖面均超过AH股同时上市的公司,决定两个指数强弱有一部分因素是由其他股票的表现决定。这似乎可以解释一部分原因,但实际上同期H股ETF(代码510900)的表现比二者更弱,涨幅仅有22%左右;另一个可供解释的原因是五年里AH股同时上市的公司数量大增,新增公司的股价表现对二者表现的差距产生了影响。还有一个原因是,流通市值较大的公司,H股在过去五年的表现比同类A股要弱,拖累了港股ETF的表现。虽然原因不一而足,但“看到折价就无脑买入”,已经被实践证明不是一个好的方法。

130点为重要分水岭,抹平溢价率前路漫漫

过去五年在溢价率不变的情况下,A股指数和ETF基金的表现强于港股,不仅意味着押注溢价率收敛的投资者意图落空,也意味着未来港股表现要超越A股,需要溢价率有更大幅度的收敛才能做到。从目前已经接近150点的溢价率水平来看,已经是过去十年的高档区,未来数年出现一定的“均值回归”,有所收敛是可预期的大概率事件,但港股因此取得超越A股的超额收益则未必能实現。事实上,在过去五年陆港通机制逐步完善,外资参与A股、内资参与港股程度日益加深的过程中,恒生AH股溢价指数波动相对稳定,呈现明显的箱体震荡,箱体的中轴就在130点左右。这也意味着,130点以上的阶段,港股相对A股更有配置价值,存在超额收益的可能,而130点以下则A股长期胜出的可能性更大。

至于130点以下的溢价空间,要想在短中期之内快速抹平,笔者认为难度极大。造成AH股溢价的因素,除了无法直接转股抹平差价之外,也和陆港两地的投资者结构、流动性、A股具备比H股更多的“附加价值”三方面因素有关。从投资者结构来看,港股的机构投资者持股比例明显比A股更高,由此造成风险偏好更低,对上市公司的“出价”更低,由此体现在估值更低上。流动性方面,港股资金除了本地资金以外,还有中国内地和国际资金,资金进出波动性较大;而A股有规模庞大、难以大规模出海投资的居民储蓄支持,还有纳入国际指数之后大量外资的“刚性配置”需求,总体流动性超过港股,由此形成估值“水涨船高”的现象。至于A股的“附加价值”,则包括了较低的红利税、市值配售机制下的打新红利、以及部分公司大股东持股的“控制权溢价”等。以上这些因素,有一些随着A股和港股自身的发展会逐渐出现变化,比如投资者结构,A股的机构投资者持股比例提升,而港股则吸引一部分内地散户投资者参与,两地的投资者结构逐步拉近,但这并非一日之功,短期之内完全趋同的可能性为零。还有一些是政策性因素,如红利税和A股打新机制等,在没有完全改变之前仍会赋予A股相对优势,这些都是短中期难以改变的,这也决定了AH股溢价指数完全被抹平并不现实。

中期看折价,长期看质地

尽管抹平差价难度大,但如果未来一段时间AH股溢价率从150点向长期箱体中轴130靠拢,甚至挑战箱底115附近,那么阶段性收敛的价差无疑对参与H股的投资者来说,存在更好的波段机会。这也是溢价率在大幅升高到接近十年极值之后,H股的配置价值逐步凸显的道理。事实上,由于AH股溢价指数的构成受大市值品种影响较大,如果是采用中位数来看,这一数值已经超过了95点,而溢价率超过指数的公司更占了大约五分之四。如此大的价差,已经让一些差价巨大的优质H股存在更好的配置价值,特别是陆港通南下资金持续流入,更为其提供较强的底线支持。

不过,从长期角度来看,无论是A股还是H股,决定股价的根本原因还是上市公司的基本面,而在一些价差一直比较小的公司中,AH股受到中外机构青睐而联袂走强,这在一定程度上体现机构投资者对其内在价值的认同,价差小反而更具基本面的优势,泰格医药、招商银行等都是其中的典型代表。因此,投资者配置的时候,一方面可关注H股折价率较高的优质股,特别是实质受益于A股注册制改革的券商龙头股,坐等价差阶段性收敛的机会;另一方面则可长期追踪AH股价差较小的A股,从基本面出发追随机构投资者长期持股。

(本文提及个股仅做举例分析,不做投资建议。)

附图 恒生AH 股溢价指数(2015.01-2020.10)