市场复苏明显 咖啡行业 赛道 再掀资本热潮

文/三万资本 柔 嘉

随着国内疫情的进一步缓解,经济正在快速复苏,快消品行业在这个春天也迎来了高速增长。一些新兴咖啡连锁品牌凭借精准的市场定位和独树一帜的经营模式逐渐打破了个别企业对市场的垄断地位,带动咖啡市场朝着更多元化的方向发展。据伦敦国际咖啡组织统计,与全球平均2%的增速相比,中国的咖啡消费正在以每年15%的惊人速度增长。预计到2025年,中国将成长为1万亿元的巨型咖啡消费帝国。随着国内消费者对咖啡好感度不断提升,中国的咖啡市场呈现出巨大的潜力,在近十年内将有长足发展。

2021年刚过去三个月,已有多家咖啡品牌完成新一轮融资,其他赛道的企业也不断入局国内咖啡市场,同仁堂开始卖养生咖啡,新式茶饮品牌喜茶、奈雪推出咖啡饮品,中石化与连咖啡发布全新品牌易捷咖啡,oyo酒店推出“芬然”咖啡品牌……

各种背景的企业纷纷入局,各个价格带和消费场景都有玩家,高手云集的国内咖啡市场还有哪些发展机会?本文通过剖析咖啡行业发展现状,根据面向终端消费者的咖啡产品类型(主要分为可溶性咖啡、即饮咖啡及现磨咖啡三种),按照产品形态的不同,将每种类型具体拆分为多个不同的细分模式。

可溶性咖啡瞄准新潮酷玩族

为方便归纳,本文中我们把速溶咖啡、挂耳咖啡、咖啡萃取液、胶囊咖啡等预包装咖啡产品统称为可溶性咖啡。其中,速溶咖啡以其便捷性、进入市场早及价格低等优势深受消费者喜爱,是目前主流业态,挂耳咖啡、咖啡液等新兴咖啡产品市场基数较小,但增速较快,尤其深受新潮酷玩的年轻一族喜欢。

速溶咖啡以便捷、低价的优势打开国内咖啡市场,新兴品牌主攻精品化方向。相比挂耳咖啡、咖啡液等其他类型的预包装咖啡产品,速溶咖啡是国人最早接触到的商业咖啡产品。

传统速溶咖啡配料主要是植脂末、白砂糖、咖啡粉等,一般将萃取后的咖啡液经过浓缩、干燥制成粉,干燥过程中香味已基本消失殆尽,口感较差,但价格低廉,进入市场早,是很多消费者最早接触到的咖啡产品,最常见的如雀巢1+2。

近年来随着经济发展和消费升级,人们在购买商品时更加注重其健康和品质。据麦肯锡消费者调研数据显示,72%的城市消费者表示在积极追求一种更健康的生活方式;大城市中60%的消费者表示会经常查看包装食品的成分表,会选择看起来更健康的产品;55%的受访者表示“健康和天然原料”是他们购买产品时的首选因素。

顺应这一趋势,新入局者以高品质和无添加的精品速溶咖啡为主打方向。精品速溶咖啡采用冻干速溶技术,降低了加工过程中的香气损耗,配料是咖啡粉,无植脂末和白砂糖等添加剂,更加健康,符合人们对健康愈加重视的消费趋势。

在速溶咖啡赛道,雀巢仍为领导品牌,但其核心产品线没有变革式创新,品牌有老化问题,尤其是在年轻一代消费者心中。国内新兴精品速溶咖啡品牌,对国内年轻消费者理解更为深刻,反应敏捷,随着国产精品速溶咖啡兴起,对其市场造成了冲击,如成立于2015年的精品速溶咖啡三顿半连续两年天猫双十一,超过雀巢成为咖啡品类第一名。

挂耳咖啡对于入门者来说门槛较高,主要面向咖啡爱好者。挂耳咖啡起源于日本,是咖啡馆现磨咖啡与零售咖啡结合的产品形态。挂耳咖啡满足了消费者能够便捷喝到标准口味现磨咖啡的需求,精品挂耳咖啡满足小众独特产地咖啡需求,将线下咖啡馆的产地精品咖啡豆优势延伸。

挂耳咖啡需要购买手冲壶配合使用,对于入门咖啡者来说门槛较高,主要面向黑咖啡爱好者,没有速溶咖啡便捷,又没有咖啡豆的口感和深度体验,属于过渡型品类,整体市场体量较小。

咖啡液作为新产品形态,90/95后年轻一代对其表现出明显偏好。相对整体人群,新潮趣玩族最偏爱咖啡液这类相对新兴的品类,90/95后消费者对咖啡液表现出明显偏好。咖啡液品类涌现出常温咖啡液/氮气咖啡液等新形态,常温咖啡液生产线投建有一定门槛,需要高额资金投入及生产线稳定性。

目前常温咖啡液主要玩家为永璞、隅田川和柯林,均为日本同一家代工厂代工,产品差异度不大,口感接近。冷链咖啡液能较好还原咖啡原有风味,国内有3-4家生产厂家,但由于需要冷链运输,当下市场空间不大,但增速较快。

我国家用咖啡文化薄弱,家用咖啡机和胶囊咖啡占比较低。我国咖啡机市场规模约为15-20亿元,其中细分品类中销售占比最高为全自动咖啡机(26.8%),主要集中在德龙和飞利浦;胶囊咖啡机占比16.9%,头部品牌为Nespresso和多趣酷思。

在不同代际人群中,80后对胶囊咖啡偏好显著,TGI超过150;95后对胶囊咖啡偏好指数最低,TGI低于50(TGI指数反映的是目标群体偏好的指数,TGI指数大于100表明目标群体有更多相应的倾向或偏好)。胶囊咖啡冲泡起来较为麻烦,难以满足95后年轻消费者对便捷性的追求,而80后作为社会的中坚力量,大多步入婚姻生活,比较注重生活品质,胶囊咖啡契合其家庭使用场景。从线上咖啡消费规模来看,胶囊咖啡增速较快,销售额在咖啡整体的销售占比稳步上涨。

即饮咖啡市场集中度高

(即饮咖啡核心品牌产品和价格梯度)

即饮咖啡省去传统速溶咖啡的冲泡步骤,饮用方便,便于携带和存储。即饮咖啡占我国软饮料市场份额约为1.9%,2014-2019年CAGR为14.6%,占所有细分品类中最高(能量饮料14.3%)。即饮咖啡市场集中度高,雀巢占比68%的市场份额,是绝对领导者。

传统饮料巨头是市场主要参与者,产品朝高端化、精品化方向发展。同速溶咖啡一样,传统的咖啡饮料添加剂多,不符合当下消费者对健康和品质的追求。随着消费升级,新兴即饮咖啡朝着精品即饮咖啡发展。精品即饮咖啡大多采用的都是低温咖啡萃取液,比如味全的名地甄选冷藏杯、雀巢的冷萃咖啡系列和统一左岸冷藏咖啡等,单价在10元以上。通过规模化精品咖啡豆采购提升咖啡质量,加入优质奶源,从饮料向咖啡转变。益普索Ipsos调研显示,45%的消费者要求优化奶源,44%需要高品质的咖啡豆。在包装上,咖啡搭配高端铝瓶,从包装到内在,内外兼修。

目前布局即饮咖啡的大多是传统饮料巨头,初创公司较少。传统饮料巨头纷纷在即饮咖啡赛道布局,如伊利推出号称加入100%新西兰奶源的圣瑞思咖啡饮料;农夫山泉与被可口可乐收购的Costa都推出了风味独特的碳酸咖啡;味全贝纳颂推出了高端的单品咖啡豆即饮冷杯。除此之外,线下咖啡零售商也相继推出了自己的瓶装咖啡,连锁咖啡品牌星巴克、美国精品咖啡鼻祖Peet’s、精品连锁咖啡Blue Bottle,为扩大其咖啡饮用场合和频率,都先后推出了即饮咖啡产品。即饮咖啡要求品牌有强大线下经销商管理和深度分销体系,拓展线下销售,尤其是精品即饮咖啡大都保质期短,需要全程冷藏及冷链运输,对物流要求能力高,而这正是传统饮料巨头的优势,可以复用其深耕多年的线下分销系统。

现磨咖啡受资本市场和高端消费者追捧

按照销售渠道和店铺类型不同,现磨咖啡可分为咖啡馆、咖啡小店、便利店&快餐店咖啡、自助咖啡机四种业态。

咖啡馆:固定成本高,连锁巨头以品牌溢价获得租金优惠,新入局者多打差异化定位。根据欧睿数据显示,国内咖啡馆市场兴起于2000年左右,到2020年,现磨咖啡馆数量约为5万家,其中上海市近三年新增咖啡相关企业1500家,咖啡馆数量全国第一。咖啡馆主要以现磨专营店为主,咖啡+餐饮店铺形式数量逐年下降。

除了功能性需求,咖啡馆满足了交友商务谈判等社交需求,咖啡馆的选址影响其客流量的大小,店面人员的服务能力和产品质量影响顾客的购买体验。虽然产品毛利高达70%左右,但是店面租金、人力成本、折旧摊销等固定成本支出高,加之主打社交空间的商业属性,导致翻台率低,没有品牌溢价优势的普通咖啡馆很难盈利。星巴克等知名的连锁咖啡店由于具有引流效应,通常可以靠其品牌溢价获得租金优惠。

2020年多个国际连锁品牌入局,发力国内线下现磨咖啡馆:Tim Hortons中国门店超过100家,获得腾讯数亿元投资;2020年8月,Peet’s Coffee在上海开设全国首家黑标店;%Arabica陆续入驻北京、上海、深圳、成都等15座城市。

国内初创公司多是走精品咖啡馆路线,通过建立品牌特色,与大型咖啡连锁品牌差异化竞争,如创立于2016年的S.Engine鹰集咖啡,创立于2012年的Seesaw Coffee。精品咖啡馆的优势在于,可以通过高客单价高溢价以及周边产品的消费来提高盈利水平,这部分人群对咖啡质量和店铺体验要求高,对价格敏感不高,客户群体较为稳定,但同时消费人群也较为小众。

咖啡小店:回归咖啡需求本质,有利于实现产品质量、价格及盈利之间的平衡。咖啡小店本质上也属于咖啡店的一种,是最近资本市场最为追捧的新兴咖啡品类,比如Manner和M stand。此类模式不售卖社交空间,几乎没有堂食服务或者只有少数几个座位,主要以外带为主,这种服务模式类似早期的茶饮店。

咖啡小店专注于提供咖啡产品本身,产品质量较高,与星巴克相似的出品品质,星巴克一半左右的客单价,通常在15-20元左右,由于客单价低,所以只能通过销量来提高整体的收入。

因此对咖啡小店来说,一方面选择目标客户群体人流量大的点位很重要,品牌往往选择写字楼大堂或者离写字楼较近的街边店,另一方面,通过远高于精品咖啡店的高性价比产品,吸引顾客,提高复购率。外卖平台、小程序等流量工具的普及化也极大地提升了单店的坪效和人效,有利于实现产品质量、价格及盈利之间的平衡。

据笔者蹲点和对比流水单号,M Stand上海小店单店月订单在1万单上下,Manner订单量比这还要高出30%左右,在上海是非常不错的单店模型,单店投入回收周期在7-10个月。但走出有着深厚用户基础、大量优质写字楼的咖啡第一城上海,还能否复制这样的单店模型,以及门店数量的天花板,都还有待考证。

其实咖啡小店的鼻祖就是曾经风头无两的瑞幸咖啡,笔者观察,瑞幸咖啡的生意并没有因为退市而受到太大影响,很多门店经营状况甚至还在稳步增长。抛开财务造假问题,瑞幸的商业模式其实是洞察和满足了用户需求的,财务模型也能跑得通,就是发展过程中步子迈得太大了。瑞幸能否逆风翻盘?我们拭目以待。

自助咖啡机:补充性零售渠道,新业态出现让自助咖啡机空间进一步缩窄。自助咖啡机模式最大的特点是前端没有店员,不用租赁店面,从而节省人力、租金成本,产品售价较低,通常在8-15元。根据放置场景的不同可以分为两种模式:一是针对商业地产等开放式场景,如莱杯咖啡,大部分企业以这种场景为主;二是针对办公室封闭式场景,如小咖。两种不同的场景,其成本结构上也有所差异。

上世纪90年广东等沿海城市开始出现自助贩卖机这一零售业态,发展至今在我国有三十年的历程。自助贩卖机发展到现在,硬件研发及制造能力已经比较成熟,其主要考验的是企业对优质点位资源的获取及精细化的运营能力,优质点位的数量是有限的,先进入的企业占有较为明显的先发优势。国内自助咖啡机公司大多在2015年前后成立,发展至今一直不温不火。

2018年咖啡之翼收购自助咖啡机运营商莱杯咖啡,莱杯咖啡成立于2015年,在收购前曾获得过真格基金、梅花天使、险峰长青的共三次融资,莱杯咖啡作为这个赛道较为头部的企业,最终被收购,也侧面说明了自助咖啡机更多是作为一种补充零售渠道,这一模式未来发展空间有限。

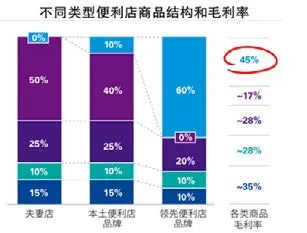

便利店&快餐店:价格便宜且点位众多,覆盖早餐场景,发展空间有待进一步释放。便利店增加咖啡业务,无须额外增加房租和人力成本,仅需增加咖啡机及相关原材料,咖啡机上大多选择全自动咖啡设备,员工无须掌握太多的咖啡调制技能,简单培训即可上岗。从便利店的产品结构来看,鲜食的毛利率远高其他品类,便利店推出现磨咖啡,也有利于其提高店铺坪效。

相比拥有咖啡师的专业咖啡品牌,便利店咖啡在口感品质和服务体验上一般,但其每杯8-12元的价格相比咖啡店(15-25元/杯)、咖啡馆(>25元/杯)等业态也更具优势。

与茶饮相比,人们在早餐时段咖啡消费占比较高,尤其是现制咖啡。未来随着咖啡消费的日常化,在办公人群早餐场景中的渗透率有望进一步提升。而便利店覆盖办公人群的早餐消费场景,且便利店丰富的早餐品类有利于带动咖啡的消费,便利店的咖啡销量有望进一步提升。

——Trinity ONE 三位一体咖啡机