企业战略变化幅度影响会计信息可比性吗

刘旭原 王惠 张世兴

【摘要】提高会计信息可比性是实现高质量会计信息披露的重要途径, 而微观企业随外部环境变化所发生的不同幅度的战略变化是否会影响会计信息可比性值得深入探究。本文以2011 ~ 2021年沪深A股上市公司为研究对象, 研究发现企业战略变化幅度与会计信息可比性负相关。机制检验发现: 企业金融化行为在二者关系中发挥中介作用, 即战略变化幅度较大的企业通过提高金融化程度进而降低会计信息可比性。异质性研究发现: 在国有企业、 分析师关注度较低以及管理者短视程度较高的上市企业中上述抑制关系更加明显。本文不仅丰富了企业战略变化与会计信息可比性研究领域的研究成果, 同时也为管理者在应对激烈的市场竞争时把握战略变化幅度、 提高信息披露质量、 实现高质量发展提供了合理可行的建议。

【关键词】战略变化幅度;会计信息可比性;企业金融化;分析师关注

【中图分类号】F230 【文献标识码】A 【文章编号】1004-0994(2024)04-0056-7

一、 引言

在我国从高速发展迈向高质量发展的进程中, 高质量的会计信息在保护投资者权益、 降低企业融资成本、 完善资本市场信息环境等方面发挥了重要作用。较高的会计信息可比性不仅有利于提高公司治理效率(李青原和王露萌,2019), 同时也有助于提高外部利益相关者的决策有用性(Barth等,2012), 在资本市场信息传递与引导资源有效配置等方面都发挥着重要作用。因此, 在现行会计制度与会计准则要求下, 如何提高企业会计信息可比性是值得深入探讨的重要问题。现有研究中, 学者们从宏观的制度环境(方红星等,2017;刘焱等,2020)、 中观的地区与行业特征(潘临等,2021;钟廷勇等,2022)以及微观的公司治理(刘斌等,2019;聂兴凯等,2022)等不同视角探讨了会计信息可比性的影响因素, 鲜有研究关注企业战略变化是否对会计信息可比性产生影响。因此, 探讨企业战略变化幅度對会计信息可比性的影响不仅从企业战略层面发现了影响会计信息可比性的重要内部因素, 同时也有助于为企业在激烈的市场竞争中把握战略变化幅度以适应外部环境变化提供经验启示。

作为企业整合资源配置并柔性应对环境变动的一项重要动态能力, 战略变化幅度体现了整个战略变化中涉及战略内容的变化深度、 广度或者大小(弋亚群等,2007;王贞洁和王惠,2019)。合理的战略变化幅度可以使企业充分适应市场环境变化, 降低生产成本, 并且在激烈的市场竞争中获取竞争优势(Nadlkarni和Herrmann,2010), 从而进一步提升企业绩效; 不合理的战略变化幅度则会提高企业的经营风险, 造成投资不足或投资过度等一系列消极影响(王贞洁和王京,2018)。理论上来看, 战略变化幅度越大的企业面临越高的经营风险与财务风险, 可能会出于降低信息成本或平滑财务业绩等目的进行选择性披露或者盈余操纵, 进而损害会计信息可比性。因此, 企业的战略变化幅度是否会降低会计信息可比性亟待检验。

企业战略管理通过发挥资源配置功能, 降低外部环境变化造成的资源错配风险。然而, 金融资产作为企业的重要资源对企业的资源配置具有重要影响。企业金融化的动因之一是金融资产具有资金预防储蓄作用, 即企业持有金融资产不仅可以在短期内获取超额回报, 还可以在遭遇资金短缺等财务困境时将其及时变现, 化解资金链断裂的风险(孙洁和殷方圆, 2020), 在主业经营不善时可以利用金融收益平滑主业业绩。与此同时, 企业金融化可能会为管理层避免战略变化失败或战略变化幅度过大造成的业绩波动提供盈余操纵空间, 导致会计信息失真, 从而损害会计信息可比性。基于以上分析, 本文认为战略变化幅度可能会降低会计信息可比性并且企业金融化行为在此过程中发挥一定作用, 所以厘清三者之间的关系及影响机制是十分必要的。

本文的边际贡献主要有: 第一, 从企业战略变化幅度这一微观企业行为视角探究其对会计信息可比性的影响, 得出了战略变化幅度大会损害会计信息可比性的研究结论。第二, 基于企业金融化的研究视角, 发现战略变化幅度较大的企业会通过提高金融化程度来降低会计信息可比性, 从而揭示了战略变化幅度影响会计信息可比性的作用机制。第三, 通过异质性研究发现, 在国有企业、 分析师关注度较低以及管理者短视严重的上市企业中, 战略变化幅度对会计信息可比性的削弱作用更加明显。这一发现既为上市企业进一步缓解股东与管理者之间的代理冲突、 提高内部治理水平提供了经验证据, 同时也为相关部门加强对上市企业战略变化与信息披露的监管提供了理论依据。

二、 理论分析与研究假设

(一) 战略变化幅度与会计信息可比性

幅度较大的企业战略变化主要从以下三个方面损害会计信息可比性: 一是当企业发生较大幅度战略变化时将会加大对各项资本要素的投入, 包括研发投入、 人力资本投入等, 通过新产品、 新技术、 新服务等竞争优势, 形成企业独特的核心竞争力, 进一步提高市场占有率; 同时, 为了防止同行业企业通过公开披露的信息对本企业的战略变化进行模仿或制定针对性战略, 战略变化幅度较大的企业可能会对相关财务信息进行选择性披露或推迟披露(李健等,2020), 而这些行为将会直接使得企业的经济业务核算异于同业标准, 极大地降低企业会计信息可比性。二是战略变化幅度较大的企业同时也面临着更高的经营风险与业绩波动性, 基于委托代理理论, 管理层薪酬与企业经营绩效挂钩, 当企业发生大幅度的战略变化时, 管理层可能会选择盈余操纵等机会主义行为(罗忠莲和田兆丰,2018), 以降低由战略变化引起的业绩波动, 从而减轻对自身薪酬造成的消极影响, 但因此也会致使会计信息失真, 降低会计信息可比性。三是基于信息风险角度, 企业与投资者以及内部的股东与管理层之间普遍存在信息不对称现象, 当战略变化幅度较大的企业管理层出于避免同行业企业模仿、 提高自身薪酬等不同原因而选择性进行信息披露时则极大加剧了信息不对称, 严重的信息不对称也为管理层盈余操纵提供了更多的机会, 进而严重损害会计信息可比性。因此, 提出如下假设:

H1: 企业战略变化幅度与会计信息可比性负相关。

(二) 战略变化幅度、 企业金融化与会计信息可比性

一方面, 与实体经济投资相比, 企业投资金融资产具有收益率高、 持有时间短、 变现速度快、 交易市场活跃等优点, 导致诸多非金融类企业在资本逐利的驱使下不断加大金融资产配置。因此, 战略变化幅度较大的企业在考虑未来经营风险的预期后, 更有可能做出金融化的决策。尽管企业战略变化会在一定程度上提高企业的经营风险与违约风险, 从而进一步影响财务业绩, 但是, 企业金融化的“蓄水池”效应能够在企业面临经营风险时及时提供可靠的流动性供给, 降低融资约束(黄贤环等, 2018), 缓解投资不足, 既可以避免企业因资金链断裂而影响正常的生产经营(彭俞超等,2018), 又可以起到平滑主业财务业绩的作用, 向外界释放积极信号, 吸引外部投资, 此时管理层会乐于披露真实的会计信息, 进而提高会计信息可比性。

另一方面, 金融化行为可能会影响管理层的信息披露动机与会计准则执行力度, 从而降低会计信息可比性。企业战略变化幅度通过金融化的“挤出”效应对会计信息可比性产生的消极影响主要体现在以下两个方面: 一是基于资源配置理论, 任何企业的资源都是有限的, 当企业把有限的资本过多投向金融领域, 则必然会减少技术创新、 固定资产等实体投资, 造成产业“空心化”, 加剧业绩波动性和财务风险。此时, 为了掩饰主业业绩不佳, 管理层可能采取选择性披露会计信息或扭曲会计准则等手段, 隐藏坏消息, 掩盖金融化行为, 这就极大地损害了会计信息可比性(罗忠莲和田兆丰,2018;李慧云等,2013)。二是企业金融化行为可以在短期内实现超额收益, 提高企业经营业绩。基于委托代理理论, 当管理层出于自身薪酬考虑或短视主义而忽视企业未来长期发展时, 会通过配置大量金融资产实现超额收益, 而管理层的这种机会主义行为会严重降低会计信息可比性。因此, 提出如下假設:

H2: 企业金融化行为在战略变化幅度与会计信息可比性之间发挥中介作用。

三、 研究设计

(一) 样本选择与数据来源

本文选取2011 ~ 2021年沪深A股上市公司为样本, 并对样本数据进行如下处理: ①剔除金融类、 ST类、 ∗ST类公司数据; ②剔除资产负债率(Lev)大于1或小于0的样本企业; ③剔除财务数据缺失或异常的样本; ④对连续型变量两端进行1%的Winsorize处理。最终得到5159个观测值。本文用到的数据均来自于国泰安(CSMAR)数据库和万得(Wind)数据库。

(二) 变量定义与说明

1.被解释变量: 会计信息可比性(Comp)。本文参考Franco等(2011)的衡量方法来测度会计信息可比性。首先, 采用企业i第t年连续前16个季度的数据构建模型(1)来估计上市企业的会计信息系统:

Earningi,t=αi+βiReturni,t+εi,t (1)

其中: Earningi,t表示企业i在第t年各季度净利润与季度期初权益市场价值的比值; Returni,t为企业i在第t年各季度的股票收益率, 用以反映经济业务和交易事项产生的净影响; α和β为估计参数; ei,t表示残差。

然后, 用Returni,t描述相同的经济业务和交易事项, 将模型(1)中估计的参数α和β代入以下模型(2)和模型(3)中, 测度相同经济业务和交易事项下企业i和j的预期盈余。E(Earnings)iit和E(Earnings)ijt分别表示第t期企业i和j的预期盈余, 其根据企业i和j各自的会计信息系统及企业i第t期的季度股票收益率计算而得。

E(Earnings)iit= i+ iReturni,t (2)

E(Earnings)ijt= j+ jReturni,t (3)

再次, 将预期盈余代入模型(4)中, 根据企业i和j预期盈余差异绝对值平均数的相反数定义两家企业的会计信息可比性程度。

Compijt=-1/16× |E(Earnings)iit-

E(Earnings)ijt| (4)

最后, 计算第t期企业i的年度会计信息可比性。本文采用企业i与同行业其他企业配对组合计算的会计信息可比性的均值(Comp1)与中位数(Comp2), 衡量企业i的会计信息可比性水平。

2. 解释变量: 战略变化幅度(Ssc)。本文借鉴Boeker(1997)、 王贞洁和王京(2018)的研究方法, 定义战略变化幅度为企业在两个不同时段多元化战略程度的变化, 运用企业多元化战略程度的熵值衡量战略变化幅度。具体计算方法如模型(5)所示:

熵值(s)= piln(1/pi) (5)

其中: 多元化战略程度用代表企业经营业务离散程度的熵值(s)表示; pi表示上市企业第i类业务占企业主营业务收入的比例。之后用第t期的熵值减去第t-1期熵值的绝对值衡量企业多元化战略程度的变动情况, 即战略变化幅度(Ssc), 其中t取2011 ~ 2021年。

3.中介变量: 金融化程度(Fin)。借鉴王红建等(2017)的研究方法, 以企业年度金融资产占总资产的比值来衡量金融化程度(Fin)。其中, 金融资产包括交易性金融资产、 衍生金融资产、 可供出售金融资产、 长期股权投资、 持有至到期投资、 投资性房地产、 发放贷款及垫款。

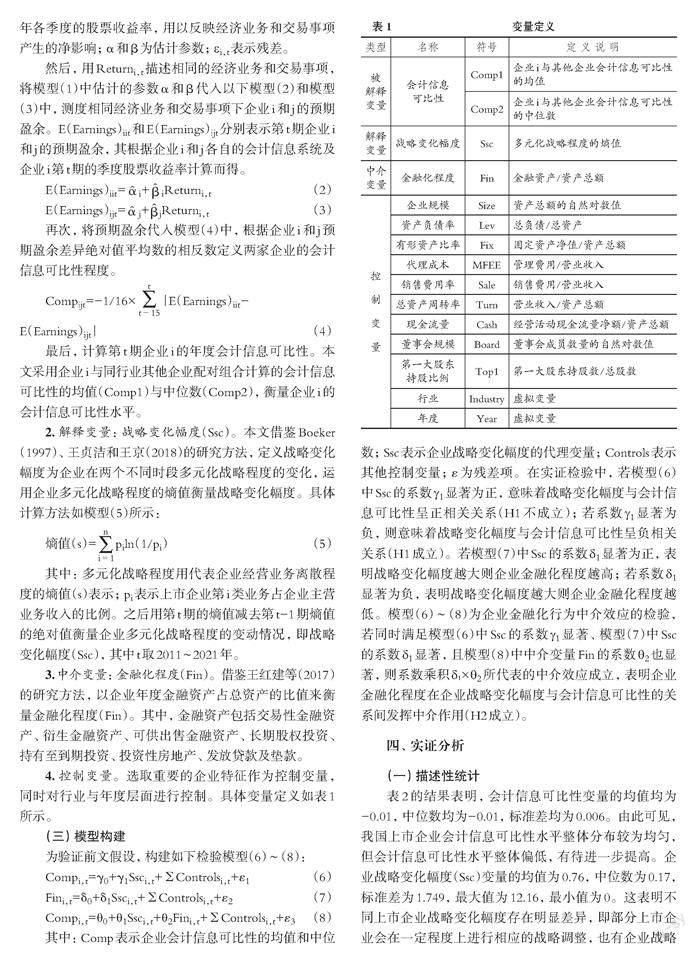

4. 控制变量。选取重要的企业特征作为控制变量, 同时对行业与年度层面进行控制。具体变量定义如表1所示。

(三) 模型构建

为验证前文假设, 构建如下检验模型(6) ~ (8):

Compi,t=γ0+γ1Ssci,t+Controlsi,t+ε1 (6)

Fini,t=δ0+δ1Ssci,t+Controlsi,t+ε2 (7)

Compi,t=θ0+θ1Ssci,t+θ2Fini,t+Controlsi,t+ε3 (8)

其中: Comp表示企业会计信息可比性的均值和中位数; Ssc表示企业战略变化幅度的代理变量; Controls表示其他控制变量; ε为残差项。在实证检验中, 若模型(6)中Ssc的系数g1显著为正, 意味着战略变化幅度与会计信息可比性呈正相关关系(H1不成立); 若系数g1显著为负, 则意味着战略变化幅度与会计信息可比性呈负相关关系(H1成立)。若模型(7)中Ssc的系数d1显著为正, 表明战略变化幅度越大则企业金融化程度越高; 若系数d1显著为负, 表明战略变化幅度越大则企业金融化程度越低。模型(6) ~ (8)为企业金融化行为中介效应的检验, 若同时满足模型(6)中Ssc的系数g1显著、 模型(7)中Ssc的系数d1显著, 且模型(8)中中介变量Fin的系数q2也显著, 则系数乘积d1×q2所代表的中介效应成立, 表明企业金融化程度在企业战略变化幅度与会计信息可比性的关系间发挥中介作用(H2成立)。

四、 实证分析

(一) 描述性统计

表2的结果表明, 会计信息可比性变量的均值均为

-0.01, 中位数均为-0.01, 标准差均为0.006。由此可见, 我国上市企业会计信息可比性水平整体分布较为均匀, 但会计信息可比性水平整体偏低, 有待进一步提高。企业战略变化幅度(Ssc)变量的均值为0.76, 中位数为0.17, 标准差为1.749, 最大值为12.16, 最小值为0。这表明不同上市企业战略变化幅度存在明显差异, 即部分上市企业会在一定程度上进行相应的战略调整, 也有企业战略幅度不发生变化。其他控制变量如企业规模、 资产负债率等统计结果均在合理范围之内。

(二)多元回归结果分析

表3列示了模型的回归结果。列(1)和列(4)回归结果显示, 企业战略变化幅度(Ssc)对金融化程度(Fin)的回归系数均为0.0023, 且均在1%的统计水平上显著, 即企业战略变化幅度越大则金融化程度(Fin)越严重。列(2)和列(5)回归结果显示, 战略变化幅度(Ssc)对会计信息可比性均值Comp1和中位数Comp2的回归系数均为

-0.0002, 且均在1%的统计水平上显著, 意味着战略变化幅度(Ssc)越大则越会降低企业会计信息可比性(Comp1和Comp2), 验证了H1。对金融化程度(Fin)在战略变化幅度(Ssc)和会计信息可比性(Comp1和Comp2)之间的中介效应进行验证, 回归结果表明, 列(1)、 列(2)和列(4)、 列(5)中战略变化幅度(Ssc)的系数均在1%的统计水平上与金融化程度(Fin)显著正相关, 与会计信息可比性均值(Comp1)和中位数(Comp2)显著负相关, 且列(3)和列(6)中金融化程度(Fin)对会计信息可比性均值(Comp1)与中位数(Comp2)的系数均在1%的水平上显著为负, 即企业金融化降低了会计信息可比性, 验证了战略变化幅度对企业会计信息可比性影响过程中金融化程度(Fin)中介效应的存在, 即H2得到支持。由此可见, 当前我国上市公司战略变化幅度越大, 越会损害会计信息可比性, 较大的战略变化幅度通过加剧金融化程度为盈余操纵等行为提供有利条件, 进而降低企业会计信息可比性。这一结果既验证了战略变化幅度与企业会计信息可比性之间的关系, 同时又为企业金融化行为影响因素与经济后果研究提供了战略层面的微观证据。

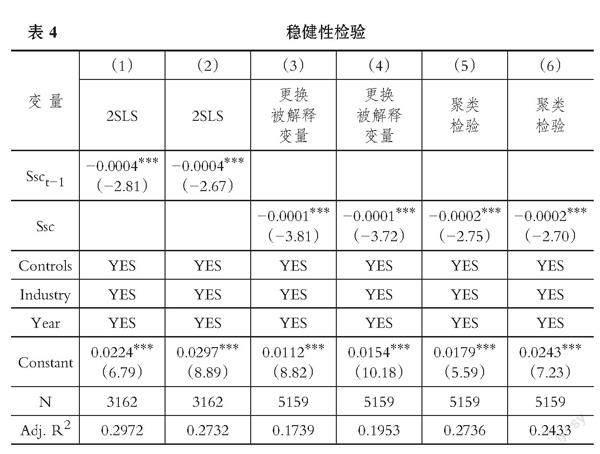

(三)稳健性检验

为检验结论的稳健性, 本文进行了如下稳健性检验。第一, 内生性问题。选取滞后一期战略变化幅度(Ssct-1)作为工具变量, 回归结果如表4列(1)、 列(2)所示, 企业战略变化幅度与会计信息可比性依然呈显著负相关关系, 与前文研究结论相符。第二, 更换被解释变量。参考罗忠莲和田兆丰(2018)的做法, 选取企业与同行业内其他企业配对组合计算的会计信息可比性前四名和前十名的均值作為会计信息可比性的替代指标。回归结果如表4列(3)、 列(4)所示, 战略变化幅度与企业会计信息可比性的回归系数显著为负, 实证结果稳健可靠。第三, 聚类检验。本文对研究假设进行企业层面的Cluster聚类调整, 回归结果如表4列(5)、 列(6)所示, 企业战略变化幅度依然对会计信息可比性具有削弱作用, 研究结论依然成立。第四, 中介效应的Bootstrap检验。本文对H2的中介效应进行Bootstrap检验。结果(因篇幅所限,未予列示)显示, 企业战略变化幅度通过金融化行为对会计信息可比性的间接中介效应显著为负, 95%的置信区间都不包含零, 表明采用Bootstrap进行中介效应稳健性检验的结果依然支持上述研究结论。

(四)异质性分析

1. 产权性质。根据企业终极控制人性质的不同, 我国上市企业可分为国有企业和非国有企业。在不同产权性质下, 国有企业和非国有企业在治理模式、 运营方式等方面都存在一定差异。为了进一步探究不同产权性质下, 企业战略变化幅度对会计信息可比性的影响, 本文依据企业产权性质将总样本分为国有企业和非国有企业两组子样本。表5列示了在不同产权性质下, 企业战略变化幅度对会计信息可比性的回归结果。实证结果表明, 非国有企业战略变化幅度未对会计信息可比性产生明显影响, 而国有企业的战略变化幅度对会计信息可比性均值与中位数的回归系数均为-0.0002, 在1%的统计水平上显著, 即国有企业进行较大幅度的战略变化会显著降低会计信息可比性。造成差异影响的原因可能有以下两点: 一是国有企业的主要管理者一般是由政府任命, 任期内企业的经营业绩是影响管理者薪酬和政治晋升的主要因素, 因此, 国有企业管理者有更强的动机进行大幅度的战略变革, 通过金融化等方式进行盈余操纵, 改善经营业绩, 从而降低企业会计信息可比性。二是与非国有企业相比, 国有企业面临更低的破产风险与更宽松的融资环境, 因此国有企业更倾向于施行较大幅度的战略变革, 从而导致企业会计信息可比性降低。

2.分析师关注。企业的战略关乎着其未来的发展方向、 经营结构以及资源配置, 分析师作为资本市场重要的信息中介, 必然会关注企业战略选择、 战略变化以及战略信息披露等问题。因此, 在分析师不同程度的关注下, 企业战略变化幅度是否会对会计信息可比性产生差异影响, 值得进一步探究。本文以各家上市企業发布投资评级意见和盈余预测的证券分析师数量为基础来衡量分析师关注度的高低(潘越等, 2011), 将总样本中高于年度行业中位数的分为分析师关注度较高组, 低于年度行业中位数的分为分析师关注度较低组。表6报告了在不同分析师关注度下, 企业战略变化幅度对会计信息可比性的差异影响。回归结果显示: 当分析师关注度较高时, 企业的战略变化幅度未对会计信息可比性产生明显影响; 当分析师关注度较低时, 战略变化幅度会显著降低会计信息可比性。分析师作为资本市场中重要的金融中介, 具有深厚的专业背景、 强大的信息分析和挖掘能力, 他们通过对某些行业和企业的长期持续跟踪和关注, 既能够全面了解企业经营状况, 实现有效监督, 也能够及时发现管理层和财务信息的异常之处(刘星等,2021)。即使当企业施行较大幅度的战略变革时, 分析师的高度关注也可以对公开披露的信息进行甄别与比较, 抑制管理层的信息操纵行为, 极大地降低其对会计信息可比性造成的消极影响。

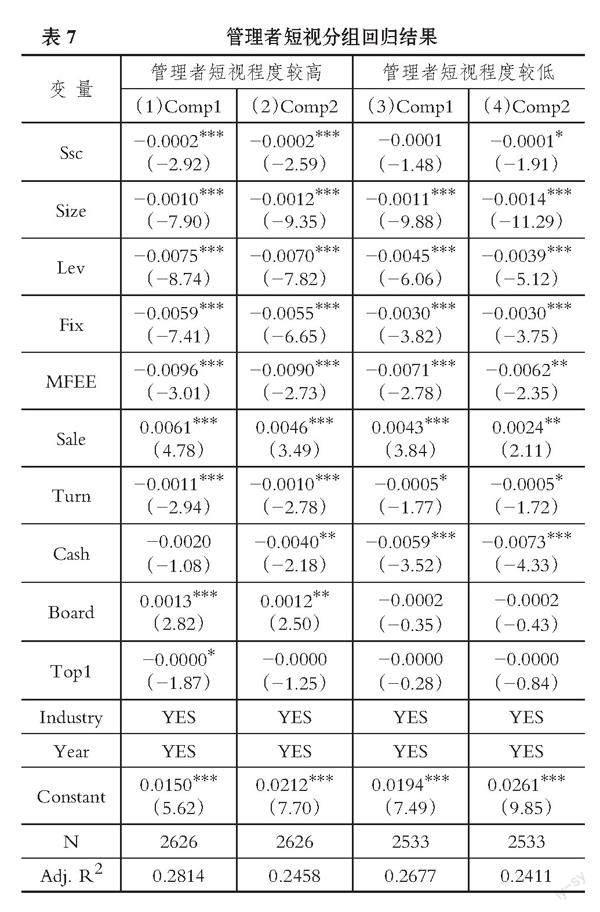

3. 管理者短视。除外部市场环境变化影响之外, 企业的战略变化幅度在很大程度上会受管理者决策的影响。近年来, 已有学者发现, 作为管理者重要特质之一的管理者短视主义对企业的战略规划、 生产经营、 信息披露等诸多方面产生重要影响(胡楠等,2021;钟宇翔等,2017), 而企业的战略变化幅度又与企业当前的经营和未来的发展紧密相关。因此, 管理者短视是否会影响战略变化幅度与企业会计信息可比性的关系值得进一步探究。本文借鉴胡楠等(2021)的做法, 以上市公司年报中管理层讨论与分析(MD&A)中短期视域词汇占总词汇的比例衡量管理者短视主义, 并根据其年度行业中位数, 将总样本分为管理者短视程度较高和管理者短视程度较低两组子样本。表7报告了在不同程度的管理者短视下, 企业战略变化幅度对会计信息可比性的差异影响。回归结果表明: 当管理者短视程度较高时, 战略变化幅度会显著削弱会计信息可比性。主要原因可能是, 管理者为了追求短期业绩提升而进行信息操纵, 在准则允许范围内, 推迟信息披露或选择有利信息披露, 执行异于同行业标准的会计信息系统, 从而极大地损害了会计信息可比性。由此可见, 管理者短视主义会严重阻碍企业的长远发展。

五、 研究结论与建议

(一) 结论

会计信息可比性作为反映会计信息质量的重要属性之一, 在资本市场中发挥着重要的信息传递作用。一方面, 会计信息可比性有助于提高会计信息的决策有用性和价值相关性, 从而推动会计准则的执行与发展; 另一方面, 会计信息可比性有助于增强资本市场的信息透明度, 帮助投资者等利益相关者更好地识别企业各经营事项, 及时发现异常, 提高投资效率。因此, 探究企业会计信息可比性的影响因素一直是理论界与实务界关注的重点问题。本文从企业内部的战略变化幅度出发, 探讨战略变化幅度对会计信息可比性产生的影响及作用路径。基于2011 ~ 2021年A股上市公司数据, 实证检验战略变化幅度对企业会计信息可比性的影响。研究发现: 企业战略变化幅度与会计信息可比性负相关, 该结论经过一系列内生性和稳健性检验后依旧成立。机制检验发现: 金融化程度在二者关系中发挥中介作用, 即战略变化幅度较大的企业通过提高企业金融化程度进而降低会计信息可比性。异质性研究发现: 在国有企业、 分析师关注度较低以及管理者短视程度较高的上市企业中上述抑制关系更加显著。

(二) 建议

针对上述结论, 本文提出如下建议:

第一, 对于管理者而言, 通过学习等方式不断提高战略眼光, 提升根据外部市场变化准确把握战略变化幅度的能力, 较为有效地预测市场波动和变化趋势, 尽量保持财务弹性, 增强战略变革幅度的准确性和有效性。在日常的经营管理中, 加强对资源配置、 人力组织等关键资源的结构安排与运行环节的优化, 以缩短企业为适应战略变化所需的周期, 降低由于战略变革失误而引发的纠错成本, 防止为掩盖战略变革而做出短视化行为。

第二, 对企业而言, 加强对管理层的约束与监督, 不断降低信息不对称程度。企业在施行大幅度的战略变革时应注重管理层与股东之间的信息沟通, 尽量避免由于双向沟通不及时而造成的不利影响, 加强对管理层战略调整和信息披露行为的约束与监督, 严格按照规章制度对相关事项进行披露, 不断提高信息披露质量。尤其对于国有企业而言, 尽管其承担着政治使命, 但也要降低战略变化幅度对会计信息可比性产生的负面影响, 分类推进国有企业混合所有制改革, 减少宏观干预、 优化治理体系, 进一步提高信息披露质量。同时, 引导管理层树立正确的经营理念, 以企业长远发展为目标, 不断提高企业价值, 避免管理层短视主义对企业发展造成的消极影响。

第三, 对于投资者等外部信息使用者而言, 注重战略变化幅度较大和金融化程度较高的企业。战略变化幅度较大的企业在其信息披露过程中更有可能出现选择性披露、 推迟披露、 信息操纵等机会主义行为, 从而影响信息的决策有效性。因此, 外部信息使用者在进行投资决策时不能仅仅关注财务信息, 也应对企业发展战略、 战略变化幅度和金融化程度等多方面信息进行收集和参考, 尤其是国有企业。同时, 分析师作为专业的外部信息分析者, 需对战略变化幅度较大与金融化程度较高的企业重点关注, 对发现的异常变化及时向外披露, 帮助投资者及时减小投资损失。

第四, 对于监管部门而言, 进一步完善上市企业的信息披露制度, 规范上市企业信息披露行为, 鼓励上市企业披露详尽的战略信息。一方面, 可以使机构投资者和分析师等外部监督力量共同参与公司治理, 避免战略变化幅度过大与金融化程度过高而有损会计信息可比性; 另一方面, 要加强引导上市企业对非财务信息的披露, 及时发现存在的潜在风险, 更加全面地保障投资者权益。与此同时, 监管部门要规范上市企业管理层的资产配置行为, 避免金融化行为损害会计信息质量, 引导实体企业合理进行金融资产配置, 防范金融化可能造成的潜在风险。

第五, 社会各界共同努力打造良好的信息披露环境, 充分发挥会计的决策有用性效能, 为信息使用者提供高质量的会计信息, 从信息质量层面降低各方潜在风险。同时, 结合时代背景下的数字化转型等技术, 推动会计信息化的发展, 准确反映新时代会计业务发展趋勢, 进一步驱动企业高质量发展。

【 主 要 参 考 文 献 】

方红星,张勇,王平.法制环境、供应链集中度与企业会计信息可比性[ J].会计研究,2017(7):33 ~ 40+96.

黄贤环,吴秋生,王瑶.金融资产配置与企业财务风险:“未雨绸缪”还是“舍本逐末”[ J].财经研究,2018(12):100 ~ 112+125.

胡楠,薛付婧,王昊楠.管理者短视主义影响企业长期投资吗?——基于文本分析和机器学习[ J].管理世界,2021(5):139 ~ 156+11+19 ~ 21.

李青原,王露萌.会计信息可比性与公司避税[ J].会计研究,2019(9):35 ~ 42.

刘焱,姚海鑫,杜燕婕.资本市场开放与会计信息可比性——来自“沪港通”的经验证据[ J].财经理论与实践,2020(1):55 ~ 62.

刘斌,黄坤,酒莉莉.独立董事连锁能够提高会计信息可比性吗?[ J].会计研究,2019(4):36 ~ 42.

李健,刘世洁,李晏墅等.战略差异度能够减少先进制造业企业风险吗——基于中美贸易摩擦背景的研究[ J].广东财经大学学报,2020(3):30 ~ 43.

李慧云,郭晓萍,张林等.自愿性信息披露水平高的上市公司治理特征研究[ J].统计研究,2013(7):72 ~ 77.

刘星,张智慧,杨羚璇.分析师跟踪会影响企业主体信用评级吗?——基于我国信用债市场的经验证据[ J].财贸研究,2021(1):69 ~ 82.

罗忠莲,田兆丰.上市公司战略差异度、高质量审计与会计信息可比性[ J].山西财经大学学报,2018(8):109 ~ 124.

聂兴凯,王稳华,裴璇.企业数字化转型会影响会计信息可比性吗[ J].会计研究,2022(5):17 ~ 39.

潘临,李成艾,熊雪梅.社会信任与会计信息可比性[ J].审计与经济研究,2021(3):88 ~ 98.

彭俞超,倪骁然,沈吉.企业“脱实向虚”与金融市场稳定——基于股价崩盘风险的视角[ J].经济研究,2018(10):50 ~ 66.

潘越,戴亦一,林超群.信息不透明、分析师关注与个股暴跌风险[ J].金融研究,2011(9):138 ~ 151.

孙洁,殷方圆.行业竞争、战略差异度与企业金融化[ J].当代财经,2020(12):137 ~ 148.

王贞洁,王惠.经济政策不确定性、战略变化幅度与企业过度资本经营[ J].现代财经(天津财经大学学报),2019(12):20 ~ 34.

王贞洁,王京.宏观经济不确定性、战略变化幅度与投资行为[ J].管理评论,2018(7):207 ~ 217.

王红建,曹瑜强,杨庆,杨筝.实体企业金融化促进还是抑制了企业创新——基于中国制造业上市公司的经验研究[ J].南开管理评论,2017(1):155 ~ 166.

弋亚群,刘益,李垣.战略变化的特征研究[ J].管理工程学报,2007(2):1 ~ 4+14.

钟廷勇,黄亦博,孙芳城.企业数字化转型、市场竞争与会计信息可比性[ J].现代财经(天津财经大学学报),2022(12):21 ~ 43.

钟宇翔,吕怀立,李婉丽.管理层短视、会计稳健性与企业创新抑制[ J].南开管理评论,2017(6):163 ~ 177.

Barth M. E., Landsman W. R., Lang M., Williams C.. Are IFRS-based and US GAAP-based accounting amounts comparable?[ J].Journal of Accounting and Economics,2012(1):68 ~ 93.

Boeker W.. Strategic change: The influence of managerial characteristics and organizational growth[ J].Academy of Management Journal,1997(1):152 ~ 170.

Franco G. D., Kothari S. P., Verdi R. S.. The benefits of financial statement comparability[ J].Journal of Accounting Research,2011(4):895 ~ 931.

Nadlkarni S., Herrmann P.. CEO personality, strategic flexibility, and firm performance: The case of the Indian business process outsourcing industry[ J].Academy of Management Journal,2010(5):1050 ~ 1073.

【基金项目】国家社会科学基金一般项目(项目编号:23BGL036)

【作者单位】中国海洋大学管理学院, 青岛 266100