科创板公司员工持股计划的“基本面”及其启示

文 · 西南财经大学会计学院 董雅浩 王小玫 邓博夫

一、问题的提出

2019年证监会发布《关于在上海证券交易所设立科创板并试点注册制的实施意见》,标志着我国证券市场开始从设立科创板入手,稳步试点注册制,逐步探索符合我国国情的证券发行注册制。设立科创板并试点注册制是提升服务科技创新企业能力、增强市场包容性、强化市场功能的一项资本市场重大改革举措。当前,我国经济已由高速增长阶段转向高质量发展阶段。面对国内外复杂的经济形势以及经济下行压力,要实现发展方式转变、经济结构调整、增长动力转换,亟须实施创新驱动战略。随着资本市场在现代经济中扮演着越来越重要的角色,如何处理资本与人力资本之间的利益分配关系尤为重要,这对上市公司尤其是以科创板企业为代表的科技创新企业的公司治理设计提出了新的挑战。

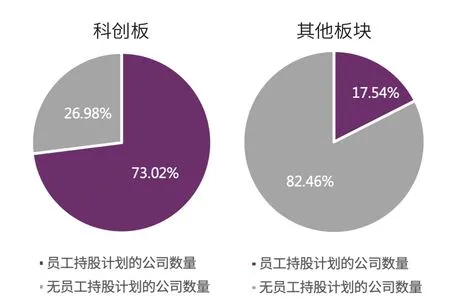

值得关注的是,员工持股计划能够为创新型企业的员工激励问题提供新的方案。以科创板企业为例,截至2020年12月31日,在215家科创板企业中,共有157家企业实行过或正在实行员工持股计划,占比为73.02%,科创板企业实行员工持股计划的现象较为普遍。通过手工搜集相关数据发现,与以往其他板块上市公司的股权激励、员工持股计划不同,科创板企业的员工持股计划的实施对象,主要为企业的核心技术人员(科研人员)、工程师、设计师、财务人员与普通员工,并通过员工持股平台实现股份授予,企业的高管仅持有极小比例的股份作为形式上的普通合伙人,负责管理和行使表决权。这一独特的现象使得员工持股计划重新回到投资者的视野,围绕于此讨论的问题是:员工持股计划是否能够对企业的员工激励产生双重效果。一方面实现科技创新企业的员工的创新激励,另一方面也使得人力资本参与企业收益的剩余分配。本文旨在对科创板企业员工持股计划相关基本事实的挖掘,归纳和总结员工持股计划在科技创新企业中的应用程度,进而探寻员工激励和人力资本分配的公司治理思路。

二、制度背景与文献回顾

(一)我国员工持股计划的制度背景

员工持股相关的制度虽然在1994年萌芽,但直到2005年证监会发布《上市公司股权激励管理办法》才正式提出上市公司可以采用股权激励计划对员工进行长期性的激励。随后,我国针对国有企业的员工持股计划也进行了多次补充规定,例如《国有控股上市公司(境内)实施股权激励试行办法》(2006)、《关于规范国有企业职工持股、投资的意见》(2008)等等。

2013年,十八届三中全会通过的《中共中央关于全面深化改革若干重大问题的决定》,允许混合所有制经济实行企业员工持股,形成资本所有者和劳动利益共同体,使得员工持股计划成为劳动者参与企业剩余分配的有效途径。对此,2014年证监会发布了《关于上市公司实施员工持股计划试点的指导意见》,标志着中国员工持股计划迈向了一个规范化、体系化、程序化的新时代。在此基础上,《国务院关于进一步促进资本市场健康发展的若干意见》(2014)、《关于深化国有企业改革的指导意见》(2015)、《关于国有控股混合所有制企业开展员工持股试点的意见》(2016)对员工持股的实施细则提出了规范性的要求。

特别强调的是,科研人员和技术骨干逐渐作为激励的核心对象,通过实施员工持股计划实现企业员工的创新性激励。这在相关政策中有所体现,例如2016年财政部、科技部以及国资委联合印发的《关于国有科技型企业股权和分红激励暂行办法》提出了要激发广大技术和管理人员的积极性和创造性,助力国有科技企业健康发展。再如,《关于国有控股混合所有制企业开展员工持股试点的意见》(2016)也对员工持股计划的对象提出新的要求,指出参股人员应当为对公司经营业绩和持续发展具有较大影响的科研人员、业务骨干等。

(二)员工持股计划的文献综述

员工持股计划ESOP为公司的普通员工提供了分享企业利益的权利(黄群慧等,2014)。现有文献从员工持股计划的动机与经济后果展开了研究。就上市公司实施员工持股计划的动机而言,分为激励动机和非激励动机(陈运佳等,2020)。激励动机认为,员工持股计划有助于缓解员工与公司股东之间的代理问题,股权激励有助于实现激励相容,提升员工工作的努力程度(Beatty,1995;Hales等,2014);非激励动机认为,员工持股计划的实施实际上是为了满足企业内部融资的需求(Ittner等,2003;Graham等,2004;Babenko等,2011;Kim 和Ouimet,2014)。

就上市公司实施员工持股计划的经济后果而言,现有文献集中讨论了如下几个方面:员工持股计划发布公告的短期市场反应(Fang等,2015;呼建光和毛志宏,2016;章卫东等,2016;王砾等,2017;沈红波等,2018);员工持股计划对员工的激励效果(Jones和Kato,1995),例如对企业经营绩效(Bova等,2015;胡景涛等,2020)、企业创新水平(Chang等,2015;陈效东,2017)、财务信息质量(陈大鹏等,2019)具有积极的治理作用。

关于员工持股的理论解释,经济学和管理学主要有双因素理论、分享经济理论、资产专用性理论和利益相关者理论。

1.双因素理论

财务资本和人力资本共同创造企业的财富,但在参与剩余分配的过程中,资本占据着主导地位,人力资本仅凭借工资报酬分享收入,实际上会产生社会的不公平现象。Louis O.Kelsot提出的双因素理论认为,如果给予劳动者购买公司部分股权的资格,有助于他们参与公司未来的利益分红。

2.分享经济理论

Martin L. Weitzman的分享经济理论认为,让劳动者参与公司所有权的分享,能够实现充分就业条件下的价格均衡,进而解决人力资本的有效激励问题,这与实行固定工资制度的激励机制并不相同。

3.资产专用性理论

Alfred Marshall 强调了人力资本对经济发展的重要性,新制度经济学将人力资本视为一种专用性的产权,员工作为人力资本产权的所有者,应当与公司股东享有同等的剩余索取权。

4.利益相关者理论

根据利益相关理论的解释,员工被视为是公司的直接利益相关者,不仅要参与公司的治理,同时应当享有企业的剩余权益分配的权利,因为员工的利益相关程度仅次于公司的股东和管理层。

三、科创板企业员工持股计划ESOP的“基本盘”数据统计分析

(一)科创板企业员工持股计划实施情况普遍,呈现出持股比例高、持股价值高的特征

1.员工持股情况

截至2020年12月31日,在215家科创板企业中,共有157家公司实行过或正在实行员工持股计划,公司占比为73.02%;相比之下,其他板块的上市公司,实行过或正在实行员工持股计划的企业数量占比仅为17.54%。从板块统计结果可以看出,截至2020年12月31日,累计共有2152家企业在主板上市,其中实行过或正在实行员工持股计划的企业共256家,占比为11.90%;相应地,累计有1002家、900家企业分别在中小板、创业板上市,其中实行过或正在实行员工持股计划的企业分别为263家、192家,占比分别为26.25%、21.33%。这说明,科创板企业实行员工持股计划的情况较为普遍。

2.员工持股比例

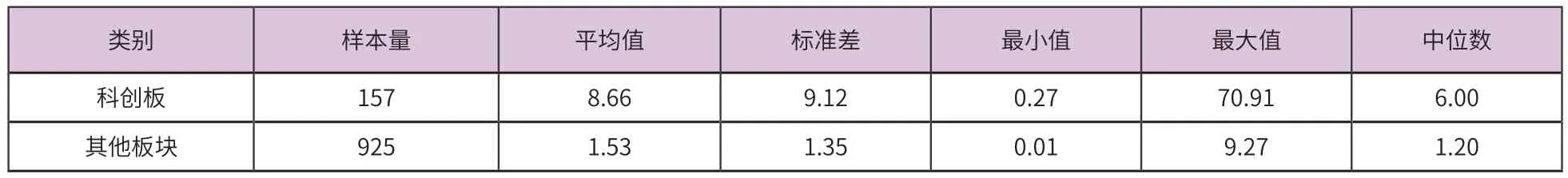

由于存在同一企业多次实行员工持股计划的情况,本文以每一次员工持股计划为最小统计单位,分别对比科创板与其他板块的员工持股数量占总股本的比例。科创板中员工持股比例平均值为8.66%,最大值达到70.91%;而其他板块企业的员工持股比例均值仅为1.53%。说明科创板企业的员工持股比例比其他板块企业的员工持股比例更高。

图1 科创板与其他板块员工持股计划实施情况

表1 不同板块公司员工持股计划实施情况

表2 科创板与其他板块员工持股比例

图2 科创板与其他板块员工持股比例

表3 科创板与其他板块员工持股价值

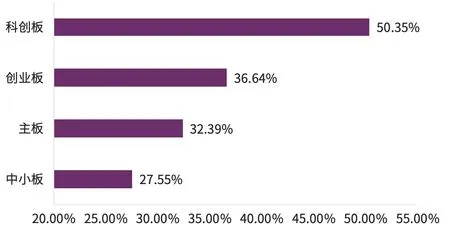

图3 科创板及其他板块员工资产专用性情况

3.员工持股价值

以企业实行员工持股计划当年的年末企业股价为计算基础,科创板企业的员工持股总市值达到11.52亿元,平均持股人数为61人,人均持股市值达到1887.82万元;其他板块企业的员工持股总市值为2.06亿元,平均持股人数为435人,人均持股市值为47.27万元。可以看出,科创板员工持股的整体价值以及人均持股所带来的财富效用均较高。

(二)科创板企业员工资产专用性较强,呈现出资产专用性与员工持股计划实施概率、持股比例的正相关关系

1.科创板企业员工资产专用性较强

本文以员工学历水平作为衡量员工资产专用性的特征变量,通过查阅上市公司年报,根据企业本科学历及以上员工比例进行描述性统计。截至2020年12月31日,在科创板中,拥有本科及以上学历的员工比例为50.35%,为所有板块中最高;创业板次之,本科及以上员工比例为36.64%;接着分别是主板和中小板,比例分别为32.39%、27.55%。说明在不同上市公司板块中,呈现出科创板企业员工资产专用性较强的特征。

2.员工资产专用性与员工持股计划实施概率

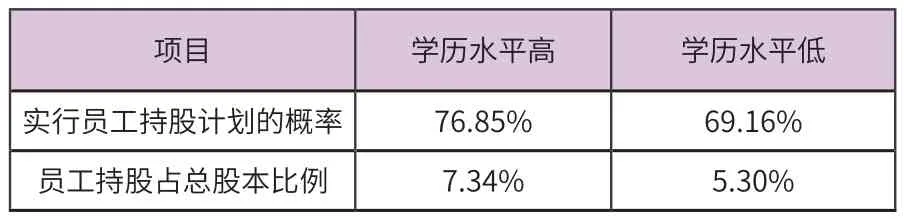

本文以本科学历及以上的员工人数是否过半(比例大于50%)为标准,将215家科创板企业分为“学历水平高”组和“学历水平低”组。可以看出,学历水平较高的企业,实行员工持股计划的概率为76.85%,其员工持股占总股本比例为7.34%;学历水平较低的企业实行员工持股计划的概率为69.16%,其员工持股占总股本比例为5.30%,均低于学历水平较高的企业。表明员工学历水平越高,企业授予员工股权的概率越高、授予的比例越高。

表4 科创板员工学历水平与员工持股计划

表5 科创板及其他板块的员工人均货币薪酬水平

图4 科创板及其他板块的员工货币薪酬水平

图5 科创板企业员工持股计划与研发投入

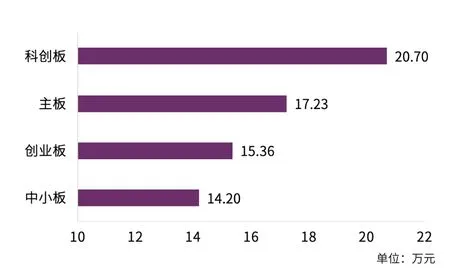

(三)科创板企业员工持股计划的财富效用并未挤占货币薪酬

考虑到员工的货币薪酬和股权薪酬之间的替代关系,实施员工持股计划可能会带来挤占员工货币薪酬的负面效应。本文对科创板及其他板块公司的员工货币薪酬水平进行描述性统计,从员工人均货币薪酬的角度看:科创板的最高,员工人均货币薪酬达到20.70万元;其次是主板,员工人均货币薪酬为17.23万元;接着是创业板和中小板,员工人均货币薪酬分别为15.36万元、14.20万元。科创板实施员工持股计划的情况虽然更为普遍、员工持股的价值较高,但员工货币薪酬水平并未受到挤占,与其他板块公司相比,科创板员工人均货币薪酬水平依然保持高位。

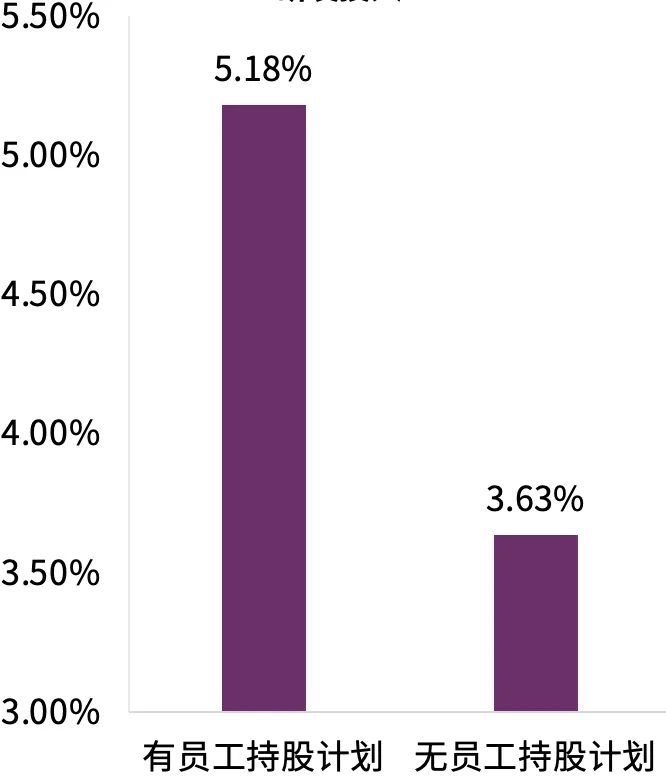

(四)科创板企业员工持股计划明显提高了公司研发投入

科创板企业主要是符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。那么员工持股计划的实施是否有助于提高企业的创新能力,本文以企业的研发投入作为企业创新能力的表征进行描述性统计。研发投入采用企业的资产总额去规模化,可以看到,在科创板企业中有员工持股计划的企业,其研发投入为5.18%;无员工持股计划的企业该比例为3.63%。科创板企业员工持股计划对研发投入的提升作用明显。

图6 科创板企业员工持股计划与企业价值

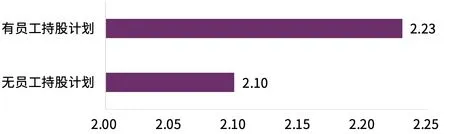

(五)科创板企业员工持股计划对企业价值的提升作用明显

如果企业创造的价值大于投入的资产的成本,表明企业为社会创造了价值,是“财富的创造者”;反之,则浪费了社会资源,是“财富的缩水者”。根据托宾的理论观点,本文以Tobin's Q衡量企业价值,并进行描述性统计。在科创板企业中有员工持股计划的公司,企业价值为2.23;无员工持股计划的企业价值为2.10。科创板企业员工持股计划对企业价值的提升作用明显,更多地为社会创造了价值。

四、共同富裕视角下的治理启示

2021年8月中央财经委员会第十次会议中强调,要在高质量发展中促进共同富裕,正确处理效率和公平的关系,构建初次分配、再分配、三次分配协调配套的基础性制度安排。科创板企业作为我国经济高质量发展的排头兵,对员工持股计划的再实践能够给资本市场制度设计提供些许借鉴。根据本文的基本事实挖掘,科创板企业员工持股计划有效激励了员工的创新精神,增强了企业的市场价值,且员工持股带来的财富效用并未挤占货币薪酬,而是与企业收益再分配的配套协调。以上基本事实说明,随着产业升级、技术创新与进步,企业的成败不再仅依赖于资本投入与少数的企业家精神,市场化推动下的创新发展使得员工在企业中的地位上升终将成就其参与企业价值分配。以上事实无疑弥合并注解了中国特色的社会主义共同富裕的本质、核心目标以及根本原则。