我国硫磺产业链市场分析与研究

李大念

(中国石化炼油销售有限公司,上海 200050)

硫磺是重要的化工产品,源自石油化工、天然气加工和煤化工等行业,广泛应用于磷肥、商品硫酸、钛白粉、己内酰胺、二硫化碳、医药、制糖、溴素等相关行业。2022年随着恒力石化股份有限公司、浙江石油化工有限公司、盛虹石化集团有限公司等大型民营石油化工企业相继投产运营,我国硫磺产量首次超过进口量,占比达到53%。

产业链是产业经济学中的一个概念,涵盖产品生产或服务提供的全过程,是产业组织、生产过程和价值实现的统一[1]。在投入产出经济分析中,产业链是指国民经济各个产业部门之间客观形成的某种技术经济联系,由于这种联系往往像机械系统的链条一样耦合在一起,因此人们形象地称其为产业链[2]。

1 中国硫磺供应端分析

1.1 表观消费量

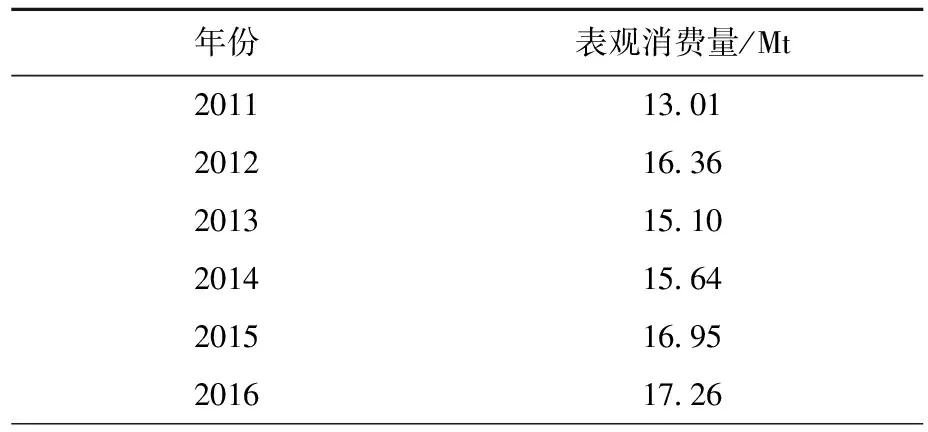

2011—2016年,国内表观消费量上涨,2017—2021年维持在17 Mt左右,2019年由于进口量剧增达到18.84 Mt高点。2022年表观消费量为16.45 Mt,其中国产8.82 Mt,进口7.65 Mt,出口0.02 Mt(见表1)。

表1 2011—2022年硫磺表观消费量统计

1.2 国产硫磺供应情况

中国硫磺主要产能集中在西南、华东、华南、东北等地区,其中山东地区地炼厂家众多,加上中国石化等厂家,占比较大。2022年,西南地区硫磺产能3.49 Mt,占比28%,主要生产企业包括普光气田、南坝气田、元坝气田等。华东地区硫磺产能3.11 Mt,占比25%,主要生产企业包括浙江石油化工有限公司,中国石油化工股份有限公司旗下的镇海炼化分公司、上海石油化工股份有限公司、金陵分公司等。华南地区硫磺产能1.66 Mt,占比13%,主要生产企业包括中国石油化工股份有限公司茂名分公司、中科(广东)炼化有限公司、中国石油天然气股份有限公司广西石化分公司等。东北地区硫磺产能1.46 Mt,占比12%,主要生产企业包括恒力石化股份有限公司、中国石油天然气股份有限公司大连石化分公司、大连西太平洋石油化工有限公司等。山东地区硫磺产能1.05 Mt,占比8%。

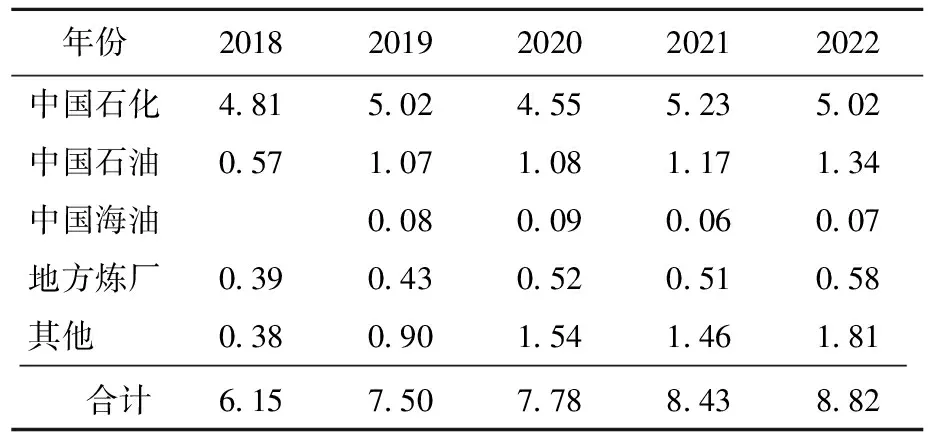

国产硫磺中,中国石化拥有普光气田、元坝气田以及众多加工高硫原油的炼油厂,是最大的供应商,占比57%;其次是中国石油以及民营企业(见表2)。普光气田是国内最大的硫磺生产基地,2010年6月17日建成投产,设计硫磺产能2.40 Mt/a,由于物流运输方便,拥有铁路、公路、轮船等运输方式,可以辐射云、贵、川、鄂等国内最大的硫磺消费地区。

表2 2018—2022年中国硫磺产能分布情况 Mt/a

1.3 进口情况

2016—2019年,中国每年硫磺进口量超过10.00 Mt,2020年以后,随着国产硫磺供应量的增加,硫磺进口量逐年下降,2022年只有7.65 Mt(见表3)。

表3 2016—2022年中国硫磺进口情况

2021年以前,中国进口硫磺主要以中东为主,占比43%;其次是日本、韩国、北美和前苏联等国家与地区。2020年以后,中国的硫磺进口量开始下降,主要原因是中国硫磺产量大幅增加,替代了来自沙特阿拉伯、阿联酋联合酋长国等中东国家的硫磺资源。

1.4 国产与进口变化分析

2020年之前,国内硫磺市场以进口为主,2016年进口依存度达到69%,之后,由于浙江石油化工有限公司、恒力石化股份有限公司、盛虹石化集团有限公司等大型民企石化企业相继投产,国产硫磺大幅增加,2021年国产与进口各占50%,2022年进口硫磺比例降至47%。2023年,中国石油广东石化分公司、中国石油铁山坡气田项目、中国石化川西气田等相继建成投产,国内硫磺产量继续增加,中国硫磺市场已彻底改变进口为主的格局(见表4)。

表4 2016—2022年硫磺国产与进口情况对比 Mt

2 中国硫磺需求端分析

2.1 磷肥

硫磺是生产磷肥的重要原料,需求占比超过50%,中国硫磺主要消费市场与化肥生产企业集中地高度重合,而磷肥主要集中在湖北、云贵、川渝地区,其中,磷酸一铵主要分布在湖北地区,产能占比50%,生产厂家主要有湖北新洋丰公司、湖北祥云集团公司、湖北鄂中公司等;磷酸二铵主要分布在云贵地区,产能占比60%,生产厂家主要有云南云天化公司、贵州磷化集团公司等。

2018—2022年,磷酸一铵产量为13~15 Mt,装置开工率为65%~70%;磷酸二铵产量为13~16 Mt,装置开工率为65%~80%(见表5)。

我国磷肥产能处于过剩状态,磷酸二铵过剩尤其严重,大约40%的产量需要依靠出口消化。2021年10月15日,国家出台化肥出口法检政策,有效限制化肥出口,磷酸二铵的出口量大幅下降,全年出口量3.58 Mt,出口占比降至27%(见表6)。

表6 2018—2022年磷肥内销和出口分布情况

2.2 商品硫酸

国内硫酸主要由冶炼酸、矿石酸和硫磺制酸等构成,硫磺制酸因其纯度高、杂质少等优点,是商品硫酸的主要来源。2018—2022年,硫磺制酸需求比例44%~46%,是国内硫酸重要来源之一(见表7)。

2.3 钛白粉和己内酰胺

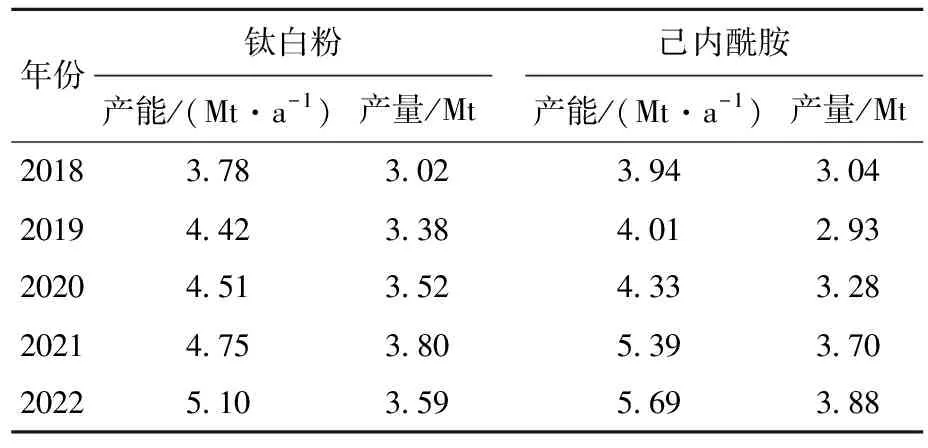

钛白粉是一种重要的无机化工原料,主要成分为二氧化钛,生产工艺有硫酸法和氯化法两种,广泛地应用于涂料、油墨、造纸、塑料橡胶、化纤、陶瓷等工业。己内酰胺是有机化工原料,主要用来生产锦纶、尼龙工程塑料等,同时还广泛应用于毛纺、针织、机织、渔业、轮胎、工程塑料、薄膜以及复合材料等领域。硫磺是生产钛白粉、己内酰胺的重要原料,其中钛白粉需求占比12%,己内酰胺占比10%。中国是钛白粉、己内酰胺重要生产国,每年产量居世界前列(见表8)。

表8 2018—2022年钛白粉和己内酰胺产量分布情况

2.4 磷酸铁锂

“十四五”时期,国家大力发展新能源汽车行业,许多磷肥工厂快速上马磷酸铁锂项目。磷酸铁锂主要用作动力电池和非动力电池的正极材料,在非动力电池领域,主要应用在5G基站的储能、新能源发电端储能以及轻型动力的铅酸市场替代等方面。

2.5 下游行业消费需求分布

硫磺下游涉及磷肥、硫酸、钛白粉、己内酰胺、染料、制糖、冶炼等多种行业,其中磷肥占比最大,其次为硫酸、钛白粉、己内酰胺、二硫化碳、染料、冶炼等(见表9)。

表9 2022年硫磺下游行业消费分布情况

3 仓储物流

3.1 仓储

国内仓储主要分布在港口和工厂,固态硫仓储港口主要是镇江港、大丰港、南京港、防城港、湛江港、北海港等,用于国内贸易和生产工厂备用仓库,库容能力合计3.10 Mt;液态硫储罐主要分布在镇江港、连云港、龙口港、舟山港等,大都是以贸易为主,罐容能力合计0.23 Mt。

3.2 运输

硫磺运输分为海上、江河以及地面3种方式,进口硫磺主要是从中东、北美等地通过轮船运至国内港口,海船载货量大都为30~70 kt。普光气田硫磺通过铁路短驳至万州港,沿长江船运销往四川雷波和湖北宜昌、荆州,恒力石化股份有限公司、浙江石油化工有限公司、中国石油广东石化分公司、盛虹石化集团有限公司等大型硫磺厂商也是船运至湖北市场。火车运输主要是普光气田天然气净化厂、中国石油西南油气田川东北分公司(南坝净化厂)、中国石油化工股份有限公司茂名分公司等具有铁路接卸资质的单位,通过铁路直发直发至云南和贵州。汽车运输在国内非常普遍,但是运距短、费用高,另外液体硫磺还受到运距限制,通常情况下在400 km范围内。

4 期货市场

(1)华西村商品交易中心是最早的国内硫磺期货市场,由于交易头寸少、市场投机大,硫磺期货交易不规范等,2021年6月已经停止交易。

(2)山东大宗商品交易中心于2014年5月成立,是国内首家介于现货与期货之间的大宗商品交易场所,2023年3月硫磺期货开始交易,但是头寸也较少,投机氛围大。

(3)大连商品期货交易所是国内最早的商品期货交易场所,期货、期权品种多,交易规范,预计2024年上半年硫磺期货开始交易,对于国内硫磺市场的价格发现和套期保值将有一定影响。

5 结语

硫磺是生产化肥的重要原材料,通过系统分析我国硫磺市场供应端、需求端、仓储物流、期货和资讯等相关产业链条,可以准确掌握硫磺市场的动态变化,对于指导硫磺生产和销售具有重要的意义。