利率政策环境与央行货币政策选择

摘 要:央行的货币政策实施受货币政策环境制约,特别是实施价格型货币政策时,在不同的利率环境下央行可能选择不同的利率调控模式。为此,通过构建门限回归模型对货币政策调控模式与利率区制的相依性进行实证检验,结果发现:在不同的利率区制内中央银行的政策偏好和利率调控模式存在显著差异。在高利率区制,中央银行存在针对产出缺口调整名义利率的政策偏好;在低利率区制,中央银行则不存在这种政策偏好,低利率环境下货币政策效应弱化甚至失效是导致此区制中央银行不针对产出缺口调整利率的主要原因。

关键词: 门限模型;利率区制;货币政策;调控模式

中图分类号:F064文献标识码: A文章编号:1003-7217(2018)05-0002-06

一、引 言

中央银行为保持经济适度增长,物价水平稳定,往往针对产出缺口和通胀货膨缺口实施反周期的货币政策调控。当实际产出高于潜在产出,通货膨胀高于目标通胀时,央行往往采取调高名义利率的紧缩性货币政策;当实际产出低于潜在产出,通货膨胀低于目标通胀时,央行则实施调低名义利率的扩张性货币政策。但上述中央银行的政策偏好和货币政策调控模式可能受到货币政策执行环境的制约,特别是在低利率时期,中央银行实施扩张性的价格型货币政策的空间受限,此时,中央银行的政策偏好及调控模式势必作出调整。现阶段,中国利率水平正处于较低水平,经济也面临结构调整和增长方式转型的关键时期,在此背景下,本文考察中国中央银行的利率调控模式与利率政策环境之间的关联,以期给出央行货币政策调控模式与利率区制之间存在相依性的相关证据。

尽管研究货币政策调控模式转变的相关文献已不鲜见,但考察货币政策调控模式与利率区制之间相依性的文章并不多。主要原因在于,中国名义利率在过去的大部分时期处于较高水平,并未面临扩张性货币政策调控空间受限的困境。因此,利率环境对货币政策的实施并未出现明显的硬约束。但现阶段,抑制国际金融危机的宽松货币政策导致名义利率水平持续走低,利率环境逐渐成为扩张性货币政策实施的硬约束[1-4]。因此,美国、日本等国央行纷纷出台量化宽松货币政策应对传统利率政策在低利率区制效应弱化的困境①。Mendes和Berriel (2015)认为“流动性陷阱”的存在以及利率零下限的刚性约束导致低利率区制利率政策效应弱化,传统的利率政策规则很难实现预定的调控目标,因此,无论是中央银行的政策偏好,还是货币政策规则在低利率区制均面临着调整的动机[4]。Belke和Klose (2013)通过构建包含通货膨胀预期、实际利率及潜在产出的状态空间模型,发现美联储和欧盟央行的货币政策调控模式在金融危机前后发生了显著变化[5]。刘利 (1999)通过对银行存贷款基准利率下调对投资及消费的拉动效应,以及对货币流动性、商业银行的存款总额和居民预期收入的趋势进行分析后,认为中国存在陷入流动性陷阱的可能[6]。陈湛匀 (2001)研究发现,中国利率杠杆对宏观经济的调控并未取得预期效应,因此认为利率可能陷入流动性陷阱[7]。戴国强 (2017)认为长期宽松的货币政策、货币和物价幻觉等是导致现阶段利率陷入流动性陷阱的主要原因[8]。

尽管和美国以及日本等中央银行相比,中国央行面临的货币政策环境似乎要好一些,名义利率仍然具有一定的下调空间,但美国次贷危机以来,中国中央银行多次下调商业银行存贷款基准利率,目前继续下调利率的空间有限,低利率环境下的流动性陷阱将导致传统货币政策效应弱化,致使中国中央银行同样面临着货币政策调控模式的重新选择。

国内外学者对货币政策调控模式,特别是泰勒规则的研究文献已相对较多,并经历了如下几个研究历程的转变。一是由后顾型[9]向前瞻型泰勒规则的转变[10];二是由通胀缺口与产出缺口双目标的泰勒规则向引入汇率、房地产价格指数等资产价格的多目标泰勒规则的转变[11-13];三是由线性泰勒规则向非线性泰勒规则的转变,特别是近年来,大量文献采用门限模型、马尔可夫区制转移模型等非线性模型考察央行偏好及货币政策调控模式的非对称性。如中国人民银行营业管理部课题组以通货膨胀为阈值變量、欧阳志刚和王世杰 (2009)分别以经济增速和通货膨胀率为阈值变量,构建了LSTR模型对中国货币政策规则进行了拟合,均发现中国中央银行偏好和货币政策规则存在非对称的特征[14,15]。郑挺国和刘金全 (2010)通过构建具有时变通胀目标的马尔可夫区制转移泰勒规则模型,对中央银行的货币政策操作模式进行了实证检验,结果发现中国中央银行的货币政策操作可分为惰性和活性两个区制[16]。在惰性区制,利率对通胀缺口和产出缺口的变动不敏感;而在活性区制,利率能够对通胀缺口和产出缺口的变动作出实时调整,反周期的货币政策调控机制能够缩小通胀缺口,因此是稳定的货币政策规则。尽管上述文献对中国中央银行的货币政策调控模式、利率调控平滑倾向、资产价格异常波动的关注以及利率调控的非对称性等进行了深入研究,但考虑现阶段中国中央银行面临着全新的货币政策环境,本文通过构建门限回归模型考察中央银行偏好及调控模式与利率区制的相依性。

二、泰勒规则与利率区制的相依性设定

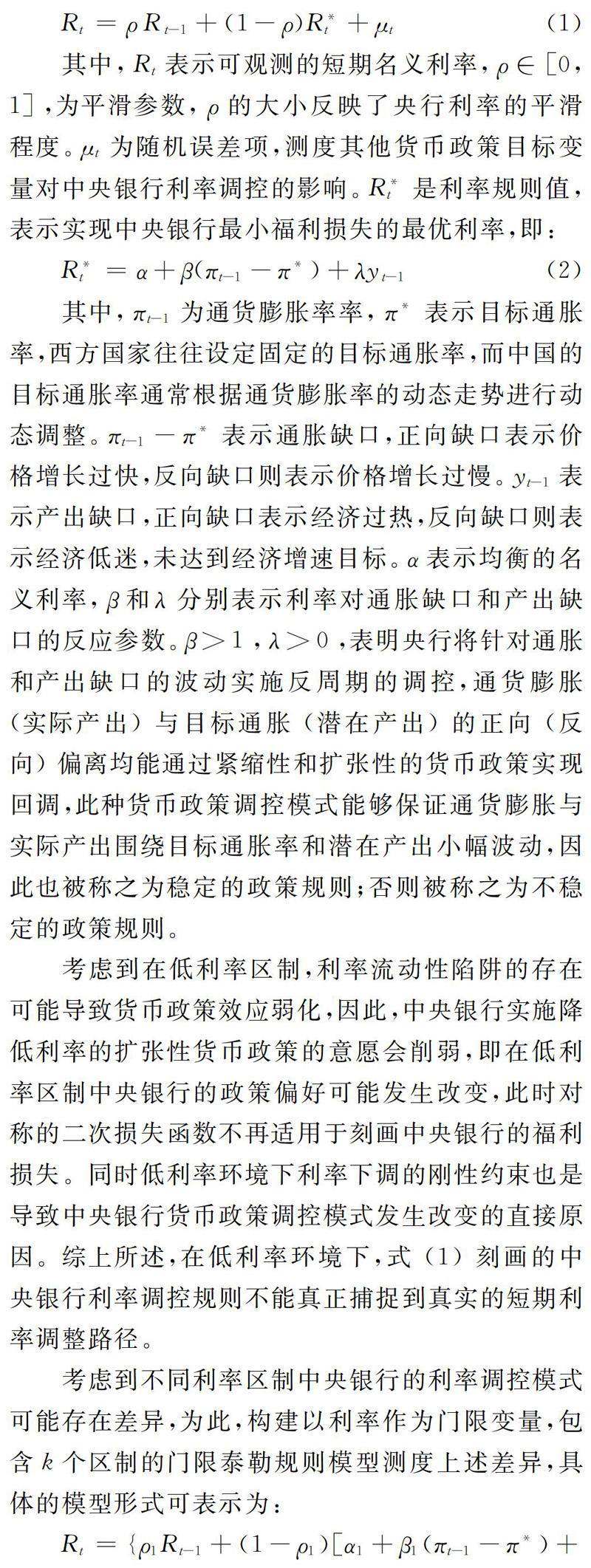

尽管理论上讲,在中央银行的偏好为对称的,总供给曲线为线性的条件下,最小化福利损失得到的一阶条件是名义利率关于通胀缺口和产出缺口的线性函数,中央银行按照上述规则实施利率政策能实现央行福利最大化,但考虑到利率频繁调整会导致经济参与者对央行利率调控的预期难度加大,同时货币政策效应的时滞及菜单成本的存在将导致央行货币政策的执行成本增加。因此,在具体的实施过程中,央行往往在规则型货币政策和相机抉择型货币政策中进行一个权衡,即在实施中往往带有一定的利率平滑倾向:

考虑到在低利率区制,利率流动性陷阱的存在可能导致货币政策效应弱化,因此,中央银行实施降低利率的扩张性货币政策的意愿会削弱,即在低利率区制中央银行的政策偏好可能发生改变,此时对称的二次损失函数不再适用于刻画中央银行的福利损失。同时低利率环境下利率下调的刚性约束也是导致中央银行货币政策调控模式发生改变的直接原因。综上所述,在低利率环境下,式 (1) 刻画的中央银行利率调控规则不能真正捕捉到真实的短期利率调整路径。

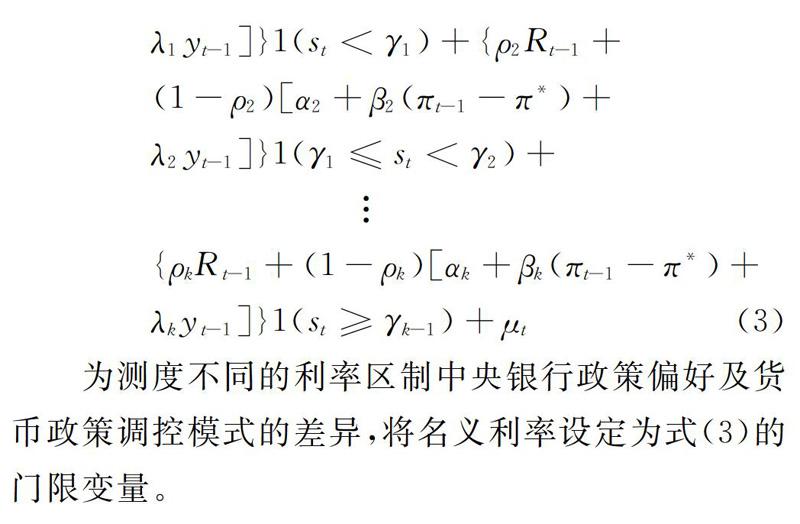

考虑到不同利率区制中央银行的利率调控模式可能存在差异,为此,构建以利率作为门限变量,包含k个区制的门限泰勒规则模型测度上述差异,具体的模型形式可表示为:

为测度不同的利率区制中央银行政策偏好及货币政策调控模式的差异,将名义利率设定为式(3)的门限变量。

三、泰勒规则与利率区制的相依性检验

(一) 数据处理

考虑到自2007年起,隔夜拆借交易量占总拆借交易量的50%,并长期维持在80%左右,因此,与其他期限的拆借利率相比,隔夜拆借利率更能体现我国央行的政策意图,因此,选择隔夜拆借利率作为名义利率Rt的代理变量。另外考虑到央行在1998年以前的货币政策调控中,对同业拆借利率的考虑非常少(事实上,当时各省都有自己的拆借市场,90年代初期和中期还一度出现乱拆借,此时的货币政策调控规模管理是主渠道),因此,数据起止时期选择1998年1季度至2017年第4季度。季度同业拆借利率根据隔夜银行间同业拆借月度加权平均利率及各月度交易量占季度交易量的比重进行加权平均获得。

基于当季GDP同比实际增速和2000年的名义GDP,计算实际季度GDP (2000年为基期),在此基础上测算产出缺口。本文数据来源于中经网统计数据库,产出缺口测算方法与刘金全和张小宇 (2015)[17]相同。

(二) 模型线性检验

为考察门限模型是否能够更好地拟合中国名义利率的动态调整机制,需要对门限回归模型进行线性检验,即检验不同利率区制中国中央银行的政策偏好及货币政策调控模式是否存在显著差异。门限变量st选择隔夜、7天期、15~20天期以及1月期银行间同业拆借利率,分别计算Davies (1987)[18]和Hansen (1996)[19]构建的SupLMs以及Andrews和Ploberger(1994)[20]构建的ExpLMs和AveLMs等标准的LM检验统计量。同时,为避免因模型存在异方差导致标准的LM检验统计量的检验功效降低,本文还采用稳健的LM检验方法对模型进行门限效应检验,分别计算SupLM、ExpLM和AveLM检验统计量。结果发现无论是隔夜、7天期、15~20天期,还是1月期银行间同业拆借利率作为门限变量,无论是标准的LM检验还是稳健LM检验,均能在10%的显著性水平下拒绝模型不存在门限效应的原假设。特别是当隔夜拆借利率作为门限变量时,无论是基于Davies (1987)[18]和Hansen (1996)[19]构建的SupLMs检验统计量,亦或是基于Andrews和Ploberger (1994)[20]构建的ExpLMs和AveLMs等标准的LM检验统计量,还是适合异方差的稳健的LM检验统计量,均能拒绝原假设,表明在不同的利率区制中国中央银行的政策偏好和货币政策调控模式的确存在显著差异。

尽管当隔夜、7天期、15~20天期和1月期银行间同业拆借利率作为门限变量,均在传统的显著性水平下拒绝了泰勒规则模型为线性的原假设,但考虑到与7天期、15~20天期和1月期银行间同业拆借利率作为门限变量相比,隔夜同业拆借利率作为门限变量时,对应检验均具有最小的显著性概率,因此,本文构建的门限模型最终选择隔夜拆借利率作为门限变量,见表1。

Hansen (1999)[21]以及Bai和Perron (2003)[22]建议若检验模型存在一个门限值,应通过构建F(2|1)统计量确定门限的个数,即检验在包含一个门限值的基础上检验是否存在两个门限值,对应的原假设为在包含一个门限的条件下,不再存在第二个门限。若接受原假设认为包含单门限,否则认为包含双门限,并进一步检验F(3|2),检验模型是否包含三个门限值,依此类推可确定模型的门限个数。Hansen (1999)[21]给出了通过构建伪F统计量确定面板门限模型门限个数的方法,并通过Bootstrap的方法确定检验统计量的临界值和显著性概率。Bai和Perron (2003)[22]则给出横截面数据或时间序列数据的门限回归模型的门限个数检验方法,通过对F统计量进行按比例的缩放,构建Scaled F统计量对门限回归模型的门限个数进行检验,并通过随机模拟的方法给出了对应10%、5%和1%显著性水平下的临界值,本文按照Bai和Perron (2003)[22]的方法计算了相应的检验统计量,见表2。

从表2的检验结果可以看出,F(2|1)检验统计量大于1%显著性水平下的临界值,表明在1%的显著性水平下,拒绝了模型在包含一个门限的条件下,不包含第二个门限的原假设,表明模型至少存在两个门限。因此,需要进一步檢验模型在包含两个门限的条件下,不包含三个门限的原假设。F(3|2)检验统计量小于5%显著性水平下的临界值,表明5%的显著性水平下,不能拒绝模型在包含两个门限的条件下,不包含第三个门限的原假设。因此,意味着本文构建的泰勒规则模型仅包含两个门限值,即三区制门限泰勒规则模型更适合描述和捕捉中国中央银行的利率调控机制。

(三) 门限泰勒规则模型的参数估计

按照门限效应及区制个数的检验结果,本文对门限泰勒规则模型进行参数估计,门限变量选择隔夜银行间同业拆借利率,门限参数的估计值分别为2.0160%和3.0021%。按照门限值将模型分为三个区制,即低利率区制”(r1d<2.0160%)、中利率区制(2.0160%≤r1d<3.0021%) 和高利率区制 (r1d≥3.0021%)。估计结果见表3。

从表3可以看出,在低利率区制,参数β1显著并且为正,表明当通货膨胀高于目标通货膨胀时,央行将调高利率;否则当通货膨胀出现负向缺口时,中央银行将调低利率,意味着此区制中央银行存在明显的规避价格通胀偏好。参数λ1不显著,表明在此区制内中央银行并未针对产出缺口调整名义利率,主要是因为此区制名义利率已经偏低,考虑到可能存在的流动性陷阱,此时利率政策的实际效应将被大幅弱化,因此,在此区制内执行规则型货币政策的意愿降低。

在中利率区制,参数λ2在10%的显著性水平下显著,表明在此区制内,央行将根据产出缺口实时调整利率。并且由于参数λ2的估计值大于0,表明此区制对应的是稳定的货币政策规则。中央银行实施的是反周期的货币政策,即出现正的产出缺口时,中央银行将调高名义利率,进而导致实际利率的上调,这将抑制总需求,导致产出缺口的收窄。同理当出现负的产出缺口时,中央银行调低名义利率将导致实际利率的下调,这将刺激总需求,同样导致产出缺口的收窄。上述货币政策操作将保证实际产出围绕潜在产出小幅波动,不会出现大幅偏离。而此区制利率对通胀缺口的调整参数不显著,表明此区制中央银行在执行货币政策时并不关注通货膨胀,表明此区制中国中央银行存在明显的规避经济收缩偏好,但不存在规避价格通胀偏好 [17]。

在高利率区制,参数β3和λ3均在1%的显著性水平下显著,但需要说明的是,此区制名义利率对产出缺口和通胀缺口的调整参数估计值均为负数,表明此区制中央银行实施的是顺周期调控。事实上本文估计的高利率区制主要位于1998-2000年,即样本初始时期 (见图1)。1992年,邓小平“南巡讲话”以及中共十四大的召开等一系列政策利好导致中国经济出现过热增长的迹象,与此同时伴随着严重的通货膨胀。在此背景下,一系列紧缩性货币政策被用于抑制经济过热增长,并取得明显成效,中国经济成功实现了软着陆。在1998-2000年,通胀和产出甚至出现了负向缺口,尽管央行在此期间也实施了扩张性的货币政策,但考虑到政策的连贯性,避免产出和通胀重新出现过热反弹,央行并未实施过于激进的扩张性货币政策,这是导致此区制央行实施顺周期调控的主要原因。同时我们还注意到,在本文的样本初始阶段,中国货币政策中介目标还是以货币供应量为主,利率作为货币政策中介目标的参考比重不大,货币政策处于相机抉择型向规则型货币政策转换的特殊时期,利率规则性程度不高也是导致此时期中国货币政策采取顺周期调控的主要原因[23]。

四、结论及启示

考虑到利率流动性陷阱可能导致货币政策的实际效应弱化,进而导致中央银行在不同利率区制存在偏好及货币政策调控模式上的差异,本文在线性检验和区制个数设定检验基础上构建了三区制门限模型,考察了中央银行在低利率区制、中利率区制和高利率区制的偏好差异,得到如下主要结论:

1.与线性泰勒规则模型相比,门限泰勒规则模型能够更好地描述中央银行的货币政策操作。通过对泰勒规则模型进行门限效应检验,结果表明:基于银行间同业拆借利率测度的短期利率作为门限变量,相应的模型均发现中国货币政策规则存在门限效应的证据。进一步对门限个数进行设定检验发现:包含低利率区制、中利率区制和高利率区制的三区制门限泰勒规则模型更适合用于描述和捕捉中国名义利率的动态调整机制。与线性泰勒规则模型相比,三区制门限泰勒规则模型测度拟合优度的可决系数更高,扰动项的方差估计值更小,表明与线性泰勒规则模型相比,三区制门限泰勒规则模型更适合捕捉和刻画中国中央银行的货币政策操作。

2.本文将基于隔夜银行间同业拆借利率作为门限变量,估计了门限泰勒规则模型。结果发现中央银行在低利率区制、中利率区制和高利率区制的政策偏好及货币政策调控模式存在显著差异。在低利率区制,中央银行不存在针对产出缺口调整名义利率的政策偏好,利率流动性陷阱使得货币政策效应弱化甚至失效是导致此区制名义利率对产出缺口调整参数不显著的主要原因。尽管在高利率区制,中国中央银行存在显著地针对产出缺口调整利率的政策偏好,但由于此区制利率对产出缺口的调整参数显著为负,表明中国中央银行在高利率区制存在明显的顺周期调控偏好。

3.上述实证研究结果表明,由于现阶段中国利率处于较低水平,利率流動性陷阱导致的货币政策效应弱化,致使中央银行不会针对目前的产出下行压力采取过于激进的货币政策,这与央行2018年第一季度货币政策执行报告中的“保持政策的连续性和稳定性,实施好稳健中性的货币政策”的表态相一致。

注释:

① 尽管自2016年以来美国联邦基金利率触底反弹,并步入上升通道,截至到2018年5月,联邦基金利率已提升至1.7%,但与金融危机前的5%左右的历史水平相比,仍处于相对较低水平。常规货币政策实施仍然受到一定的约束和限制。

参考文献:

[1] Krugman P. Thinking about the liquidity trap[J]. Journal of the Japanese and International Economies, 2000, 14(4): 221-237.

[2] Hamilton J D,J C Wu. The effectiveness of alternative monetary policy tools in a zero lower bound environment[J]. Journal of Money, Credit and Banking, 2012, 44(1): 3-46.

[3] Mendes A G, T C Berriel. Central bank balance sheet, liquidity trap, and quantitative easing[R]. Textos Para Discussāo, 2015.

[4] Rakshit M. Financial crisis and liquidity trap some theoretical and policy perspectives[R]. Springer India, 2016.

[5] Belke A, J Klose. Modifying taylor reaction functions in the presence of the zero lower bound-evidence for the ECB and the fed[J]. Economic Modelling, 2013, 35: 515-527.

[6] 刘利. 我国经济是否出现了“流动性陷阱”[J]. 国际金融研究, 1999,(10): 50-55.

[7] 陈湛匀. 由“流动性陷阱”看我国利率杠杆的运用[J]. 经济研究, 2001 (2): 38-42.

[8] 戴国强.中国货币政策缘何陷入“流动性陷阱”[J]. 人民论坛, 2017 (4): 70-72.

[9] 谢平, 罗雄. 泰勒规则及其在中国货币政策中的检验[J]. 经济研究, 2002(3): 3-12.

[10]张屹山, 张代强. 前瞻性货币政策反应函数在我国货币政策中的检验[J]. 经济研究, 2007(3): 20-32.

[11]Bernanke B , M Gertler. Should central banks respond to movements in asset prices?[J]. The American Economic Review, 2001, 91(2): 253-257.

[12]印重, 刘金全, 张小宇. 包含金融稳定因素的货币政策规则研究[J]. 数量经济研究, 2016(2): 1-19.

[13]谭政勋, 王聪. 房价波动、货币政策立场识别及其反应研究[J]. 经济研究, 2015(1): 67-83.

[14]中国人民银行营业管理部课题组. 非线性泰勒规则在我国货币政策操作中的实证研究[J]. 金融研究, 2009(12): 30-44.

[15]欧阳志刚, 王世杰. 我国货币政策对通货膨胀与产出的非对称反应[J]. 经济研究, 2009(9): 27-38.

[16]郑挺国, 刘金全. 区制转移形式的“泰勒规则”及其在中国货币政策中的应用[J]. 经济研究, 2010(3): 40-52.

[17]刘金全, 张小宇. 中央银行规避经济收缩和通胀偏好的模式与途径研究[J].经济研究, 2015 (12): 29-40.

[18]Davies R B. Hypothesis testing when a nuisance parameter is present only under the alternative[J]. Biometrika, 1987, 74(1): 33-43.

[19]Hansen B E. Inference when a nuisance parameter is not identified under the null hypothesis[J]. Econometrica, 1996, 64(2): 413-430.

[20]Andrews D W K, W Ploberger. Optimal tests when a nuisance narameter is present only under the alternative[J]. Econometrica, 1994, 62(2): 1383-1414.

[21]Hansen B E. Threshold efects in non-dynamic panels: estimation, testing, and inference[J]. Journal of Econometrics, 1999, 93(2): 345-368.

[22]Bai J, P Perron. Critical values for nultiple structural change tests[J]. Econometrics Journal, 2003, 6(1): 72-78.

[23]杜玉兰,刘倩倩.人民币外汇市场压力與货币政策关系实证分析[J].商业研究,2017(3):28-34.

(责任编辑:宁晓青)