基于经营活动视角的财务指标与股票收益率相关性分析

卓 欣 王河流

一、引言

会计学术界和实务界普遍认为应将财务报表区分为经营活动和金融活动,公司价值驱动因素是经营活动,而非金融活动。IASB/FASB 先后于 2008年、2010年发布关于财务报表列报变革的《讨论稿》和《员工草案》,决定报表列报不再运用管理层意图的分类方法,而依据经济活动对信息进行分组,将财务状况表、综合收益表、现金流量表按照营业活动、筹资活动、所得税、终止经营和所有者权益进行分组,建立报表之间的内在一致性并互相补充,以便更好地反映不同性质的资产及其活动在创造持续收益方面的差异性,便于管理层和投资者更好地解读和分析报表。但现有的财务分析多基于传统财务报表,并未区分经营活动和金融活动、经营收益和金融收益,忽视了这些会计信息质的差异。因此,有必要对财务报表进行重构,突出经营活动的价值创造能力,并检验基于经营活动视角的财务指标对股票收益率的解释能力。

二、理论分析及研究假设

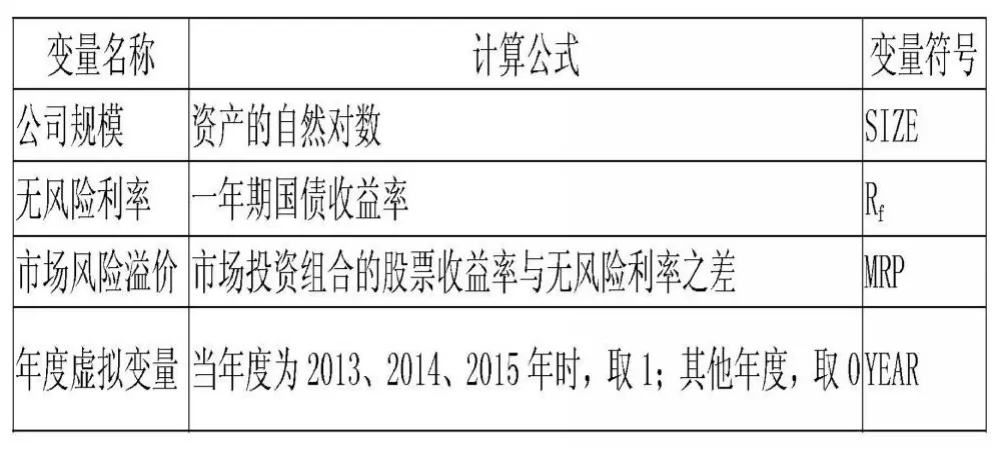

张金若、宋颖(2009)、杨小舟(2006)、吴沁红、吕兆德等(2013)等学者认为传统财务报表提供的信息缺乏内在一致性,将不相似的项目汇总成一个数字在报表中列示,掩盖了不同信息的异质性,企业盈余信息不易与价值创造来源相对应,基于传统财务报表的杜邦分析体系因未能够区分经营性资产与非经营性资产、经营性收益与非经营性收益而不能识别企业价值创造的真正源泉。鉴于以上原因,国内已有学者将报表进行重构并进行决策分析,吴沁红、吕兆德等出版的《上市公司财务报告行为研究——基于报表重构的财务绩效指数》(2013),郭永清出版的《财务报表分析与股票估值》(2017)、王河流发表的《面向股票套利交易策略的财务报表信息重构研究》(2015),这些学者主张将企业活动划分为经营活动和金融活动并以此对财务报表进行重构,重新设计财务指标,利用新财务指标进行决策分析。本文借鉴IASB/FASB 及王河流关于财务报表重构的方式方法对资产负债表和利润表进行重构,并重新计算财务指标。由于对经营资产、金融资产,经营活动、金融活动进行了区分,这些指标侧重于反映企业的经营活动及经营资产在盈利、成长及运营能力方面的信息,突出企业创造价值的能力。如下表:

表1 基于经营活动视角的财务指标构建

企业的价值创造活动依赖于经营活动,企业的经营能力决定了企业的内在价值,决定了股票在未来的业绩表现,本文从经营活动视角选择财务指标,这些财务指标突出了企业的经营盈利能力、经营成长能力和经营运营能力,反映了企业经营活动的价值创造信息,因此,本文提出如下假设:

H1:基于经营活动视角的财务指标能够在一定程度上解释股票收益率。

三、实验设计

(一)样本选择与数据来源

本文选择2012年12月31日前上市的医药公司为研究范围,删除ST、*ST 等财务异常、财务报表无法获取和相关指标缺少等企业,共筛选出135 家公司,以它们在2013-2017年财务报表为数据样本,对这些财务报表进行重构并计算出相关财务数据。本文实证处理所用的数据来自国泰安CSMAR 系列研究数据库、瑞思RESSET金融研究数据库及从上海证券交易所公布的财务报表并经EXCEL2007 手工整理汇总所得,运用SPSS23 进行数据实证分析处理。

(二)变量选取

1.被解释变量

本文选用考虑现金红利再投资的年个股回报率作为股票收益率的计量指标,代码为Return,数据来源于国泰安数据库。

2.解释变量

本文从盈利能力、成长能力、运营能力和风险能力四个方面共选取了10 个财务指标,已列述在表1中。

3.控制变量

根据多因素资本资产定价模型可知,存在多个共同风险因子影响股票收益率,本文将试图找出一些理论上或实证研究中对股票收益率有影响的宏观和微观因素,将其作为控制变量。本文选取的控制变量如下表所示:

表2 控制变量汇总表

本文增加了年度虚拟变量,为了验证该指标设计的合理性,本文从中国人民银行官网获取2013-2017年广义货币M2 的发行量,将该虚拟变量与M2 的自然对数值进行简单相关系数判断,得出其皮尔逊相关系数为-0.861,显著性值为0,表明该指标设计合理。

(三)模型设计

为了验证报表重构后的财务指标对股票收益率的解释能力,本文所选模型方程如下:

四、实证研究结果

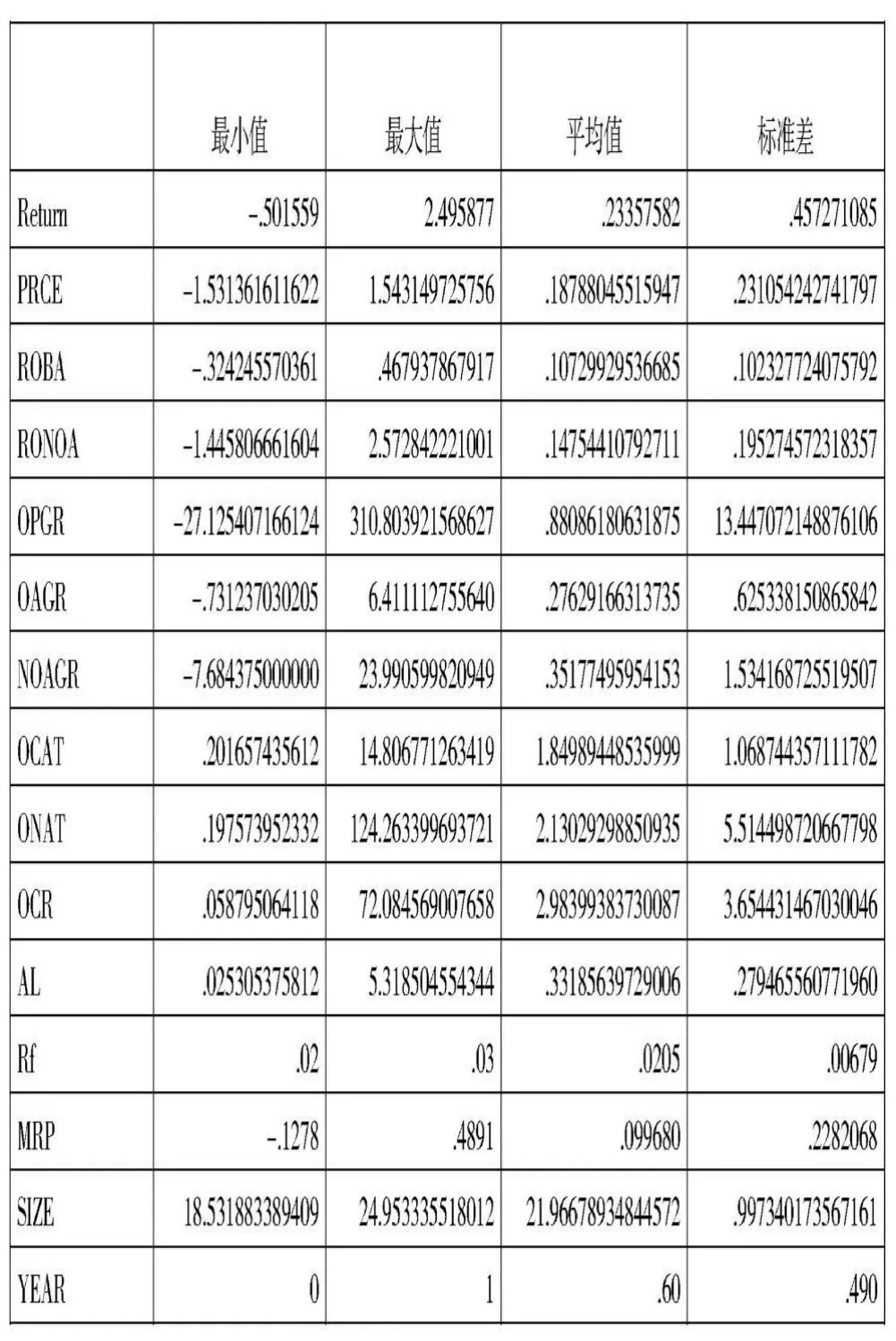

(一)描述性统计分析

从表1可以看到,股票回报率的最大值和最小值距离平均值较远,二者的差距也很大,表明不同企业在这5年中的股票表现差距较大,因此有必要进行基本面分析发现股票回报率的影响因素。财务指标的标准差都比较大,说明财务数据比较分散不集中,不同企业在这5年中的财务业绩表现差距较大。

表3 样本描述性统计

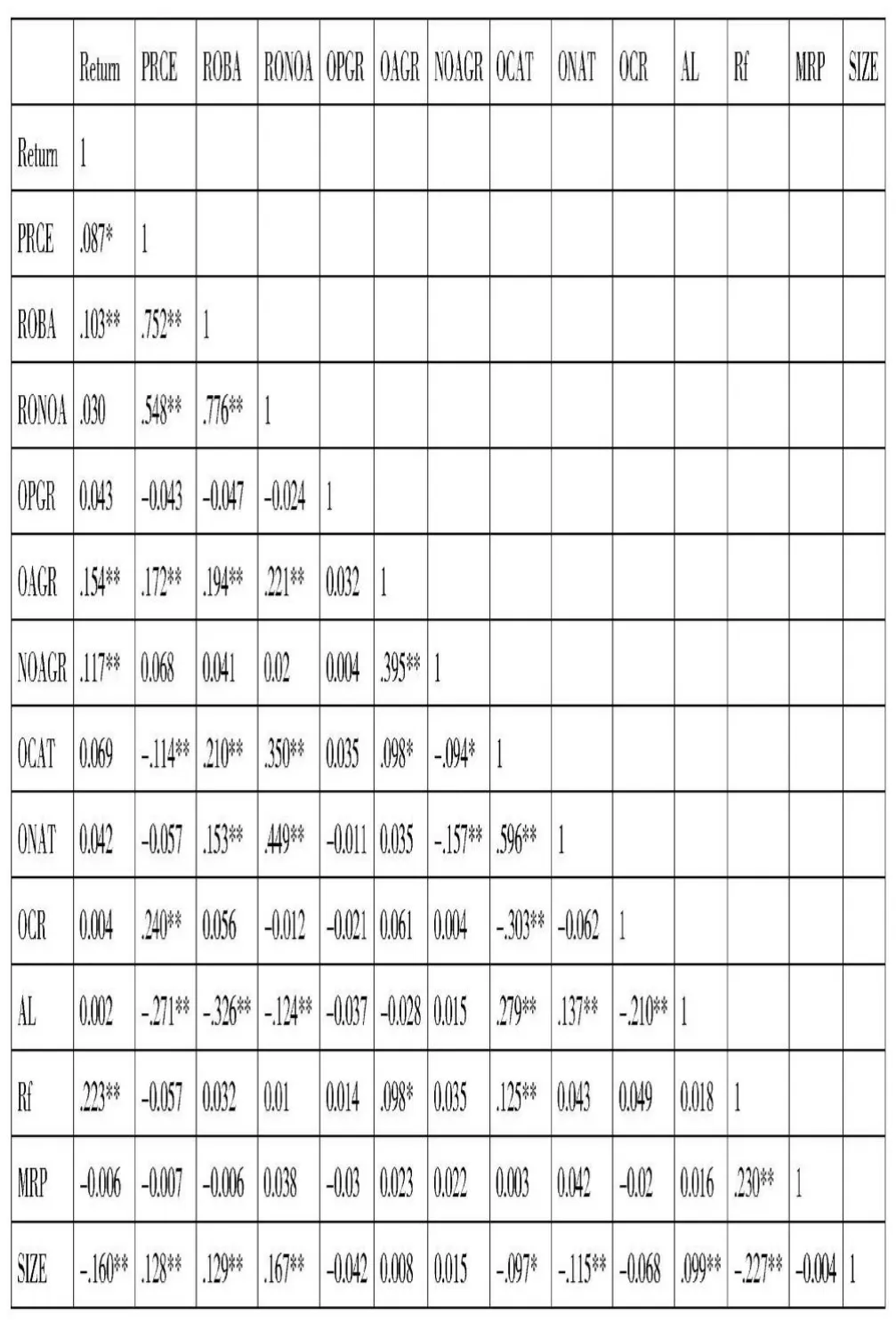

(二)变量相关性分析

从表4可以看出,财务指标、控制变量两两间的相关系数的绝对值都小于0.8,进一步分析方差扩大因子也都小于10 且大部分比较接近于1,表明解释变量、控制变量间不存在多重共线性问题。股票收益率与盈利能力指标成本费用率、业务资产收益率正相关性分别在5%和1%水平上显著,与净经营资产收益率负相关性在5%水平上显著,与成长能力指标经营资产增长率、净经营资产增长率在1%水平上正相关性显著,与运营能力指标、风险能力指标相关性并在1%和5%水平上都不显著,尽管这两类指标的相关性并不显著,但这些指标理论上与股票收益率高度相关,因此仍需放在模型方程中进行回归分析。

(三)回归分析

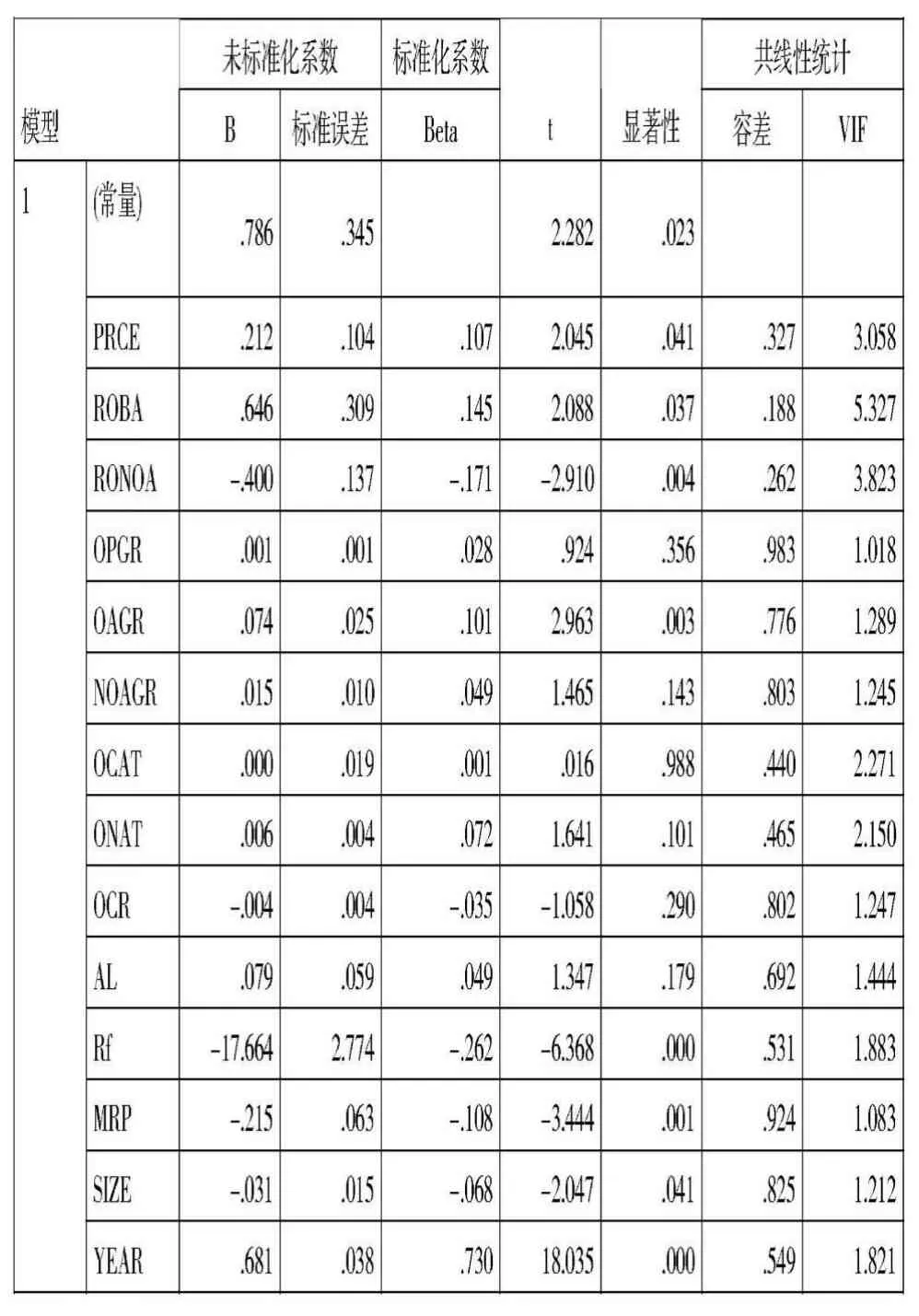

对回归结果进行分析,DW 值为2.157,比较接近2,表明模型不存在自相关现象。回归线性方程F 值为32.195,显著性值为 0,R 方为 0.406,调整 R 方为 0.393,该拟合优度在可接受范围内。在回归参数显著性检验中,运营能力指标和风险能力指标都没有通过显著性检验,盈利能力指标成本费用利润率、业务资产收益率、净经营资产收益率都通过了显著性检验,成长能力指标经营资产增长率也通过了显著性检验,表明它们是我国投资者选择股票所看重的财务信息。

表4 变量相关系数矩阵

表5 回归结果

五、研究结论与政策建议

本文的实证研究结果证明基于经营活动视角的财务指标的确能够在一定程度上解释股票收益率,反映了这些财务指标的价值相关性,尤其是盈利能力指标、成长能力指标与股票收益率的显著线性相关性表明这两类财务信息能够显著影响投资者的股票投资决策,投资者可以通过财务信息及其他公开信息进行基本面分析来获得超额收益。基于以上结论,本文提出以下两个简短建议:

(1)上市公司除了按照信息披露制度披露全部信息外,可自愿增加重构后财务报表信息披露,这将有助于投资者了解企业经营活动创造价值的能力,便于投资决策;

表6 回归参数的显著性检验

(2)相关财务会计部门可以结合我国实际情况,决定是否对财务报表进行重构,是否对我国现有财务报表列报方式作出初步改变。

王河流为通讯作者。