转型金融助力中国钢铁行业可持续低碳发展研究

□ 赵禹程 李昊霖

一、引言

2020年9月22日,习近平总书记在第75届联合国大会上向全世界做出了我国将在2030年之前实现碳达峰、2060年之前实现碳中和的庄严承诺。碳中和目标的设立将对我国经济增长模式产生极其深远的影响,将提供加速经济绿色低碳转型的巨大动力,同时将为金融业的发展带来巨大机遇及诸多挑战[1]。

传统绿色金融注重支持纯绿或接近纯绿的项目,这将一些传统、高碳、占我国工业增加值比重较大行业的绝大部分转型活动排除在支持范围之外,这类行业为了实现绿色低碳转型,若得不到金融机构的大力支持,将寸步难行[2]。因此,金融机构如何在新的供需关系下,设计出符合当下市场需求的,更加具有针对性、适应性和灵活性创新型的金融工具,帮助传统行业跟上时代步伐,逐步实现绿色低碳转型,成为一个研究和探索的热点。

基于以上背景,转型金融应运而生。在钢铁行业即将加入全国碳交易市场之际,钢铁企业充分运用转型金融工具实现可持续性低碳转型,变得尤为重要。因此,研究如何通过转型金融工具更好地助力钢铁行业绿色、可持续低碳转型显得尤为迫切[3]。

二、绿色金融与转型金融基础

1.绿色金融概况

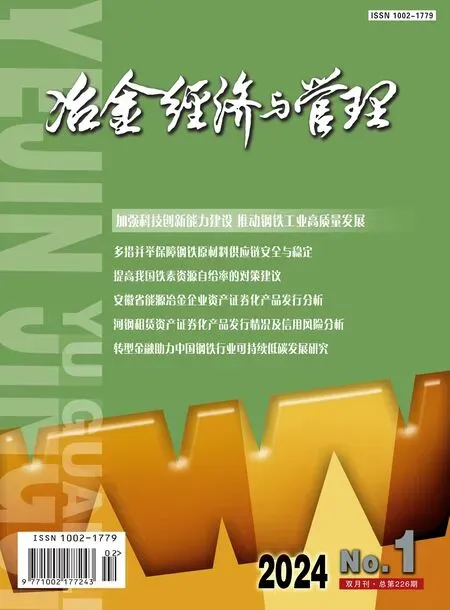

我国绿色金融工具在发展过程中逐步完善,已基本形成由绿色信贷、债券、保险、ESG投资、基金和碳市场等工具构成的多层次绿色金融产品和市场体系[4],图1列举了主要绿色金融工具分类及相关金融工具的关键约束条件。

图1 主要绿色金融工具分类及相关信息

截至2022年底,中国绿色贷款余额超过22万亿元,同比增长超过38%,比2021年末高出近6个百分点[5]。

绿色贷款从用途看,其贷款余额出现了较大幅度的增长;清洁能源、基础设施绿色升级及环保节能产业贷款余额平均同比增长超过42%。从行业看,热、电、燃气及水生产的绿色贷款余额同比增长超过27%;仓储、交通、运输和邮政业绿色贷款余额同比增长超过10%。截至2023年2月底,已有5家银行发行了绿色金融债,其规模达146亿元[5]。

无论从时间轴还是从覆盖面去分析,绿色金融的影响力和对中国经济结构调整的作用都在迅速增长

2.转型金融概况

中国经济有序转型,需要绿色金融的持续性支持,但如果仅仅依靠绿色金融,不仅其强度不够,其亦不能充分满足基于新政策导向而衍生出的资金需求。

到2060年,中国在绿色及低碳领域的直接投资,预计累计将达近500万亿元人民币[7]。根据前述分析,绿色金融工具的资金很难在传统产业和领域发挥较为普适的作用,但高碳产业的绿色转型又势在必行,且存在海量的资金缺口,因此需要设计一种落地要求低于绿色金融工具的新型金融工具,这将为金融行业助力传统高碳行业的绿色低碳转型提供强有力的支持和抓手[6]。

传统高碳行业在绿色转型、低碳发展和减污降碳协同方面同样有大规模的资金需求。但部分金融机构因不具备相应的技术判断能力,其对煤基产业态度不积极,金融机构对这些行业的低碳转型活动支持力度极为有限[7]。

因此,以上行业需要一个全新的金融支持工具,帮助高碳企业实现低碳转型。根据当前国际经验,转型金融可以很好地扮演这一角色[8]。图2列举了现有转型金融工具分类及相关金融工具的关键约束条件。

图2 现有转型金融工具分类及相关信息

3.绿色金融与转型金融的关系

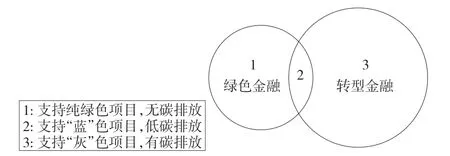

根据制备方式和来源,氢气可被分为3类,分别是绿氢、蓝氢和灰氢。绿氢,是指通过使用可再生能源产生的氢气。例如,通过可再生能源发电进行电解水,制备所得的氢气,其在整个生产过程中,没有碳排放。蓝氢,是指通过将天然气进行蒸汽重整或自热蒸汽重整获得的氢气,在生产过程中,会产生一定量的温室气体,可通过碳捕捉、利用与储存等技术,捕获温室气体,实现低碳制氢。灰氢,是指在化石燃料燃烧过程中,会产生一定量的工业副产氢气,该类氢气的产生,会造成一定量的二氧化碳排放。灰氢、蓝氢和绿氢对应碳排放关系如图3所示。生产灰氢的过程存在碳排放,生产蓝氢的过程有较低的碳排放,而生产绿氢的过程无碳排放。

图3 灰氢、蓝氢和绿氢对应碳排放分类

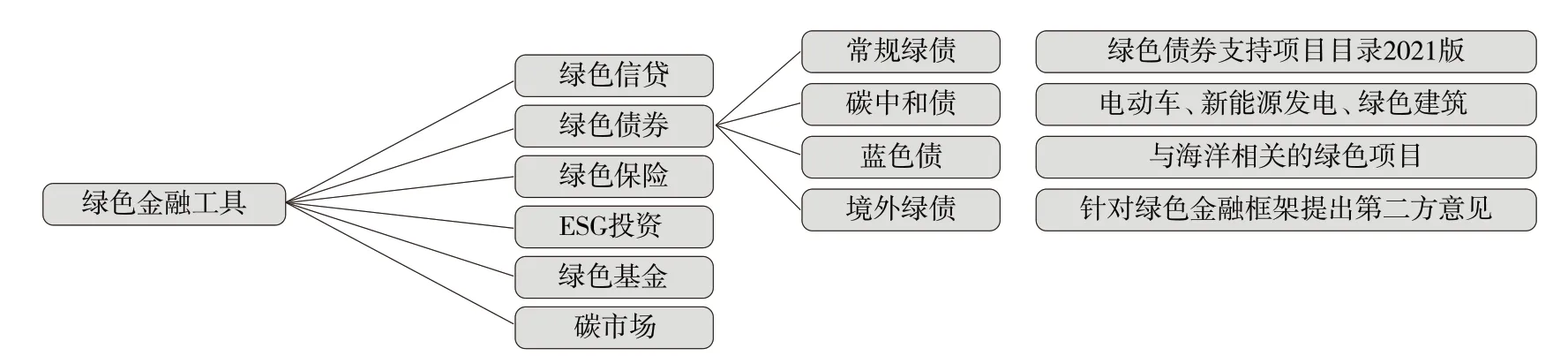

绿色金融和转型金融的关系及主要区别,可以参考灰氢、蓝氢和绿氢的关系。具体如图4所示。

图4 绿色金融与转型金融的关系

绿色金融工具在绝大部分情况下支持几乎纯绿色的项目,这些项目中一部分是负碳项目,另一部分是净零碳项目,两者对应图4中的“1”号区域;剩下的是近零碳项目,对应“2”号区域。而转型金融工具在绝大部分情况下支持“灰”色项目,对应图4中“3”号区域;少部分为“蓝”色项目,对应图中“2”号区域,该部分与绿色金融工具重叠。

就2种金融工具市场投融资规模而言,绿色金融由于其较为严格的项目筛选标准,其体量可达万亿级,而根据我国当前重煤高排的能源结构,转型金融市场的投融资规模可达到数百万亿元,未来转型金融将远远超过绿色金融的投融资规模。随着指导转型金融发展的政策逐步落地和完善,与其相关的投资市场将迎来爆发式的发展机遇,但减碳是一个漫长且艰难的过程,亦需防止转型金融投资市场过热发展带来的系统性金融风险。

4.转型金融国际实践

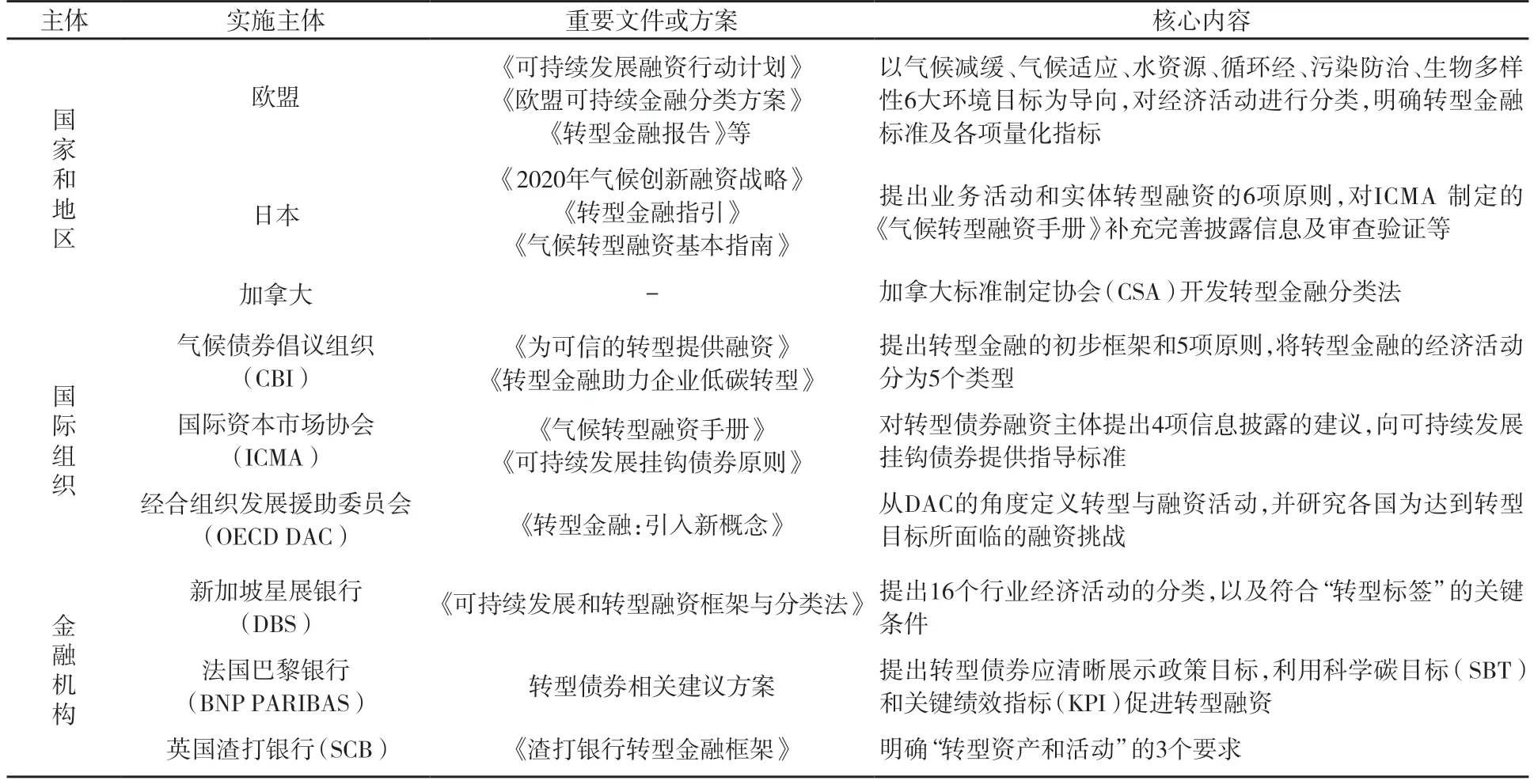

纵观全球,转型金融的发展已逐步进入快车道,其制度化建设主要通过3个层面展开,分别是国家或地区层面、国际组织层面和金融机构层面。

一般而言,国家或地区层面建立转型金融框架,国际组织对转型金融提出倡议和指导,而金融机构根据业务范围提出转型金融标准或方案。具体如表1所示。

表1 全球转型金融实施主体、重要文件或方案及相关核心内容[6]

2017年,丹麦最大能源公司沃旭发行了1支绿色债券,明确以《巴黎协定》为发行原则,募集资金拟用于投资已有和新的离岸风能项目、生物转化和节能等绿色环保项目。其性质属于转型金融的范畴,成为转型金融发展中的重要实践。

转型债券和可持续发展挂钩债券是典型的转型金融工具。2019年开始,意大利天然气运营商六次发行气候行动债券;2019年,意大利国家电力公司发行欧洲首笔可持续发展目标挂钩债券;欧洲复兴开发银行7次发行绿色转型债券;青山发电有限公司为了实现能源业务转型发行了3笔转型债券。根据气候债券倡议组织统计,截至2022年9月30日,全球绿色、社会责任、可持续发展、可持续发展挂钩(SLB)和转型债券(统称“GSS+债券”)的累计发行量已达3.5万亿美元;其中,符合气候债券倡议组织定义的绿色债券累计发行量已突破2万亿美元,GSS+债券市场已拓展至全球,遍布98个国家和地区[6]。

三、中国钢铁行业绿色金融和转型金融实践案例

2022年中国粗钢产量达到10.13亿吨,全球粗钢产量为18.315亿吨,占全球粗钢总产量的比重为55.3%,中国钢铁行业占全球钢铁行业碳排放量的比重超过60%,同时中国钢铁行业碳排放量占全国碳排放总量的15%左右,中国钢铁行业碳排放量巨大。中国钢铁行业实现碳达峰前需要资金投入近3.5万亿元,2030—2060 年从碳达峰到碳中和需要19万亿元的资金投入[9]。

1.中国钢铁行业绿色金融实践

根据《中国绿色债券原则》,绿色债券的募集资金需100%用于符合规定条件的绿色产业、绿色经济活动等相关绿色项目。具体用途包括绿色项目的建设、运营、收购、补充项目配套营运资金或偿还绿色项目的有息债务。企业需承诺将所募集资金全部用于绿色项目,且符合法律法规和国家政策的要求。

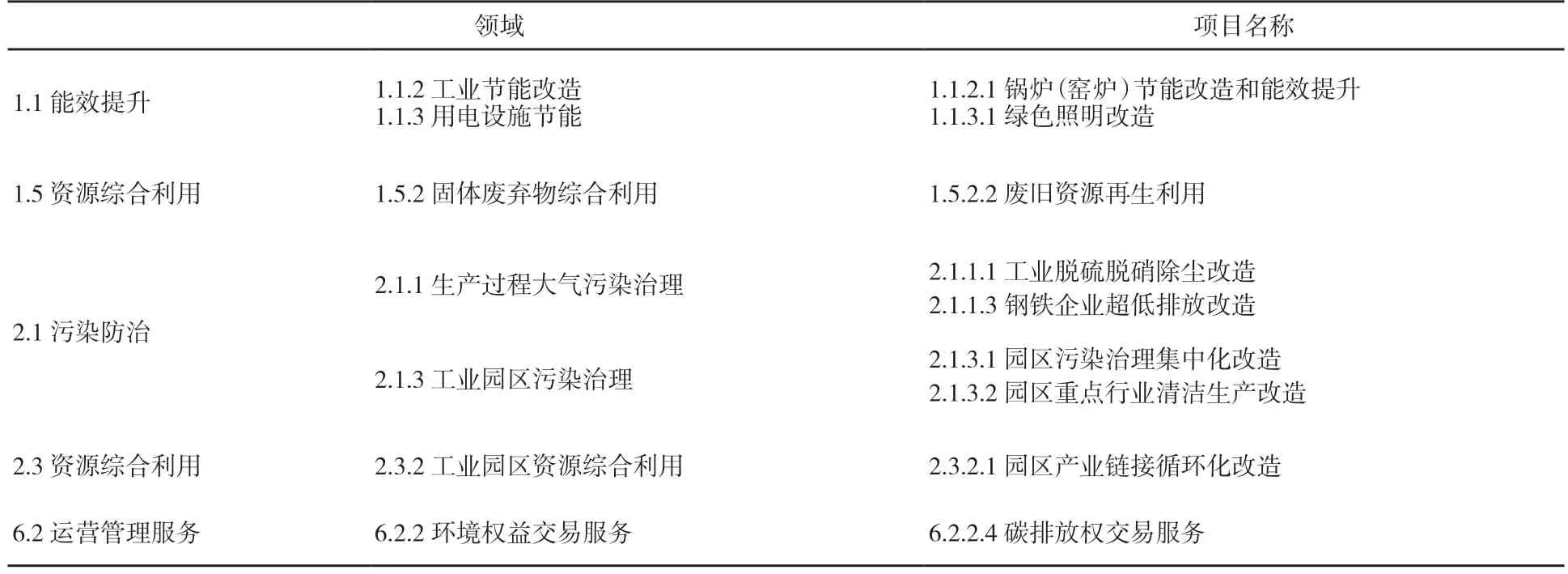

绿色项目认定范围应依据中国人民银行会同国家发展改革委、中国证监会联合印发的《绿色债券支持项目目录(2021年版)》(以下简称“目录”),涉及到的绿色项目类别如下:节能环保产业、清洁生产产业、清洁能源产业、生态环境产业、基础设施绿色升级、绿色服务类。就中国钢铁行业而言,可有多种类型的项目符合绿色债券要求,详见表2。

表2 中国钢铁行业相关项目绿色债券符合性举例

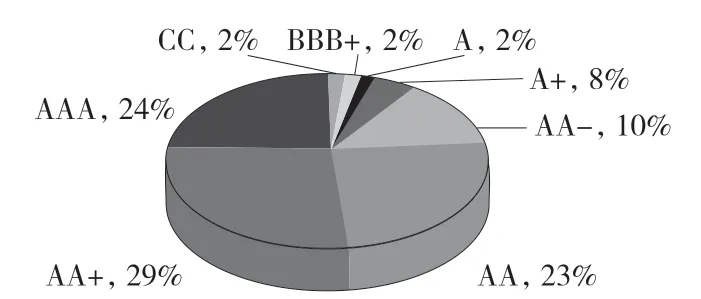

据冶金工业规划研究院统计,当前全国具有冶炼能力的钢企约400家,截至2023年2月,接受过主动评级和委托评级的钢企约62家,其中51家具有评级结果。评级分布见图5。

图5 51家钢企信用评级结果比例分布

按照行业的基本规则,具有发债能力的企业须具有AA+及以上的信用评级,因此,全国具有发债资格的钢铁企业仅有约27家,约占钢铁企业总数的6.75%,如果将独立轧钢企业也纳入钢铁企业范畴,该比例甚至可能低至约2%。

由于绝大部分钢铁企业不具备发债资格,绿色金融工具能惠及的钢铁企业数量也保持在很低的水平。表3列举了近几年钢铁企业典型绿色债券和绿色中期票据发行案例。

表3 近期钢企典型绿色债券和绿色中期票据发行案例

2.中国钢铁行业转型金融实践

钢铁企业通过转型债券募集的资金,主要被用于传统高碳排放行业的减碳转型,例如,钢铁和水泥等行业的节能减碳[10]。使用转型债券,促进了相关主体做好碳减排工作。表4列举了2例钢铁企业典型转型债券发行案例的情况。

表4 钢企发行转型债券案例

可持续发展挂钩债券(SLB)与转型债券一样,同属于转型金融工具的一种,其最早出现于2019年的欧洲,国际资本市场协会于2020年6月推出了《可持续发展挂钩债券原则》,其为可持续发展挂钩债券提供了具体指导标准。

可持续发展挂钩债券是指将债券条款与发行人可持续发展目标相挂钩的债务融资工具。挂钩目标与被挂钩的债券条款设置原则上不允许变更,应在募集说明书中披露,如存续期确因宏观经济、政策环境及发行人发生重大变化等导致挂钩目标或被挂钩的债券条款需变动的应对措施,包括但不限于召开持有人会议、第三方机构出具专项报告等。发行人在甄选拟挂钩的关键绩效指标(KPI)和可持续发展绩效目标(SPT)时,应以与主营业务及整体战略规划具有较强关联性为首要原则。表5列举了近期钢企典型可持续发展挂钩债券发行案例。

表5 钢企典型可持续发展挂钩债券发行案例[3]

四、针对钢铁行业转型金融发展的对策建议

第一,为钢铁行业制定专属转型金融政策。钢铁行业作为国家发展的重要基础性行业,在当前低碳转型的大形势下,更加需要政府的专项支持。因此,人民银行应与钢铁行业主要规划机构充分沟通,在绿色金融的基础上,制定针对钢铁企业的转型金融政策。

第二,逐步增加转型金融工具的类型。国家主管部门应进一步创新股权类融资工具、证券化产品、保险和担保等工具,打造多维度、多层次的服务体系。要加大对主动实施兼并重组和转型升级的钢铁企业提供更加全面的综合性金融服务,要着重提高中长期贷款和直接融资的比重,切实提升钢铁企业有效融资水平。

第三,构建钢铁行业低碳转型项目库数字化管理平台。力求解决商业银行在转型金融实施中无的放矢的问题,提高对转型金融项目甄别的效率。加强数据对接,推动构建转型金融数据对接机制;探索构建平台共享、系统直连、项目优选、智能对接的平台生态,帮助各大商业银行的资金定向且精准地投放于绿色低碳转型中的钢铁企业。

第四,将ESG评级纳入申请转型金融工具考量体系。为定期主动参与ESG评级和披露ESG报告的钢铁企业适度提高银行授信额度,同时将执行定期ESG评级并达到一定标准纳入申请特定转型金融工具的要求,帮助钢企锚定全球未来高质量企业发展方向,积极高效地实现绿色低碳转型。○