投资者关系管理、代理成本与企业价值

万晓文,庄 慧

(山东财经大学会计学院,山东济南 250014)

投资者关系管理、代理成本与企业价值

万晓文,庄 慧

(山东财经大学会计学院,山东济南 250014)

摘 要:利用2013-2014年我国沪深两市A股非金融类上市公司的数据,经过研究得出:我国上市公司的投资者关系管理与企业价值显著正相关,这说明提升我国上市公司的投资者关系管理水平有助于企业价值的增值;代理成本与企业价值显著负相关,这表明上市公司的代理成本越低,企业价值就越高;在这两个结论的基础上,进一步实证检验发现,投资者关系管理相对于代理成本对企业价值的负面影响具有调节效应。由此本文的研究结论应该能够对我国的上市公司及监管层起到一定的启示作用:我国的上市公司及监管层应该认识到投资者关系管理的重要性,要把投资者关系管理作为一项重要的战略决策坚持贯彻下去;应该从激励和约束两个方面采取措施降低代理成本;应该充分地发挥投资者关系管理对代理成本和企业价值的调节作用,提高投资者关系管理在我国上市公司中的地位,努力实现我国上市公司的可持续发展。

关键词:投资者关系管理;代理成本;企业价值

0 引 言

作为西方成熟资本市场的产物,投资者关系管理(investor relations management,IRM)一词最早是由美国人提出的。为了使所有上市公司处理好与投资者之间的关系,1953年,通用电气公司主席Ralph Cordiner第一次提出投资者关系管理这一名词。由于投资者关系管理是由西方人提出的,所以,迄今为止,投资者关系管理已经在西方发展成一个具有丰富内容、完整体系的研究领域。然而我国开始研究投资者关系管理则是近十几年的事。2000年,我国证券市场开始进行市场化改革。在证券市场市场化改革的号召下,我国上市公司和监管层才逐渐意识到进行投资者关系管理的重要性。尤其是在2001年,我国上市公司发生的一系列重大的财务舞弊丑闻被连续曝光,大股东损害中小股东利益的恶性事件更是屡见报端,证券市场和上市公司遭到了投资者的怀疑,由此产生了空前的信任危机。正是在这些事件的推动下,我国的证监会和证券交易所相继颁布了《关于推动上市公司加强投资者关系管理工作的通知》、《深圳证券交易所上市公司投资者关系管理指引》、《上市公司投资者关系自律公约》和《上市公司与投资者关系工作指引》等法律法规。这些法律法规的出台,在很大程度上缓解了上市公司与投资者之间的紧张关系,让投资者对上市公司有了全面的了解。投资者关系管理在上市公司与投资者之间架起了一座良好的沟通桥梁,由此,投资者关系管理越来越受到我国学者的关注和研究。

目前国内学者主要把投资者关系管理与企业价值,投资者关系管理与公司治理,投资者关系管理与信息披露等作为对投资者关系管理的研究焦点,而对投资者关系管理、代理成本与企业价值的研究相对比较匮乏,因此,本文以此为切入点,实证考察投资者关系管理、代理成本与企业价值之间的关系。

基于此,本文希冀贡献如下:其一,通过研究投资者关系管理、代理成本与企业价值之间的关系,丰富我国投资者关系管理的理论文献;其二,通过对代理成本的研究,丰富我国有关代理成本的理论文献,为解决我国企业的代理冲突问题提供一定的参考;其三,通过对企业价值的研究,丰富我国有关企业价值的理论文献,对我国企业管理者提高企业价值具有一定的启示意义。

1 相关文献回顾

由于投资者关系管理是“舶来品”,对投资者关系管理的概念有所了解是对投资者关系管理进行深入研究的前提。国内外相关投资机构和学者都对投资者关系管理的概念进行了定义。全美投资者关系协会(NIRI)对投资者关系管理是这样定义的:上市公司把与金融机构及其投资者之间进行沟通交流得到的信息运用市场营销、金融和传播等手段来管理,从而实现企业价值最大化的目标。英国投资者关系协会(IRS)把投资者关系管理界定为上市公司向现有投资者和潜在投资者精确披露公司的近况和前景,并与他们保持互动沟通和对话,这样上市公司就可以把资本市场上反映的真实合理的股票价格传递给投资者群体。在我国深圳证券交易所颁布的《上市公司投资者关系管理指引》中明确指出投资者关系管理就是上市公司为了及时有效的与投资者和潜在投资者进行信息交流,增进投资者及潜在投资者对上市公司的了解和信任而进行的各种方式的投资者关系活动。以上是国内外相关投资机构定义的投资者关系管理。除了相关投资机构,国内外许多学者也根据自己的研究和理解对投资者关系管理进行了定义。国外,Marston[1]认为投资者关系管理就是:上市公司与金融团体(分析师、现有投资者、潜在投资者等)之间通过信息共享进行联系,从而共同提升双方的价值,达到共赢。国内,李心丹等[2]通过研究得出,投资者关系管理是上市公司为了实现企业价值最大化而实施的一种战略管理行为。这种战略管理行为要求上市公司必须对信息进行自愿性的披露,并且综合运用金融和市场营销等多种方法来加强与社会各投资界的沟通和交流,以此来建立良好的互动沟通关系,促进投资界对上市公司的认同和信任。马连福等[3]则认为投资者关系管理是上市公司创造企业价值的一项管理活动,是上市公司与投资者之间对信息进行交换、获取和加工的一种自主型的治理机制。

通过以上对定义的分析,可以看出,投资者关系管理和企业价值有关。所以国外很多文献都在关注这两者之间的关系。La[4]认为由于存在信息不对称,大股东便会以权谋私,侵害中小股东的利益,这就会使中小股东对公司有较高的风险预期,导致上市公司面临的资本成本较高。他们通过研究发现在没有实施投资者关系管理的情况下,大股东容易侵害和掠夺中小投资者的权益,中小投资者的利益得不到有效的保护;而通过实施有效的投资者关系管理可以遏制信息优势方的“掠夺”行为,提升企业价值。Brennan和Tamarowski[5]通过实证研究,发现投资者关系管理可以增强股票的流动性,降低股票的交易成本,提高股票的交易量,进而影响股票的价格和权益资本成本,提升企业价值。而Stock[6]的研究则是从反面验证了投资者关系管理对于企业价值的重要性。Stock认为如果上市公司没有实施有效的投资者关系管理必然会影响公司的价值,最终导致糟糕的公司股票收益。相比而言,国内关于投资者关系管理与企业价值的研究文献则比较少。李心丹等[7]通过构建投资者关系管理指数,选取能够衡量公司价值的相关指标数据,在理论模型解释和实证检验的基础上,第一次得出了我国上市公司的投资者关系管理水平越高越能够提升公司价值这一重要结论。马连福等[8]通过实证得到投资者关系管理的核心是互动沟通,上市公司通过与机构投资者的互动沟通可以显著地增加上市公司的企业价值。黄幸娟等[9]以2011-2012年A股上市公司为研究样本,运用实证的方法得出上市公司投资者关系管理水平与企业价值显著正相关的结论。

随着资本市场和上市公司制度的不断发展和完善,投资者关系管理与公司治理相结合逐渐成为国内外学者研究的新领域。Craven和Marston[10]在设计了投资者关系管理评价量表的基础上,运用实证的方法检验了投资者关系管理与独立董事之间的相关关系,最后实证发现,投资者关系管理与独立董事之间呈显著正相关关系,但是投资者关系管理受独立董事比例的影响并不大。Chau和Gray[11]通过实证研究得出投资者关系管理与股权集中度之间存在显著的相关关系。国内,这一领域的研究成果主要有:投资者关系管理与盈余管理显著负相关[3];投资者关系管理与独立董事的比例正相关,但与董事会会议次数负相关[12]。此外,万晓文等[13]在Bushee和Miller的基础上,把投资者关系管理分为自愿性信息披露、减少信息不对称、提高公司可见度和吸引分析师跟随四个方面。为了检验这4个方面与权益资本成本的关系,他们选取了903家在2011年12月31日前在上海证券交易所和深圳证券交易所A股上市的公司进行了实证。回归结果显示,自愿性信息披露与权益资本成本呈显著负相关关系;减少信息不对称与权益资本成本呈显著正相关关系;然而,提高公司可见度与权益资本成本之间并没有显著的相关关系;吸引分析师跟随与权益资本成本之间只是有一定的负相关关系,但是并不显著。从回归结果中可以看出,投资者关系管理的四个方面对权益资本成本的作用是不同的。具体来看,前两个方面(自愿性信息披露和减少信息不对称)对权益资本成本的作用比较大,而提高公司可见度和吸引分析师跟随对权益资本成本的作用则比较小。但是总体而言,投资者关系管理和权益资本成本是负相关的关系。

Brian和Gregory[14]指出,信息披露、可见度、吸引股东和分析师是投资者关系管理的3个关键因素。其中,信息披露是最为关键的因素,做好上市公司的信息披露是提高公司可见度和吸引更多股东和分析师关注的基础。投资者关系管理所要求上市公司进行的信息披露不仅仅是对年报的披露,还包括对各种非财务数据以及公司的未来前景、战略等广义信息的披露。如果上市公司没有一个良好的信息披露渠道,那么投资者关系管理就无从谈起。胡艳等[15]以2007年中国A股上市公司为样本,经过研究发现,我国的上市公司在实施了投资者关系管理后资本市场上信息不对称的程度确实降低了,并且随着时间的逐渐推移,回归方程的解释能力越来越高,F值和R2值的趋势都是不断增长的。这进一步表明,中国的股票市场接收、消化并反应信息的时间比较长,投资者关系管理的短期效果并不明显,实施投资者关系管理应该是一项长期的工作。

2 理论分析与研究假设

2.1 投资者关系管理与企业价值

通过对以上文献的分析,可以看出国内外学者就投资者关系管理与企业价值之间的关系得出了一致的结论,即投资者关系管理能够提升上市公司的企业价值。良好的投资者关系管理活动可以使上市公司的信息披露水平和质量得到提高,使上市公司与投资者之间信息不对称的程度得到降低,使投资者对上市公司的信任度、满意度和忠诚度都得到增强,使上市公司的权益资本成本得到降低,使上市公司在投资者心目中的形象和知名度得到提升,最终企业价值被低估的风险大大减少,达到企业价值最大化。投资者关系管理通过充分的自愿性信息披露能够降低信息不对称、资本成本[15-17]和融资成本[18-19],结果就是提高了企业的价值,并且通过与股东沟通能够帮助公司识别潜在的问题,节省了时间,推动了公司的价值增值,增强了投资者信心,有助于公司和投资者清晰地沟通和建立关系。另外,投资者关系管理作为上市公司的一项战略性沟通工具,能够提高股票的交易量,增强股票的流动性,稳定股票的价格,从而最大化上市公司的价值。Brennan和Tamaronski[5]通过实证研究,发现上市公司在实施了投资者关系管理的一系列活动后能够提高其在资本市场上的可见度,为投资者提供质量更高的信息,增强股票的流动性,降低股票的交易成本和权益资本成本,降低逆向选择成本和讨价还价等其他成本,提高股票的交易量,进而提高股票的价格,最终提升企业的价值。综上所述,本文提出假设1:给定其他条件不变,投资者关系管理水平越高的上市公司,企业价值越大。

2.2 代理成本与企业价值

Jensen和Meckling[20]认为代理成本是委托人为监督和约束代理人所必须付出的成本,加上执行契约时成本超过收益所造成的剩余损失。根据这一定义,代理成本可被理解为公司所有者由于缺乏关于衡量代理人努力程度与行为选择的充分信息所导致的权益损失。现如今,在我国的许多大型上市公司中,代理人为了巩固自己的地位,获得更多的报酬,实现自身价值的最大化,就会想方设法地追求企业规模最大化,由此带来的后果可能不利于企业价值最大化的实现。这时候就会反映出代理成本影响企业价值的问题。实际上,代理人可以从以下4方面影响企业的价值:第一,代理人的短期行为会对企业价值产生影响。代理人往往关心的是企业投资回报的速度而不是数量,因而会把企业的投资决策限定在可以预见的时间范围内。第二,代理人的偷懒行为会对企业价值产生影响。当代理人持有企业的股份比例很少时,他们就会认为闲暇带来的边际效用高于收入带来的边际效用,因此就会产生偷懒行为,偷懒行为越严重,企业价值损失越多。第三,代理人的控制行为会对企业的价值产生影响。代理人对企业的重要经济资源拥有控制权和决策权,就会有动机扩大自己的“在职消费”,把企业的生产性资源变为自己的非生产性资源,从而降低企业的价值。第四,代理人的保守行为会对企业的价值产生影响。代理人往往比较厌恶风险,会倾向于相对安全的投资决策,不会为了企业的盈利而冒巨大的风险,从而失去了增加企业价值的机会。

正是由于以上种种原因,学者们普遍认为,代理成本和企业价值是显著负相关的关系。Classens等[21]用最终控股股东的现金流权和控制权的偏离度作为代理成本的测度变量。此后,这种测度代理成本的方法得到了广泛使用,Villalonga和Amit[22]用这种方法研究了财富500强企业(特别是家族企业)代理成本对公司价值的影响。他们发现,一般说来,最终控股股东的现金流权和控制权的分离对公司价值有显著的负相关关系。Masulis,Wang和Xie[23]分析了美国二元股权结构公司中的代理成本,发现当两权分离度上升时,公司持有现金对外部投资者而言,价值更低。可能的解释是,在两权分离度较高的企业里,经理人更有可能浪费公司资源去追求私人收益,同时损害股东利益。股东为了自己的利益不被侵害,就会花费大量的成本对经理人进行监督,由此导致企业价值下降。综上所述,本文提出假设2:给定其他条件不变,代理成本越低的上市公司,企业价值越大。

2.3 投资者关系管理、代理成本与企业价值

代理成本是由于现代企业的所有权与经营权相分离,拥有企业所有权的股东要对拥有企业经营权的经理人进行监督约束造成的。股东之所以要对经理人进行监督约束是因为股东不能够获得企业的内部信息,而经理人可以利用职务之便获得信息优势。为了使自己的权益不被侵害,股东要花费大量的成本来保护自己的权益。而投资者关系管理则可以通过信息披露来减少股东和经理人之间的信息不对称,从而使得股东花费在监督约束经理人行为上的成本减少,从而降低代理成本,而降低代理成本又可以提升企业的价值。信息风险理论和代理理论认为,投资者关系管理越有效,越能够降低信息的风险程度,增加股票的交易数量,降低股票的交易成本,最终降低股东的代理成本,提高企业的价值。众所周知,荷兰皇家阿霍德公司是世界500强企业,全球第三大零售商,就是这样一个众人皆知的大企业在2003年遭遇大滑坡甚至崩溃。针对这一事件,Abede等[24]认为,如果上市公司积极开展投资者关系管理活动,那么上市公司与投资者之间的关系就会得到改善,投资者就会更加积极主动地与上市公司进行沟通,更加信任上市公司,愿意与上市公司保持良好的合作关系,并且愿意与上市公司共同致力于降低双方的交易成本和代理成本,帮助上市公司构建竞争优势,实现上市公司的企业价值最大化。作为上市公司与投资者进行信息交流中介的投资者关系管理,能在一定程度上保护投资者尤其是中小投资者的权益,增加上市公司的信息透明度,降低代理成本,最终提高企业的价值。综上所述,本文提出假设3:投资者关系管理相对于代理成本对企业价值的负面影响具有调节效应。

3 研究设计

3.1 研究样本及数据来源

本文选取2013-2014年沪深两市A股类上市公司为初始样本。剔除:(1)ST、PT类的上市公司;(2)金融、保险类的上市公司;(3)数据缺失以及极端异常值的上市公司,最终共得到样本数据2 246个。论文数据来源于国泰安数据库和锐思金融研究数据库。所有数据的预处理工作都在Excel2007中进行,模型的回归分析是在SPSS19中进行。

3.2 变量设计

本文的被解释变量为企业价值,用托宾Q值衡量;解释变量为投资者关系管理和代理成本。目前国内对投资者关系管理主要有两种衡量方法:一种是以李心丹、马连福等为代表的学者利用层次分析法、专家打分法以及相关的网站指标设计的投资者关系管理指数;另外一种就是用是否是年度最佳投资者公共关系上市公司作为投资者关系管理的替代变量[25]。本文在综合考虑人为评价和客观事实两个方面的内容后,采用第二种方法来衡量投资者关系管理。因为提高投资者关系管理水平需要一个长期的过程,所以本文采用2007-2014年获得年度最佳投资者公共关系的上市公司进行赋值,如果该上市公司获得了年度最佳投资者公共关系上市公司,则投资者关系管理水平就比较高,则赋值为1,否则为0;关于代理成本的衡量,Ang[26]用财务费用率、营业费用率来衡量,叶康涛和陆正飞[27]用第一大股东持股比例和资产周转率来衡量,杨德明和辛清泉[28]用管理费用率、资产周转率和大股东占款作为代理成本的替代变量,本文借鉴Ang[26]的方法,把代理成本的替代变量选为财务费用率。

另外,为了准确反映投资者关系管理和代理成本对企业价值的影响,本文还设计了一组控制变量:资本销售额比例、财务杠杆、第一大股东持股比例、第一大股东性质、股权集中度、公司成长性以及实际控制人是否担任董事长或总经理;此外我们还控制了规模(年末总资产的自然对数)、行业和年份。各变量定义与计算见表1。

表1 主要变量定义

3.3 模型构建

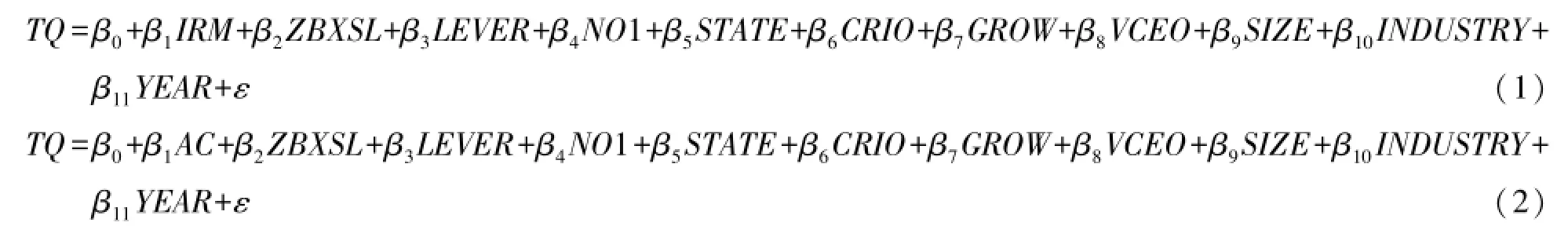

为了检验假设1和2,根据上面提到的研究假设和变量设计,本文以企业价值作为被解释变量,分别以投资者关系管理和代理成本作为解释变量,以资本销售额比例、资产负债率、第一大股东持股比例、第一大股东性质、股权集中度、公司成长性、实际控制人是否担任董事长或总经理、公司规模、行业和年份作为控制变量构建了模型(1)和模型(2)。

针对假设3,为了检验投资者关系管理的调节效应,本文以企业价值作为被解释变量,以资本销售额比例、资产负债率、第一大股东持股比例、第一大股东性质、股权集中度、公司成长性、实际控制人是否担任董事长或总经理、公司规模、行业和年份作为控制变量,加入了投资者关系管理和代理成本的相乘项构建了模型(3)。

其中,β0是常数项,βi是各自变量的回归系数,ε表示残差。

4 实证分析

4.1 描述性统计分析

从表2可以看出,投资者关系管理的均值为0.110 0,标准差为0.318 0,这表明我国上市公司投资者关系管理水平普遍不高,有待加强;代理成本的均值为0.028 4,最大值为3.004,最小值为-0.084 7,标准差为0.074 4,这说明我国上市公司的代理成本存在显著的差异;托宾Q值的均值为1.727 7,标准差为1.549 6,最大值达到25.928 6,最小值只为0.090 9,这说明我国各上市公司的企业价值之间存在较为严重的差异。控制变量方面,资本销售额比例之间同样存在显著的差异,均值为1.211 7,最大值为29.568 9,最小值还不到1,只有0.020 7;第一大股东持股比例均值为35.634 1,标准差为15.189 8,最大值为89.410 0,最小值为3.620 0,这说明在我国的上市公司中存在着股权相对集中的现象,这不利于我国投资者关系管理的发展;相同的情况也出现在上市公司成长性和上市公司规模中,在这两个指标中,最大值和最小值都相差悬殊,这说明目前我国上市公司的成长性和规模大小不一,存在差异。

表2 变量描述性统计

4.2 相关性分析

表3是各主要变量相关系数分析。从表3可以看出,各主要变量的相关系数均小于0.7,说明回归模型各变量间不存在严重的多重共线性;投资者关系管理与企业价值显著正相关,代理成本与企业价值在1%的水平上显著负相关,这初步验证了假设1和假设2的推测。

4.3 回归分析

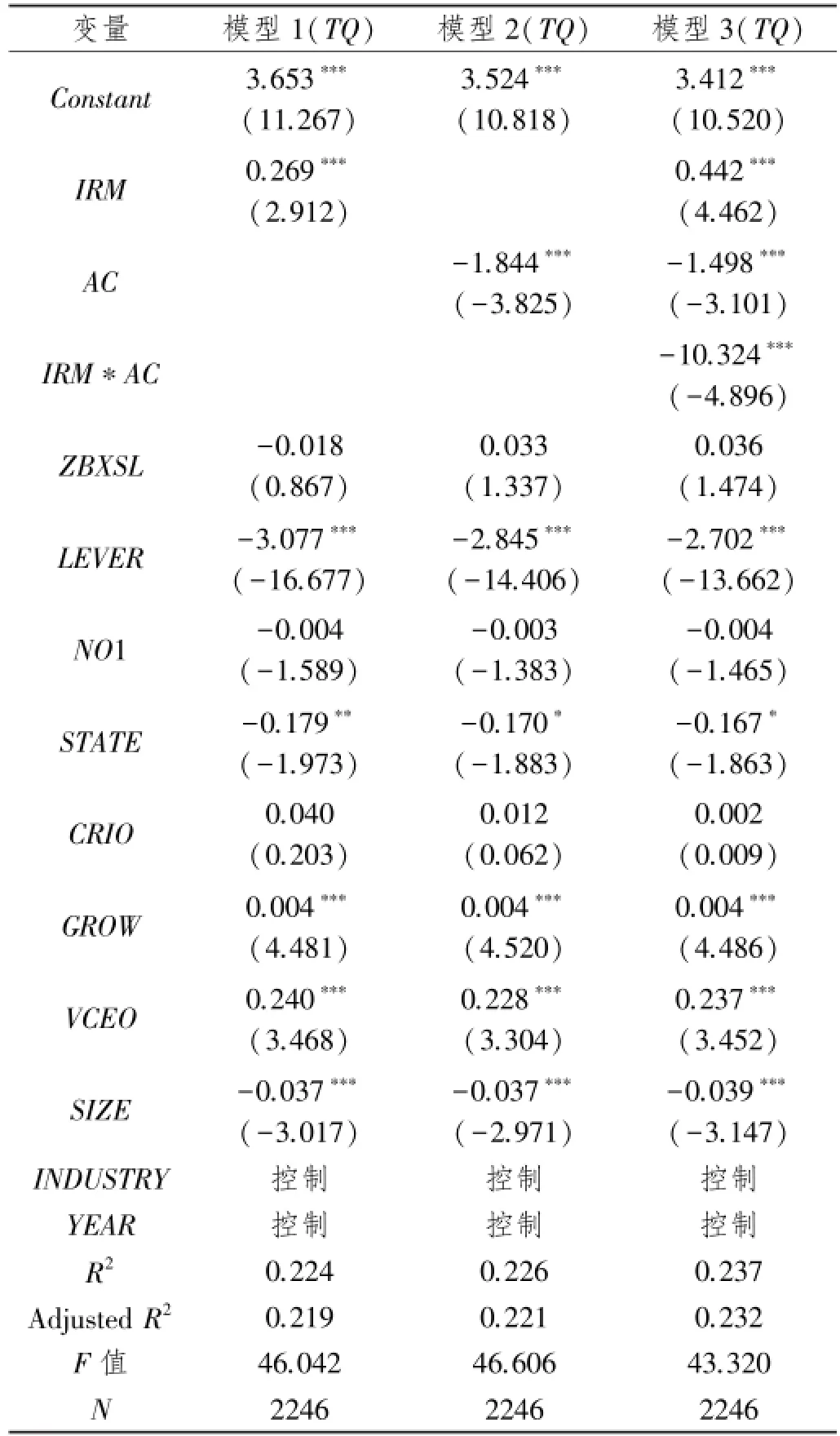

表4是对模型1~3的回归结果分析。从表中第一列模型1的回归分析结果可以看出,投资者关系管理与企业价值在1%的水平上显著正相关,如果我国上市公司投资者关系管理水平提高,企业价值也会显著提高。这与本文的假设1相符,验证了假设1。从表中第二列模型2的回归分析结果可以得出代理成本与企业价值在1%的水平上显著负相关,也就是说在我国上市公司中,代理成本越低,企业价值就越大。这与假设2相符,验证了本文的假设2。

从表中第三列模型3的回归分析结果可以看出,投资者关系管理与企业价值在1%的水平上显著正相关,代理成本与企业价值在1%的水平上显著负相关,进一步验证了假设1和假设2的正确性。另外,投资者关系管理与代理成本的交乘项存在显著的相关关系,说明存在调节效应,投资者关系管理对代理成本对企业价值的负相关关系具有调节作用,验证了本文的假设3。

表4 模型1~3变量之间回归分析结果

4.4 稳健性检验

本文以总资产收益率(ROA)替代托宾Q值(TQ)进行稳健性检验。

回归分析结果如表5所示:

从表5可以看出,我国上市公司投资者关系管理与企业价值之间显著正相关,代理成本与企业价值之间显著负相关,投资者关系管理与代理成本的交乘项在1%的水平上与企业价值存在显著的相关关系,这说明投资者关系管理相对于代理成本对企业价值的负面影响具有调节效应。综上所述,本文的假设1,2,3均得到了验证,与前述的回归结果基本相符,没有发生实质性的改变。因此,可以认为,本文的研究结论是基本稳定的。

表5 稳健性回归分析结果

5 研究结论与启示

本文实证考察我国上市公司投资者关系管理、代理成本与企业价值之间的关系。利用2013-2014年我国沪深两市A股非金融类上市公司的数据,经过研究得出:我国上市公司的投资者关系管理与企业价值显著正相关,这说明提升我国上市公司的投资者关系管理水平有助于企业价值的增值;代理成本与企业价值显著负相关,这表明上市公司的代理成本越低,企业价值就越高;在这两个结论的基础上,进一步实证检验发现,投资者关系管理相对于代理成本对企业价值的负面影响具有调节效应。本文的研究结论应该能够对我国的上市公司及监管层起到一定的启示作用。

首先,我国的上市公司及监管层要认识到投资者关系管理的重要性。具体而言,可以从以下几方面来提高上市公司的投资者关系管理水平:把投资者关系管理上升为公司的一项战略决策,制定有关投资者关系管理的规章制度,聘请投资者关系管理方面的专家对公司员工进行培训,在全公司形成一种自上而下学习投资者关系管理的氛围,最重要的是要把这一战略决策认真坚持贯彻下去;加强我国上市公司的信息披露,不仅包括国家法律法规规定的强制性信息披露,更为重要的是要加强对投资者关心的自愿性信息的披露,提高公司的透明度,增强投资者对公司的信任程度;建立自己的公司网站,并在网站上设立投资者关系管理专栏,及时更新公司的信息,让投资者随时可以了解公司的动态。

其次,我国的上市公司应该努力从激励和约束两个方面采取措施来降低代理成本。激励方面的措施可以包括:完善我国上市公司的经理人激励机制,对职业经理人实行长期薪酬体系,对业绩优秀的经理人实施股票期权,重视经理人的精神追求等;约束方面的措施可以包括:在上市公司的内部制定约束制度体系来规范经理人的行为,如果一旦发现经理人做出以牺牲投资者的利益为代价为自己谋私利的事情,就依据相关的制度条令严惩;再者,可以利用外部市场来约束经理人的行为,在当今社会,企业之间的竞争日趋激烈,一个企业要想在激烈的竞争中生存下来,就必须不断完善自己的产品和服务,提高销量,这就要求经理人必须努力经营公司,因为如果经理人在任职期间被发现有严重的业绩下滑或者侵害投资者利益行为的事情发生,那么他在经理人劳务市场上的人力资本价值就会贬值,所以经理人要顾及长远利益,努力工作,降低代理成本。通过激励和约束两方面的措施双管齐下,使我国上市公司的经理人尽可能少地以牺牲投资者的利益来追求自身的私人利益,从而使上市公司的企业价值达到最大化。

最后,我国的上市公司要充分地发挥投资者关系管理对代理成本和企业价值的调节作用。投资者关系管理的核心是信息披露。所以我国的上市公司要多方面、全方位、及时准确地对公司的信息进行披露,通过信息披露,投资者和经理人之间的信息不对称程度就会降低,投资者就会更加了解公司,更加信任公司,从而花费在监督约束经理人行为上的代理成本就会减少,最终的结果就是企业的价值得到提高。总而言之,提高投资者关系管理在上市公司中的地位,有利于降低代理成本,有利于企业的价值增值,有利于企业的可持续发展。

参考文献:

[1]MARSTON C.The Organization of the Investor Relation Function by Large UK Quoted Companies[J].Omega,1996,24(4):477-488.

[2]李心丹,肖斌卿,王树华,等.中国上市公司投资者关系管理评价指标体系及其运用研究[J].管理世界,2006(9):117-128.

[3]马连福,胡艳,陈德球.大股东制衡、投资者关系管理与盈余管理[J].山西财经大学学报,2008(12):73-79.

[4]LA P,ROBERTW V,LOPEZ S,et al.Investor Protection and Corporate Governance[J].Journal of Financial Economics,2000,57 (1):147-170.

[5]BRENNAN M J,TAMAROWSKI C.Investor Relations,Liquidity and Stock Prices[J].Journal of Applied Corporate Finance,2000,12(4):26-37.

[6]STOCK H.Bad IR Can Trigger Poor Performance[J].Investor Relations Business,2002,21(1):1-9.

[7]李心丹,肖斌卿,张兵,等.投资者关系管理能提升上市公司价值吗?——基于中国A股上市公司投资者关系管理调查的实证研究[J].管理世界,2007(9):117-128.

[8]马连福,高丽,张春庆.基于投资者关系管理的公司营销价值效应研究[J].管理科学,2010(5):62-71.

[9]黄幸娟,严子淳,杨慧.投资者关系管理、大股东增持与公司绩效[J].现代管理科学,2014(12):112-114.

[10]CRAVEN S,MARSTON C.Investor Relations and Corporate Governance in Large UK Companies[J].Corporate Governance,1997,5(3):137-151.

[11]CHAU P,GRAY C.Ownership Structure and Corporate Voluntary Disclosure in Hong Kong and Singapore[J].The International Journal of Accounting,2002,37(12):247-265.

[12]张慧敏,陈德球.治理环境、董事会效率与投资者关系管理[J].山西财经大学学报,2009(9):71-79.

[13]万晓文,江滢,杨璐璐.投资者关系管理与权益资本成本的相关性分析-基于证券市场的数据[J].经济与管理评论,2015 (2):77-86.

[14]BRIAN J B,GREGORY S M.Investor Relations,Firm Visibility and Investor Following[M].University of Pennsylvania,2006.

[15]胡艳,赵根.投资者关系管理与信息不对称——基于中国上市公司的经验证据[J].山西财经大学学报,2010(2):96-103.

[16]MARY C.IR Pays Off[J].Financial Executive,2004,3(1):30-34.

[17]赵颖.投资者关系管理与资本成本——来自中国上市公司的实证证据[J].山西财经大学学报,2010(4):85-92.

[18]刘善敏,林斌,聂毅俊.投资者关系管理与股权融资成本——来自公司网站投资者关系管理的实证发现[J].财经研究,2008 (5):75-86.

[19]刘俊奇,杨玉冰.投资者关系管理对股权融资成本的影响——基于我国上市公司的实证分析[J].广西大学学报(哲学社会科学版),2015(2):75-87.

[20]JENSEN M C,MECKLING W H.Theory of The Firm:Management Behavior,Agency Cost and Ownership Structure[J].Journal of Financial Economics,1976,3(4):305-360.

[21]CLASSENS S,DJANKOV S,LANG L.Separation of Ownership From Control In East Asian Firms[J].Journal of Financial Economics,2000,58(2):81-112.

[22]VILLALONGA B,AMIT R.How Do Family Ownership,Control,and Management Affect Firm Value?[J].Journal of Financial Eco-nomics,2006,80(3):385-417.

[23]MASULIS R,WANG F,XIE F.Corporate Governance and Acquirer Returns[J].Journal of Finance,2007,62(18):51-89.

[24]ABEDE J,DOUGLAS V,MERTEN S,et al.Investor Relations,Reputational Bonding,and Corporate Governance:The Case of Royal Ahold[J].Journal of Accounting and Public Policy,2007,26(3):328-375.

[25]宋京津,袁园.内部缺陷披露与投资者关系管理研究——来自深市A股上市公司的经验数据[J].江西社会科学,2014(7):218-224.

[26]ANG J,COLE R,LIN W.Agency Cost and Ownership Structure[J].Journal of Finance,2000,55(2):81-106.

[27]叶康涛,陆正飞.中国上市公司股权融资成本影响因素分析[J].管理世界,2004(5):127-142.

[28]杨德明,辛清泉.投资者关系与代理成本——基于上市公司的分析[J].经济科学,2006(3):47-60.

(责任编辑 刘小平)

修回日期:2016-03-20

中图分类号:F234.3

文献标识码:A

文章编号:2095-929X(2016)04-0059-10

基金项目:教育部人文社会科学研究规划基金项目“收益信息披露对非专业投资者认知决策影响研究”(15YJAZH114)。

作者简介:万晓文,男,山东巨野人,山东财经大学会计学院教授,研究方向:会计理论和投资者关系管理,Email:wxw5391@ 163.com;庄慧,女,山东日照人,山东财经大学会计学院硕士生;研究方向:投资者关系管理。

Investor Relation Management,Agency Cost and Enterprise Value

WAN Xiaowen,ZHANG Hui

(School of Accounting,Shandong University of Finance and Economics,Jinan 250014,China)

Abstract:Based on the data from 2013-2014 Shanghai and Shenzhen A-share non-financial listed companies,this paper empirically studies the relationship between investor relation management,agency cost and enterprise value.The research findings show that listed company's investor relation management and enterprise value are positively correlated significantly,which indicates that upgrading listed company's investor relation management helps to increase enterprise value;and that agency cost and enterprise value are negatively correlated significantly,which indicates that the lower the listed company's agency cost is,the higher the enterprise value is.Based on the above findings,a further empirical test shows that compared with agency cost,the negative effect of investor relation management on enterprise value has a regulating effect.The enlightenments from the present study for listed companies and regulators are that listed companies and regulators should realize the importance of investor relation management and carry out investor relation management as an important strategic decision;agency cost should be redued through both incentive and constraining measures;and that the regulating effects of investor relation management on agency cost and enterprise value should be fully played so as to improve the status of investor relation management in listed companies and realize the sustainable development of China listed companies.

Keywords:investor relation management;agency cost;enterprise value