基于DEMATEL方法的营改增对建筑企业发展的影响因素分析

刘 春,尤 完

(北京建筑大学 经济管理与工程学院,北京 100044,E-mail:358865315@qq.com)

基于DEMATEL方法的营改增对建筑企业发展的影响因素分析

刘春,尤完

(北京建筑大学 经济管理与工程学院,北京 100044,E-mail:358865315@qq.com)

在分析营改增对建筑企业生产和经营影响规律的基础上,建立了营改增背景下制约建筑企业发展的影响因素指标体系,采用DEMATEL方法对各影响因素之间的关系进行定量分析,找出中心度值比较大的因素有经营模式、投标报价、利润、集团竞争力、企业税负、组织结构、采购管理、劳务合作模式,主要原因因素有采购管理、合同管理、发票管理等,由原因因素导致的主要结果因素有税负、现金流、涉税风险等,并从中心度和原因因素的角度提出了消除这些关键因素的应对策略。

营改增;DEMATEL方法;建筑企业;影响因素

营业税改征增值税(以下称营改增)是我国经济领域实行的一项重大的结构性减税政策。自2011年在上海市交通运输业和部分现代服务业开始试行后,经过5年多时间的发展,已经在各相关地区和行业取得了一定成效。2016年3月23日财政部和国家税务总局发布了《关于全面推开营业税改征增值税试点的通知》,规定了从2016年5月1日起在全国范围内全面推开营业税改征增值税试点,建筑业也纳入了试点范围。

建筑业营改增政策的初衷是避免重复征税,打通增值税进项税抵扣链条,降低企业税负,从而发展壮大建筑企业。然而建筑业实行营改增会牵一发动全身,税收政策的改变会造成企业在财务、税务、组织结构及经营管理等多方面的影响,从而制约企业的发展。桑广成等[1]通过测算得出企业收入在营改增后减少了9.9%左右,并从建筑企业的成本、利润、现金流以及折旧费4个方面分析了营改增对企业财务指标的影响。刘小勇[2]认为由于建筑企业项目多,施工地点分散,会使企业涉税风险和涉税管理工作难度加大。赵子英[3]分析了营改增后施工企业投标报价的变化。王昌芳[4]研究了营改增对建筑企业经营模式与组织架构的影响,并得出企业的管理层级及法人层级越多,对营改增后期企业的不利影响越大。邱亮[5]认为建筑企业应该谨慎选择供应商以获得可进行抵扣的增值税专用发票,这就要求企业做好税收筹划工作。

综上所述,在营改增政策的作用下,有多种因素制约建筑企业的发展,且各影响因素之间相互联系,相互制约。但是大部分学者只是从某几个因素着手研究,并没有反映出众多影响因素之间的关系类型。本文在全面归纳总结营改增背景下制约建筑企业发展的影响因素基础上,应用DEMATEL方法定量分析了各因素之间的相互影响关系,找出原因因素、结果因素和关键因素,进而有针对性地提出建筑企业应对营改增的对策。

1 营改增对建筑企业发展的影响因素

通过文献查阅,归纳总结营改增背景下影响建筑企业生产和经营的因素,构建影响因素指标体系,如图1所示。按照影响因素的性质,将其分为建筑企业税务、建筑企业财务、建筑企业经营管理、投标报价四类。

1.1营改增对建筑企业税务的影响

(1)企业税负(f1)。我国实行营改增政策的初衷是解决建筑业重复征税,降低企业税负。然而王雪[6]、张学超[7]等人通过实例测算得知,营改增后建筑企业税负普遍上升。主要原因:一是约占建筑工程总造价25%~30%的人工费用进项税抵扣较困难;二是由甲方采购工程所需主要材料的,建筑企业不能进行进项税抵扣;三是企业在购进材料时,选择了不能开具增值税专用发票的小规模纳税人和个体户;四是企业已经取得可进行抵扣的发票,但是由于管理不善,造成丢失,损坏等。

(2)税收筹划(f2)。营改增使与税收筹划相关的工作难度及复杂度加大。为了达到节税的经济利益,建筑企业需事先选择合理的材料供应方式、甄别材料供应商的纳税性质等,而这些工作在营改增之前是不需要考虑的。

(3)涉税风险(f3)。建筑企业的涉税风险加大。《中华人民共和国刑法》对于虚开、非法购买、非法出售、伪造增值税发票的行为有非常严格的规定,不仅对责任单位进行重金罚款,还要追究主要责任人刑罚。另外,营改增后建筑企业财务人员对增值税发票的获取、保管和认证等业务陌生,也会加大建筑企业的涉税风险。

图1 营改增对建筑企业发展的影响因素指标体系

1.2营改增对建筑企业财务的影响

(1)营业收入(f4)。与营业税制相比,改征增值税后企业财务报表中的营业收入一栏中的数额会减少。因为营业税制下的营业收入包括营业税税金,而增值税制下的营业收入不包含增值税税金。

(2)成本费用(f5)。制造成本和期间费用构成成本费用。一方面,营改增背景下建筑企业购进原材料时可以进行进项税抵扣,使制造成本费用减少。另一方面,企业的期间费用会增加。

(3)净利润(f6)。利润是由收入和成本费用以及税负的增减幅度共同决定的。营改增后企业税务管理水平、财务管理水平、经营模式等均会对收入、成本、税负发生不同程度的变化,进而影响企业的利润。

(4)固定资产(f7)。一方面,由于建筑企业购进设备、器具、工具等时产生的进项税不计入固定资产中,导致企业固定资产总额减少。另一方面营改增后进项税的抵扣促使建筑企业加快对固定资产更新换代,尤其是大型机械设备,从而可以减少建筑企业人工的投入,技术水平得到提升[8]。

(5)现金流(f8)。建筑企业现金流支出增加,原因包括:一是增值税制下即使未收到工程款,也需要在规定的纳税期内缴纳增值税;二是建设单位需先垫付质量保证金、预付款和暂留金的税金;三是建设单位拖欠施工单位的工程进度款,影响施工企业支付材料款,进而影响进项税抵扣,造成现金流紧张。与营改增前相比,企业现金流支出的增加会影响企业的经营效益[9]。

(6)会计核算(f9)。营改增后企业的会计科目设置和成本计算方法均发生改变,且变得更加复杂。营业税制下应交税费只有应交营业税科目;会计核算方法简单,营业税等于营业额乘以相应税率。增值税税制下需要在应交税金科目下增加应交增值税和未交增值税;会计核算方式复杂,先按规定的税率从总收入中计算出销项税,再减去经确认可抵扣的进项税[10]。

(7)发票管理(f10)。营改增之后,增值税专用发票在开具、使用和管理等方面较营业税复杂,发票的认证期和抵扣期均有严格的时限规定,税务部门的稽查和管理也更为严格[11]。增值税发票管理实行以票控税,凭票抵扣的方法。而建筑产品在空间上是固定的,施工项目只能分散在国内外各地,为企业财务人员收集发票的工作增加了难度。另外发票的形式、内容及认证也会影响进项税的抵扣。

1.3营改增对建筑企业经营管理的影响

(1)组织结构(f11)。建筑企业一般采用的是多级法人的组织架构,通常集团公司下设多级子公司和分公司以及项目部。实行营改增后,要求“链条抵扣,以票管控”,其税务风险随着链条的增长而扩大。因此,建筑企业管理层级越多,营改增后进项税抵扣链条的形成越复杂,对企业经济效益影响越大。

(2)经营模式(f12)。自管、直管、委管、挂靠和联营是目前建筑企业存在的主要经营模式,其中都涉及3个主体,即建设企业、中标企业、实际施工企业。营业税制下,虽然中标方与实际施工不一致,只要按全额缴纳税款,就不会对三方主体造成影响。增值税制下,要求合同、资金、物资、发票一致,否则不仅不能进行进项税抵扣,还会因为虚开发票增加中标企业和施工企业的法律风险[12]。

(3)劳务合作模式(f13)。建筑企业的劳务用工支出占建筑企业成本的25%~30%,人工费进项税抵扣对建筑企业税负和利润有很大影响。目前,建筑业的劳务用工模式主要有3种:直接雇佣企业内部的建筑劳务公司、雇佣企业外部成建制劳务分包企业和接受外部劳务派遣方式[13]。营改增后,建筑企业为了获取更大的利润,无论是采取哪种用工模式,都应该选择可以开具增值税专用发票的劳务企业。

(4)企业竞争力(f14)。建筑企业最终目标是获得市场份额,而企业竞争力是企业获得市场份额的关键因素[14]。改征增值税政策后,企业税收负担、营业收入、现金流、固定资产等财务指标都会直接或者间接的影响企业竞争力。另外不同的经营模式会有不同的抵扣效果,直接影响企业税收负担,进而间接影响企业竞争力。

(5)采购管理(f15)。营业税制下,企业只需选择报价最低的材料供应商即可。增值税制下,材料报价实行价税分离原则,建筑企业为了实现足额进项税抵扣,需要甄别不同类型材料供应商,同时需要及时更新整理供货方信息,给采购部门工作带来难度。

(6)合同管理(f16)。合同是建筑企业在生产和经营过程中进行各种经济往来必须使用的一种工具,合同管理与企业的经营效果有着密切的关系。营改增会对合同订立和合同条款内容均产生不同程度的影响。建筑企业在合同签订前需要查明对方法人的纳税资格、纳税记录等[15]。

1.4营改增对建筑企业投标报价的影响

投标报价(f17)。建筑施工企业要在瞬息万变的市场中生存和发展,很大程度上取决于能否获得工程承包合同。而要获得工程承包合同,除了资源等约束因素外,建筑企业的投标报价也是一个关键因素。营改增后,建设工程造价依据价税分离原则计算,计税模式、工程造价组成、取费标准以及计价程序均发生变化,使投标报价中计价方式变得更加复杂。此外,由于建筑企业经营管理水平的差异,导致进项税抵扣程度不一,进而影响企业投标报价的决策。

2 影响因素的DEMATEL模型分析

2.1DEMATEL方法实施步骤

DEMATEL(Decision-Making Trail and Evaluation Laboratory)是由美国巴特尔研究所学者Gabus和Fontela首先提出来的[16]。DEMATEL方法是通过运用矩阵计算工具和图论,评估系统中各影响因素之间的关系以及相互影响的程度,进而找出影响系统的关键性因素[17]。

在本研究中,DEMATEL方法实施步骤如下:

(1)确定影响因素。通过上文分析,营改增影响建筑企业发展的因素用f1,f2,…,fn表示。

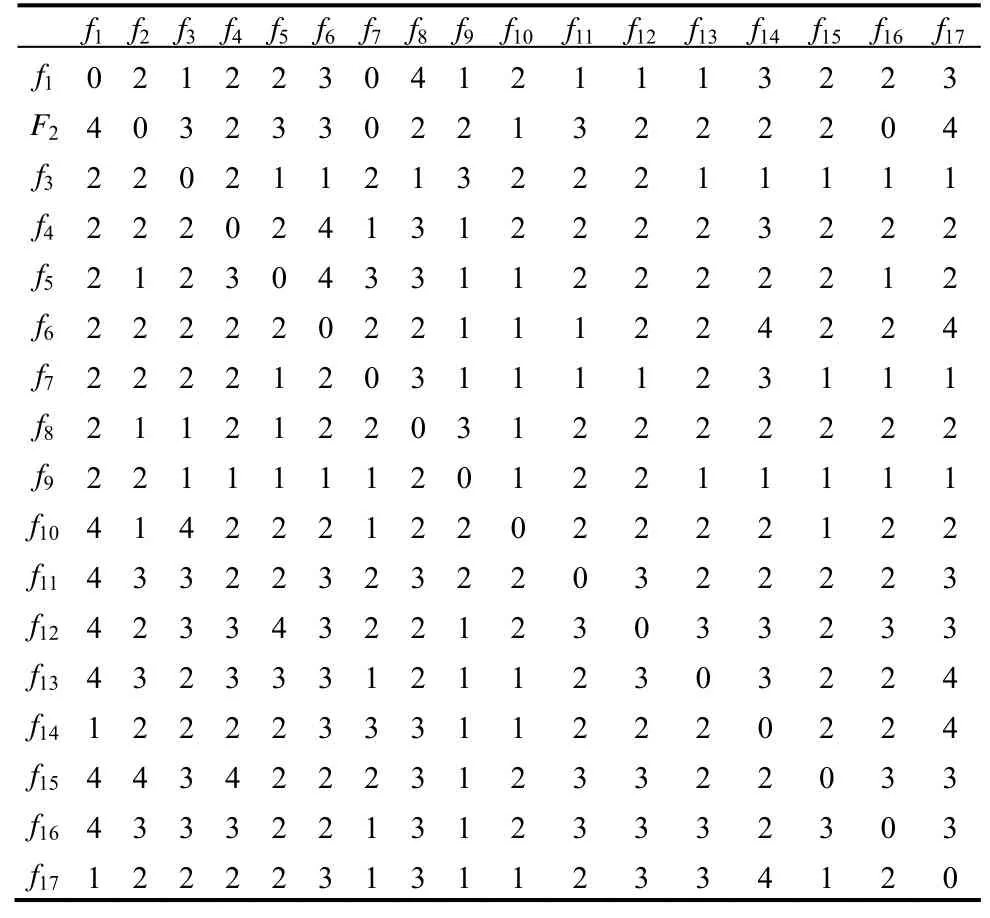

(2)确定影响因素之间的直接关系,建立直接影响矩阵。本文采用0,1,2,3,4打分制,0表示没有影响,1表示影响程度弱,2表示影响程度一般,3表示影响程度高,4表示影响程度很高。通过中国建筑业协会专家委员会选取10位建筑企业管理方面的专家进行打分,然后计算直接影响程度的平均值,并建立直接影响矩阵X,见表1。

表1 直接影响矩阵X

(3)计算标准化矩阵Y。直接影响矩阵标准化的方法如下:

表2 综合影响矩阵T

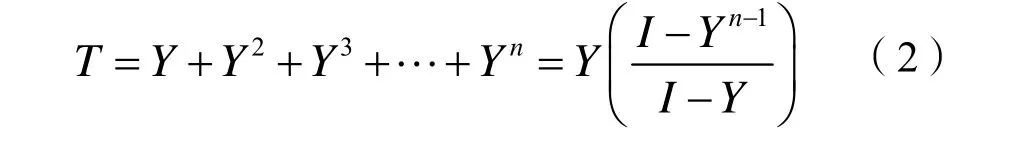

(4)计算综合影响矩阵T(T=[tij]n×n),如表2所示。综合影响矩阵中的每个元素tij表示第i个元素对第j个元素的综合影响程度。综合影响矩阵的计算如下:

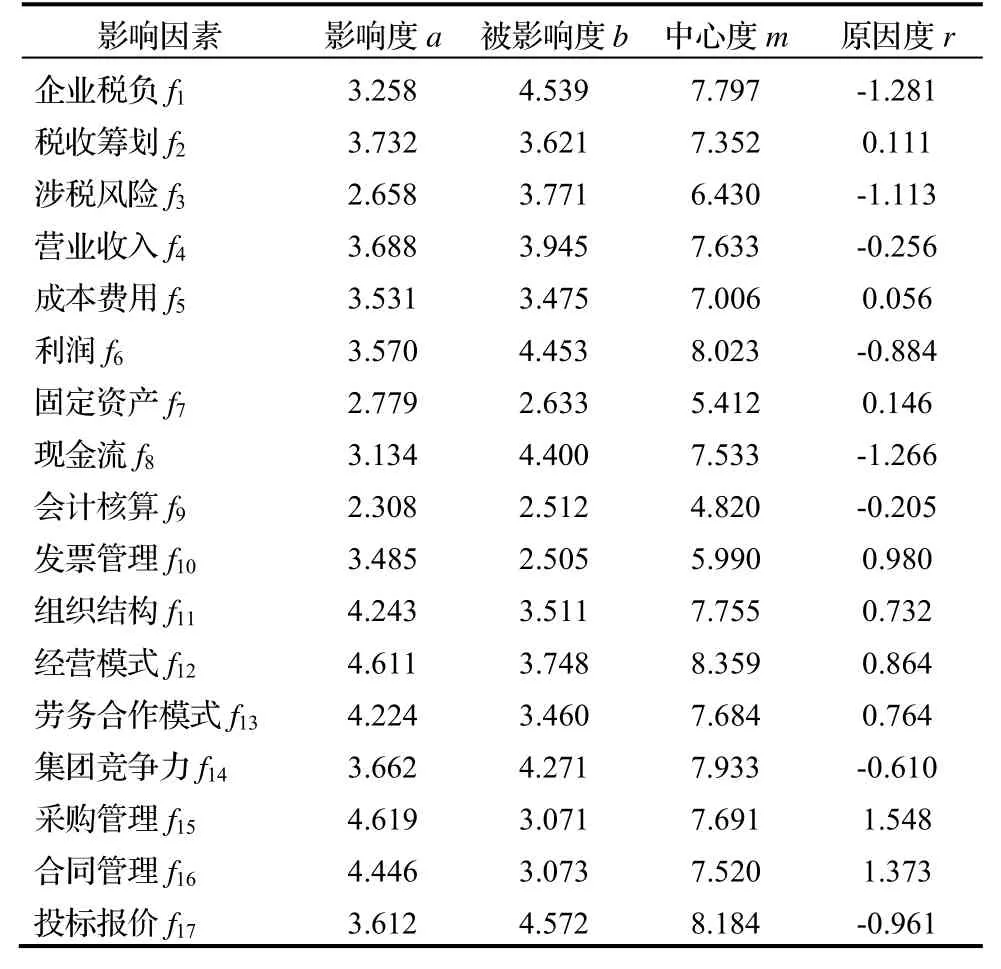

(5)计算每个因素的影响度a和被影响度b以及中心度m和原因度r,如表3所示。影响度是综合影响矩阵T的元素tij按行相加的和,指影响因素fi对其他所有因素的影响程度。被影响度是综合矩阵T中的元素tij按列相加的和,指影响因素fi受到其他所有因素的综合影响程度。中心度是影响因素fi的影响度与被影响度的和,表示该项因素在所有因素中所处的位置,中心度越大,该项因素对其他因素的驱动作用越明显;反之,中心度越小,该因素对其他因素的驱动作用越弱。原因度是影响因素fi的影响度与被影响度的差,当ri>0时,该因素为原因因素,表明对其他因素影响更多;当ri<0时,该因素为结果因素,表明受到其他因素影响更多[18]。

表3 影响因素的综合影响度

(6)绘制原因—结果图,如图2所示。以中心度为横坐标,原因度为纵坐标绘制笛卡尔坐标系,标出每个因素在坐标系中的位置,分析各个因素的重要性,找出关键性因素。

图2 原因—结果关系图

2.2结果分析

根据综合影响关系表和原因结果图可以得出:

(1)经营模式、投标报价、利润、集团竞争力、企业税负、组织结构、采购管理、劳务合作模式是影响建筑企业发展的核心要素,其中经营模式在所有影响因素中处于最核心位置,对其他因素有明显的驱动作用,是营改增背景下影响建筑企业发展的关键因素。

(2)营改增背景下影响建筑企业发展的原因因素有采购管理、合同管理、发票管理、经营模式、劳务合作模式、组织结构、固定资产、税收筹划、成本费用,说明这些因素对其他因素的影响较大。其中采购管理原因度值最大,是主要原因因素,建筑企业应该有针对性地制定措施,消除采购管理对企业的影响。

(3)由各原因因素导致的结果因素有:税负、现金流、涉税风险、投标报价、利润、集团竞争力、营业收入、会计核算,这些因素极易受到其他因素的影响,必须加大管理力度。税负是主要的结果因素,容易受其他因素的影响而制约建筑企业的发展,因此,建筑企业应该制定合理有效的措施降低企业税负。

3 消除营改增不利影响的对策措施

3.1合理选择经营模式

在营改增后的生产和经营过程中,建筑企业应提高法律风险控制意识,尽量采取风险最低的经营模式。

(1)企业应该梳理已有项目的经营模式,对违背建筑法和增值税法的经营模式进行调整,尽量满足增值税管理的要求。

(2)优先选择自管模式。自管模式涉及的纳税主体单一不变,最容易形成完整的增值税抵扣链条,企业的涉税风险最低。

(3)尽量减少风险较高的委管模式,杜绝挂靠模式。营改增后委管模式和挂靠模式的法律风险大幅增加,会对企业造成严重的损害。

(4)在采取联营模式的情况下,联合体中的每个法人应该分别与建设单位签订合同,根据合同中规定的施工任务向建设单位开具增值税专用发票。

3.2合理选择材料供应商

材料供应商的纳税身份有一般纳税人和小规模纳税人,一般规模纳税人可以开具税率为17%的增值税专用发票进行进项税抵扣,以不含税的价格进行报价;小规模纳税人虽然不能开具增值税专用发票,但是增值税税率为3%,以含税价格进行报价,类似于营业税制下的材料报价,且通常小规模纳税人材料要价低。因此企业应该比较前者不含税的材料报价和后者含税材料报价,选择报价较低的材料供应商。

3.3合理制定降低企业税负的措施

企业税负是最主要的结果因素,受原因因素的影响最大。因此,应该准确识别影响企业发展的原因因素,并制定出有针对性的措施。

3.3.1合同管理方面

(1)建筑企业在选择合作方时,应查清对方是否具有法人资格、企业资质等级、偿债能力、支付能力及生产能力等;财务管理部门要调查合作方的纳税人性质、纳税记录,对合作方提供资料进行核实;税务管理部门要协助合同管理部门对已有的合格合作方的税务信息进行及时更新和完善。

(2)建筑企业对已有的合同文本进行修改,制定适合增值税的标准合同文本格式,使权利义务更加明确,责任更加分明,文字表达更加准确。

3.3.2发票管理方面

(1)财务人员应该积极主动学习增值税相关知识以及发票的填写规范,企业也应加强这方面的培训,避免在开具发票时出现发票内容不完整、填写不符合规定、票面字迹不清、盖章歪斜或没有盖章等问题。

(2)财务人员需要注意开具和取得增值税专用发票的时间点。企业提前开具发票意味着提前缴纳税款,会增加企业现金流支出;企业滞后开具发票,晚于纳税时间点交税,企业就必须要缴纳滞后纳税的罚款,所以企业要掌握好相关政策,控制好纳税时间。

(3)企业开具和取得增值税发票要保证“四流合一”,即合同流、发票流、资金流、物资流“四流合一”,避免虚开发票,给企业造成经济损失及增加法律风险。

(4)在项目部设置专人负责项目现场的发票收集及向公司汇总递交,这样可以缩短发票在单位内部传递的时间,避免在规定期限内未认证而给企业造成的损失。

4 结语

营改增对建筑企业发展综合影响程度比较大的因素有经营模式、投标报价、利润、集团竞争力、企业税负、组织结构、采购管理、劳务合作模式,这些因素对其他因素有明显的驱动作用。

影响建筑企业发展的主要原因因素有采购管理、合同管理、发票管理、经营模式、劳务合作模式、组织结构、固定资产、税收筹划、成本费用,因此企业应重点从这几方面着手制定措施,避免营改增为企业带来不利影响。

影响建筑企业发展主要结果因素有税负、现金流、涉税风险、投标报价、利润、集团竞争力、营业收入、会计核算,这些因素受其他因素的影响比较大,企业也应该加以重视。与以往的政策调整相比较,一些平时对企业影响小的因素在营改增后成为突出影响因素,这些结论可以为企业有针对性地制定措施提供依据。

[1]桑广成,焦建玲.营业税改增值税对建筑企业财务的影响及对策[J].建筑经济,2012,33(6):80-83.

[2]刘小勇.营改增对建筑企业的影响及应对策略[J].财会月刊,2014,34(25):166-167.

[3]赵子英.浅析“营改增”实施对建筑企业影响及应对措施[J].财经界(学术版),2014,7(19):269.

[4]王昌芳.试论营改增对建筑企业的影响及对策研究[J].现代国企研究,2015,6(24):96-97.

[5]邱亮.“营改增”对建筑企业的影响研究[J].中外企业家,2016,23(11):16-17.

[6]王雪.营改增对建筑施工企业的影响及应对研究[D].兰州:兰州财经大学,2015.

[7]张学超.建筑企业如何应对营改增[D].北京:首都经济贸易大学,2015.

[8]朱丽彬.营改增对施工企业固定资产影响及应对策略[J].知识经济,2016,18(3)88-89.

[9]张小富,张晓兵.营改增对不同类型建筑项目税负的影响[J].财会月刊,2015,35(6):98-101.

[10]闫霞.浅谈营改增对建筑企业的影响及对策[J].山东社会科学,2015,29(S2):208-209.

[11]王竞.营改增对施工企业的影响及应对措施[J].财经界(学术版),2016,9(6):311.

[12]董海英.论营改增对建筑企业经营管理的影响[J].现代经济信息,2015,12(10):202-203.

[13]尤完,邢作国,等.建筑业劳务用工方式研究报告[J].建筑,2014,21(12):12-25.

[14]朱梦婷,陆惠民.建筑企业品牌与竞争力[J].工程管理学报,2011,25(1):100-104.

[15]冯文钊.营改增对建筑企业的影响及对策分析[D].北京:财政部财政科学研究所,2014.

[16]G.Kou,D.Ergu and J.Shang,Enhancing data consistency in decision matrix:Adapting Hadamard model to mitigate judgment contradiction[J].European Journal of Operational research,2014,236(1):261-271.

[17]Jiun-I Shieh,Hsin-hung Wu.Measures of Consistency for DEMATEL Method[J].Communications in Statistics-Simulation and Computation,2016,45(3):781-790.

[18]赵娟,史文兵,穆兴民.基于DEMATEL方法的水资源承载力影响因素分析[J].生态经济,2015,31(9):166-169.

Analysis of Influence Switching Business Tax to VAT on the Development of Construction Enterprise Based on DEMATEL Method

LIU Chun,YOU Wan

(School of Economics and management Engineering,Beijing Architecture University,Beijing 100044,China,E-mail:358865315@qq.com)

This paper comprehensively analyzes the influence of switching business tax to VAT on regulation of construction enterprise production and management,and sets up an index system of influencing factors which restrict the development of the construction enterprise under the background of switching business tax to VAT. The DEMATEL method is used to quantitatively analyze the relationship between various influencing factors. Factors of higher centrality are management models,bidding price,profit,group competitiveness,enterprise tax burden,organization structure,purchasing management, and labor service cooperation mode under the background of switching business tax to VAT. The main factors are purchasing management,contract management,invoice management,etc.. The main results factors caused by cause factors are enterprise tax burden,cash flow,and the risk of tax etc.. Finally, from the angle of the centrality and cause factors, the paper puts forward the coping strategies to eliminate these key factors.

switching business tax to VAT;DEMATEL;construction enterprise;influence factors

F812.42

A

1674-8859(2016)05-006-06

10.13991/j.cnki.jem.2016.05.002

2016-07-02.

刘春(1991-),女,硕士研究生,研究方向:工程造价管理;

尤完(1962-),男,教授,硕士生导师,研究方向:工程项目管理,商业模式创新。