人口老龄化对自然利率的冲击

——兼论低利率环境中的宏观审慎政策选择

朱 军 李建强

一、引言

在2008 年国际金融危机爆发之后,为刺激经济复苏,世界主要发达经济体的中央银行纷纷下调利率。各国利率降至历史低位,譬如欧元区、丹麦、瑞士、瑞典和日本;而为了缓解本币升值压力带来的出口竞争力下降,一些新兴市场经济体如土耳其、巴西等也曾普遍采取降低利率的措施响应发达国家的利率调整。2021 年以来,尽管已有一些经济体中央银行的货币政策陆续转向正常化,但从历史上来看全球利率仍处于低位状态,甚至有个别国家为负利率。相应地,非常规货币政策在低利率状态附近难以退出。这意味着,“利率持续下降且维持在低位”已成为当前货币政策面临的一个主要挑战。与此同时,除了经济周期的影响因素之外,利率走低的背后还可能存在人口老龄化的结构性因素。

从国际政策实践的角度来看,许多国际组织已经释放出明确的信号,即制定货币政策必须考虑人口年龄结构的变动。因为人口生育率的持续走低降低了资本边际回报率,造成了企业投资需求的下降;而人均预期寿命的稳步提升减少了社会的边际消费倾向,导致预防性储蓄增加。这二者共同推动了自然利率的变化。更重要的是,受人口结构基本面因素的影响,作为引导政策利率操作的锚——自然利率会呈趋势性下行,政策利率将随之做出被动性、适应性的调整。在低利率环境中,货币政策刺激经济增长的有效性已接近极限。此时,中央银行放松银根不仅收效甚微,还会造成政策利率持续走低,进一步侵蚀政策空间,带来更长时间的经济衰退以及更缓慢的经济复苏。①Blanchard,O.,Ariccia,G.D.,&Mauro,P.(2010).Rethinking Macroeconomic Policy.Journal of Money,Credit and Banking,42(S1),199-215.总结而言,随着人口老龄化的演进,自然利率变动、货币政策操作空间收窄、传导效果弱化和风险积聚将是各国中央银行和政府决策主体面临的主要挑战和难题。

与此同时,根据中国老龄协会的统计,中国已经成为世界上老年人口最多的国家,也是人口老龄化发展速度最快的国家之一。事实上,人口老龄化趋势会遏制经济增长,中央银行的利率政策需要保持低位,而低利率环境会导致金融体系的周期性风险及其风险的持续累积。党的十九大明确提出,要健全货币政策与宏观审慎政策“双支柱”调控框架,守住不发生系统性风险的底线。因此,考察人口老龄化及其产生的低利率环境,深刻认识其对自然利率及其中国长期经济增长的影响,对探索更加符合老龄化特征的宏观审慎政策具有重要的现实意义。

二、相关文献

伴随着人类文明的进步,老龄化是人口结构演化进程中不可逆的现象。预计在2000 年至2050 年期间,世界各国60 岁及以上人口的比例都将增加。②Bloom,D.E.,Canning,D.,&Fink,G.(2008).Population Aging and Economic Growth.PGDA Working Papers 3108.越来越多的研究开始关注人口老龄化的经济增长和深层结构的影响,认为生育率下降对人均产出增长有负向影响。对此,在内生增长框架下,Prettner 认为人口老龄化影响长期经济与否取决于半内生增长框架下生育率与死亡率之间的相对变化。③Prettner,K.(2013).Population Aging and Endogenous Economic Growth.Journal of Population Economics,26,811-834.在对储蓄率和经济增长的直接影响方面,通过分析人口老龄化与中国储蓄率的动态演化,汪伟和艾春荣发现“由寿命延长带来的储蓄动机”既能解释中国储蓄率在时间上的上升趋势,也能解释区域间的梯度差异。④汪伟、艾春荣:《人口老龄化与中国储蓄率的动态演化》,《管理世界》2015 年第6 期。明显地,生育率降低和平均预期寿命延长会加深人口老龄化。对此,耿志祥等认为生育率降低会减少当期国民储蓄和投资,从而使资产价格下降、资本积累上升,生育率降低和平均预期寿命延长同时期发生会使长期资产价格产生通缩效应。⑤耿志祥、孙祁祥等:《人口老龄化、资产价格与资本积累》,《经济研究》2016 年第9 期。使用1980—2010 年期间美国各州人口老龄化速度的预测老龄化对州人均产出的经济影响,Maestas et al.发现60 岁以上人口比例每增加10%,美国人均国内生产总值增长率就会降低5.5%。⑥Maestas,N.,Mullen,K.J.,&Powell,D.(2016).The Effect of Population Aging on Economic Growth,the Labor Force and Productivity.NBER Working Papers 22452.都阳和封永刚研究了人口快速老龄化对于中国经济增长的直接冲击,认为人口老龄化只有在达到一定阈值时才有显著影响。⑦都阳、封永刚:《人口快速老龄化对经济增长的冲击》,《经济研究》2021 年第2 期。当然,也有学者认为人口老龄化并不一定是经济增长的负面因素。⑧Futagami,K.&Nakajima,T.(2001).Population Aging and Economic Growth.Journal of Macroeconomics,23(1),31-44.此外,也有研究讨论人口老龄化对于公共福利性支出的影响。对此,龚锋等发现人口老龄化对人均公共福利性支出的影响取决于老年人福利性支出的受益率,以及年轻人负担的劳动所得税税率的高低。⑨龚锋、王昭等:《人口老龄化、代际平衡与公共福利性支出》,《经济研究》2019 年第8 期。而针对转型经济,基于人口老龄化经由人力资本积累影响经济增长的机制分析,汪伟和咸金坤建议通过重新设计教育融资模式应对日益严重的人口老龄化的负面冲击。⑩汪伟、咸金坤:《人口老龄化、教育融资模式与中国经济增长》,《经济研究》2020 年第12 期。

而人口老龄化除了直接影响经济结构之外,其对自然利率及其之中宏观经济的影响是被忽视的重要机制。对于自然利率,其是储蓄—投资达到均衡时的利率,也是市场供需实现均衡的利率。Borio 研究发现,人口老龄化引起的投资—储蓄结构性失衡是不可忽视的,这对社会需求结构产生重大而又深远的影响。⑪Borio,C.(2016).Towards a Financial Stability-oriented Monetary Policy Framework.BIS Working Paper.生育率下降引起了劳动力供给的减少,抬高了资本劳动比例,降低了资本边际产出;而预期寿命延长则强化“为退休储蓄”动机,迫使在职者和退休者减少消费,边际消费倾向的下降,进一步增加预防性储蓄。这两者共同推动了自然利率的逐渐走低。①Bielecki,M.,Brzoza-Brzezina,M.,&Kolasa,M.(2018).Demographics,Monetary Policy and the Zero Lower Bound.Narodowy Bank Polski Working Paper,284.考虑到生产力的异质性问题,人口老龄化造成了社会生产力损耗,也会抑制总需求,引起自然利率的低频波动。不仅如此,人口老龄化还会通过金融加速器的机制影响利率动态。在此背景下,企业资产负债表恶化与资本边际产出下降的相互作用,共同推动企业信贷需求持续走低,从而放大了劳动力减少对自然利率产生的影响。目前,人口结构变化对自然利率的直接影响,在实证上也开始引起关注。王博和陈开璞(2021)结合两期和多期OLG 模型研究中国人口结构变化对自然利率的影响。②王博、陈开璞:《人口结构变化对自然利率的影响》,《财贸经济》2021 年第12 期。

在国际上,有关低利率环境下自然利率演变及其现有货币政策的局限性问题逐渐受到关注。对此,Laubach &Williams 研究发现,2008 年国际金融危机后,为刺激经济复苏,尽管许多国家都采用了量化宽松货币政策,但学界与市场普遍认为低利率仅是一个阶段性现象,市场利率不会持续处于低位,一旦经济持续回暖后,量化宽松货币政策就会适时地退出,市场利率自然回归常态。③Laubach,T.&Williams,J.(2016).Measuring the Natural Rate of Interest Redux.Business Economics,51,57-67.但由于利率下限存在,在经济下行时期,降息就很容易触及零利率下限。因此,中央银行通过降息应对衰退冲击和刺激经济的能力,可能会受到更大的限制,导致货币政策刺激经济的空间更加有限。④Hirose,Y.&Inoue,A.(2016).Zero Lower Bound and Parameter Bias in an Estimated DSGE Model.Journal of Applied Econometrics,31(4),630-651.虽然中国人民银行于2022 年1 月发布了《宏观审慎政策指引(试行)》,但人口老龄化背景下选择什么样的宏观审慎政策来完善货币政策框架,还没有文献讨论。

总体上,现有研究在以下几个方面还未有涉猎:(1)现有文献将“人口老龄化”和“低利率环境”视为两个独立议题,忽视了人口结构性因素对自然利率及其低利率环境的塑造影响。(2)现有文献没有刻画人口老龄化对于自然利率的内在影响,也没有在对自然利率牵引形成的低利率环境中剖析货币政策失效的内在机理。(3)既有研究局限于分析造成利率下降的短期冲击,并未涉及持续低利率环境产生的影响,也没有模型刻画内生化金融因素的反馈机制。因而,在应对人口老龄化方面的宏观审慎政策选择也未有细致的讨论。

鉴于现有研究的不足,本文做出以下三个方面的边际创新:(1)通过引入行为经济学中利率定价机制,将“人口老龄化”和“低利率环境”这两个主题结合构建出一个统一的理论模型,形成一个包含“人口结构—经济环境—货币政策”相互作用的新理论框架。(2)采用动态随机一般均衡模型,结合人口结构的变化程度剖析其对于自然利率、长期增长和货币政策调控的影响。该模型既可以进行长期稳态分析,又可以刻画低利率环境中传统货币政策的问题及其应对政策效果。(3)显性化刻画“零利率下限”约束和抵押品约束,讨论宏观审慎政策选择的福利效应,并具体化最优的宏观审慎政策选择,进而为完善中国的货币政策框架提供理论依据。

三、理论模型与参数校准

为了观察人口结构变化对自然利率及其经济稳态的影响,刻画其影响货币政策的经济环境,本文借鉴Ikeda &Saito 的人口结构构建异质性代表性经济行为人的动态随机一般均衡模型。⑤Ikeda,D.&Saito,M.(2014).The Effects of Demographic Changes on the Real Interest Rate in Japan.Japan and the World Economy,32,37-48.在这一框架下,引入金融摩擦因素,用以讨论人口结构老龄化与金融摩擦的相互强化和彼此作用机制。具体模型的各个模块设计如下:

(一)家庭部门

1.居民的构成

假设代表性家庭由工作居民和退休居民构成。其中工作居民的效用函数为:

其中,cy,t是工作居民的人均消费,hy,t是工作居民人均持有的房屋,lt是人均劳动供给。参数j、χ和η分别表示工作居民的房屋偏好、劳动供给在效用中的权重以及劳动供给Frisch 弹性的逆。

设定退休居民的效用函数为:

其中,co,t是退休居民的人均消费,ho,t是退休居民人均持有的房屋。

2.人口老龄化的设置

经济中总人口数量为Nt,其中工作居民人口数量为,退休居民人口数量则为Nt-。设定工作人口占总人口比重表示为,相应地,1-反映经济中人口老龄化特征。

3.家庭部门的目标问题

代表性家庭部门通过选择消费、房屋、劳动以及储蓄进行效用最大化。则家庭部门的效用函数可以表示为:

家庭部门的预算约束方程为:

(二)企业家部门

假设代表性企业家生产同质的中间产品Yt,投入要素有劳动、资本Kt-1和房屋He,t-1。定义代表性企业家的生产函数为:

其中,ϕ和α分别表示资本和房产要素投入的产出弹性,Xt是价格加成,zt衡量了技术冲击。参照Kiyotaki &Moore 的研究,①Kiyotaki,N.&Moore,J.(1997).Credit Cycles.Journal of Political Economy,105(2),211-248.企业家以房产为抵押品向金融中介贷款,即:

其中,Rb是贷款利率,Bt是企业家贷款规模,He,t是企业家拥有的房产规模。κ反映企业家借贷抵押率,其值越大说明相当抵押品的价值可提供更多的贷款。该参数具有乘数放大效应,这也是内生性金融加速器机制的重要表现。与家庭居民不同,企业家具有创业和再生产的偏好而缺乏耐心,因而βe<βh。企业家通过选择消费、劳动投入、房屋、投资以及贷款规模最大化自身的效用。定义企业家的效用函数为:

企业家的预算约束方程为:

企业家的资本积累过程为:

(三)金融中介部门

参照Iacoviello(2015)的研究,①Iacoviello,M.(2015).Financial Business Cycles.Review of Economic Dynamics,18(1),140-163.本文设定金融中介的目标函数是:

其中,βf是金融中介的贴现率,Divf,t是金融中介利润。为保证金融中介不存在自我融资的可能性,设定金融中介不考虑净值积累,每期利润全被消费Divt=Ntcf,t。金融中介的预算约束方程和资本监管约束方程分别是:

式(12)表明金融中介不能过度负债,上限不能超过其资产的给定比例。CRR是中央银行规定的金融中介必须满足的资本充足率目标。

(四)零售商部门

零售商向企业家购买同质中间产品之后,贴标差异化包装后向最终产品生产商销售。零售商的生产函数是Yt(i)=Mt(i),Yt(i)和Mt(i)分别表示零售产出和中间投入。最终产品厂商加总所有的零售产品,即:

其中,ε表示零售产品之间的替代弹性,Yt为最终产品。零售产品的市场需求为:

其中,Pt(i)表示零售商i 的价格,Pt是最终产品价格,ε表示不同零售产品之间的替代弹性。零售商采用Rotemberg(1982)的定价方式,②Rotemberg,J.(1982).Sticky Prices in the United States.Journal of Political Economy,90(6),1187-1211.设定价格调整是有成本的,调整成本的函数为:

其中,φP是零售商价格的调整成本,零售商选择Pt(i)最大化预期贴现利润,即:

根据经济对称均衡Pt(i)=Pt,获得最优定价为:

(五)中央银行

考虑到“零利率下限”的约束(Zero Low Bound,ZLB),定义中央银行的货币政策规则为:

其中,R zlb=1 表示“零利率下限”。Rt是政策利率,R、π和Y分别表示稳态名义利率、通货膨胀和产出水平。β衡量利率调整的平滑性,κπ和κY衡量中央银行对通货膨胀和产出缺口的反馈程度。

(六)市场出清和外部冲击

产品市场、劳动市场和房产市场分别满足相应的出清条件。

(七)数据来源

以全球2000 年第1 季度至2018 年第4 季度作为样本区间,本文的基础数据来源于Wind 数据库和亚特兰大联邦储备银行数量经济研究中心(Center for Quantitative Economic Research,CQER)数据库。在参数校准方面,针对与模型稳态有关的参数,本文根据理论模型的最优条件将其表示为内生变量稳态值,继而再与样本实际数据进行匹配得到这些参数的校准值。①限于篇幅,本文略去了一阶均衡条件及下文数据方法、福利分析的处理过程和图示结果,感兴趣的读者可向作者索取。

(八)参数校准与“贝叶斯”估计

根据样本期内老年人口抚养比平均历史估算,退休人口占比1-为0.1,年轻人和老年人的主观贴现率分别取值0.989 和0.999。家庭对房屋的偏好取值0.04,匹配房地产的总市值占GDP 的411%。家庭对劳动供给的偏好取值3.95,匹配劳动供给一天8 小时。家庭劳动供给的Frisch 弹性取值2,季节调整后的逆为0.5。②陈小亮、马啸:《“债务-通缩”风险与货币政策财政政策协调》,《经济研究》2016 年第8 期。企业家和金融中介的贴现率分别取值0.95 和0.97。根据2017 年中国银监会发布的《商业银行押品管理指引》,企业家借贷抵押率取值0.7。资本产出弹性取值0.55,房地产和劳动产出弹性分别取值0.05 和0.4,资本折旧率季度值取0.025。③孟宪春、张屹山等:《有效调控房地产市场的最优宏观审慎政策与经济“脱虚向实”》,《中国工业经济》2018 年第6 期。根据2012 年中国银监会发布的《商业银行资本管理办法(试行)》,金融中介的资本充足率目标取值8%。零售产品的替代率取值11,意味着稳态加成率为10%④刘斌:《物价水平的财政决定理论与实证研究》,《金融研究》2009 年第8 期。,余下参数通过“贝叶斯”方法进行估计。此外,本文进行模型适用性检验,结果发现:在总体上,本文主要宏观经济变量的“矩匹配”较为理想,可以进行量化模拟研究。

四、结果分析

厘清人口老龄化对经济长期稳态环境的变化、影响机制,特别是对货币政策主要传导工具“利率”的影响是完善宏观审慎政策体系的关键。具体分析如下:

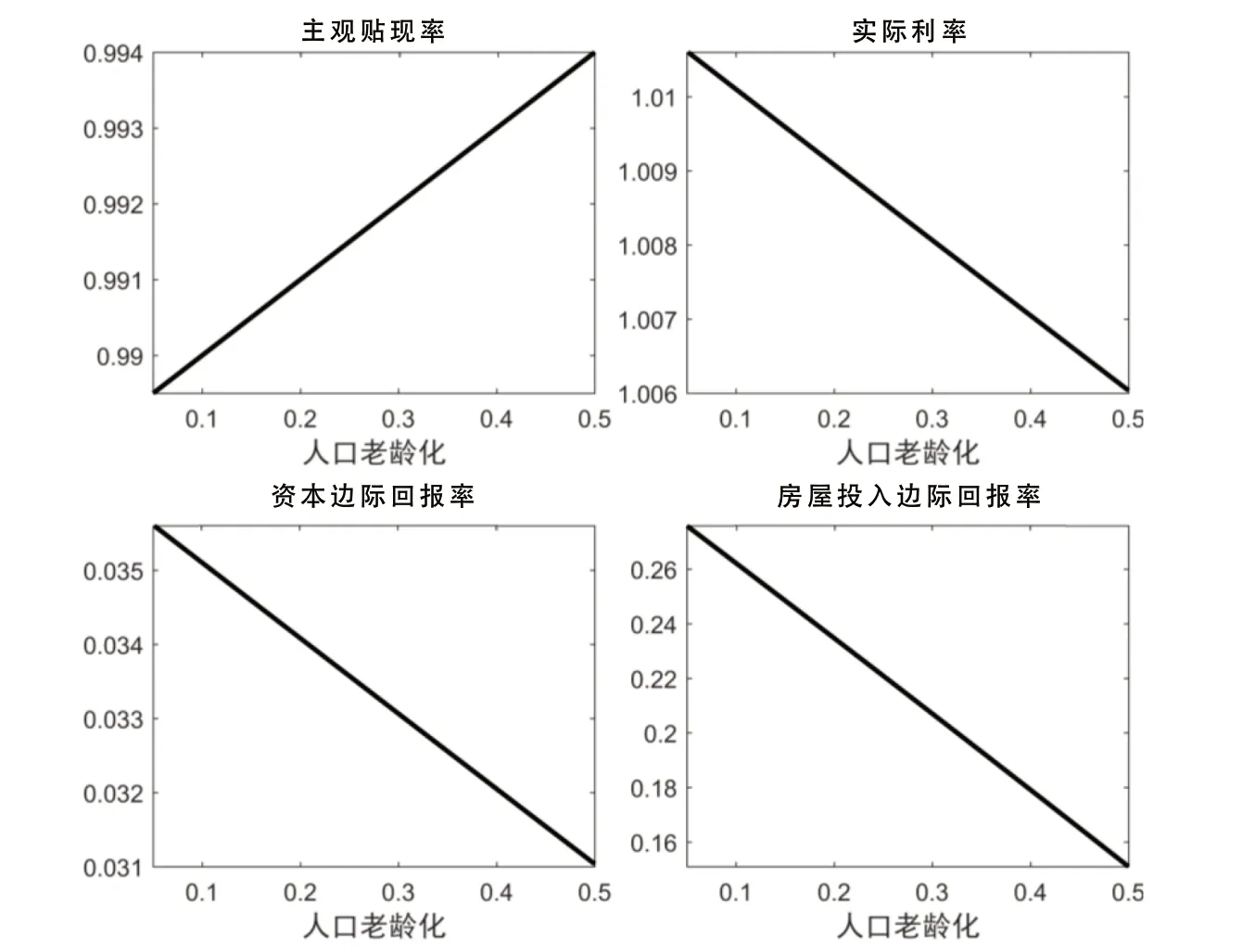

(一)人口老龄化牵引自然利率下行

随着人口结构的老龄化,家庭更多地表现出退休居民的风险规避特征,主观贴现率上升。也就是说,由于βh=(1-)βo+βy,βo>βy,下降会带来βh上升,增加刚性养老储蓄;同时,人口老龄化也造成劳动力供给减少,降低资本和房屋等生产要素的边际回报率,投资需求也随之下降。当经济达到稳态均衡时,自然利率也会随之下降,R=1/βh。这说明人口老龄化影响着家庭储蓄和企业投资决策,牵引着“自然利率”的趋势性下行。以上传导机制如图1 所示:

图1 人口老龄化下的经济稳态分析

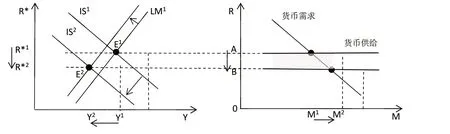

反过来,自然利率的趋势性下行形成了低利率环境。自然利率是货币政策调控的“风向标”,直接决定着政策利率水平是否合意。泰勒规则表明:在盯住自然利率的前提下,中央银行会根据实体经济基本面的变化调整“政策利率”引导“市场利率”不断逼近“自然利率”,达到充分就业(产出缺口为零)和物价稳定(通胀缺口为零)的目标。如果自然利率(见图2)趋势性下行,那么政策利率将跟进进行适应性的被动调整,进而引导市场利率不断走低,形成低利率环境。

图2 自然利率牵引政策利率的下调

图2 左边表示:在实体经济市场上,由于人口老龄化造成市场需求不足,自然利率由R*1下降至R*2,相应地,图2 右边表示:在货币市场上,受自然利率趋势性下行影响,政策利率从A 下调至B,政策操作空间(灰色部分)被收窄,市场均衡由E1 移至E2,形成低利率环境。

(二)低利率环境强化“零利率下限”约束的机制

国际实践经验表明,低利率背景下的宏观经济金融环境进一步强化了“零利率”下限约束,改变了常规货币政策的传导渠道。所谓的“零利率”下限约束是指:由于货币具有储藏职能,居民持有货币成本几乎为零,但居民不可能接受负利率;因而当政策利率降息至0%时,向下继续调整的空间几乎没有。为刻画人口老龄化引起的低利率环境,笔者在技术上采用Guerrieri &Iacoviello 提出的分段线性逼近方法进行偶然束紧约束(occasionally binding constraint)求解,捕捉不同区制下理性预期调整对宏观政策的影响。①Guerrieri,L.&Iacoviello,M.(2015).Occbin: A Toolkit for Solving Dynamic Models with Occasionally Binding Constraints Easily.Journal of Monetary Economics,70,22-38.

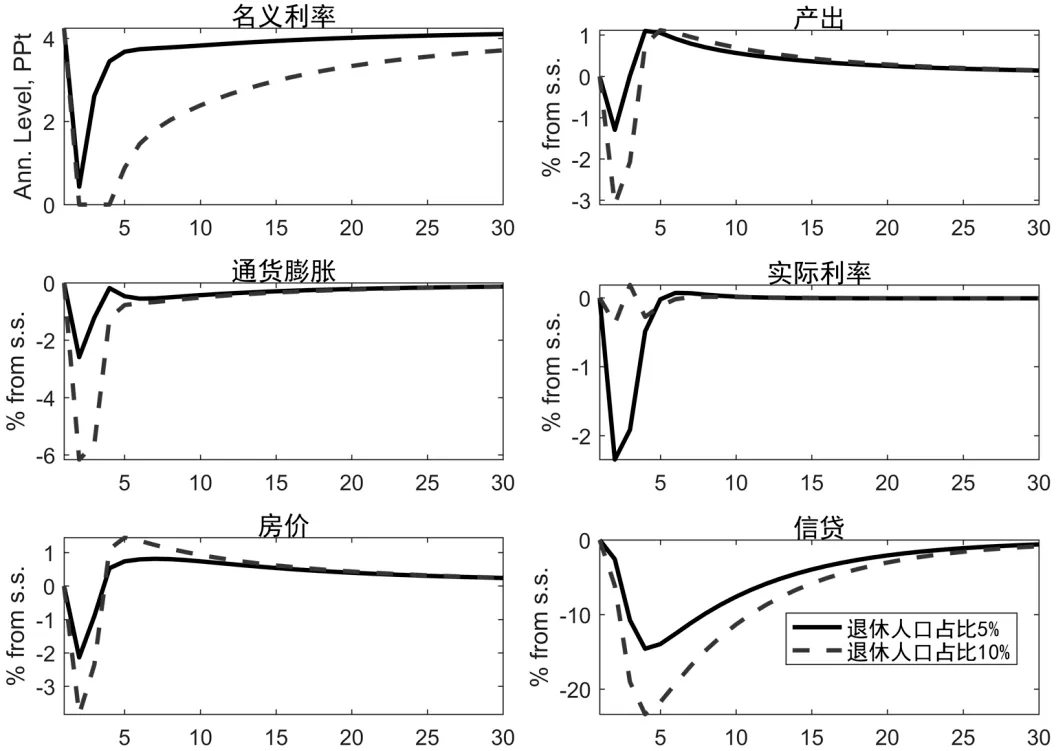

图3 显示:(1)在相同的负向需求冲击下,当退休人口占比为5%时,中央银行降息未触及“零利率下限”,迅速返回4%的稳态水平。而当退休人口占比为10%时,中央银行降息触及“零利率下限”,逐渐返回不及4%的稳态水平。(2)对比其他脉冲响应的结果发现:人口老龄化加深后实际利率上升,产出、物价以及房价波动幅度更大。究其原因,是人口老龄化引起自然利率趋势性下降,并牵引政策利率中枢下移,形成了低利率环境。在低利率环境中,中央银行受“零利率下限”的约束使得降息空间有限,难以降到足够低的水平。在这一环境下,中央银行的货币政策无法有效抵消需求不足带来的通缩压力,导致实际利率上升、企业实际债务负担和融资成本增加,最终造成经济更严重、更长时间的衰退,更缓慢、更浅的复苏(Farhi &Werning,2016)。①Farhi,E.&Werning,I.(2016).A Theory of Macroprudential Policies in the Presence of Nominal Rigidities.Econometrica,84(9),1645-1704.(3)人口老龄化也会减少劳动供给,造成房屋劳动投入比上升,房屋边际回报率降低,导致企业对房屋的需求下降、带来房价下跌,进而收紧企业抵押的信贷约束。

图3 面对负向需求冲击时“零利率下限”的约束效应

根据上述分析,人口老龄化越严重,自然利率趋势性下行越大,越容易形成低利率环境。

五、进一步的宏观审慎政策分析

在未来人口老龄化带来低利率的环境下,宏观审慎政策能否弱化“零利率下限”约束对货币政策的影响、能否稳定经济波动值得关注。对此,本文讨论人口老龄化牵引自然利率下行趋势下的宏观审慎政策问题,提供完善应对人口老龄化长期影响的宏观审慎政策具有重要价值。具体分析如下:

(一)低利率环境中的宏观审慎政策工具

“贷款价值比”和“逆周期资本”要求是两类重要的宏观审慎工具。在此笔者设定这两类宏观审慎政策的工具如下:

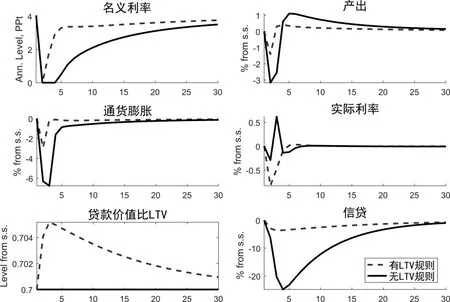

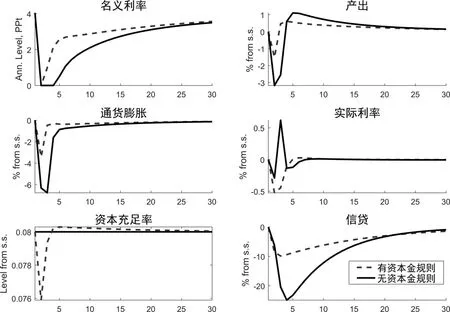

其中,式(20)是“贷款价值比规则”,式(21)是“逆周期资本规则”。前者涉及信贷需求约束,后者则为信贷供给约束。K和CRR分别表示稳态贷款价值比和稳态资本充足率,bϕ ≥0和bψ ≥0分别反映贷款价值比和资本充足率对信贷的反馈程度。在人口老龄化引致低利率的环境下,对比是否具有宏观审慎规则的经济响应结果见下页图4 和图5。

图4 “零利率下限”约束下存在“贷款价值比规则”的经济效应

图5 “零利率下限”约束下存在“逆周期资本规则”的经济效应

图4 和图5 显示:面对相同的负向需求冲击,如果没有宏观审慎政策,中央银行降息会触及“零利率下限”。这进而会削弱货币政策的有效性,放大信贷抵押约束机制,锐减信贷需求,进而使经济陷入深度衰退。相反,如果采取宏观审慎政策,不论是贷款价值比规则(对应图4 中有LTV 规则),还是逆周期资本规则(对应图5中有资本金规则),中央银行可以通过动态调整信贷约束,适度放松信贷供给和需求两端的约束,降低了其降息触及“零利率下限”的概率。面对负向需求冲击,有宏观审慎政策规则的机制进而可以降低实际利率,缓解产出、通货膨胀和信贷下降的程度。

(二)进一步的政策前沿曲线分析

从长期稳定经济、减少经济波动的视角来看,研究发现:人口老龄化程度越高,宏观审慎政策平抑产出和信贷的波动越显著,并且“信贷产出比”更适合作为金融稳定的衡量指标,其调节宏观经济具有事半功倍的效果。

六、结论与政策建议

在动态随机一般均衡模型中引入人口结构异质性和金融摩擦因素,前文讨论了人口老龄化对于自然利率和经济稳态的长期影响。通过刻画“零利率下限”和货币政策作用区间收窄的经济背景,分析了宏观审慎政策如何弥补货币政策调节的不足。研究发现:首先,人口老龄化造成自然利率趋势性下行,进而牵引政策利率向下适应性调整,共同形成“低利率”经济环境。其次,在这种“低利率”环境中,“零利率下限”约束和抵押贷款约束会相互叠加、彼此强化,削弱了货币政策的有效性。在人口老龄化形成的低利率环境中,宏观审慎政策不仅直接影响资金借贷成本,减轻抵押品效应,而且也弱化了低利率环境下“零利率下限”约束对货币政策的影响,宏观审慎政策的重要性显得尤为突出。最后,人口老龄化程度越高,宏观审慎政策平抑产出和信贷的波动越显著,“信贷产出比”更适合作为金融稳定的衡量指标,其调节宏观经济具有事半功倍的效果。

综上所述,提出如下的政策建议:

第一,由于人口老龄化是不同发展阶段的经济体都会面临的长期趋势和不可逆过程,中央银行在评估和制定中长期货币政策框架时不能忽视人口老龄化的因素,要关注人口老龄化带来的自然利率下降问题。

第二,坚持以供给侧结构性改革为主线,解决储蓄投资结构不平衡的根本性问题,以此减轻“零利率下限”的相关约束,给未来货币政策操作留下更多空间。而在自然利率不断下行带来政策利率下行的背景下,应重视货币政策的作用空间收窄、作用效果降低的情况,及时关注宏观审慎政策的补充。

第三,丰富和完善中央银行货币政策框架,细化宏观审慎政策的选择,促进货币政策和宏观审慎政策“双支柱”的有效配合。建议在中长期实施“贷款价值比”和“逆周期资本”并存的宏观审慎政策措施。在考虑金融稳定的目标框架时,建议以“信贷产出比”作为金融稳定的衡量指标,并根据经济情景调节“贷款价值比”和“逆周期资本”的执行力度。

第四,逐步建立起应对人口老龄化的大宏观审慎政策,做好货币政策与其他政策的协调配合。除了以微观为导向的监管政策外,决策主体还需要考虑建立财政政策、货币政策以及结构性政策在内的大宏观审慎政策框架,促进并保持自然利率在合适的水平。具体就是要延缓自然利率的下行速度以降低人口老龄化对实体经济和金融市场的影响,增加货币政策利率调整的回旋余地。

第五,充分发挥结构性政策、财税政策与货币政策的协调配合作用,形成供给体系、需求体系和金融体系相互支撑的三角政策框架以应对人口老龄化带来的经济波动影响。具体而言,实施结构性政策就是建议加快推进结构性改革,支持经济结构调整、增强经济发展动力,扭转全要素生产率下降的趋势;制定投资友好型的税收营商环境与监管政策,强化财政对基础研究与技术转化的支持力度,增加能够提高生产率的全球人才吸收和创新架构,增强实体经济的创新和应用能力;完善多种类型政策相结合的宏观审慎政策体系,夯实金融体系基础,以阻断信贷抵押约束与“零利率下限”约束的共振作用,稳定宏观经济。