高管变更对内部控制质量的影响研究*

重庆理工大学会计学院 陈丽蓉 罗 星 韩 彬

高管变更对内部控制质量的影响研究*

重庆理工大学会计学院陈丽蓉罗星韩彬

高层管理人员在公司扮演者至关重要的角色,公司高管变更会影响公司发展战略、经营决策等,进而影响企业内部控制质量。国有上市公司治理结构等的特殊性会影响高管变更对企业内部控制质量的影响。本文理论分析并实证检验了高管变更对内部控制质量的影响,进一步考察了不同产权性质背景下两者间相关关系可能存在的差异。结果表明:高管变更对内部控制质量存在负向影响,国有产权性质会加剧高管变更对内部控制质量的负向影响。

高管变更内部控制质量内部控制

一、引言

高管变更一直是学术界研究的热点问题,高管变更是董事会做的最重要的决策之一,并被作为约束经理人行为的机制。首先它会影响企业战略发展、投融资行为以及运营和财务决策。其次,高管变更作为企业的一项重大事项,意味着组织利益相关者间资源的重新配置和结构关系的重塑。因此,高管变更可能会引起一定程度的组织动荡。自美国《萨班斯法案》颁布以来,内部控制的重要性日益凸显,已逐步成为世界各国防范企业风险、提升管理质量的利器。与此同时,我国自2012年1月1日起,在主板国有控股上市公司开始强制实施内部控制规范体系。高管人员位于科层结构的顶端,扮演着“中心人”的角色,同时作为内部环境的重要组成部分深刻影响企业内部控制环境。

目前,已有多数学者对高管变更的效应以及内部控制的影响因素进行了深入研究。刘星发现发生高管变更后的公司其未来业绩有明显提高,但这一促进效应仅在权力较小的高管被变更后出现。陈健等研究发现公司控制权变化后,高管变更的公司的绩效显著提高,而且绩效表现好于公司控制权变化后高管未变动的上市公司的绩效表现。然而朱红军发现高管人员的变更不能显著改善企业经营业绩低劣的状况,带给企业的仅有显著的盈余管理行为。朱星文发现发生高管变更的当年存在严重的盈余管理行为。赵息、张西栓运用结构方程分析并实证检验了高管权力与内部控制之间反向的相互影响关系。那么,高管变更会对企业内部控制质量产生怎样的影响呢?这一影响是否会因产权性质差异存在异化现象呢?

基于此,本文以2009年-2014年A股上市公司为研究样本,理论分析并实证检验高管变更与内部控制质量之间的相关关系,以及这一相关关系在不同产权背景下产生的差异。本文的主要贡献体现在以下两个方面:其一丰富了企业内部控制质量影响因素的研究文献,为该领域提供一个新的视角;其二,有助于我们从内部控制角度理解不同产权背景下高管变更的经济后果,进而为提升企业内部控制质量和完善高管选聘制度提供有益借鉴。

二、理论分析与研究假设

内部控制制度是经理层制定,董事会审批通过,抑制管理人员在攫取短期盈利机会中的机会主义倾向、保证法律、发展战略及董事会决议切实贯彻实施的措施。首先,公司高管人员的变更往往意味着公司战略、经营政策等的变化和调整。其一,稳定的内部环境是有效实施内部控制的基础,高层管理人员作为决策制定的领头羊在战略制定和实施过程中扮演着至关重要的角色,其在制定企业战略并考虑实施时使用的自由裁量权除了受组织特征的影响,还受管理者个性的影响。因此,高管人员的变更,意味着公司战略的改革,并将打破企业稳定的内部环境,破坏管理层之间的默契,进而影响企业内部控制。其次,根据委托代理理论,高管与股东之间存在利益冲突,股东依靠内部和外部监控机制来帮助解决所有权和控制权分离的代理问题,同时高管可能会有牺牲股东利益来换取自身利益的经营决策。如利用职权增加在职消费;为掌握更多资源或获得更高报酬而过度投资;为保住自身职位不被他人取代而进行特殊投资;当公司面临被收购威胁时,更多考虑自身利益的保障程度等,通过发动并购行为获得更高的薪酬和在职消费。高管的自利行为干扰了动态激励机制的正常运行,影响了公司治理效率的有效发挥。

此外,根据社会网络理论和结构洞理论,产生于社会网络结中的董事的社会资本,能够促成更多的企业内部和企业间的合作和协同行为,带来持久的、相互联系的人际关系。社会网络成员的资源和所获取的权力极大地受到网络位置的影响,位于结构洞位置的董事享有信息优势和控制优势,高管作为企业资源交换和信息传递的枢纽恰恰处于企业网络中“结构洞”的位置。因此,高管的变更会带来企业获取信息、企业内部合作、企业间合作等一系列变动最终导致企业网络变动,进而影响企业内部控制的质量。首先,这种变动可能会导致利益者关系的瓦解和重建,降低利益相关者与企业保持长久契约关系的意愿,甚至导致现有契约关系中的利益相关者撤出投入企业的资源;其次,高管变动打破了网络的稳定性,在影响利益相关者关系的同时造成了网络环境的不稳定,破坏了内部控制制度实施所需要的稳定环境,最终对内部控制质量产生负面影响。综上,提出假设:

假设1:高管变更对内部控制质量存在负向影响

我国国有上市公司在治理结构、高管聘任等方面不同于非国有上市公司。一方面,在我国国有上市公司,公司股权集中度较高,一些公司董事长兼任总经理,高管兼任董事会成员,使得高管人员的权力失去了有效的制衡和监督。高度集中的股权结构在所有者缺位的国有企业导致了内部人控制,使得管理层集控制权、执行权和监督权于一身,因此,管理层对内部控制的制定、执行和监督具有较大的任意裁量权,使得其利用对公司的权力操纵内部控制成为可能。另一方面,政治晋升成为了弥补高管货币薪酬激励的一种行之有效的隐性激励手段,与非国有上市公司相比,国有上市公司高管将企业作为他们晋升更高级别领导的跳板,因而他们有激励为了实现政治晋升不惜牺牲企业的长期稳定发展,从事利己的短期行为。综上,因此,提出假设:

假设2:国有产权会强化高管变更对内部控制质量的负向影响

三、研究设计

(一)样本选择与数据来源本文以2009-2014年我国A股非金融上市公司为研究样本,并按照如下顺序对样本进行筛选:剔除ST的公司;剔除变量值异常的公司;剔除相关数据缺失的公司。经过上述处理,最后得到2040家上市公司,9964个公司-年研究样本。为保证研究结论的可靠性,内部控制相关数据来自迪博数据库,其余数据来自CSMAR数据库。统计分析软件为Stata12.0。

(二)变量定义

(1)高管变更。董事长和总经理在公司重大决策的制定和执行中起着关键作用,因此我们将高管变更定义为董事长或总经理的职位变更,其职位发生变更时取值为1,否则取值为0。(2)内部控制质量。衡量内部控制质量的方法有很多,其中吴益兵通过企业是否披露经过审计的内部控制相关信息来评价内部控制质量;肖华等以无保留内部控制审计意见代表高质量的内部控制。本文采用的是厦门大学内部控制指数课题组编制的中国上市公司内部控制指数IC,指数越高,代表内部控制质量越好。(3)控制变量。控制变量具体见表1。

表1 变量定义

(三)模型构建本文构建以下模型:

设计模型以检验假设1,即高管变更是否会导致内部控制质量下降。并进一步将全样本按照产权性质分为国有组和非国有组,以检验假设2,即与非国有产权性质相比,国有产权性质下,高管变更对内部控制质量的负向影响是否更明显。

四、实证分析

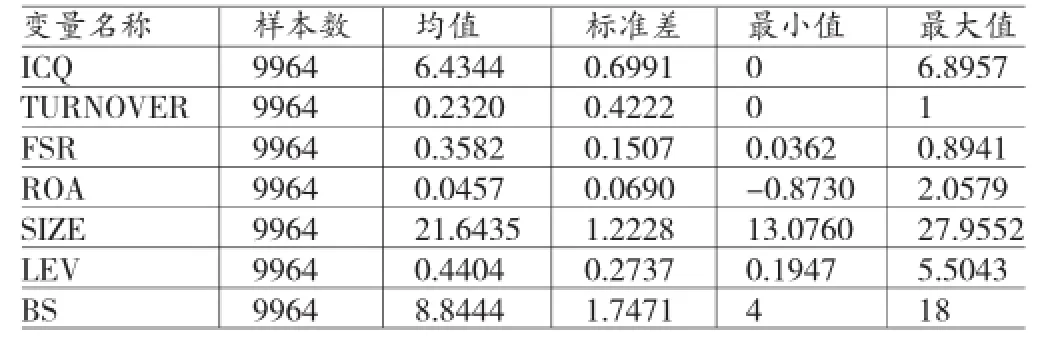

(一)描述性统计表2是变量的描述性统计,如表所述,上市公司内部控制质量均值为6.4344,最大值6.8957,标准差为0.6991,说明《企业内部控制基本规范》实施以后,我国上市公司内部控制质量整理较好。高管变更的均值为0.2320,意味着23.20%的样本公司发生过高管变更行为。控制变量方面,资产净收益(ROA)的均值为0.0457,标准差为0.0690,说明样本上市公司盈利水平差异不太大。上市公司企业规模均值为21.6435,标准差为1.2228,这表明上市公司企业规模还是存在一定的差异的。董事会规模均值为8.8444,标准差为1.7471,说明上市公司在董事会规模也存在一定程度的差异。股权集中度(FSR)均值15.0697,最大值89.41,标准差为3.62,说明我国上市公司第一大股东持股比例差异较大,存在“一股独大”现象。资产负债率的均值为0.4404,说明上市公司平均负债水平适中。

表2 主要变量描述统计量

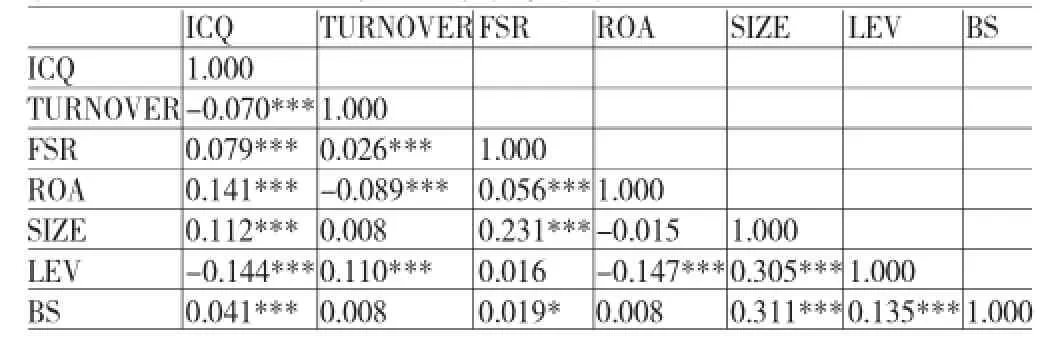

(二)相关性分析 表3为主要变量的相关性检验结果,结果显示高管变更与企业内部控制质量呈显著负相关关系,初步验证了本文假设1,说明高管变更会导致内部控制质量下降。此外,其余变量之间的相关系数均低于0.5,说明模型设置较为合理且不存在严重的多重共线性问题。

表3 变量间相关性分析

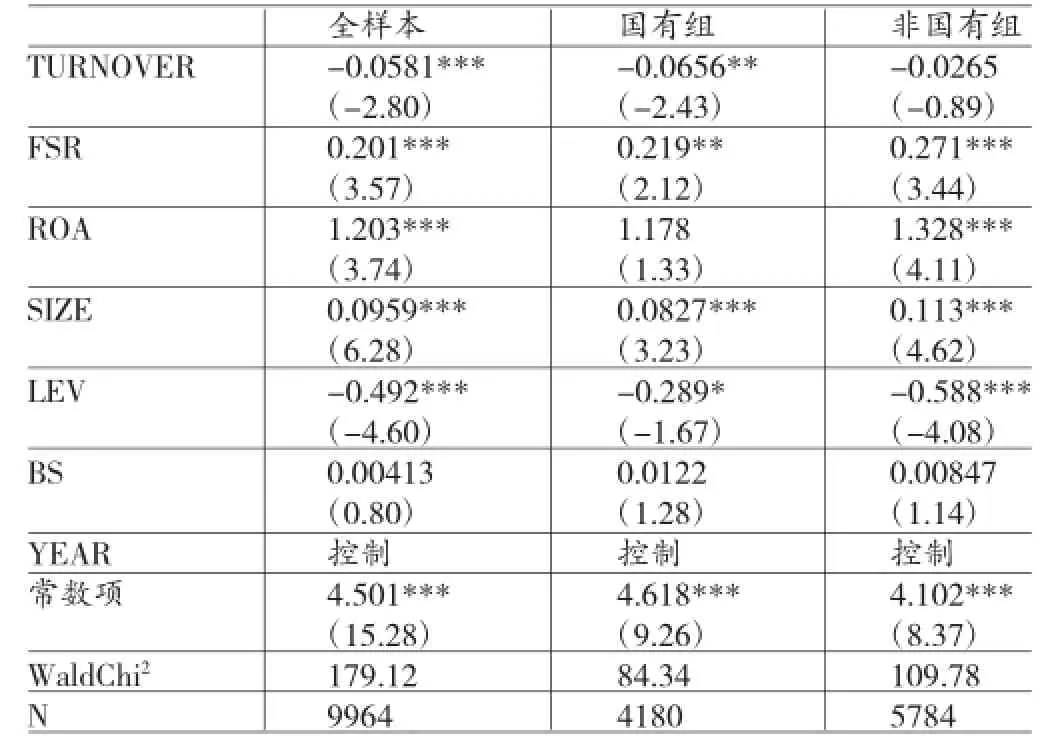

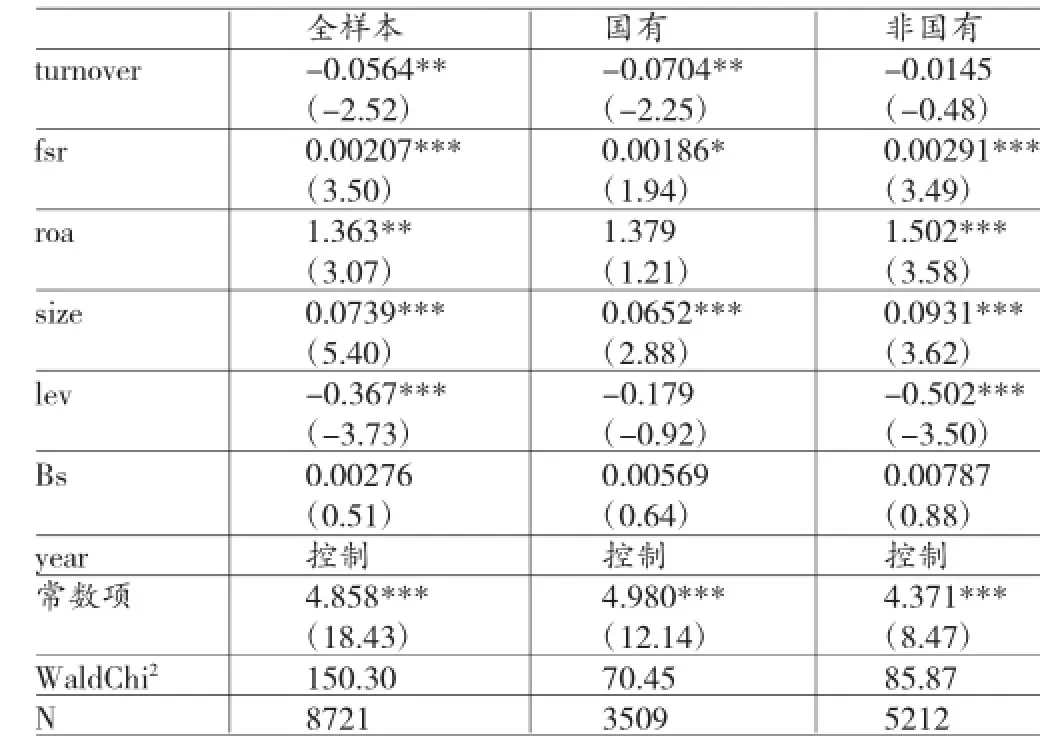

(三)回归分析表4为模型的回归结果。从回归结果中可以看出,在全样本回归模型中高管变更(TURNOVER)回归系数为-0.0468,并在1%水平上显著相关,表明当期高管变更对当期内部控制质量存在显著的负向影响,假设1得到验证。控制变量中,股权集中度(FSR)与内部控制质量显著正相关,说明较高的股权集中度有利于内部控制的建设和实施。企业规模(SIZE)与内部控制质量显著正相关,说明企业规模越大,内部控制质量越好,与张颖、郑洪涛研究结论一致。企业业绩(ROA)与内部控制质量显著正相关,说明内部控制的建设依赖于企业业绩。资本结构(LEV)与内部控制质量显著负相关,说明企业负债较高时,内部控制质量显著下降。在国有组中,高管变更回归系数为-0.0463,并在5%水平上显著相关。说明国有产权下,高管变更显著负向影响内部控制质量,假设2得到验证。控制变量中,股权集中度(FSR)与企业规模(SIZE)分别与内部控制质量显著正相关,说明国有企业股权集中度越高,企业规模越大,内部控制质量越好。企业业绩(ROA)与内部控制质量不显著,说明国有企业内部控制的建设对企业业绩的依赖程度较低。而非国有组中,高管变更对内部控制质量的影响存在显著差异。产生这种差异的原因可能是:国企高管人员变更后,出于政治晋升目的,可能更加重视内部控制建设和实施来引起政府及社会的关注;而非国企更具有“经济人”人格化特征,企业利润最大化才是其最终目标,高管变更后,继任高管上任后的重点也在市场的获取和效率的提高上,同时,非国有企业可投入内部控制建设和实施的资源有限。控制变量中,股权集中度(FSR)与内部控制质量显著正相关,这符合“权力保障说”理论。企业业绩(ROA)与内部控制质量显著正相关,说明非国有企业内部控制的建设和实施高度依赖企业业绩。

表4 高管变更影响内部控制质量的回归结果

(四)稳健性检验本文采取为了控制潜在的异方差和序列相关问题,我们对所有回归系数的标准误都在公司层面上进行聚类处理,所以回归结果较为稳健,在此基础之上我们进一步进行稳健性检验:由于《企业内部控制基本规范》自2009年开始实施,考虑到政策执行的过渡期,本文将样本观测期重新调整至2010-2014年,模型回归结果与原文一致。稳健性检验结果如表5。

五、结论

本文以2009-2014年的我国上市公司为研究样本,在样本观测期内考察了高管变更对内部控制质量的影响,并进一步依产权性质考察不同产权性质背景下两者间相关关系可能存在的差异。实证结果表明:高管变更对内部控制质量存在负向影响,并且,国有产权性质会强化高管变更对内部控制质量的影响。我们为研究内部控制质量的影响因素提供了一个新的视角,有助于从内部控制质量角度理解高管变更。

表5 稳健性检验

*本文受重庆理工大学研究生创新项目“‘新常态’背景下企业社会责任与高管变更间交互跨期影响研究”(项目编号:YCX2015233)资助。

[1]陈健等:《并购后高管变更的绩效影响:基于中国上市公司的实证分析》,《南开管理评论》2006年第1期。

[2]陈丽蓉等:《企业社会责任与高管变更交互影响研究——基于A股上市公司的经验证据》,《会计研究》2015年第8期。

[3]池国华、杨金、邹威:《高管背景特征对内部控制质量的影响研究——来自中国A股上市公司的经验证据》,《会计研究》2014年第11期。

[4]刘星等:《高管权力与公司治理效率——基于国有上市公司高管变更的视角》,《管理工程学报》2012年第26期。

[5]朱星文、廖义刚、谢盛纹:《高级管理人员变更、股权特征与盈余管理——来自中国上市公司的经验证据》,《南开管理评论》2010年第2期。

[6]赵息、张西栓:《内部控制、高管权力与并购绩效——来自中国证券市场的经验证据》,《南开管理评论》2013年第2期。

[7]吴育辉、吴世农:《企业高管自利行为及其影响因素研究——基于我国上市公司股权激励草案的证据》,《管理世界》2010年第5期。

[8]李善民等:《高管持股、高管的私有收益与公司的并购行为》,《管理科学》2009年第22期。

[9]陈仕华、李维安:《公司治理的社会嵌入性:理论框架及嵌入机制》,《中国工业经济》2011年第6期。

[10]罗家德:《社会网分析讲义》,社会科学文献出版社2010年版。

[11]陈运森、谢德仁:《董事网络、独立董事治理与高管激励》,《金融研究》2012年第2期。

[12]刘启亮等:《产权性质、制度环境与内部控制》,《会计研究》2012年第3期。

[13]杨红英、童露:《论混合所有制改革下的国有企业公司治理》,《宏观经济研究》2015年第1期。

[14]李正、郑鑫成:《国有及国有控股企业内部控制特殊问题研究》,《经济经纬》2009年第3期。

[15]郑志刚等:《国企高管的政治晋升与形象工程》,《管理世界》2012年第10期。

[16]吴益兵等:《股权结构对企业内部控制质量的影响分析》,《当代财经》2009年第9期。

[17]肖华、张国清:《内部控制质量、盈余持续性与公司价值》,《会计研究》2013年第5期。

[18]张颖、郑洪涛:《我国企业内部控制有效性及其影响因素的调查与分析》,《审计研究》2010年第1期。

[19]Taylor L A.Why Are CEOs Rarely Fired?Evidence from Structural Estimation,Journal of Finance,2010.

[20]HusonMR,ParrinoR,StarksLT.Internal Monitoring Mechanisms and CEO Turnover:A Long-Term Perspective,Social Science Electronic Publishing,2001.

[21]Hill C W L,Jones G R.Strategic Management Theory :An Integrated Approach,Houghton Mifflin,2004.

[22]Burrough B,Helyar J.Barbarians at the Gate:the Fall of RJR Nabisco,Netherlands Heart Journal,1990.

[23]Jensen M C.Agency Costs Of Free Cash Flow, Corporate Finance,And Takeovers[J].American Economic Review,1986.

[24]Shleifer A,Vishny R W.Management Entrenchment: The Case of Manager-specific Investments,Journal of Financial Economics,1989.

[25]Gardiner S,Hartzell L.Ethics and Global Climate Change,Ethics An International Journal of Social Political& Legal Philosophy,2004.

[26]Fredrickson,J.W.,D.C.Hambrick,andS.Baumrin.A Model of CEO Dismissal.Academy of Management Review,1998.(编辑梁恒)